虽说近几年在港股、美股上市的中国公司数量呈现爆发增长的态势,并且多数都是知名企业、大市值公司,但穿透上述公司的股东结构可见,涉及的投资机构多为美元基金或有外资背景的私募机构,国内人民币私募基金在这一波海外上市浪潮中集体缺席。

绝大多数的人民币基金在境外架构、ODI出境周期、海外上市标准等方面经验尚浅,相对国外美元基金的成熟资本运作体系接触不多,在项目判断和退出预期方面无法摆脱国情的影响,认知范围有限导致在判断项目投资价值方面屡屡错失。

也是因为人民币基金的LP中多数都包含政府类资金,在投资项目所在地以及资金出境的额度和监管方面流程较多并相对严格,使得国内投资机构目前主要的投资退出渠道仍以A股上市为主,而A股上市后项目的估值情况也成为LP检验私募基金投资水平和价值判断的客观数据。

近四年A股陆续出现很多负面报道,关键词如“暴雷”“造假”“估值倒挂”“业绩变脸”等。以往代表国内*秀的上市公司也出现了诸多让人跌破眼镜、三观尽毁的公众事件。对一级市场的投资机构来说,与切身利益影响*的就是“估值倒挂”,直接关系到机构退出的收益水平,而在Pre-IPO投资逻辑盛行的一级市场,“估值倒挂”就等于直接宣判该项目的投资逻辑判断错误。

这里我们把2018年至今上市的A股公司进行全面研究,针对近四年一般是锁定期结束的项目出现“估值倒挂”原因深入分析,将一家公司上市后出现“估值倒挂”“业绩变脸”的背后原因呈现出来,方便未来在判断投资项目时作为方法论的依据使用。

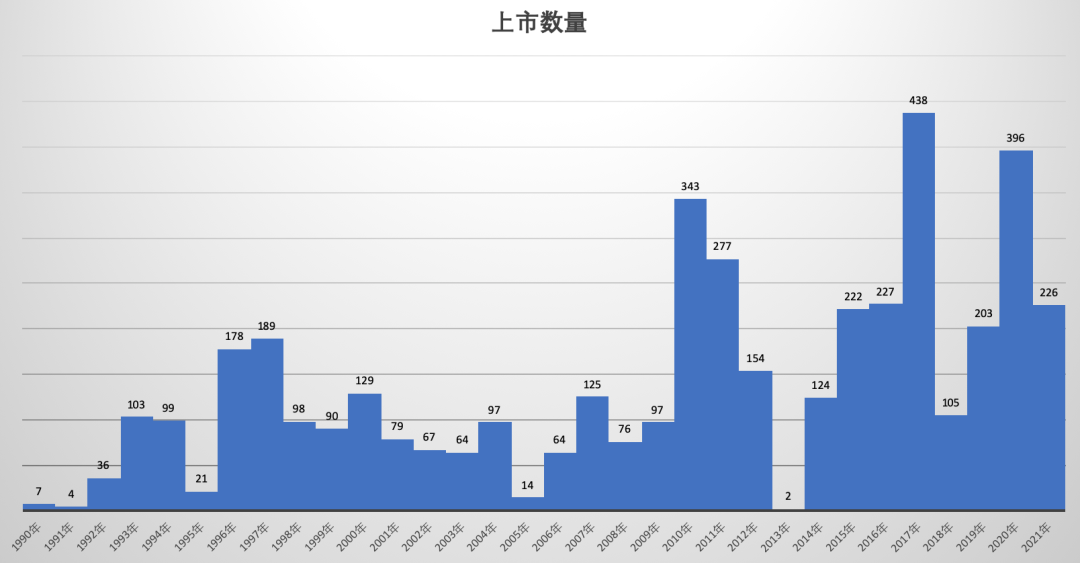

一、近四年A股IPO数量

截至2021年6月17日,A股共有上交所1918家加上深交所2445家合计4363家上市公司。如果从2018年起至2021年6月17日计算,近三年半累计IPO上市数量为930家,占目前总上市公司数量的21.32%。

如下图可见1991年至今三十年A股IPO数量,近四年成功上市的公司数量增长远超过往的二十七年呈现一个爆发式的增长趋势。

另一个角度如果从私募基金设立数量看,在2018年4月27日资管新规出台前根据基金业协会数据,截至2018年4月底的私募股权、创业投资基金规模达7.76万亿、以上两类的基金管理人合计超过1.4万家呈现高速增长的趋势。而在资管新规出台后,新设立的私募股权、创业投资基金的数量增速呈现断崖式下滑的趋势,“募资寒冬”悄然到来。

在“募资寒冬”前完成募集设立的基金如果按五年投资期计算,那么考核2013年~2018年期间设立基金的业绩答卷就是2018年至今成功上市的公司数量,而近三年半成功上市的项目业绩增长和是否出现估值倒挂的情况就是直接影响这一阶段基金退出业绩的核心指标。

二、近四年A股IPO市值

以发行上市时点为标准计算,2018年上市105家、2019年上市203家、2020年上市396家,2021半年已上市226家,三年半累计930家。近四年成功IPO的项目增速均为100%左右处于高速增长的趋势。

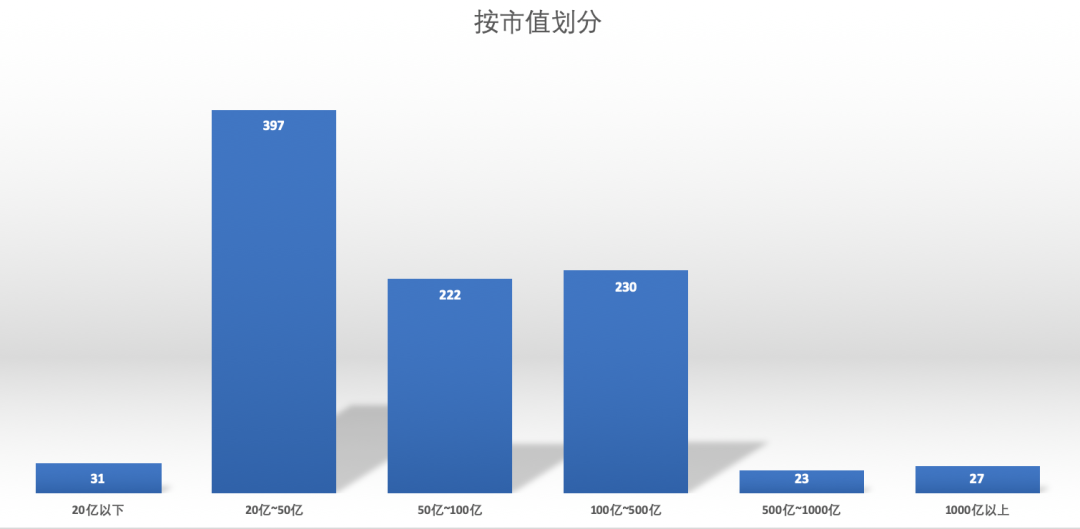

后续我们在分析IPO市值时以20亿、50亿、100亿、500亿、1000亿标准划分区间,既考虑到成交量的规模差异、也考虑到给大家一个IPO上市后整体市值分布的区间认知。

(一)以2021年6月17日市值划分

上图可见,近四年成功IPO的公司目前最新市值主要集中在20~50亿占比43%;50亿~100亿与100~500亿市值的公司分别占比24%、25%;20亿以下及500亿以上数量占比均低于5%。

整个资本市场估值区间呈现金字塔形状,低市值公司数量占比*,而超高市值公司凤毛麟角。结合前段时间网络上热议的几十亿市值公司成交量过低二级市场基金不接待的事件,可以看到近四年IPO上市的答卷*没有想象中的理想,多数一级市场的投资机构也不会是满分,绝大多数都处于刚刚及格的状态。

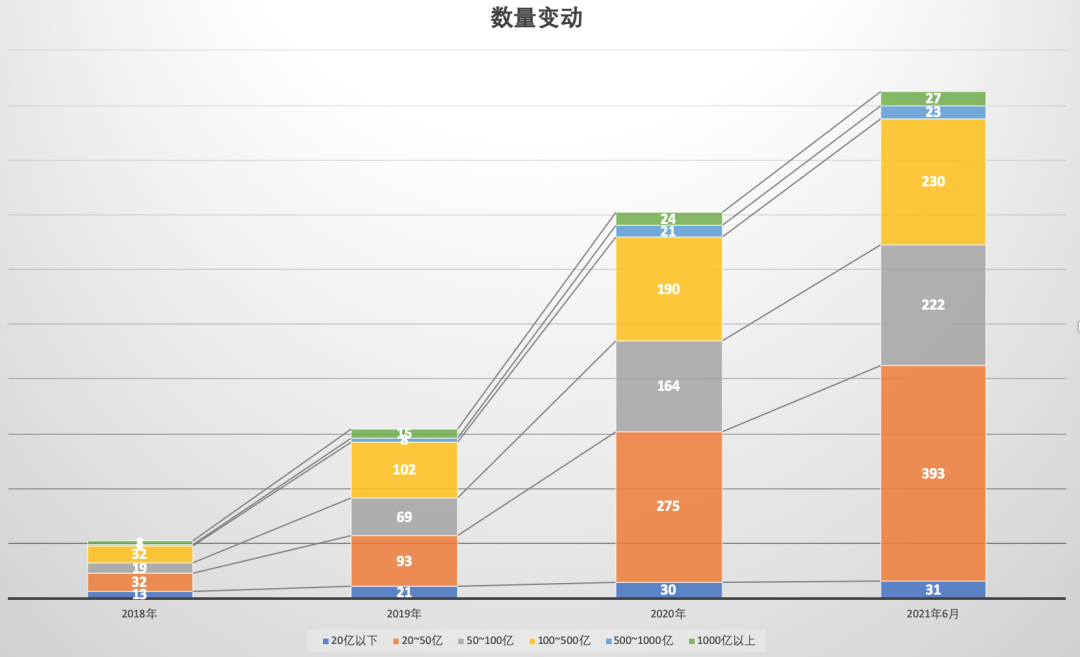

(二)从近三年半市值区间数量变动分析

由上表可见,近四年成功上市公司市值主要集中在20亿~100亿范围内,年度增幅远超100%。特别是20~100亿市值的公司数量由2019年的162加增至2020年的439家,增幅超170%,远超年度新增IPO的93%增幅。

由此可见近四年新增的IPO上市项目多数存在集中在小市值公司范围内。这部分市值的公司收入规模小、也存在如业绩增长缓慢、成长性欠缺等问题。

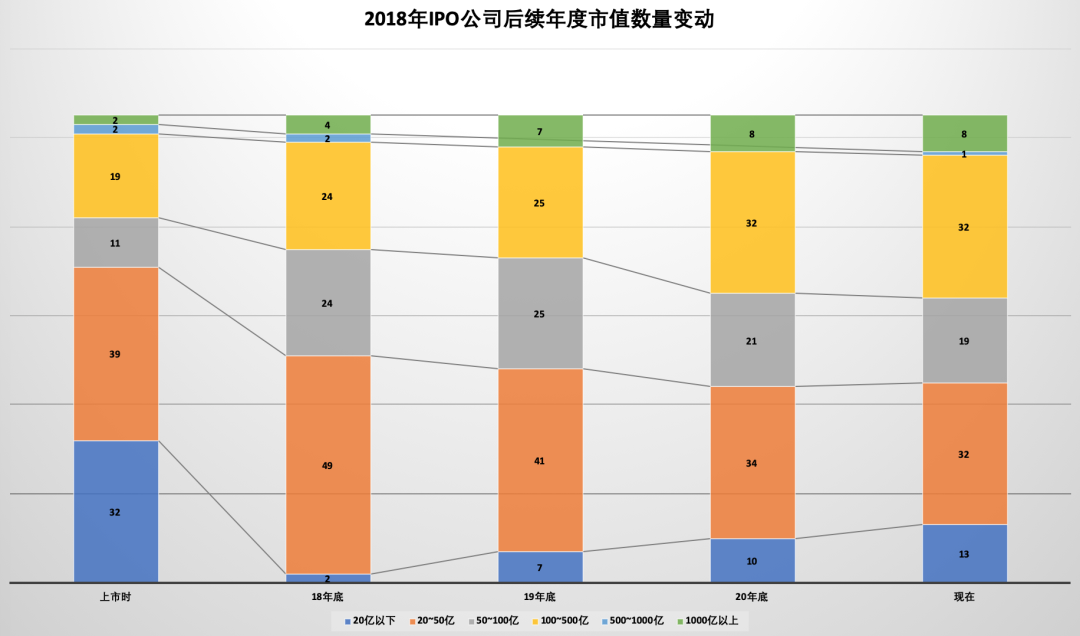

(三)近四年市值稳定性分析

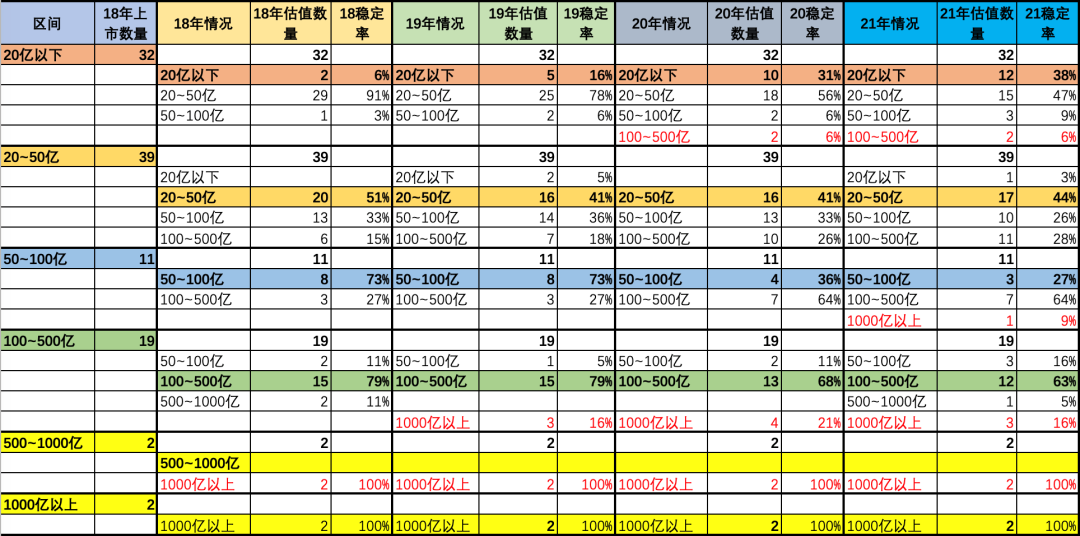

因为短期存在估值波动的情况,我们这里仅对2018年度上市的项目进行后续估值稳定性分析,大家可以发现非常有意思的现象。

1、2018年IPO公司后续估值区间变动分析:

从上图可见,2018年上市的105家公司在后续三年一期估值方面变动呈现出一种特殊的规律:

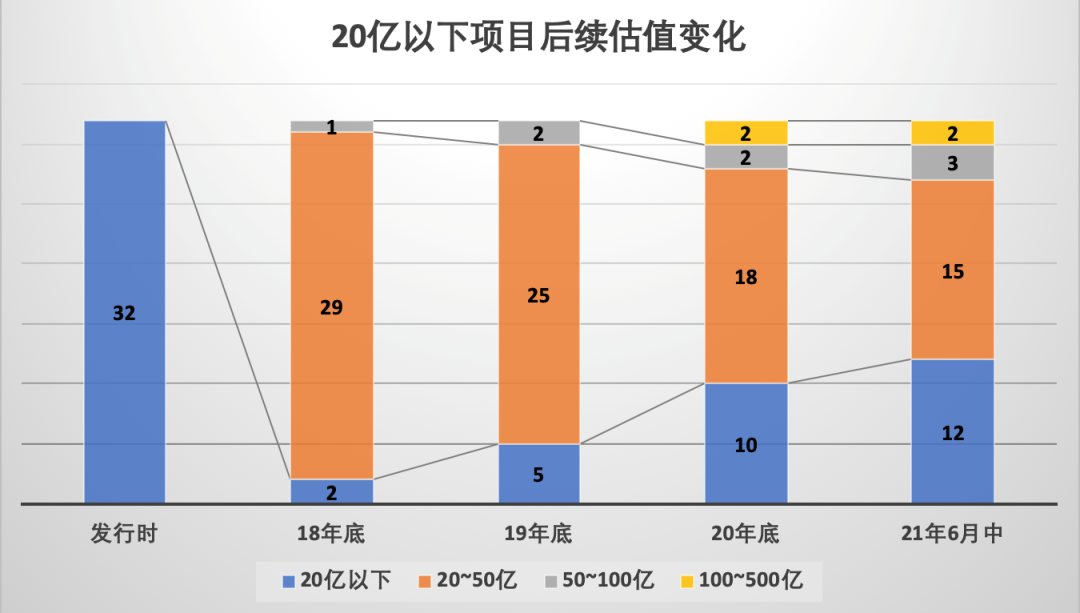

1)20亿以下:上市时估值在20亿以下的32家公司当年估值提升非常大,2018年底仅有2家仍处于20亿市值以下,绝大多数公司涨幅较大均高于发行价。但在后续年度20亿以下市值的公司逐年递增至13家,呈现出一种估值回归的现象。可见成长性欠缺的公司即使短期热炒新股发行使得估值增长,但从长期来看总归会回归合理价格;

2)20~100亿:上市时估值在该区间的50家后续数量变动非常小,2021年6月仍有51家企业,部分由低市值公司增长来,但绝大多数的公司估值提升幅度不大。可见上市即*,多数的企业在上市的一刻已经透支了未来多年的估值增长空间,使得后续4年即使业绩增长但估值方面也未获得大幅提升;

3)100亿以上:从上市到现在近4年时间的周期看,百亿市值以上的项目数量由最初的34家增至目前的41家,其中千亿市值的公司由2家增至8家,百亿市值公司由21家增至33家,增幅和增量非常可观。这个规模趋势也验证了长期持有的价值投资逻辑,强者恒强,位于龙头位置的公司估值溢价以及成长性永远是同行业中*秀的存在,这也是二级市场基金重仓龙头股的底层逻辑,龙头股的股价增长空间永远超乎你的想象。

2、2018年IPO公司后续估值稳定性分析:

从上表大家可以看出在2018年上市的公司由上市时的估值区间后续发展中逐渐分化成什么规模市值的公司区间。上市不是终点而是起点,公司的估值要看后续市场的认同程度。

1)20亿以下:

32个20亿以下市值的公司4年后只有12家仍然处于20亿市值以下占比38%,另外有20家已经实现阶级跨越估值增长,其中有2家公司甚至成长为百亿市值的公司,如上市即投资的收益在5~25倍之间,阶级跨越率62%;

2)20~50亿:

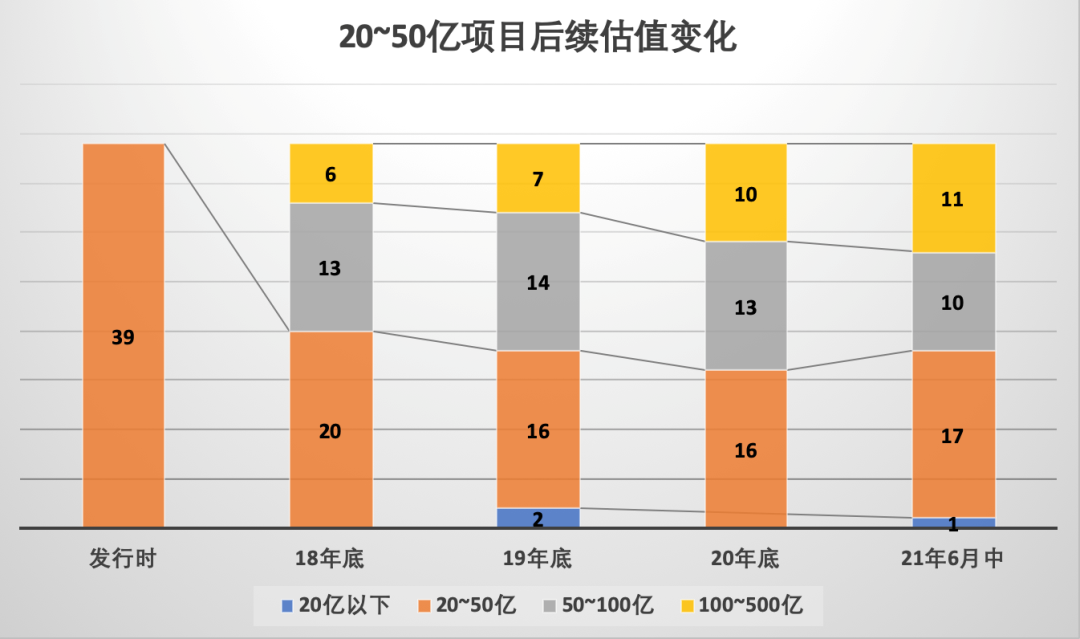

39家20~50亿估值的公司4年后只有17家估值区间未变占比44%,其余22家均实现阶级跨越,如上市即投资的收益在5~10倍之间,阶级跨越率54%,不过有一家也落后到了20亿市值以下,可见上市即*;

3)50~100亿:

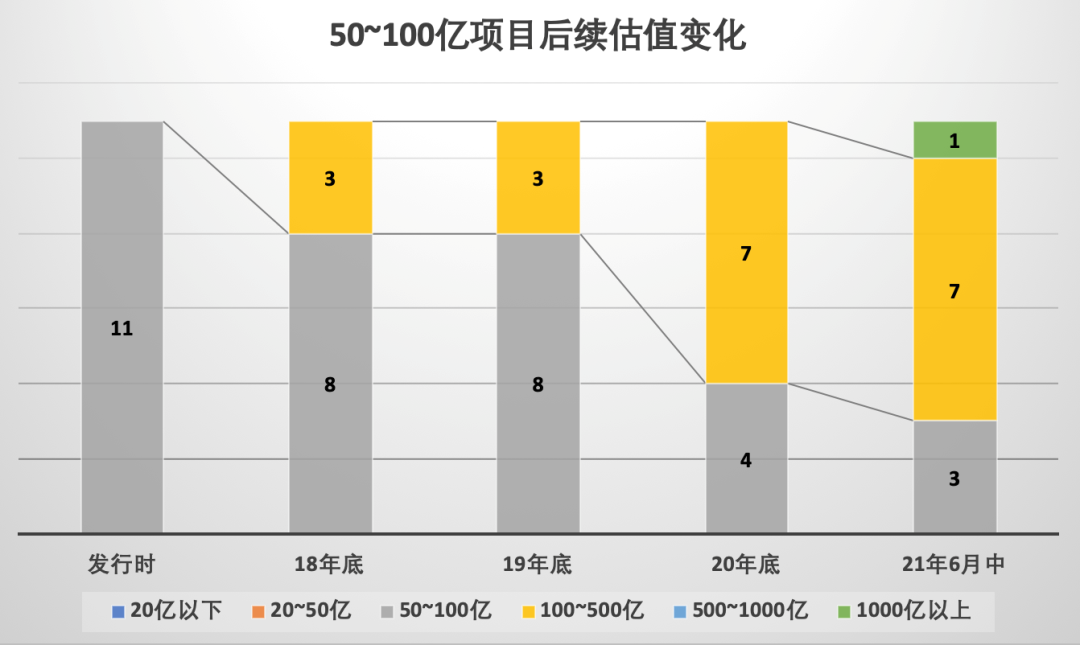

11家50~100亿估值的公司越往后发展估值增长幅度越大,仅剩3家仍处于该区间,另外8家公司已经实现阶级跨越,其中一家公司甚至成长为千亿市值公司,从估值增长比例看至少10倍以上的收益,*是价值投资的典范公司(所属行业为机械设备类),如上市即投资的收益在10~20倍之间,阶级跨越率73%;

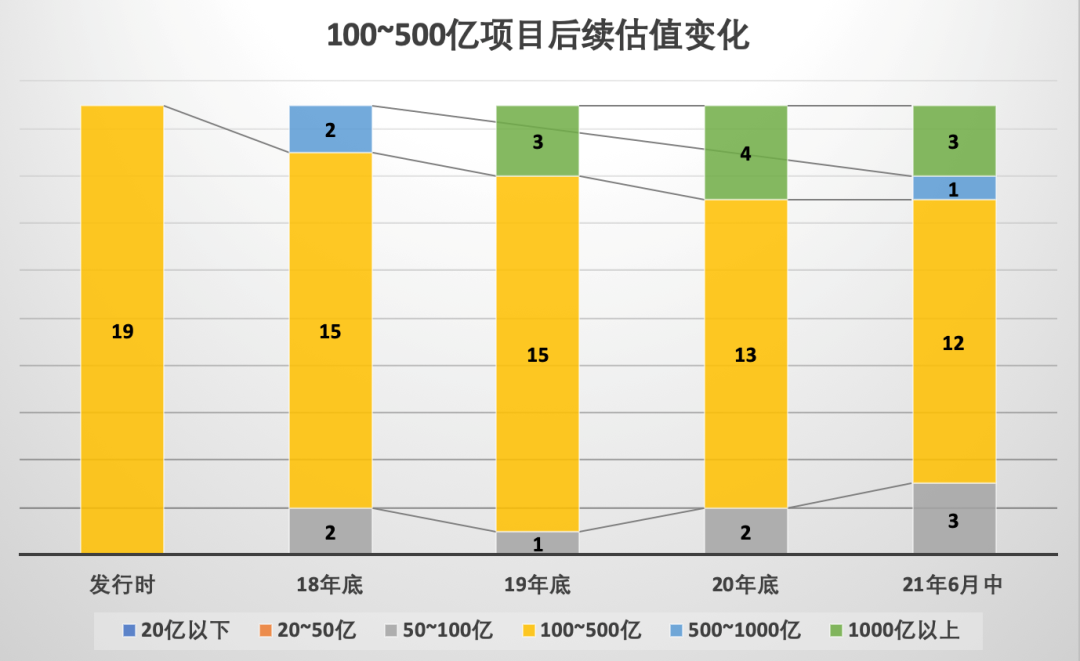

4)100~500亿:

19家100~500亿估值的公司较为稳定,目前仍有12家公司占比63%仍处于该区间,另外出现3个项目占比16%的项目降为百亿市值以下,但也有3个项目占比16%上升为千亿市值的公司,也是价值投资的典型公司,如上市即投资的收益在2~10倍之间,阶级跨越率21%;

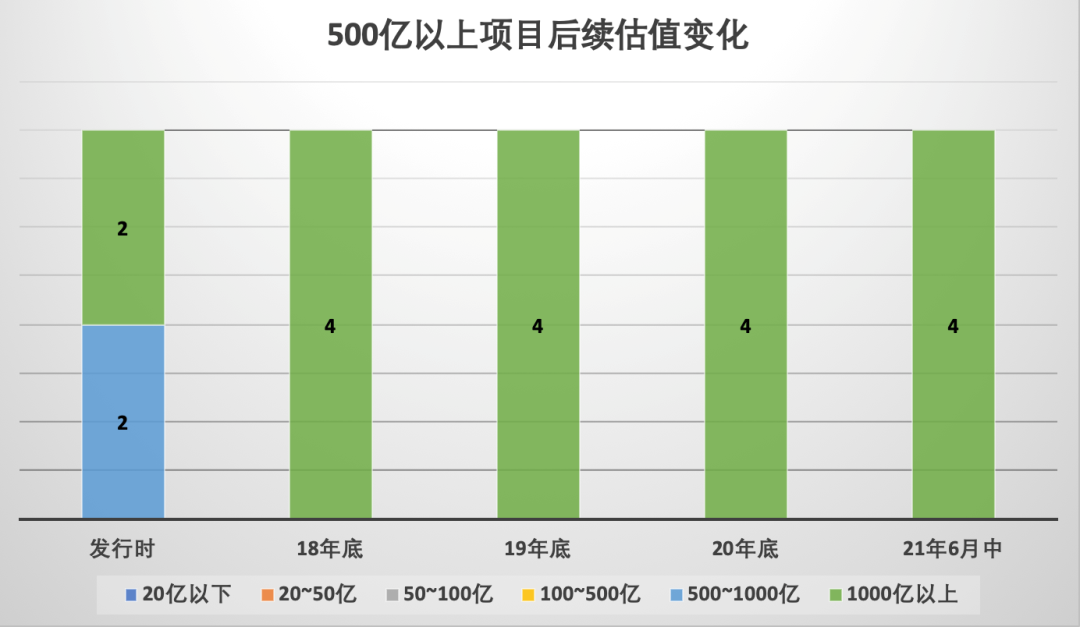

5)500亿以上:

最有意思的就是发行市值在500亿以上的公司累计4家在后续的发展过程中全部实现阶级跨越成为千亿市值的公司,大体量的公司抗跌能力*,也体现出强者恒强的规律,阶级跨越率100%。

从上述规律可见:

1)发行市值在100~500亿规模的公司最为稳定,从行业看多数都为银行、证券、类金融租赁企业。这类项目的增长稳定、受市场变化影响小,属于存量大增量缓慢可以慢慢吃老本的行业;

2)发行市值低于100亿的公司阶级跨越率最高,从行业看多数为汽车、新能源类、传统制造业顺应市场增量需求的企业,受市场影响大,一个行业的利好政策会使得公司业绩如火箭般腾飞,当然如果一个行业的利空消息也会使得估值大幅下降,因为不稳定所以风险大;

3)而发行市值500亿以上的公司后续均成长为千亿市值公司,从行业看各不相同,但均为各自行业的龙头公司,甚至是其所处大行业的*名龙头,可见二级市场对行业*名的公司给予的估值溢价空间和信心空间非常大。投资就要投龙头,这也和我们公司的投资逻辑相契合。

长期来看,绝大多数发行市值在50亿以上的公司后续4年的发展中估值均处于稳定态势或实现了阶级跨越。可见自IPO上市的那一刻,除非出现政策、行业、市场的重大变动,那么五年内公司的估值增长趋势是可以分析出来并判断的。在相对成熟的资本市场,这个趋势也是被很多知名投资人作为价值投资的基本逻辑。

三、近四年A股IPO行业

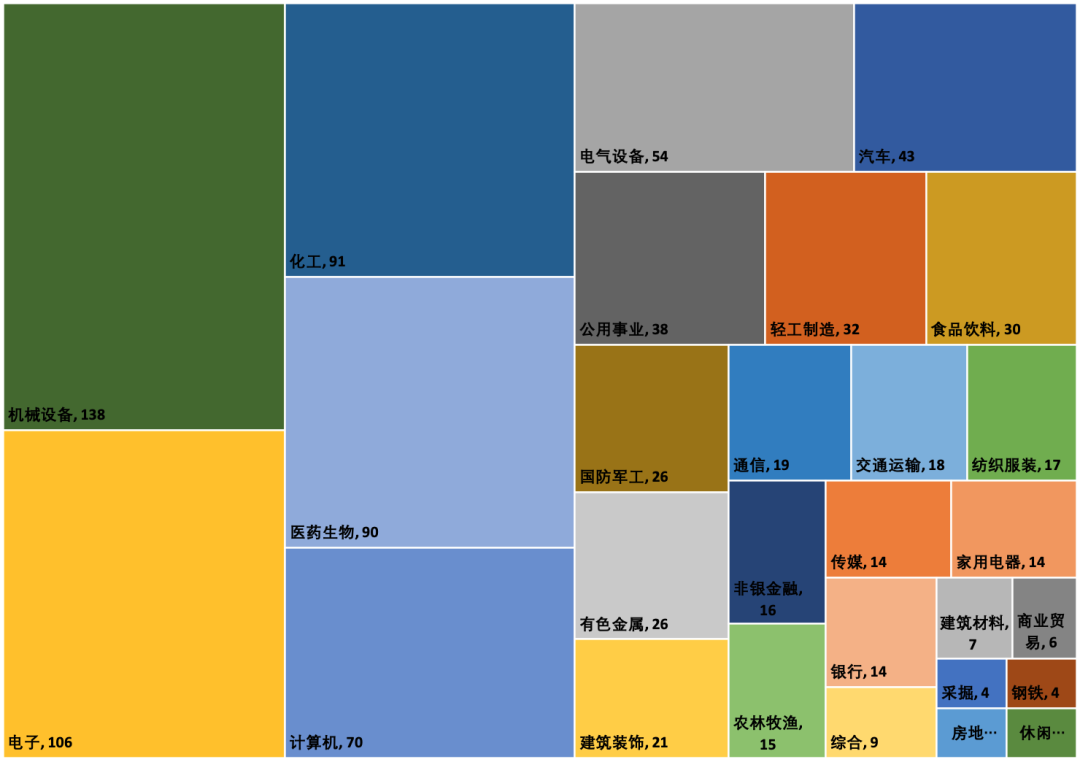

(一)从所处国民经济大行业划分

上图可见,机械设备、电子、计算机都与制造业相关、与基础设施建设相关,这类行业需求稳定,业绩增长稳定;而生物医药则与民生相关、特别是以新药类、检测类的医疗行业为主,也是顺应居民对高质量生活和身体健康需求逐渐增长的反应;而化工类虽然说环境污染大但是细看下去多数为新材料类的化工制品,有部分国产替代的趋势和投资价值。

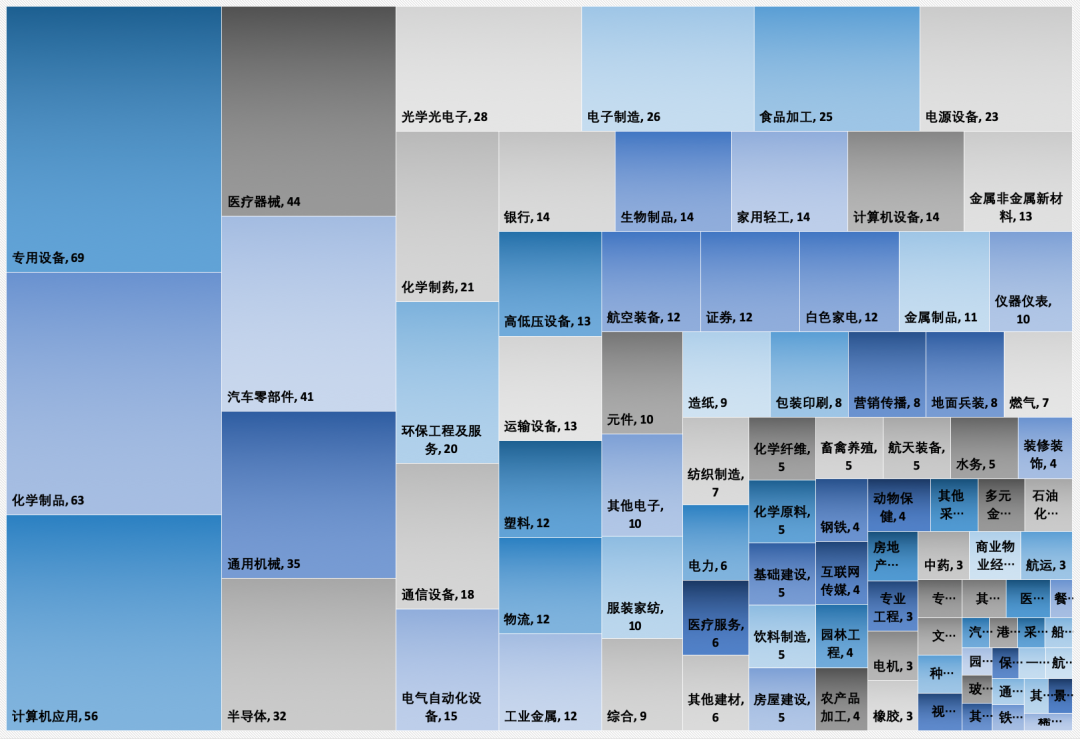

(二)从具体产品角度划分

大行业不够细分,我们进一步按产品划分可见。上表的机械设备是以专用设备为主,多数都是替代国外同类价格高、服务差的设备,存在国产替代的价格优势;电子主要是以半导体为主的高端制造业,并非传统意义的低端电子器件,属于存在技术壁垒和技术开发难度的半导体设计、生产、制造行业;医疗生物方面也主要以高端医疗器械及化学制药为主。

综上可见,近四年IPO公司绝大多数都是具备国产替代、技术壁垒、技术附加值高的行业为主。所以在我们投资一级市场时,也需要根据二级市场的上市行业类型决定我们投资判断的基本逻辑。

四、近四年A股IPO业绩

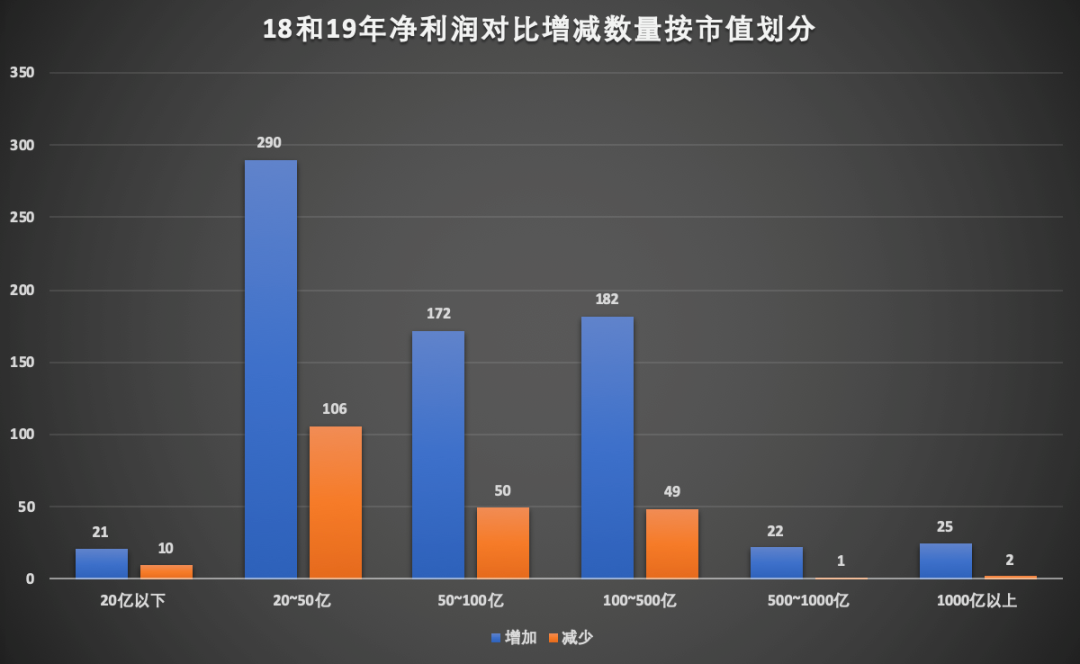

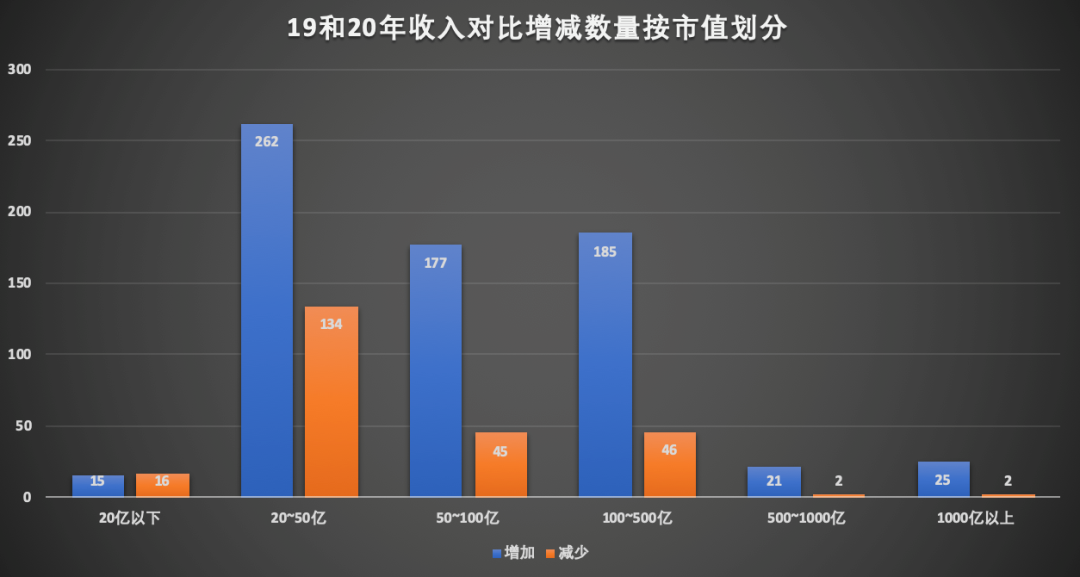

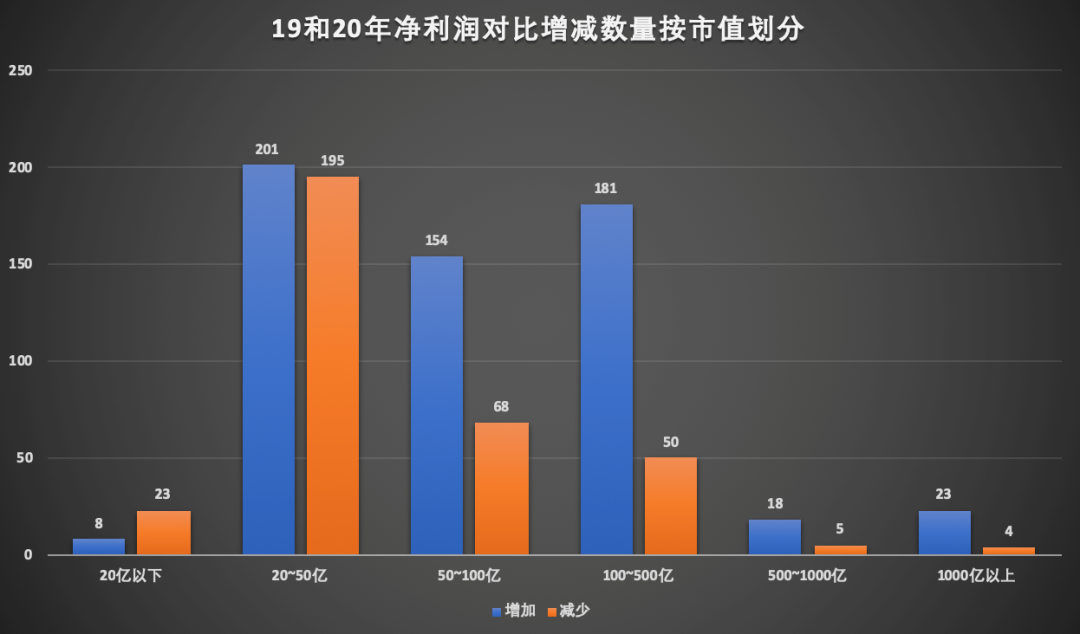

我们根据2018、2019、2020三个完整年度的收入、净利润(后续净利润数据均为扣非归母净利润)数据前后年度增减对比分析,按2021年6月17日的市值区间划分,分析业绩增加、减少的项目数量情况。

(一)三年收入、净利润增减数量变动分析

从19较18年收入增减可见,2019年度收入增长769家、收入减少161家,收入减少的项目市值主要集中在100亿市值以下的公司,同样收入增长也集中在20~500亿市值的公司,这部分的公司特点是业绩受市场行业的影响较大,在下游需求持续增长中业绩呈现正增长趋势。

而净利润的增减数量与收入增减数量比例相一致,差异不大,2019年度净利润增长712家、净利润减少218家,基本上收入增长的项目在净利润方面也处于增长的趋势。

而在20年较19年对比可见一个不同的趋势,在收入方面肉眼可见收入下滑的项目数量较以前年度增长较大,2020年度收入增长685家、收入减少245家,收入增长项目数量也在降低。而净利润的增减数量与收入增减数量比例反差很大,2020年度净利润增长585家、净利润减少345家,都集中在20~500亿市值的公司。

2020年度对比出现收入和净利润增幅的反差主要是由于2020年诸多黑天鹅事件频出,如新冠疫情对企业收入的大幅影响,使得在收入较往年增幅减低,净利润因为人工成本增加、产线停产停工的影响导致固定成本增加最后使得企业在收入增长的情况下净利润大幅下滑。而变动*的集中在20~100亿市值的项目也体现出该规模市值的公司抗风险能力差,受市场政策及不可控因素影响较大的特点。而500亿市值以上的公司受次影响的公司比例小。

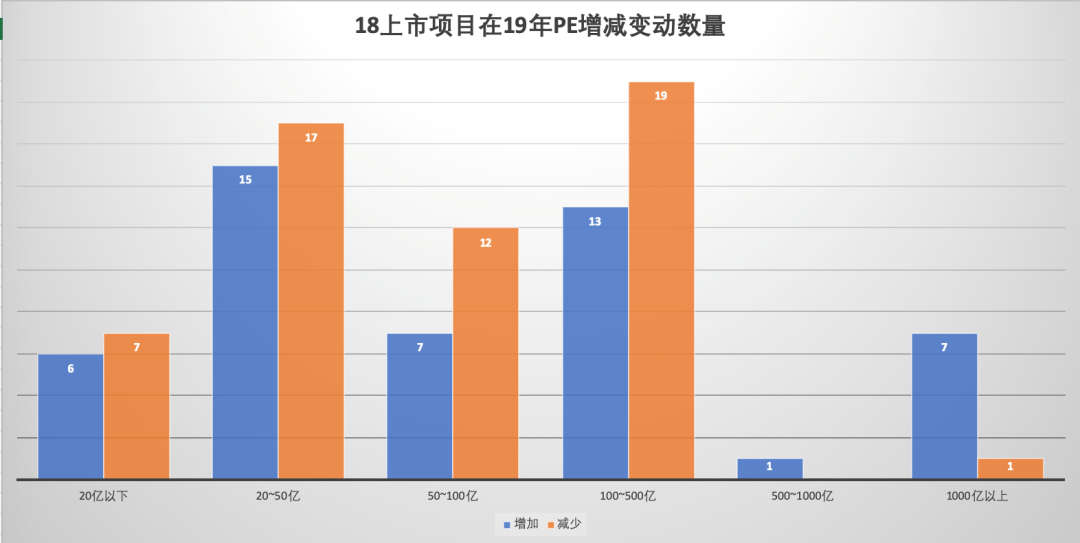

(二)三年市盈率增减数量变动分析

从整体市盈率水平看三年一期IPO的项目,2018年平均市盈率为45.4,2019年平均市盈率为77.7,2020年平均市盈率为92.45,2021年6月17日的平均静态市盈率为86。从市盈率的角度看是处于一个持续增长的趋势,年平均市盈率的增幅处于19%~71%之间。

如果拆分看单个市盈率高的项目可以看到,主要是因为2019年开始科创板企业上市,整体的市盈率远高于其他版块。截至2017年6月18日,科创板累计293家,平均动态市盈率67.97,科创板的高市盈率拉高了整体版块的市盈率水平。

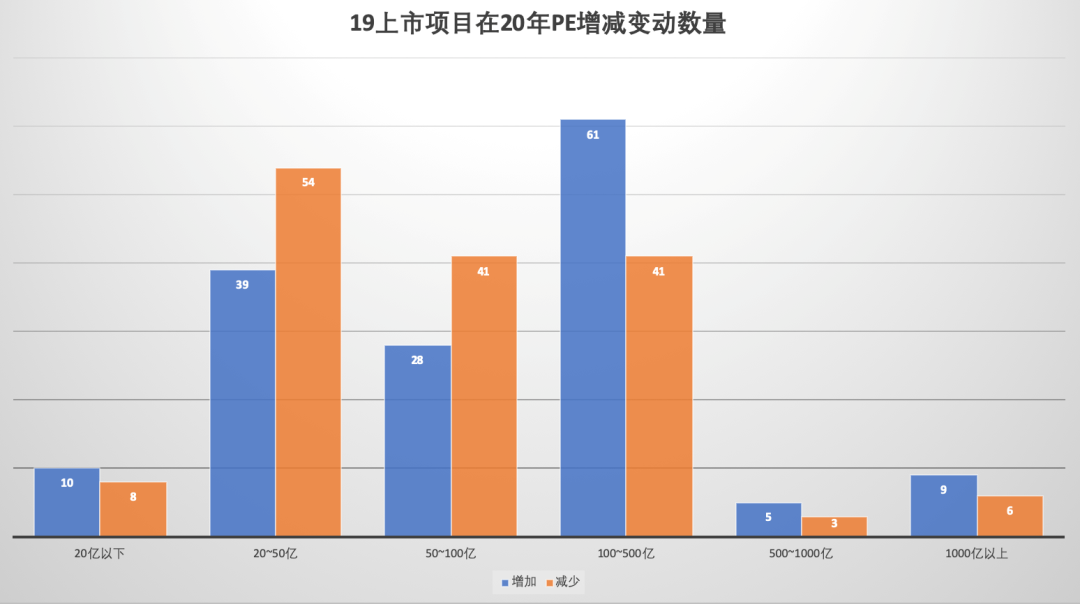

考虑上市时间不同,按2021年6月17日市值划分,可对比PE数据增减情况如下表:

上表可见,绝大多数2018年上市的项目在2019年PE处于下滑的趋势,其中49家PE增长、56家PE降低。

到了2020年可见,绝大多数2019年上市的项目PE不管处于什么估值区间的项目都处于下滑的趋势,主要是因为2020年的新冠疫情影响是除医疗行业以外的全行业影响,2020年对什么企业来说都是难熬的一年。

五、近四年A股IPO估值倒挂

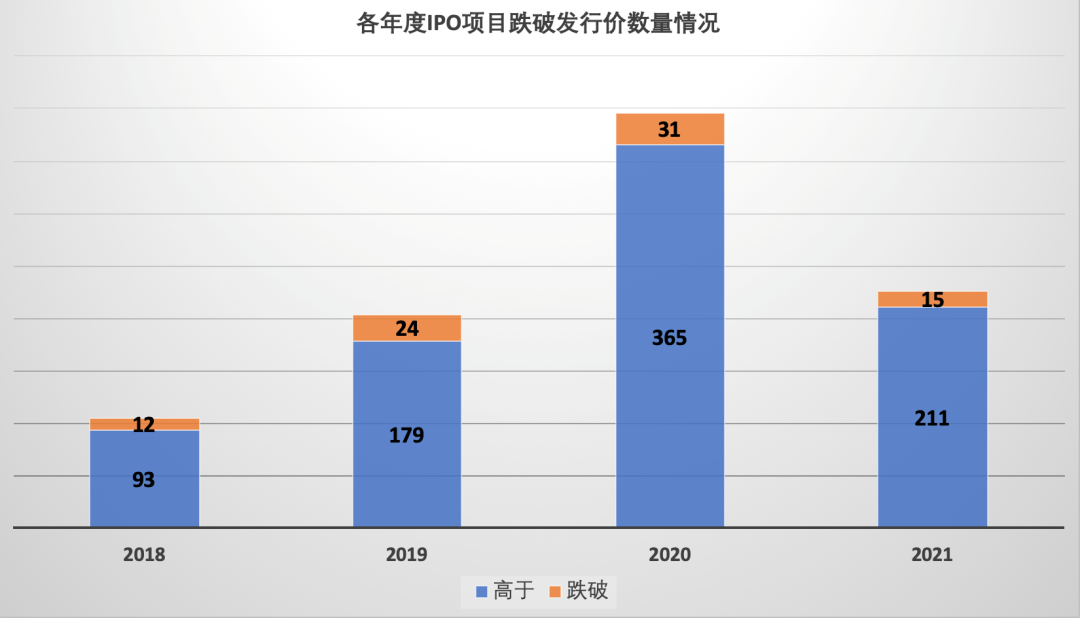

这里我们采用2021年6月17日的后复权现价与企业IPO上市发行价对比,高于发行价的公司数量为848家占比91.18%,跌破发行价的公司数量为82家占比8.82%。

(一)“估值倒挂”数量情况

由上表可以发现如果考虑上市时间。2018至今各年度成功IPO项目截止目前估值计算,“估值倒挂”项目数量呈现逐年增长的趋势,由2018年的12家上升至2020年的31家,2021年半年IPO的项目目前已经有15家跌破发行价,从趋势看,未来跌破发行价的项目会越来越多,对Pre-IPO投资逻辑的考验越发严格。

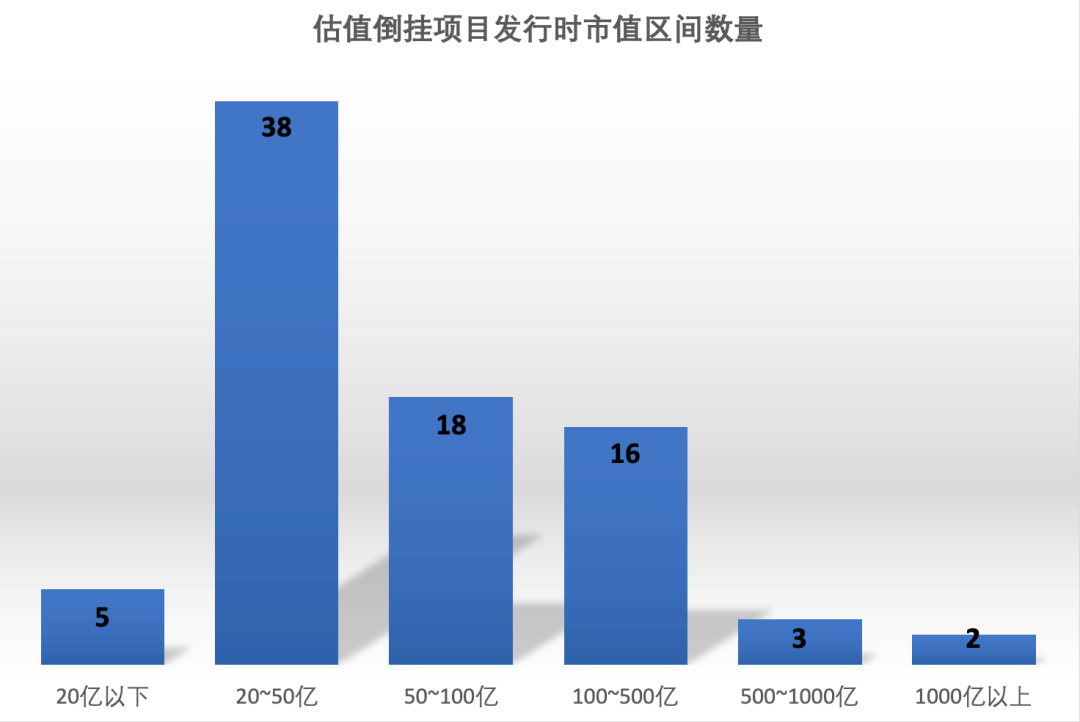

(二)“估值倒挂”估值情况

从估值的角度看,目前已经“估值倒挂”的82个项目中,发行市值低于100亿的项目占比74%,也是“估值倒挂”的集中区间,其中发行价20~50亿的项目数量最多有38家占比46%。从这个角度看,一级市场投资对于估值高于百亿的项目要尤为谨慎,因为估值高代表你的投资金额会非常大,对项目成长性的判断要更为精确。因为一旦陷入成长性陷阱,后续的项目估值大概率会出现“估值倒挂”的情况。

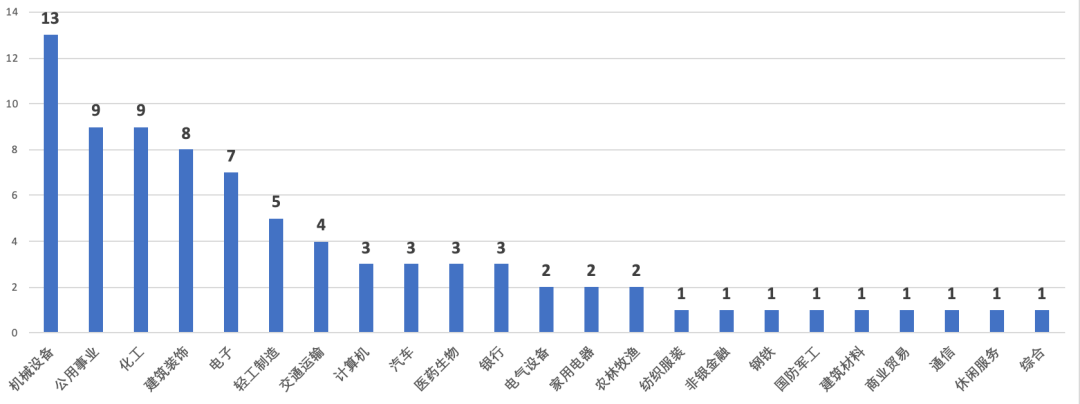

(三)“估值倒挂”行业情况

从行业的角度划分,“估值倒挂”主要集中在设备、公共基础建设、化工、建筑装饰等民生行业,这部分行业的特征具备增长缓慢、行业传统、技术壁垒不强、竞争处于红海的问题,也是在一级市场投资时需要谨慎对待的行业。

六、“估值倒挂”因素解析

我们将82家估值倒挂项目逐一分析,考虑它们所处的行业属性、市场竞争情况、收入变动情况、利润增减幅度及政策变化情况。这里就不具体单独分析个别公司的信息数据,我们汇总导致估值倒挂、跌破发行价现象产生的背后原因逐一解析:

(一)业绩变脸

业绩变脸是企业在上市之后收入、净利润水平较上市前直线下滑,给人一种百米冲刺后的脱离感。这既是一种为了上市而上市的后果造成的,也是目前上市审核唯业绩论的观念造成的。这里谈到的业绩变脸不包含财务造假后导致的业绩爆雷。

由于过往审核制相对比较严格,也有对收入、净利润持续增长的潜在要求,毕竟一个收入、净利润持续下滑的企业想在A股上市不亚于天方夜谭,所以很多企业在上市申报期中会协调好订单签订、送货验收的时点和周期,与客户和供应商对年度间预计确认的收入提前约定好,将本来会在后续几年才签订的合同需求提前签订,并在价格上给客户较大的优惠使得双方共赢。

提前把未来需求的订单签订交付并不是财务造假,只是将未来的需求前置,不过这种操作方式的确会让企业在申报期内体现出良好的业绩增长趋势,但一旦上市成功,对很多企业经营者来说就是大功告成,而且未来2~3年的订单已经完成,不可能无限制的前置交付,所以在上市后公司的业绩会产生大幅下滑,导致业绩变脸。

有人会说,明知上市后业绩会下滑为什么企业还要如此,业绩下滑后导致估值下降对企业也算一个不好的影响啊。其实对很多企业来说,上市成功最重要的标准其实是手中的股权可以自由买卖,流通性对比以前高出很多,就算上市后业绩变脸导致估值下滑,但是一个没有财务造假的企业在二级市场的股价永远不会低到企业人员的持有成本,不管跌到什么程度也是赚钱的。这个就是企业经营者的先天红利。

所以其实很多二级基金对三年内的上市项目根本不入手,因为解禁套现对市值的影响非常大。一般都是等到4年后,解禁的影响变小后再买入,也可以看到这4年企业的经营者对公司的管理情况。

(二)潜力透支

这里谈到的潜力既包括上一个导致业绩变脸的提前交付订单,也包括在一级市场融资透支企业的成长空间。在我刚入行的那年,很多人对股市的了解都是不足的,很多人也不知道一级市场和二级市场的区别,对于一级市场股权融资都没听说过,所以那个时候经常会听说一些拟上市企业用净资产的价格找投资机构融资,成功上市后赚的盆满钵满。那时候真的是一级市场股权融资的繁荣年代,满地都是钱,闭着眼睛都能捡到钱。那时候一个Pre-IPO项目收益倍数都是20倍以上,*是一二级市场套利的黄金年代。

而经过2015年后的一些事件对大家的普及教育,使得这个市场变得越来越透明,以前依靠信息差赚取套利的逻辑已经不存在,互联网的便利也大大提高了信息的流通性,山旮旯里一个企业的业绩增长瞬间可以被一线城市得悉,使得一级市场投资机构对于优质项目需要用抢的方式才能取得额度,而这种情形也使得一级市场估值直线上升,以往可以赚信息差的钱现在不复存在,很多次尽调项目时对于企业提出的高估值难以接受,大家都很聪明,把未来上市后的估值算的非常准确,然后给你一个固定的盈利空间。Pre-IPO的投资逻辑被颠覆。

而因为在一级市场估值抬得太高,很多企业上市时就出现了“流血上市”的说法,上市发行估值远低于前次融资估值。就算投资机构不愿意“流血上市”但是能退出总比不退出的好,万般无奈只能签字同意。而在港股,跌破发行价成了一种习以为常的情况,多数企业去港股上市都因为一级市场的高估值导致估值倒挂,机构也只能这么认了。

(三)财务造假

最近三年,例如两康等财务造假事件频发,每次一爆出财务造假事件公司的股价都是直线跌停,而且一般根本没有交易量直接跌到地板上。很多财务造假在早期都是业绩透支导致的,但是还要维持高额收入利润的假象,不得不开始采用体外循环的方式虚造利润,由一种操作变成了犯罪。“不以恶小而为之”每一个大坑都是一点点挖出来的,没有人是无辜的。

(四)产品质量问题

因为产品质量问题导致的估值下滑一般集中在民生相关的TO C类企业,如药品、疫苗、饮食等,舆论的影响非常大,因为道德出现问题导致的估值下滑是无法防范的风险。

(五)黑天鹅影响

一般来说,黑天鹅对所有企业都是全面打击,影响的程度相类似,但是对于很多涉及持续经营或需要人流量的公司,如旅游、餐饮等行业,新冠疫情的影响是毁灭性的打击,公司的股价也会随着疫情的反复上下波动。

七、启示

估值倒挂、业绩变脸,是一个市场走向成熟的必经之路,只有经过阵痛,去伪存真,完善相关流程制度,强化监管要求,大家才可以从内心去使市场变得成熟规范。

而我们在一级市场投资时,也要以二级指导一级,对二级市场上出现的估值倒挂现象的背后原因深入分析,在选择拟投项目时避开亏损项目,避开成长性差的项目,反复复盘,持续研究,才可以提高自身的投资风控水平,从而提高基金整体业绩,给社会、投资人创造价值。