半导体行业起源于20世纪后期,已成为全球经济最重要的组成部分之一。如今,几乎每一个电子设备都有半导体,包括手机、汽车和家用电器等。半导体几乎赋能了每个行业,仅2020年全球销售额就超过4400亿美元。

如今,半导体公司生产的芯片比以往任何时候都多。计算机和软件的成功和增长随后推动了半导体工业的增长。美国半导体工业规模巨大,直接为美国GDP贡献了246亿美元,2020年(半导体公司)直接雇用27.7万名工人。然而,半导体工业的经济贡献远远超出了其设计和生产带来的价值。对所有类型芯片的强烈需求促进了对更广泛的国内支持生态系统的需求,包括制造设备、材料、设计服务、测试实验室和研发活动。这种生态系统创造了在整个美国经济中产生附加经济价值的活动。

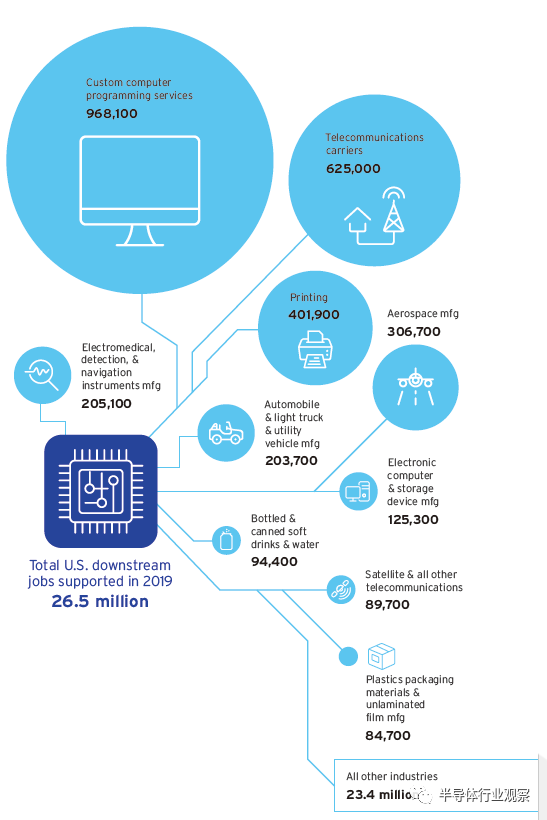

现在比以往任何时候都更需要扩大美国的半导体研发、设计和制造业。通过支持美国半导体行业的扩张,几乎所有美国的其他行业都将受益。无论是对半导体设备、工具和材料的需求增加,还是对下游产业的芯片供应更加稳定,半导体研发、设计和制造都是美国经济不可分割的一部分。事实上,我们估计,超过300个不同的经济下游产业(占美国就业岗位总数的2650万)从美国半导体行业购买产品,并因此获得了美国半导体行业的支持。这是通过追踪购买半导体作为其他产品生产的投入来实现的——包括飞机制造业、汽车制造业和印刷业、设计服务、测试实验室和研发活动。这种生态系统创造的活动在整个美国经济中产生额外的经济价值。

在这项研究中,牛津经济学院利用美国国家层面的经济影响分析,量化了美国半导体产业的经济贡献。[1]这项技术突出了半导体产业在就业、工资和GDP方面对美国经济的重要性。本报告的附录和脚注中包含了关于我们方法的更多细节。在接下来的章节中,我们将针对美国半导体产业和联邦资助计划对经济的影响及如何激励国内制造业进行研究。

美国半导体行业的经济贡献

半导体行业在美国有相当大的经济贡献。在美国49个州近27.7万人在该行业工作,从事设计、制造、测试、及研发工作。半导体行业在制造过程中从供应商处购买(即间接影响)使整个美国的活动进一步活跃,在全国范围内维持了数千个就业岗位。最后,支付给雇员和供应链雇员的工资为消费者支出(即诱导效应)提供资金,例如在零售和休闲场所,并为国家带来额外的经济效益。

在下面的章节中,我们将根据该行业对GDP的贡献以及它所支持的就业来量化该行业的经济贡献。

对美国 GDP的总贡献

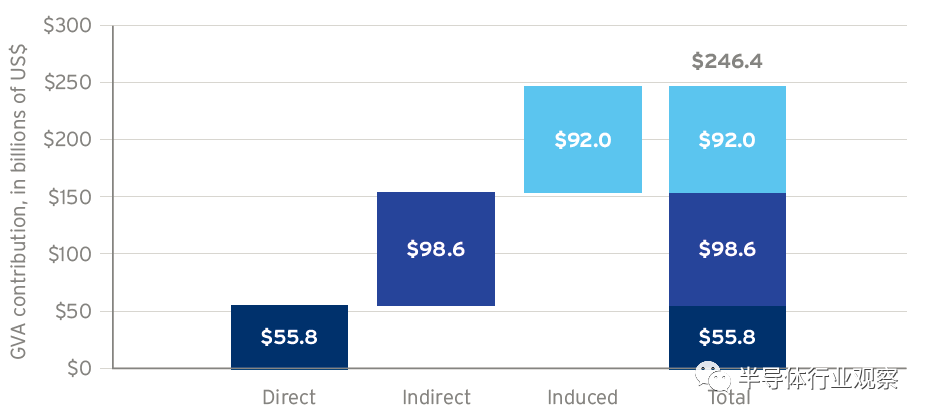

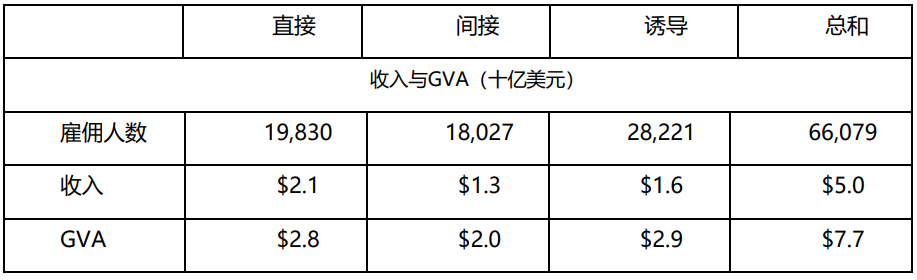

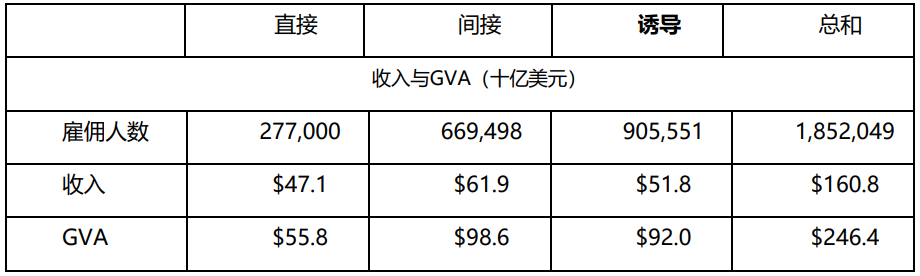

综合所有直接、间接(供应链)和诱导(工资支出)的影响渠道,2020年,半导体行业对美国经济的总影响达2464亿美元。下表显示了三个核心渠道的影响细分,即增加值(GVA)对GDP的贡献。

图3:美国半导体行业的总GVA贡献

来源:牛津经济学院

2020年产生2464亿美元影响

直接影响

半导体行业活动的直接影响包括:该行业产生的增值产出;直接受雇于半导体行业的人,这些半导体公司支付的工资,以及他们的运营支出。我们估计,在2020年,这种直接影响占国内生产总值的558亿美元。

间接影响

半导体行业的间接影响反映了这些机构的供应商(如安全供应商、IT支持和法律服务)以及这些供应商的供应链内的就业和GDP贡献。2020年,这些供应商对国内生产总值的贡献为986亿美元。半导体行业运营的一些主要投入(即间接影响)包括:电子设备(制造业的一部分);保险(金融活动的一部分);以及电力(贸易、运输和公用事业的一部分)。

诱导影响

半导体工业的诱导影响是指半导体工业直接就业者或其供应链中的消费者工资支出所支持的经济活动。由于这一消费支出,我们估计,半导体行业运营的诱导影响在2020年对国内生产总值的贡献为920亿美元包括:住房(金融活动的一部分);运输(部分贸易运输和公用事业);以及医疗保健(教育和卫生服务的一部分)。

半导体工业对就业的影响

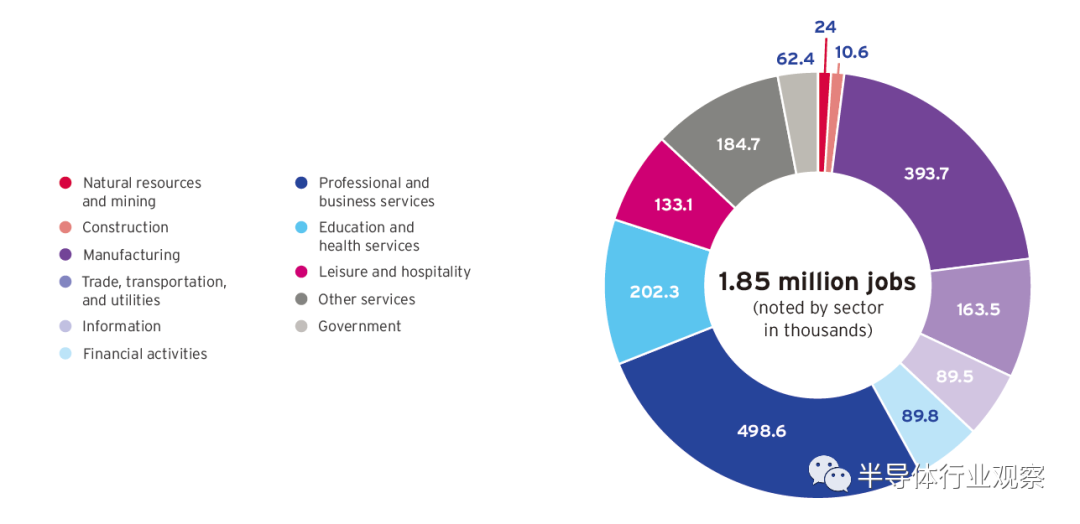

下表显示了半导体行业总计185万个就业岗位(直接+间接+诱导)。该行业的就业影响集中在制造业,占总就业影响的21%。尽管如此,其他行业仍受到行业活动的支持,包括专业服务和商业服务(27%);教育(11%);以及其他服务(10%)。

图4:半导体行业总就业岗位影响

资料来源:牛津经济学院,IMPLAN

☆案例研究:多样性和包容性

除了对国内就业的直接、间接和诱导影响外,半导体公司在其业务所在的当地社区有着良好的慈善支持和参与记录。例如,美国一家大型半导体公司与6所历史悠久的黑人学院和大学(HBCUs)合作,开办了一个450万美元的多年项目,以增加非裔美国人在工程领域的渠道。这个项目使一些合作大学的黑人在这些领域的入学率提高了55%。同一家公司还与当地一所公立学区建立了500万美元的合作关系,以鼓励代表性不足的青年在STEM领域继续深造。四年来,该区计算机科学班入学人数偏低的少数民族学生增加了17倍,计算机科学专业的女生增加了33倍。

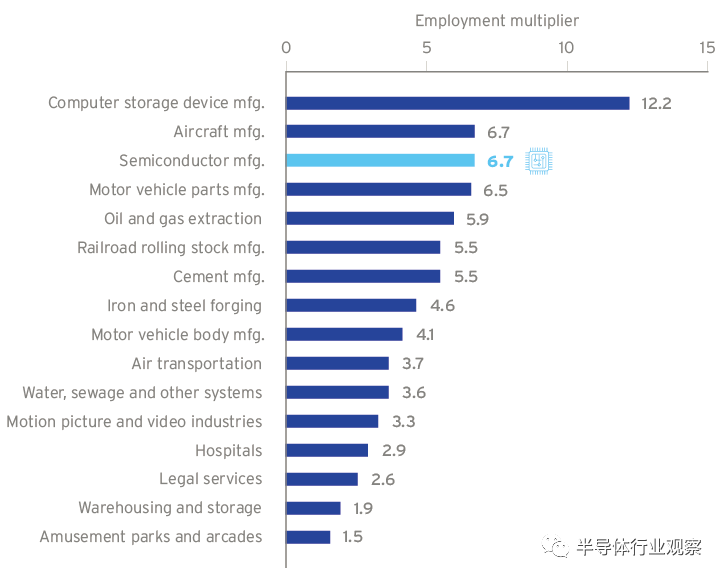

就业乘数

除了对GDP的影响外,美国半导体行业在2020年为整个经济提供了185万个就业岗位。虽然不同行业对美国经济的影响方式不同,但比较这些行业的一个有用指标是评估就业乘数。就业乘数表示特定行业中一个工作岗位产生的总工作岗位。例如,半导体就业乘数为6.7,这意味着对于半导体行业的每一个直接就业岗位,其他行业都支持另外5.7个就业岗位。

这个数字本身反映了:(1)该行业需要购买什么才能使其产品产生间接效应,或者说供应链效应;(2)该行业的劳动收入、利润的价值,以及每个家庭因赚取收入而消费的东西——诱导效应。在所有详细的行业就业乘数中,6.7的乘数排在第85个百分位。相比之下,所有534个详细行业的中值为3.7。下表重点介绍了半导体制造业以及其他行业及其各自的就业乘数。

图5:美国半导体工业与美国其他行业的就业乘数

资料来源:IMPLAN

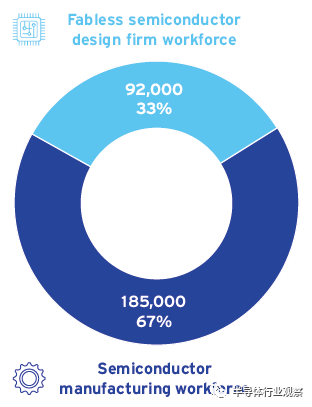

半导体劳动力

半导体行业是美国的一个重要雇主。2020年,我们估计劳动力规模为277000人,其中包括设计和制造半导体的研究和制造设施的工人。半导体集成器件制造商、纯晶圆代工企业和其他从事半导体制造的机构直接雇用了近18.5万名美国工人。此外,我们估计,在美国,无晶圆厂半导体设计公司的就业人数将增加9.2万人。

半导体行业的工人生产力很高,工资反映了这一点,到2020年,他们的年平均收入为17万美元,远远高于美国的平均收入者,我们研究了该行业的职业概况,以增强对工人需要在该行业就业的技能和教育类型的认识。此外,我们还探讨了员工的特点,以更好地了解谁是支持该行业的人。但首先,我们要探讨美国劳动力的地理分布。

图6:半导体劳动力的组成

半导体劳动力分布在49个州和华盛顿。

各州半导体劳动力

据估计,在2020年,美国半导体行业直接雇佣了27.7万名工人。半导体劳动力分布在49个州和华盛顿特区。在西部和西南部的几个州,包括加利福尼亚州、俄勒冈州、亚利桑那州和得克萨斯州也有大量劳动力。

图7:半导体劳动力数量州排名(前15名)

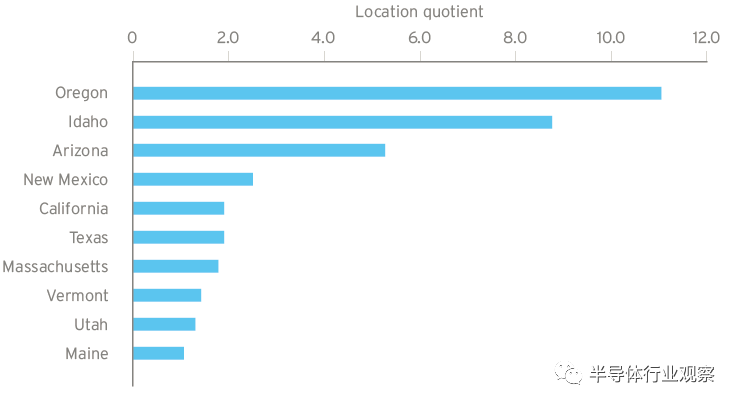

区位商

一个行业的区位商(LQ)有助于说明它在一个州相对于其他州的集中程度。等于1的区位商表示一个国家的产业集中度等于同一产业的全国集中度。区位商高于平均水平(大于1.0)的行业表明,相对于全国其他地区,一个地区的商品或服务生产集中度较高。例如:该值为1.5,表明该地区工业产出的集中度是美国平均水平的1.5倍。区位商低于1.0表明,与美国平均水平相比,该地区的工业产出集中度较低。

请注意,高就业率的州不一定会导致高区位商,因为这一统计数字与全国就业率有关。例如,如果半导体行业占新墨西哥州劳动力的0.50%,在美国仅占产出的0.20%,那么新墨西哥州半导体劳动力的LQ将为2.5(0.50%/0.20%)。

如上所述,在加利福尼亚州、德克萨斯州和俄勒冈州,半导体行业的员工人数最多。然而,具有高LQ值的州包括爱达荷州、亚利桑那州和新墨西哥州。例如,这表明爱达荷州的劳动力比加利福尼亚州更依赖半导体行业,尽管加利福尼亚州的半导体劳动力数量更大。

图8:区位商排名

资料来源:牛津经济学院

半导体劳动力高度集中在西海岸和山区,如俄勒冈州、爱达荷州和亚利桑那州。

职业概况

半导体行业的职业概况描述了该行业的工作类型。员工的角色和责任多种多样。他们是装配工和制造工、维护和修理工、后勤人员、管理分析员、软件开发人员、工程师、电工和采购员等。在该行业内就业人数最多的主要职业群体是生产性职业,约占该行业工人的39%。这些工作职能加起来占半导体劳动力的一半以上。

除了半导体工业提供的生产能力之外,其他几个功能对该行业的运营至关重要,包括工程职业,占工人的24%,占9%左右的管理职业,以及计算机和数学角色,这占了行业工人的7%左右。

图9:半导体行业的职业概况

资料来源:BLS OES 2019年5月,牛津经济学院数据表

生产和工程类岗位占

美国半导体行业总岗位的一半以上

半导体行业的从业人员

本章节主要分析美国半导体行业的社会经济特征,所列数据来自2019年美国社区调查(ACS),这是最新的可用数据。我们对目前受雇于半导体行业的从业者与更广泛的制造业以及美国所有其它行业从业者进行比较分析。

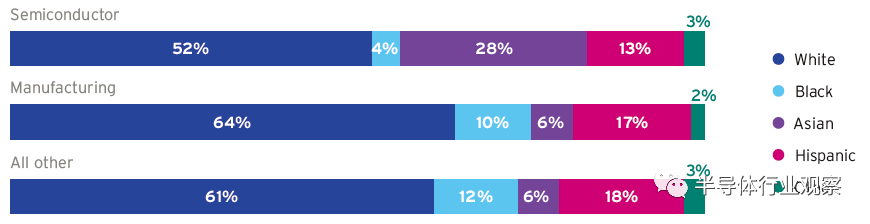

种族与民族

美国的半导体劳动力在种族和民族上都是多元化的。事实上,与美国的制造业和所有其他行业相比,半导体行业雇用的非白人员工的比例更大一些。

图10:民族与种族概况

资料来源:ACS 2019,牛津经济学院数据表

☆案例研究:多样性和包容性

美国半导体行业正不断努力实现劳动力多样化,为那些在STEM学位上任职人数偏低的专业人士和学生(包括女性和有色人种)提供支持。美国一家大型半导体公司通过奖学金和项目赞助,每年向从事电气工程的少数族裔捐款50多万美元,以此来支持学生。另一家美国半导体公司实施了一项劳动力多元化招聘计划,包括支持高等教育少数族裔服务机构(MSI)以及为员工亲和团体提供内部资金支持。此外,还有一家半导体公司设立了一个捐赠基金,为少数族裔的研究生STEM项目提供资助。

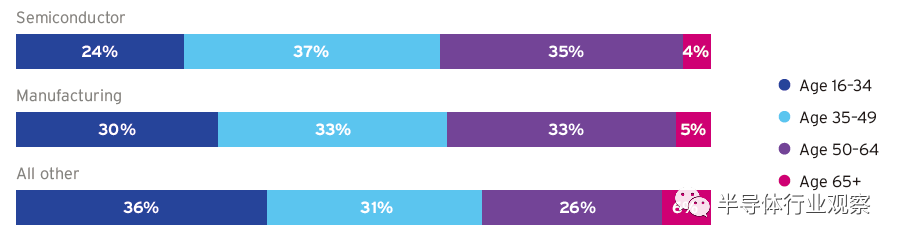

年龄分布

与美国其他劳动力相比,半导体行业的员工年龄更可能在35至49岁之间。事实上,只有24%的半导体从业者年龄在35岁以下,这反映了半导体行业的从业年限以及行业知识需求。但随着50岁及以上的员工接近退休年龄,该行业的雇主将需要为未来的劳动力招聘做好准备。

图11:半导体行业年龄概况

资料来源:ACS 2019,牛津经济学院数据表

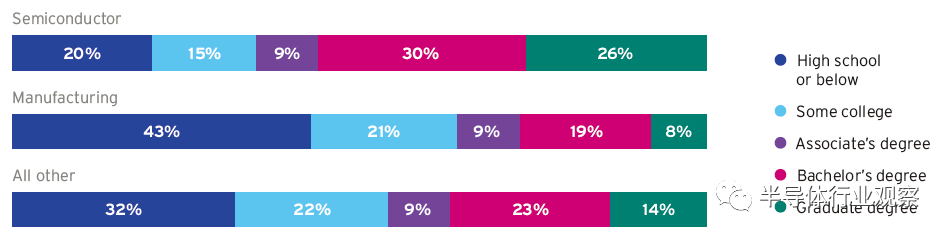

学历

与制造业和所有其他行业相比,半导体行业拥有大学学历的员工比例更高。尽管如此,半导体行业中仍有20%的从业者没有上过大学。这突出表明,半导体行业是一个越来越稀有的行业,它为从业者提供了教育和技能领域的就业机会,来赚取维持家庭生计的工资。

图12 半导体行业从业者受教育程度

资料来源:ACS 2019,牛津经济学院数据表

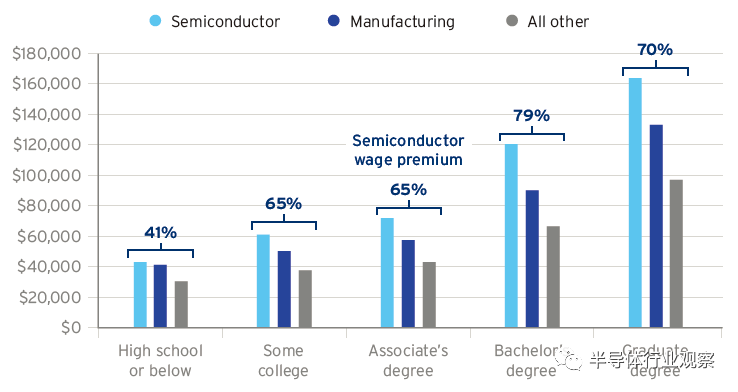

与所有其它行业的平均工资相比,半导体行业中受到高等教育的从业者的平均工资要高出一个数量级。虽然平均工资因受教育程度不同而不同,但半导体行业从业者在所有受教育程度上的收入始终高于美国平均水平。下面的数字展示了半导体从业者与在其他领域工作的具有类似教育背景的人相比,可以得到的薪酬溢价。

图13:半导体行业的教育工资溢价

资料来源:ACS 2019,牛津经济学院数据表

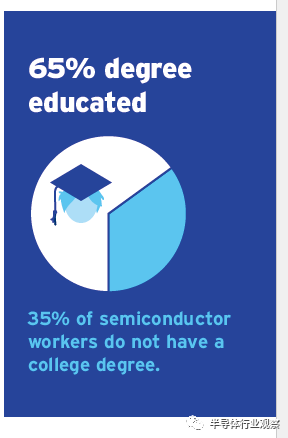

65%获得本科及以上学历

35%的半导体从业者不具备大学学历

☆案例分析:半导体行业劳动力的增加

由于对高水平人才的需求经常超过美国STEM毕业生的供给,美国半导体行业对现有劳动力进行了大量的再投资,以保持和提高他们的技能水平。例如,美国一家大型半导体公司每年开展140万美元的教育援助计划,每年资助数百名员工攻读硕士学位、学士学位、副学士学位和工作相关领域的认证课程。同样,另一家公司也通过每年3万美元的学费报销计划来支持自己的员工提高技能水平。除了学费补助外,一家美国公司每年雇用170多名合作/实习学生,而另一家公司每年花费150多万美元来培养全美约70名实习生。另一家公司提供的职业培训计划在培养技术人才方面尤其有效,而它的培训项目甚至不要求学员具有学士学位。

联邦芯片激励的经济影响

美国现在比以往任何时候都更需要扩大半导体研究、设计和生产制造。支持半导体行业的扩张,可以通过供应链支出和消费者支出的增加或者增加下游产业的芯片供应来确保其生产过程的安全。这种扩张受益的不仅仅是半导体行业本身,几乎所有其他行业都将从中受益。

在本节中,我们评估了联邦激励措施对半导体制造业的经济影响,以了解这些激励措施对半导体行业和更广泛的美国经济的益处。我们在6年的时间内完成了这项工作,来反映建设和设备安装的持续时间,以及潜在新工厂达到满负荷的升级期。这些工作反映了建设期的影响应被视为暂时性的,因为它们可归因于2021年至2026年之间的投资活动。所有影响均以固定的2020美元报告,另有说明除外。以下各小节将更详细地探讨这对美国的工作岗位和工资意味着什么。

我们预计这项投资将通过在美国增加新的制造设备来扩大半导体制造能力,并能够在美国创造4.2万个新的*性半导体就业岗位,从2020年的27.7万个直接就业岗位增长到2027年的31.9万个直接就业岗位,整个美国经济支持的就业岗位总数将从2020年的185万个增加到2027年的213万个。这些新的晶圆厂和就业岗位将代表美国半导体行业足迹及其影响的*性扩展,我们将在第4.7节中进行探讨。以下各小节将更详细地探讨这对美国工作和工资意味着什么。

2021年至2026年创造了110万个临时就业岗位

(包括直接、间接和诱导就业影响)

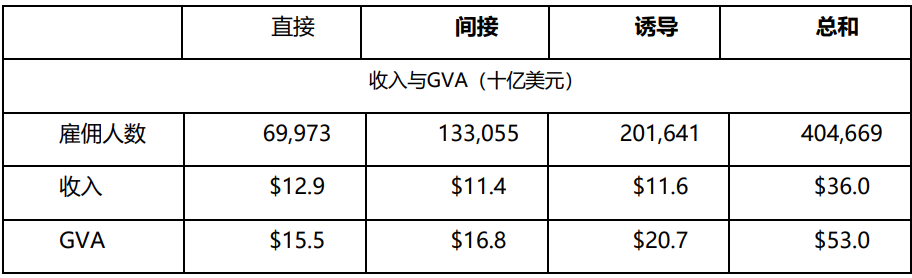

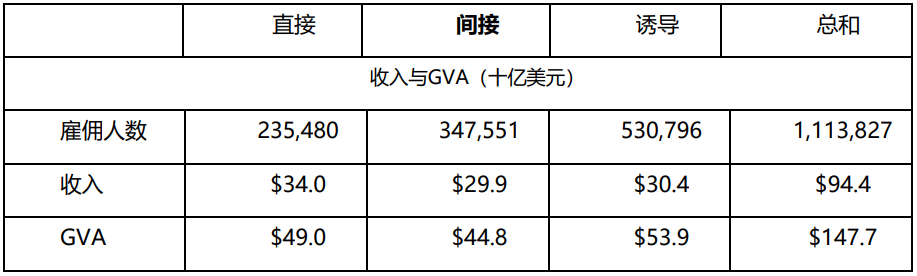

2021年至2026年的扩张阶段对美国经济的总体影响

我们估计,一项旨在激励美国半导体制造业的500亿美元联邦投资计划将为美国经济带来每年246亿美元的增长,并将在2021年至2026年期间为整个美国经济每年创造平均18.5万个临时就业岗位。因此,在这六年的发展期内,这样一个激励计划对GDP和就业的累积年度影响将分别为1477亿美元和110万美元——这些经济利益包含所有直接、间接(供应链)和诱导(工资支出)的影响。

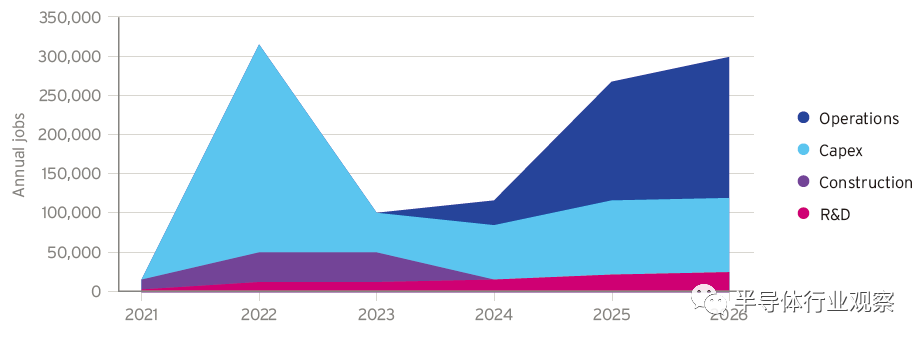

图14:2021-2026年,500亿美元联邦半导体制造业激励计划的年度总就业影响

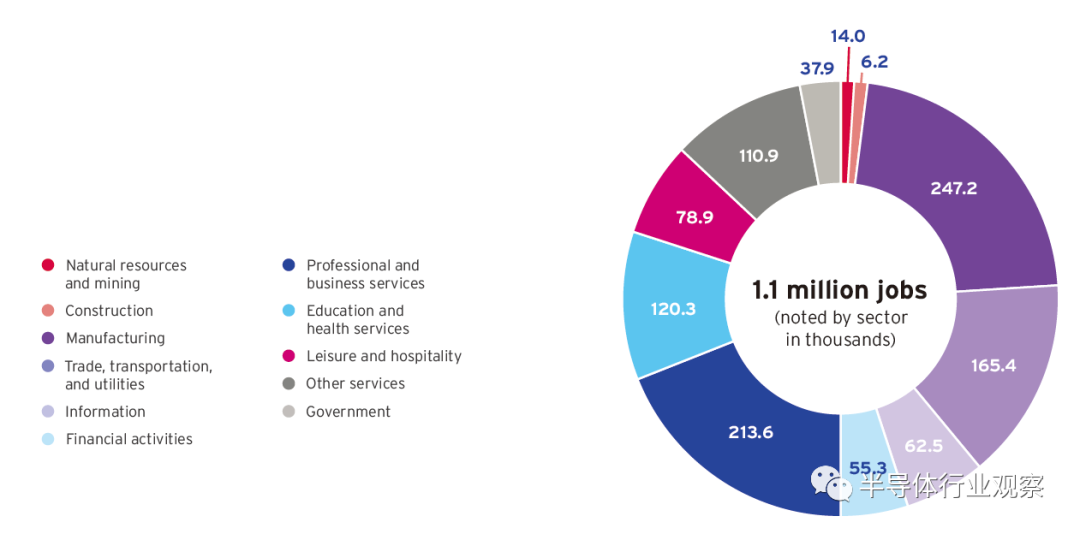

2021年至2026年扩张阶段创造的临时工作岗位总数

除了对美国生产总值的影响外,该联邦激励计划将在2021年至2026年期间,在整个美国经济中每年平均创造18.5万个临时工作岗位。因此,如果将激励计划在六年的建设阶段中每年创造的就业岗位总数相加,总共将有110万个临时工作岗位。在这110万个工作岗位中,我们估计约有23.55万个工作岗位将在审查期间直接支持新工厂的设计、施工、设备安装以及运营。此外,我们预计34.75万个工作岗位将得到供应链采购(间接工作岗位)的支持,这些岗位可能来自于制造业、设计业还是专业服务业。最后,我们估计,由于工人将工资用于消费和服务,如食品杂货、公用事业和运输(诱导性工作),那么会有53.1万个工作岗位将得到支持。

图15:2021-2026年,500亿美元联邦半导体制造业激励计划的就业影响(按行业划分)资料来源:牛津经济学院,IMPLAN

在以下小节中,我们将详细介绍所考虑到的各项活动的影响,包括2021年至2026年期间的建设、资本支出、工厂运营和研发活动。

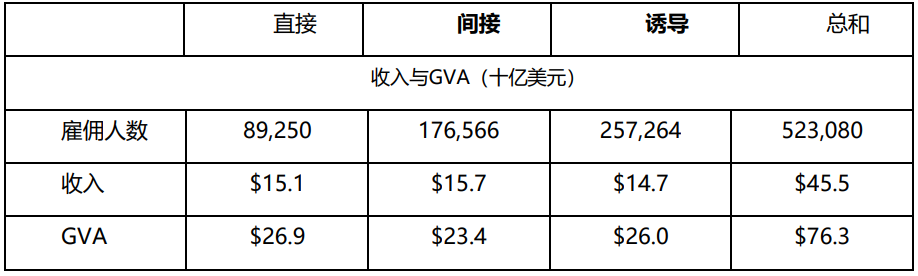

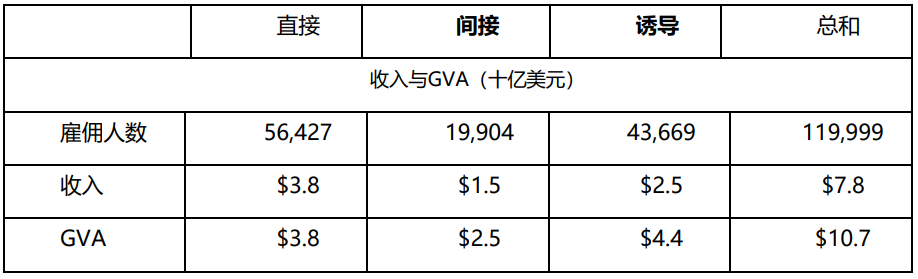

工厂运营影响

这里是扩大半导体制造活动对美国经济影响的估计。本节计算中不包括与新设施建设的定期和重大投资相关的经济影响,这将在后续小节中探讨。此外,与研发活动相关的影响也被排除在外,我们将单独进行估算。这些影响代表了运营初期的产能提升期,将有助于在2021年至2026年间创造52.3万个就业岗位,并为GDP增加763亿美元。

图16:2021-2026年,半导体激励计划的运营影响

资料来源:牛津经济学院,IMPLAN

研发影响

这里是扩大半导体研发活动对美国经济影响的估计。虽然我们不考虑联邦政府资助这些研究经费所带来的经济和就业收益,但研发活动仍是一项关键职能。这类活动通常甚至可以在工厂建设之前就开始,在工厂建设期间继续并扩大规模,然后在工厂建成后继续进行。半导体制造是所有行业中研发最密集的制造过程之一,研发活动贯穿于生产阶段和整个前端制造过程。研发活动的影响是巨大的,它有助于创造超过6.6万个就业机会,并在2021年至2026年期间为国内生产总值增加77亿美元。[2]

图17:2021-2026年,半导体激励计划的研发影响

资料来源:牛津经济学院,IMPLAN

建造影像

这些是建造活动对美国经济影响的估计,其结果是在500亿美元联邦激励计划的激励下建设新的半导体制造设施。这些影响虽然是暂时的,但却是巨大的,有助于在2021年至2026年期间创造近12万个就业机会,为国内生产总值增加107亿美元。

图18:2021-2026年,半导体激励计划的建造影响

资料来源:牛津经济学院,IMPLAN

资本支出和设备舾装影响

这些是对资本支出投资对美国经济影响的估计,其结果是为新的半导体制造设施配备制造设备、工具、计算机和其他必要的投资,以实现运营。事实上,制造设备本身是建造新工厂的*投资。由于新设备的出现,我们预计半导体制造设备行业将受益并大幅增长。

资本支出的影响虽然也是暂时的,但确实是巨大的,它有助于在2021年至2026年期间创造近40.5万个就业机会,为国内生产总值增加530亿美元。

图19:2021-2026年,半导体激励计划的资本支出影响

资料来源:牛津经济学院,IMPLAN

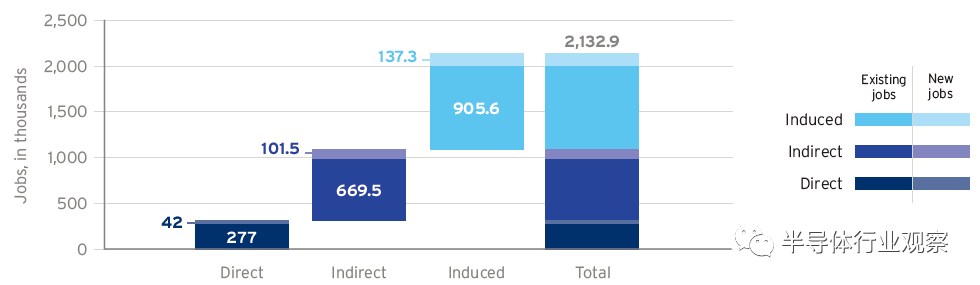

长期积极的激励计划影响

虽然500亿美元的联邦激励计划将是一次性投资,但建设这一美国半导体工业基础设施的最终结果将对美国经济和就业产生持久的积极影响。如此大规模的投资将有助于在美国再创造10个晶圆厂,并为美国经济增加4.2万个新的半导体就业岗位。这种提升将转化为国内半导体行业对美国经济的额外连锁反应。例如,我们预计到2027年,美国半导体劳动力将达到31.9万人,比2020年的27.7万人增加4.2万人。假设我们在2020年的调查结果中确定的就业倍增幅度相似(半导体行业的就业倍增幅度为6.7),我们预计2027年美国半导体行业将为美国经济提供约213万个就业岗位,比2020年的185万个就业岗位增加28万个。

图20:美国联邦500亿美元激励计划对2027年美国半导体行业的长期就业影响估计资料来源:牛津经济学院

半导体的多种用途

半导体是美国经济不可分割的一部分。在美国546个经济体中,有300多个不同的行业在2020年从半导体行业购买了861亿美元的产品。这是通过追踪半导体的购买情况来确定的,这些半导体是飞机、电器和汽车等其他产品生产的投入。半导体的用途因行业而异。汽车制造商用它们来提升安全和性能指标;手机制造商将它们*地嵌入到小型电脑中;家电制造商也越来越多地使用它们来提高性能和降低能耗。事实上,半导体几乎可以在每个行业中投入或使用。

还应指出的是,这300多个行业只是直接购买半导体作为其产品投入的行业,它不包括那些购买电子产品和半导体子系统的经济体。如果要考虑到所有直接购买半导体的下游经济体,以及通过购买半导体实现的电子产品和子系统而间接购买半导体的下游经济体,如果不是美国经济中所有546个行业的总和都接近的话,那也不算是一个延伸。[3]

图21显示了2019年前十大半导体采购商及其各自的美国劳动力。如果将2019年购买半导体的300多个行业的所有劳动力加起来,并因此由半导体带动,那么总数将为2650万个就业岗位。[4]这表明,半导体对我们经济中的众多下游产业至关重要,进而对我们整个经济中的众多下游就业岗位同样至关重要。

图21:按行业和2019年美国劳动力规模划分的半导体*消费者

资料来源: IMPLAN, BLS QCEW 2019

结论

半导体行业是美国经济中一个重要的、不断增长的组成部分,该行业在整个经济中为各种产品提供关键投入的能力体现在其对美国GDP的重大贡献及其支持的国内就业岗位数量上。2020年,我们估计半导体行业在49个州和华盛顿州直接雇佣了超过27.7万名工人。该行业对美国经济的总体贡献是巨大的,它将该行业的利益传播到美国经济的其他部分。在2020年对国内生产总值的2466亿美元的总贡献中,约1890亿美元来自供应链和消费活动。

图22:半导体行业对美国的经济影响

资料来源:牛津经济学院, IMPLAN

半导体的使用对每个行业几乎所有的供应链都是必不可少的,这使得它们对经济来说不可或缺。半导体行业不仅生产出支持经济活动的重要产品,还提供额外的支持服务,如设计、测试和研发服务,在整个经济中能够产生额外的经济价值。

美国现在比以往任何时候都更需要扩大半导体研究、设计和生产制造。支持半导体行业的扩张,可以通过供应链支出和消费者支出的增加或者增加下游产业的芯片供应来确保其生产过程的安全。这种扩张受益的不仅仅是半导体行业本身,几乎所有其他行业都将从中受益。

图23:2021-2026年美国联邦500亿美元半导体制造业激励计划的估计影响

资料来源:牛津经济学院, IMPLAN

注:

1.就本报告及其所载的国内就业和国内生产总值数字而言,美国半导体行业包括所有半导体公司及其在美国的机构,无论是总部设在美国的公司还是在美国经营的外资公司。同样,本报告中的美国半导体行业数据不包括美国公司在美国境外的活动和机构。↑

2.除了美国研发活动对就业的直接、间接和诱导影响外,学术文献还表明,研发活动还具有更广泛的经济溢出效应,通过增加每名工人的产出,对全要素生产率(TFP)和GDP产生积极影响。例如,见:Blanco, Luisa; Prieger, James; and Gu, Ji,“研究与发展对美国各州经济增长和生产力的影响”(2013),佩波戴恩大学公共政策学院工作论文,第48页。↑

3.行业分类由IMPLAN定义划分 ↑

4.由于截至报告发布之日,2020年年度数据不完整,因此使用了QCEW的2019年数据。↑

21385起

融资事件

4435.76亿元

融资总金额

11685家

企业

3221家

涉及机构

512起

上市事件

6.33万亿元

A股总市值