在两次冲击A股上市无果之后,亚朵终于无奈转投美股。

6月8日,美国证券交易委员会披露文件,中国连锁酒店品牌亚朵酒店正式提交招股书,拟在纳斯达克上市,代码“ATAT”,美银、花旗、中金公司和招银国际担任联席保荐人。根据CNBC,亚朵酒店目前的估值为20亿美元。

根据招股书显示,2021年*季度,亚朵酒店净营收约为4.2亿元,净利润1146.9万元。作为中端酒店的主力选手,亚朵一向以人文和新中产生活方式为卖点,推广“第四空间”的概念,通过打造多个IP主题酒店出圈。

但是,随着中端市场的竞争进入白热化阶段,IP化这种难以复制的非标化战略难以取得规模上的优势。面对近在眼前的市场红利,亚朵这个先行者已经悄然掉队。

亮眼招股书下的隐痛

亚朵的上市征途可谓是坎坷复坎坷。

2017年,君联资本周宏斌公开表示,亚朵将在三年左右登录A股。彼时亚朵成立4年,已经完成C轮融资,共获得君联资本和陆兆禧个人合计1亿美金等值人民币的投资。但是,在2019年和2020年连续换了两个上市辅导机构后,亚朵始终没能够顺利在A股上市。

今年4月,在经历了21个月的上市辅导之后,亚朵宣布正式终止了A股上市计划,转而选择美股。

亚朵的招股书显示,其营收主要来源于三部分:加盟店、直营店、零售。其中加盟店占比59.1%,直营店占比31.7%。尽管受到疫情影响,亚朵2020年的净收入为15.67亿元,与2019年的15.67亿元持平。从营收的角度来看,可以说亚朵在行业寒冬的时候顶住了压力。但是利润情况暴露了亚朵目前过得并不好的事实。

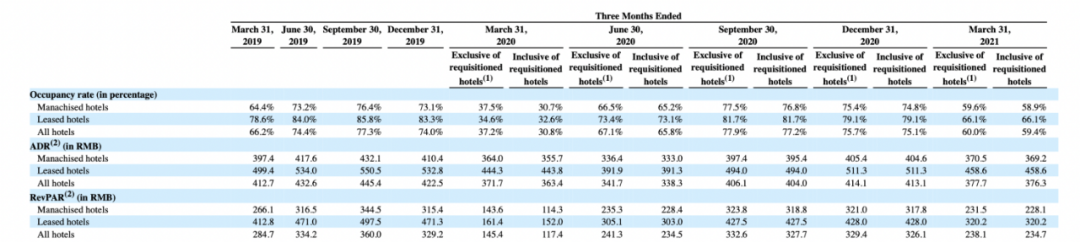

根据招股书披露的数据,2020年亚朵的净利润为4205.1万元,相比于2019年的6496万元,锐降37.8%。从酒店行业考量营收能力的RevPAR来看,2021年*季度亚朵的RevPAR为238.1元,而这个数据在2019年*季是284.7元。

“OCC、ADR、Rev PAR是衡量酒店营收的重要指标 截自招股书”

利润力下降,导致现金流吃紧,负债率攀高。财务数据显示,亚朵目前账上已有的流动资产为8.84亿人民币,而流动债务达到了9.74亿人民币。

缺钱,是酒店行业的致命问题,对亚朵来说问题显得更加严重。

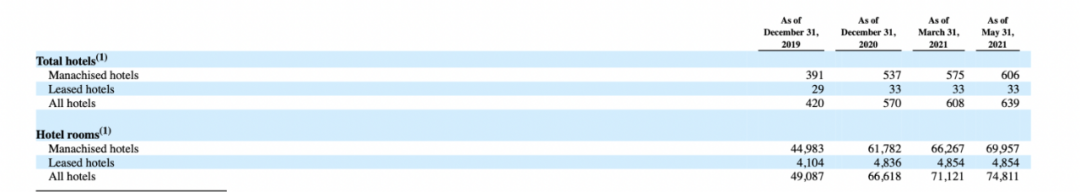

截至今年6月,亚朵开业酒店共608家,其中有95%都是加盟店。从行业的角度来看,加盟形式是酒店集团做大后的必然选择。因为相较直营模式,加盟模式以品牌与管理输出为核心商业模式,投入更轻,风险更小。

“自营和加盟数量 截自招股书”

加盟模式下,亚朵的收入方式为加盟费,这是一笔加稳定的现金流,支出主要为品牌营销和派驻管理人员。而亚朵连这一部分的收入都无法保证,直接影响了自营模式的开展。连锁酒店想要快速扩张,前期需要投入大量资金拿房开店,只有店越多,品牌效应越强,物业成本才能越低,加盟商也会越多,这是一个正向循环。

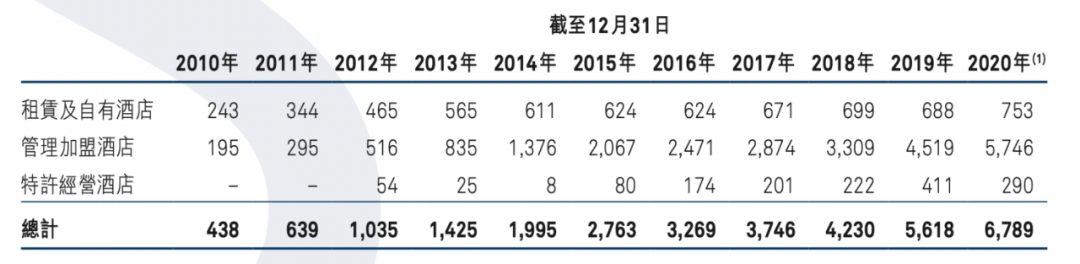

以华住集团为例,2010年自营酒店的数量是243家,加盟店为195家;到了2020年,自营数量为753家,加盟店为5746家。这是前期积累品牌影响力,后期输出品牌影响力的过程。而亚朵成立不过7年,品牌影响力尚未完全建立就已经疲软,严重影响后续的发展空间。

但是,亚朵目前难以解决这个问题。亚朵的上一轮融资还停留在2017年。盈利能力薄弱,一级市场缺失供给,又遇上了疫情这只黑天鹅的袭击,亚朵缺钱的问题被进一步放大。这或许是亚朵等不了A股的漫长上市过程,转向美股的原因之一。

但是资本还相信亚朵吗?亚朵的第二个问题暴露出来:IP战略失灵,资本不相信亚朵的情怀梦想。

IP战略失灵

在招股书上,亚朵对自己的定位是“一个以摄影和文学为特色的中高档连锁酒店集团”和“中国*的生活方式品牌”。和很多红海里创业的企业一样,亚朵也希望用情怀来颠覆市场,这和创始人的特质不无关系。

即便有过和季琦一起创立华住的经历,耶律胤(本名王海军)作为一个传统酒店行业出身的人却并不喜欢这个行业。他认为传统酒店过于强调“睡好觉、上好网”等硬件需求,忽视了消费者精神上的诉求。“无趣”,是他对传统酒店业的评价。

因此,按照耶律胤的构想,他打造了一家人文酒店,把书本、影集、服务加入进来,并且以自己旅行时路过的一个边陲村庄的名字来命名这家酒店——这就是亚朵的诞生。

在运营过程中亚朵大举IP战略,实际操作则是通过联名联动的方式,耶律胤把亚朵的这种商业模式描述为,“酒店+人群+IP”,即通过IP来吸引固定的人群,从经营房间到经营人群。

2016年11月,亚朵与吴晓波频道在杭州合作打造了“亚朵·吴酒店”,标志着亚朵的*个IP酒店落地。借助吴晓波的跨年演讲,亚朵酒店得到大量曝光,声量暴涨。此后两年内,亚朵连续和知乎、网易严选、网易漫画、同道大叔、虎扑、马蜂窝等明星IP联名推出主题酒店。

IP战略给亚朵带来了两个好处:*、短时间内打造更高的知名度。在任何行业,联名都是最有效率的营销方式之一,可以快速制造噱头、带来大量曝光、达到破圈效应。第二,IP化可以制造品牌溢价、提高产品的利润率。耶律胤曾表示,亚朵在一线城市毛利率在70%左右,每家酒店开业6个月左右能盈利。

但是,IP战略也带来了一个问题:难以复制。连锁酒店的本质是复制标品,提供标准化的服务和产品。而IP化则把标品化变成非标化。无法复制,就意味着无法规模化,没有规模化就难以扩张。截至2021年3月31日,亚朵联名主题酒店共有14家,相比608的总数,仅占2.3%。

亚朵想要通过“蹭流量”的方式提高自己的盈利能力和品牌力,但是在实际操作中消费者往往都记住了联名方,忽略了亚朵本身。并且,IP虽然多,考虑到人群、气质、声量,适合进行合作的就那么几个,所以IP战略下酒店的发展空间远没有想象中的大。

更何况,亚朵的利润率并没有耶律胤说的那么高。招股书显示,亚朵2019年综合毛利率为24.78%,2020年综合毛利率为21.56%,2021年*季度综合毛利率为20.78%;净利润率分别为3.88%、2.41%和2.37%。归根究底,IP战略下的亚朵赢得了一时的曝光,却并没有能够打造起自己的品牌影响力。

市场红利难以攫取

资本看PPT,资本也看财务报表。

赚不着钱的亚朵,故事讲得再动听,也难以打动投资人。成立7年的亚朵,端着中端连锁酒店品牌*人的身份,已经失尽先机。与此同时,酒店集团大举入境、同行紧随其后,留给亚朵的时间已然不多。

原本,亚朵的出现正好踩中了中端酒店市场崛起的红利。2016年,经济型酒店的“黄金十年”结束了。随着消费升级和新一代消费主体的成长,经济型连锁酒店的增长开始出现明显下滑,中端及以上酒店签约量的年增速持续超过25%。

中国中端酒店的市场还有很大的发展空间。在欧洲市场,中等价格酒店与低价酒店客房数量比例约为73:27。在美国,高、中、低酒店的客房数量比例约为3:5:2,呈现一个橄榄型。而在中国这个数字呈现金字塔型,比例为1:3:6。

这些年酒店集团中端化也是一个明显的趋势。以华住集团为例,旗下有包括全季、桔子水晶、星程、漫心、美居等10个中端和中高端品牌。华住集团的财报数据显示,截至今年一季度,该集团有1369家待开业的中高端酒店。

锦江酒店在在中端酒店持续深入。财报显示,截止2020年锦江已开业的中端酒店达4422家,占比近一半;客房51.25万间,占比同比提升至55.74%。

除此之外,和亚朵定位相同的酒店品牌也层出不穷,展开了一场竞争激烈的市场抢夺战。

2014年成立的秋果酒店,同样定位有风格的中高端,开业数量过百,并计划在未来三年做到400家店。从浙江发展起来的中端酒店君亭已在深交所获得首发通过,A股上市不过是时间问题。还有开元酒店这种,从高端市场退出,降维中端领域的选手。

而在酒店之外,近几年随着Airbnb和携程、飞猪等OTA平台的发展,民宿行业飞速崛起,其中不乏定位中高端的品牌。它们在人文、情怀上更近一步,容易打造特色,是真正的非标型选手。

竞争如此激烈,市场红利期非常有限。因此,对于目前的亚朵来说,登上二级市场、获得资本力量、加速扩张是迫在眉睫的任务。否则,亚朵的前路将会和它的上市路途一样坎坷。

然而,一张单薄的人文主义情怀牌无法赢得资本的芳心。除了钱之外,亚朵目前还需要一条更加有效的商业化之路。