6 月 9 号是个吉利日子,黄历上不仅写着宜婚丧嫁娶,更是开业、开市的好时间。

叮咚买菜、每日优鲜在这一天分别向美国证券交易委员会 (SEC) 提交了 IPO 招股书,计划在纽约证券交易所和纳斯达克挂牌上市。

同一赛道的两个头部玩家,在同一天递交了招股书,二者争夺「生鲜上市*股」的火药味颇浓。

与 2018 年一样,当时的生鲜赛道同样也是风起云涌,无论是社区团购模式、前置仓模式都迎来了各路豪杰。一个做社区团购的创业者就曾坦言:「生鲜就是血拼,看谁死在最后,烧出头部。这就是资本的逻辑。」

如今四年过去,曾经的中国生鲜电商鼻祖易果生鲜已经破产重组,呆萝卜、妙生活、吉及鲜等平台也在一轮轮烧钱战争中走向裁员、关仓。

头部集团浮出水面:社区团购以钱大妈、永辉超市为代表,仓店一体以盒马生鲜为代表,而前置仓模式则以叮咚买菜、每日优鲜为代表。

尘埃落定的生鲜生意似乎不再那么「性感」了,但曾经「一月一次融资」的叮咚买菜、每日优鲜终究还是等到了生鲜大战的曙光——顺利的话一个月后梁昌霖和徐正将远程在纽交所和纳斯达克敲钟。

一声钟响是「生鲜电商*股」,两声钟响是生鲜新江湖开始的声音。

上市,为什么一定是现在?

无论是每日优鲜还是叮咚买菜,自 2020 年底至今,两家拟上市的消息至少被传了近十次,两家公司的创始人也不得不多次站出来否认上市传闻。

终于,这一次两家谁也没有避讳,选择了同一日递交招股书。

那么,为什么一定是现在?这背后的重要原因首先是两家经过疫情爆发后长期蓄力,形成了较为稳定的业绩。

根据每日优鲜及叮咚买菜招股书数据显示,每日优鲜在 2018 年至 2020 年,营业收入分别为 35.467 亿元、60.014 亿元、61.304 亿元,呈逐年增加的向好趋势,可以观察到,2019 年末每日优鲜由于疫情爆发翻倍了营收,并且逐渐稳定在 60 亿元。

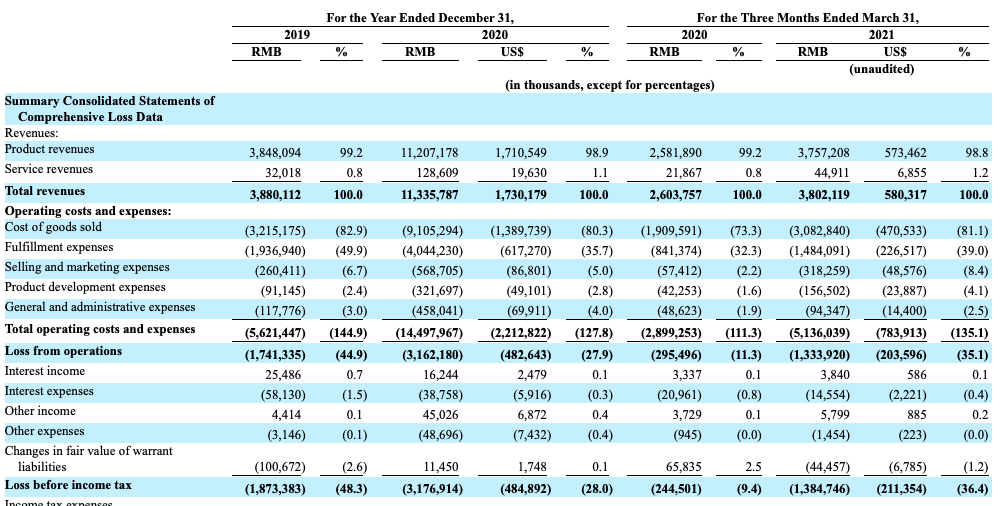

而叮咚买菜在 2019 年、2020 年的营业收入分别为 38.801 亿元、113.358 亿元,整体比每日优鲜的营收体量更高,几乎是卯足了劲冲向生鲜营收百亿关卡。

其次,生鲜电商是门烧钱的生意,需要源源不断的资金支持。通过上市,这两家企业可以进一步拓展融资渠道,从而获取更多资金弥补大额支出。

具体来说,由于生鲜毛利率低,且上游供应链、下游零售布局以及仓储体系建设都需要巨额资金,因此,生鲜生意至今都没有成功脱离「烧钱」的战火。

这点在两家公司净利润上表现得十分明显:每日优鲜 2018 年至 2020 年净亏损分别为 22.316 亿元、29.094 亿元、16.492 亿元,不过好消息是其亏损正在逐渐收窄;再看叮咚买菜 2019-2020 年的净亏损分别为 18.734 亿元、31.769 亿元,亏损翻倍增加也侧面证明了其正在扩张道路上一路狂奔。

在上市之前,生鲜电商能野蛮生长的主要原因是投资机构的大量资金投入。根据不完全统计,每日优鲜从创立至今有11 次融资记录,最近一次是去年 12 月青岛国信领投的 20 亿人民币,而叮咚买菜所属的上海壹佰米网络科技有限公司则有 10 次融资记录,就在前两个月,前后脚接受了软银集团、弘毅资本等机构的 3.3 亿美金、7.7 亿美金。

从曾大量输血的投资人的角度来看,生鲜电商上市,为投资人完成变现也是箭在弦上的事情。因此无论是从业绩表现、还是拓宽融资渠道、以及投资人收回成本来说,上市都成为了一种必要选项。除此之外,货币的宽松导致美国、港股市场整体向好也对两家公司上市提供了一个利好条件。

就像每日优鲜 CEO徐正所言,生鲜就是撅着屁股捡钢镚,要敬畏每一分钱。现在,上市就是从二级市场里为企业后续发展、为投资人一点点拣回更多的钢镚。

前置仓模式中的路径分野

每日优鲜和叮咚买菜两家都立足于「前置仓」模式,具体来说就是将仓库从城市郊外的物流中心, 前移到离消费者更近的地方,并配合即时送达的一种生鲜配送解决方案。

这一套方案最早在 2014 年由每日优鲜提出,三年后叮咚买菜也沿袭前置仓模式在上海诞生。虽说两家都是同一种生鲜模式出身,但是在随后的发展中却大相径庭。

*个是扩张路线不同。每日优鲜诞生在北京,围绕北京市场每日优鲜攻下了京津冀,在 2018 年决定从武汉进入华中市场。可以说,每日优鲜是经过从北到南、从东到西的城市扩张,并且在随后开始了「精简」模式。

具体表现就在于每日优鲜前置仓数量以及入驻城市的减少。根据资料显示,每日优鲜在 2019 年时就在北京、天津、石家庄在内的全国 20 个城市开设了超过 1500 个前置仓,但招股书中披露的数据显示,截至 2021 年 3 月 31 日,每日优鲜在中国 16 个城市建立了 631 个前置仓,前置仓数量比起两年前精简了一大半。

而叮咚买菜在成立的前两年则一直围绕上海大本营低调发育,直到 2019 年 8 月,才开始将目光投向深圳,进军珠三角的同时也开始在长三角一带安营扎寨。

北京作为生鲜电商消费*的超级城市,各家都盯着这块肥肉,只是由于每日优鲜的大本营在北京,因此,叮咚买菜一直将进军北京的计划拖到了 2020 年春节后,才进行第二次外扩。根据媒体报道,当时叮咚买菜给自己定下的计划是,在北京开 200 个前置仓。

周天财经在北京的实际体感也是如此,叮咚从 2020 下半年开始明显加强了投放和地推力度,「啃山头」野心尽显。

根据其招股书数据显示,叮咚买菜在 29 个城市建立了超过 950 个前置仓,比每日优鲜要多出 319 个。

第二个是两家公司发展核心策略不同。其实上文提到的扩张速度、前置仓数量最终都只是企业策略生效的结果,企业具体脉动还是要从核心策略把握。

目前,每日优鲜目前提出了生鲜零售智能社会化模式,针对这个模式,数学系出身的徐正给出了明确的数学公式——(A+B+C)*N,A 就是超市,B 就是菜市场,C 就是小店,N 就是云,解释起来就是用零售云对「超市 + 菜场 + 小店」进行数字化赋能。

换句话来说,每日优鲜现在不求大面积城市扩张,以及增加前置仓,而把更多精力放在了生鲜零售的数字化运营。一方面每日优鲜以智慧化零售网络减少了运营成本,在 2020 年将履约费用降到了 15.8 亿元;另一方面每日优鲜则匀出精力放在生鲜 B 端,在数字化菜场上发力。

据周天财经了解去年年底每日优鲜和青岛政府签约,开始着手对传统农贸市场进行智慧化升级,向商户们共享供应链。

只是时间不等人,每日优鲜随之而来新业务仍未见回音,叮咚买菜就不计后果发力营销,想要与每日优鲜拉开差距。2020 年,叮咚买菜的 GMV 与营收分别为 130.3 亿元和 113.4 亿元,年复合增长率为 319.2%;每日优鲜的数据则为 76.1 亿元与 61.3 亿元,年复合增长率为 47.67%,叮咚买菜的营收比每日优鲜近乎高出两倍。

叮咚买菜2019-2021具体营收数据

数据来源:SEC

为什么每日优鲜增长势头如此迅猛?每日优鲜的核心策略是走差异化商品之路,重营销、重 SKU 的数量和创新。

在营销上,根据叮咚买菜 2021Q1 财报显示,叮咚买菜今年*季度销售与营销费用超 3 亿,相比同期增长了 6 倍。并且根据消费者反馈,叮咚买菜的营销已经达到地狱级水准——有北京消费者向我们讲述,自己遇到叮咚买菜的地推人员,在明确告知对方已经有叮咚买菜账号后,对方仍反问「是否有别的手机号」,可见其内部营销压力之重。

在生鲜 SKU 上,叮咚买菜的 SKU 及创新要比每日优鲜略胜一筹。实际上叮咚买菜的致命之处在于其客单价一直没有超过 60 块,离梁昌霖所言「超过 65 块就可以赚钱」的客单价还有差距,因此从 2021 年起,叮咚买菜就增加了毛利较高预制菜业务,利用熟食、热食等新 SKU 来扛起客单价。

从以上角度对比来看,每日优鲜与叮咚买菜争的是同一个「生鲜电商*股」,但讲的却是截然不同的两个 IPO 故事。

现在去看生鲜电商江湖成王败寇,依旧为时尚早。但可以确定的是,在「谁也没能全面进入盈利状态」的生鲜江湖里,每日优鲜和叮咚买菜上市后的压力将不仅来源于对手、以及被此次上市搅动得蠢蠢欲动的头部生鲜电商们,最终它们所要回归的命题还是如何破解生鲜这门难而重的生意。