最近刚上市的东鹏饮料受到了市场的较多瞩目。

这只“功能饮料*股”在5月27日上交所挂牌上市,发行价为46.27元,开盘即涨停封板,截止到目前,已经斩获10个涨停板,股价157.10元,总市值一举突破600亿元,达到628亿。

这也意味着,中一签可赚超11万元,而东鹏饮料已成为今年以来打新收益最高的主板新股。

东鹏饮料创立于1987年深圳,2003年东鹏饮料老厂曾一度要关门大吉,但好在基于允许国有资本退出一般竞争性行业的政策支持,当时担任销售总经理的林木勤立刻选择从高层接过公司资产,开始聚焦功能性饮料市场,通过模仿“红牛”、价格战、营销等手法进一步打开了品牌知名度,目前已属于赛道上的头部梯队,仅次于红牛。

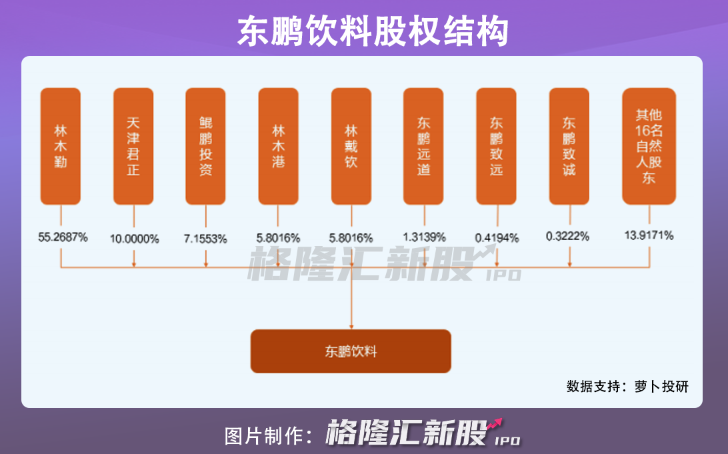

根据最新的股权结构,实控人为林木勤,控制该公司55.26%的股权,君正投资、鲲鹏投资分别持有10.00%,7.16%。

近期新股频出,其中,东鹏饮料连续十个涨停这一黑马之势着实吸睛,市场追高的原因值得探究。

1

市场看中了龙头价值

之所以投资者愿意给东鹏饮料可观的估值,主要在于目前它所处食品饮料板块呈现的确定性,即业绩与增长保持一定的稳定性。

回顾过往,可以发现,食品饮料板块的表现很是强劲,在消费升级下,基于其刚需性,体量、产品周期较大,消费者黏性也较为稳定,尤其是在后疫情时期,抗周期属性较强,成为龙头后的护城河存有,具备一定的长期价值。

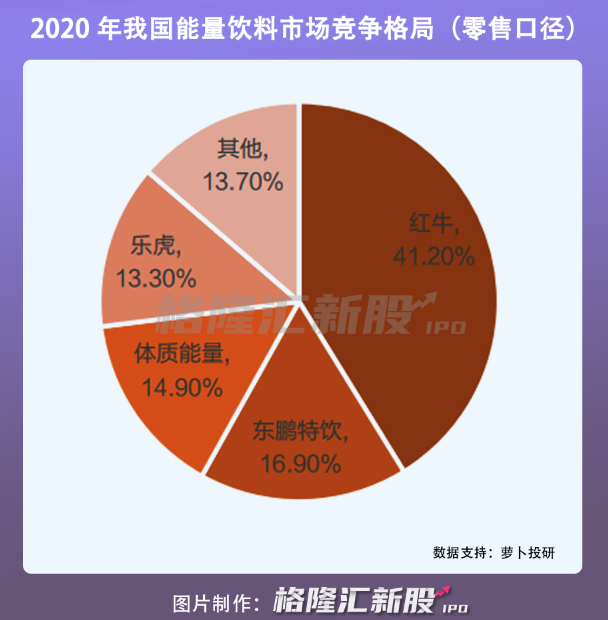

身处保健饮料赛道,乘着此前行业的增长东风,东鹏饮料虽还未战胜红牛,但通过营销、产品等打造的品牌力占据了一席之地。

2018年至2020年(以下简称“报告期内”),东鹏饮料营收分别为30.37亿元、42.08亿元、49.59亿元,净利润分别为2.16亿元、5.71亿元、8.12亿元;毛利率分别为45.78%、46.66%、46.48%,业绩增长较为稳定。

此外,预计今年上半年的营收为32.5亿-36.5亿元,同比增幅为31.61%-47.81%;预计净利润在5.7亿-7.2亿元,同比增幅为29.16%-63.15%,受500ml金瓶销量提升所致。

然而,东鹏饮料带着估值光环也掩饰不了一定的经营痛症,当下的估值提前透支了业绩的增长预期,而这一预期存在风险。

2

严重依赖单一产品

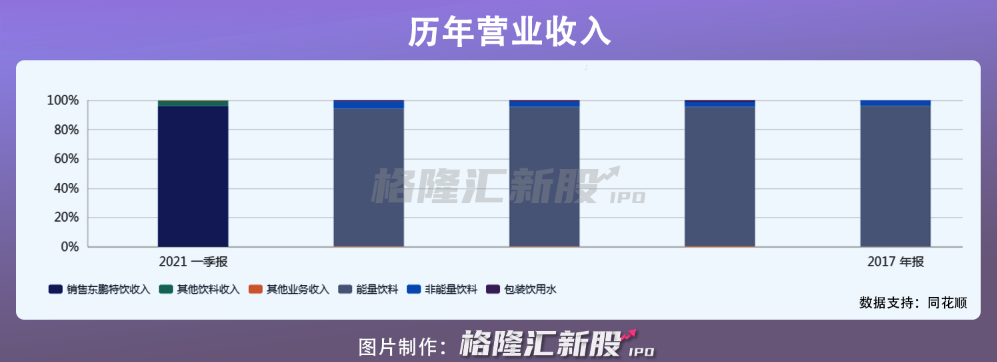

事实上,细看基本面,东鹏饮料*的经营风险点在于其营收结构的单一性。

目前,东鹏饮料涵盖能量饮料、非能量饮料、包装饮用水三大类型,其中,东鹏特饮作为能量饮料是公司主导产品,营收比例占据大头。其中,能量饮料占比*,报告期内分别贡献收入28.85亿元、40亿元、46.5亿元,占公司总收入的九成以上;而非能量饮料较为弱势,占比3到5个百分点之间。

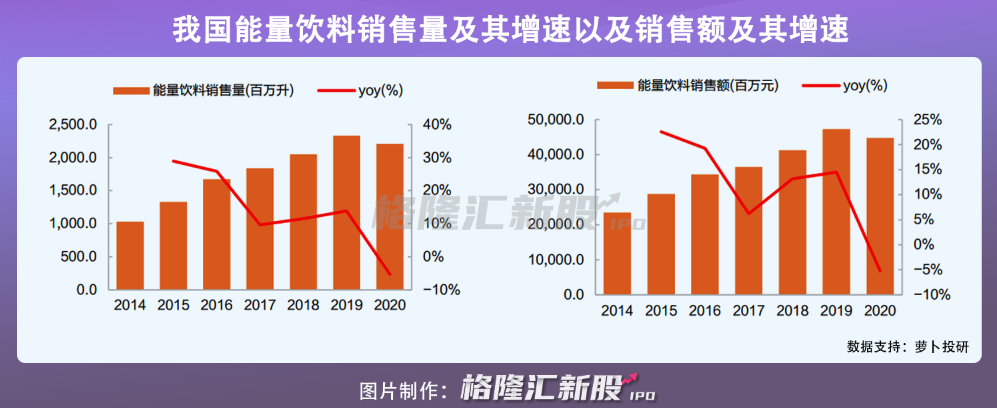

虽说能量饮料行业曾在细分饮料板块中发展较快,但如今的增长其实显出疲态,增速明显放缓。若公司不能打出多品类矩阵,单靠这一盈利增长点,恐怕难以保持良性的盈利水平。

更何况,目前东鹏饮料距离追上红牛这一“能量饮料一哥”还有一定的差距,且不少其他消费品牌也纷纷入局,抢占市场蛋糕,其产品竞争力有待进一步提升。

一方面,相对于高昂的营销费用,公司在产品研发上缺少投入。

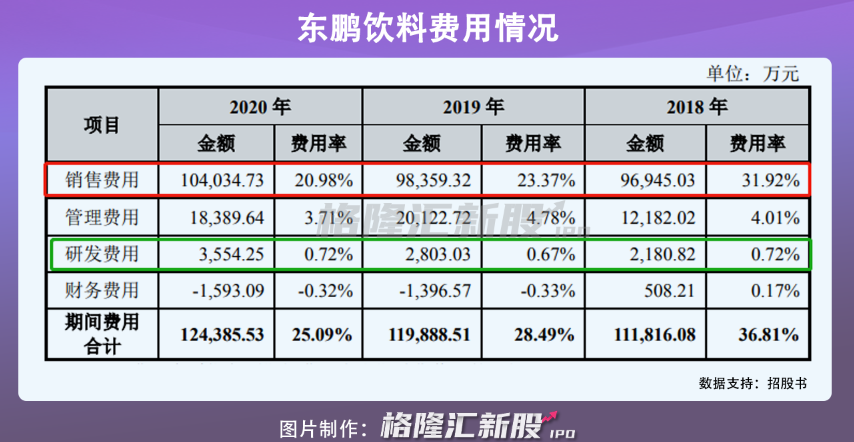

报告期内,东鹏饮料销售费用分别为9.69亿元,9.84亿元和10.40亿元,其中,广告宣传费占据大头,例如2020年东鹏饮料广告宣传费达到2.839亿元。而用于研发的费用仅有0.22亿元、0.28亿元和0.36亿元,占比均不足1%。

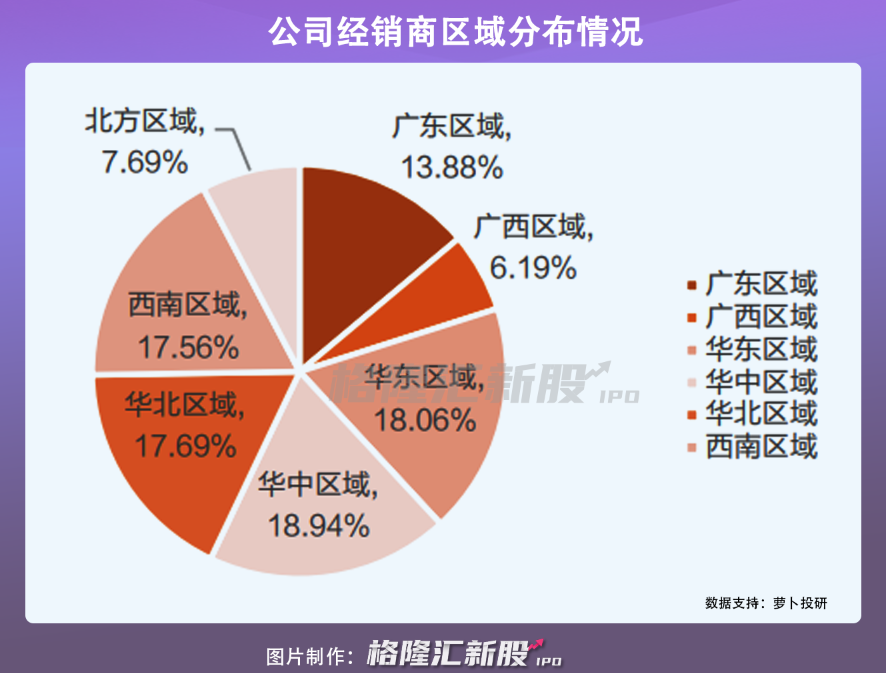

再者,目前东鹏饮料的销售收入主要来源于发家的广东地区,在北方市场的开拓力度明显较慢,且其主要采取经销模式,97.38%的营业收入都来源于经销商,其中,西南、北方区域的销售存在明显弱势,并不利于其进一步覆盖全市场渠道,以扩大市场份额。

此外,目前能量饮料有个较大的争议点在于饮用带来的潜在副作用性,由于成分里糖分和咖啡因含量不好把控,容易引发一些健康问题,而一些不可控的质量风险也会成为影响其股价、业绩的负面因素。

最关键的是,食品饮料板块的高估值不少见,但其中因炒作而起的投机行为就不可忽视了。投资者可以聚焦风口之上的龙头标的,但也需要把握一个度。

目前来看,这类大消费股的抗周期韧性较足,人们习惯于提前给它们画好饼,透支预期,但这一业绩的增长预期是存在泡沫的,往往业绩兑现动能不够,没有“超预期”,股价的波动就避免不了,毕竟支撑消费股上涨的真正逻辑,还是在于业绩面的成长性,不能只靠攀升的估值。

3

结语

东鹏饮料已成功上市,成为了“功能性饮料*股”,但想要成为行业一哥,无论是产品创新,还是改善渠道能力,为稳固企业的经营可持续性和抗风险能力,它接下来需要做的只多不少。市场可以对其抱有期待,但也需要理性,毕竟高处不胜寒,一旦估值过高,没有业绩兑现的泡沫也是很容易破灭的。