爱尔眼科的资本神话还在继续。

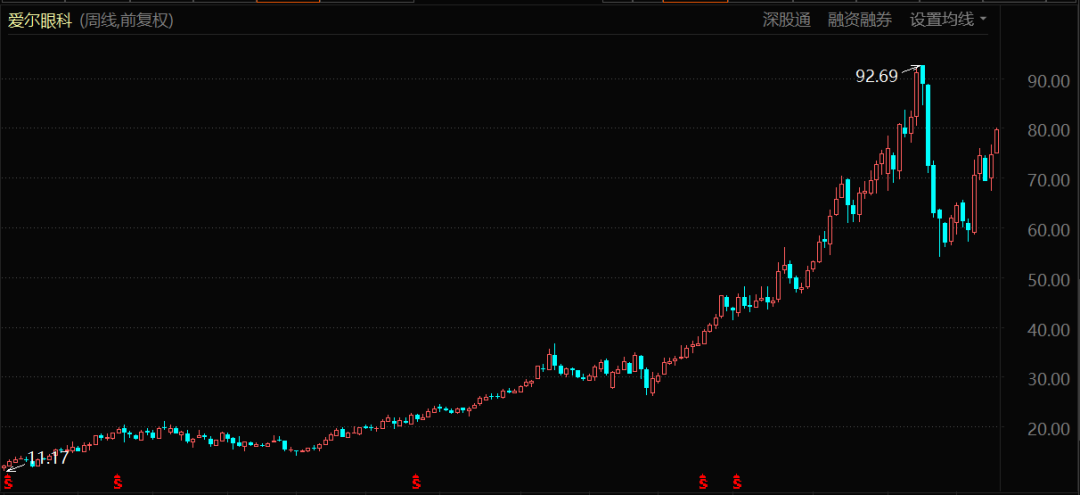

一季度“大回撤”的过程中,爱尔眼科(SZ:300015)股价累计下跌40.47%,创下了自2015年熔断以来的*跌幅,有不少人判断这标志着爱尔眼科长期、强势市场表现的终结。

然而随后爱尔眼科迅速收复“失地”,股价、市值、市盈率水平距离回撤前的最高点,都只剩一步之遥。

爱尔眼科最显著的特点之一,就是超高的估值水平。2015年以来,其市盈率估值直升到百倍、二百倍,这不仅在医药健康领域中非常罕见,同样在全球资本市场中,也属于相当少有的案例。

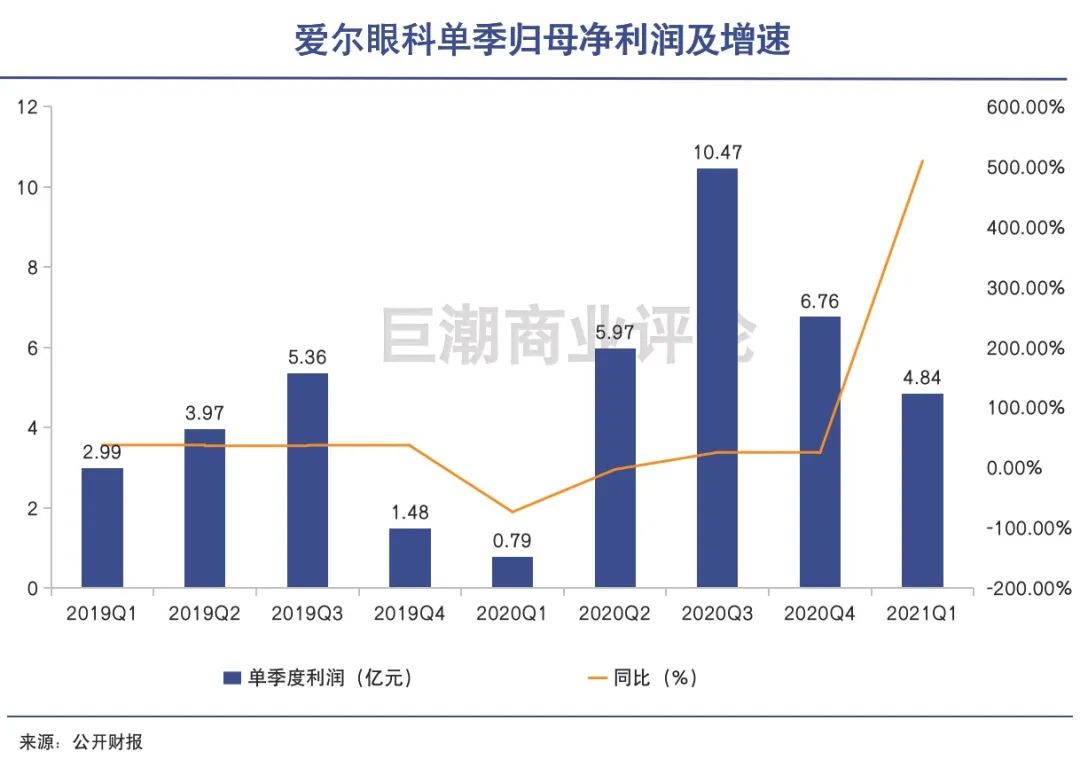

被市场定出超高的价格,很大一部分原因就在于其*的盈利确定性。通过产业基金和定期的大量体外孵化医院的逐级收购,爱尔眼科可以确保上市公司每年的净利润增长30%以上,这种确定性是投资机构所追求的稀缺资源。

但这些都是资本层面的思考。在更加本源的产业层面,我们发现爱尔眼科受到资本热捧、造就资本神话更加根本的原因,在于这个市场里爱尔眼科已经把第二名、第三名、第四名们甩到非常远的程度,对手难以望其项背。

爱尔眼科股价表现(2018年至今)

眼科医院市场中,爱尔眼科是*的一家全国性经营的机构,而行业中的其他所有的竞争对手——包括各地医院的眼科门诊,都只能在限定性的地域中生存发展。

简而言之就是,现阶段的爱尔眼科打着灯笼也找不到对手。在可预见的未来,爱尔眼科也几乎没有对手。

大市场VS小市场

大市场+确定性的竞争优势,给投资者带来的诱惑会相当大。

一些小规模行业里,经常出现某一家公司一家独大的情况,让人觉得它在“垄断”市场。

仔细观察却会发现,这种所谓的垄断并没有带来真切的业绩增长,很多企业的增长停滞甚至是在衰退。

其中比较典型的代表,大名鼎鼎的东阿阿胶(SZ:000423)、重组之前的大豪科技(SH:603025)都是其中代表,东阿阿胶在阿胶行业内独占鳌头,大豪科技则是在绣花机械方面几乎占满市场,但这两个市场都存在规模有限、停止增长的情况,两家公司的股价表现在行业接近触顶之后也不尽如人意。

但眼科赛道和这些小行业完全不一样。这是一个规模庞大并且几乎没有上限的市场。随着工作学习压力的增加、长期使用屏幕较小的手机观看视频和文字内容,都造成越来越多的人出现不同程度的眼科视力问题。

老年病患群体也在为爱尔眼科不断提供新的业绩增量。最新的年报数据显示,爱尔眼科在白内障方面的收入已经占到整体规模的11.41%。

值得注意的是,老年病患对于传统医院眼科诊室的认可度,要远远高于中青年群体,这2020年将近20亿元的收入含金量颇高。

大市场+确定性的竞争优势,这给投资者带来的诱惑要远远大于竞争激烈的大市场(例如餐饮业和新能源汽车),或者那些具有确定性,但规模体量上不去的小市场。

出现上百倍甚至两百倍以上的超高市盈率,在事实上意味着对于爱尔眼科来说,市盈率估值法已经不适用了,投资者在用潜在的市场规模空间为其定价。

市场上真正适用于这种估值方式的企业寥寥无几,在拥有超大市场规模的行业里更是屈指可数。

无人抢夺利润

眼科赛道里并没有大规模“抢夺利润”的事件出现。

能够像眼科诊疗机构一样,几乎说不上老二、老三名字的行业并不多。

目前A+H+中概股的中国上市公司体系中,已经上市并且以眼科为主营业务的还有光正眼科(SZ:002524)和希玛眼科(HK:03309)两家,目前市值都在60-70亿左右的规模,不及爱尔眼科的零头。

按照常规的产业逻辑,头部企业的成功,特别是盈利能力的展示,会带动行业内、行业外的资本和机构参与竞争谋取利润,竞争会造成原本赚钱的企业不再赚钱,或者赚了比以前更少的钱,这也是巴菲特“护城河”理论提出的背景。

2014年-2019年,爱尔眼科连续保持了六年30%以上的净利润增速,自2014年到2020年,保持了七年每年25%以上的净利润增速,这种长周期、大幅度的净利润增长非常少见。

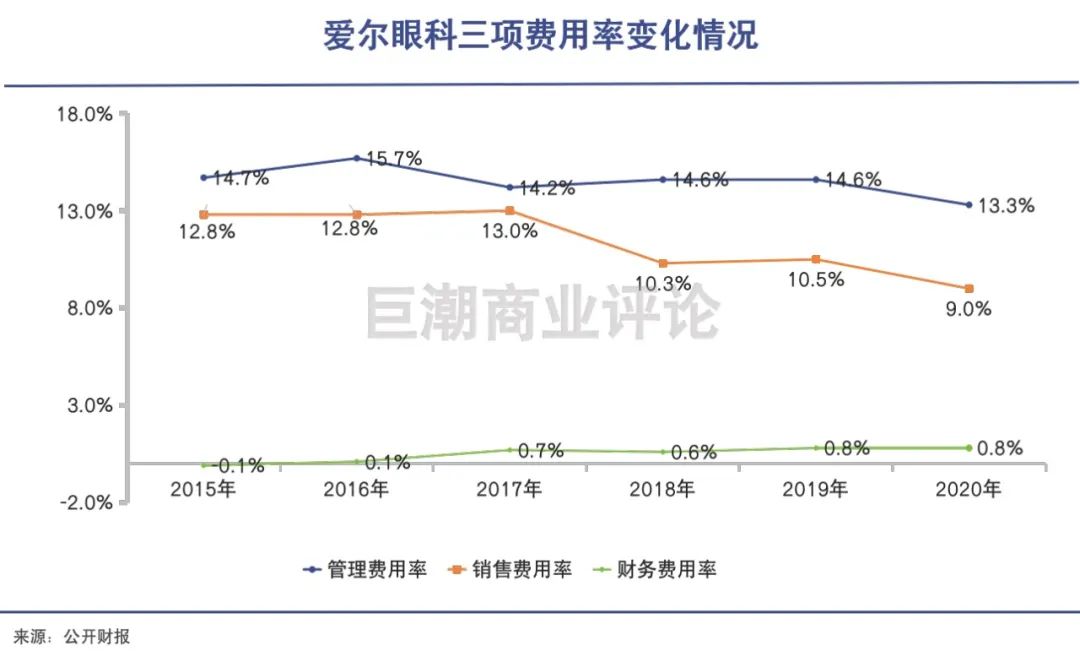

不仅如此,我们通过观察其三项费用的变化情况,可以看到爱尔眼科已经度过了在销售、宣传和品牌等方面进行高密度投入的时期,自2016年开始,董事长陈邦就不断削减各类投入,换来的结果是,公司的营业收入和利润继续高增长。

头部企业减少宣传推广(包括促销等获客手段),一般来说都是行业对手的发展机会,最典型的就是拼多多在阿里巴巴专注于获利赚钱的阶段,进行了大规模的市场投入抢占,最终大获成功。如今拼多多进入“收割期”,阿里巴巴反向进行投入和补贴,希望重夺市场,也获得了一部分投资者的认可。

但奇怪的是,眼科赛道里并没有大规模“抢夺利润”的事件出现,我们至今没有看到哪个大资本愿意投入重注,去扶持一个能够抗衡爱尔眼科的机构。

观察已经上市的两家上市公司,会发现他们虽然在努力跟随,但实际效果却相当不理想。

消失的对手

留给光正、希玛、华厦眼科们的生存空间还将进一步减少。

光正眼科原名光正钢构,此前是一家做钢结构的上市公司,因为主营业务不振,选择跨进进入到眼科赛道,很难说决策过程中没有受到爱尔眼科的影响。

这是眼科繁荣的几年里,少见的跨界竞争者。2018年5月,光正眼科以6亿元价格收购了新视界眼科51%的股权;时隔一年多,在2020年3月,光正眼科又出资7.41亿收购新视界眼科剩余49%的股份,目前其眼科收入规模已经占到了整体收入的七成以上。

此后,光正眼科继续扩张规模,在今年2月投入1550万元,收购义乌视光眼科医院有限公司所有股权,并仿照爱尔眼科,在各地二三线城市中设立分院。

转型之后的光正眼科2019、2020年亏损逐级收窄,2021年一季度看,毛利润水平也提升到了34.31%(爱尔眼科同一时期为47.31%),可以称得上“看到曙光”,但整体规模仍然与爱尔眼科相去甚远。

从财务数据上看,港股上市的希玛眼科的经营情况甚至更为糟糕,自2015年以来毛利率水平不断下滑,2015年时营业收入1.67亿元,到2020年报也仅有5.89亿元,毛利润从2015年的6677.19万元升至2020年的1.63亿元。

这意味着在爱尔眼科大规模攻城略地的同时,这家资历还算老的上市眼科公司已经几乎停止了增长。反应在股价上,其2018年上市之后股价很快破发,一直在低位徘徊没有上涨。

除了这两家公司之外,还有华厦眼科、何氏眼科、普瑞眼科都开始申请IPO,但观察其财务数据也可以看到,这些公司虽然也希望通过资本市场的支持来扩张规模,但从体量、竞争方面,都还有非常大的差距。

爱尔眼科则通过上市公司体外的体系,加速在下沉市场进行扩张,目前在低线级城市发力最猛。公司曾经介绍,力争通过未来3年的发展公司网络覆盖中国大部分城乡县域。

届时,留给光正、希玛、华厦眼科们的生存空间还将进一步减少。套用一句俗套的话来说就是,留给行业老二们的时间已经不多了。

写在最后

2017年,爱尔眼科试图寻找定增参与方进行融资,但进展并不顺利,一度找到了笔者之前工作过的一家公司,希望寻求大企业和机构的支持,但最终也没能成功。

随后的事情投资者耳熟能详:高瓴资本张磊选择全额认购10亿元,全包,认购价格为27.6元每股。如今爱尔眼科的股价在80元以上。

张磊毫不吝啬于对爱尔眼科的认可。陈邦曾经说过,自己跟张磊的成交过程相当简单:

“他们对民营医疗和眼科都已经摸得很透了,张磊说研究了以后发现,进入医疗领域*的方式就是投资爱尔。”

投资具备长期盈利确定性的企业,是成熟投资者梦寐以求的事情。但如何找到那些既有安全边际,又能确保高增长,又能确保长期持续性赚钱的生意,则需要相当的眼光与智慧。用200倍市盈率买现在80元的爱尔眼科,显然已经吃不到*的那块肉了。