美团开始发生变化。

近日,美团与饿了么就被曝出调整抽佣规则,商家每单的抽成被拆成了技术服务费和履约服务费两部分。其中,技术服务费(佣金)的构成,主要包括商家信息展示服务、交易服务、商服及客服服务、IT 运维等服务的费用,按固定比例收取。而履约服务费,主要用于支付骑手的工资、补贴、人员培训管理等费用。

此前,外卖行业的佣金费率在 20%~25% 左右,但抽成比例是固定的,而此次调整内容里,履约服务费是动态的,受订单价格、配送距离、配送时段影响而实时变化。

已经有商家摸清了这次费率调整的目标,据了解,在费率调整的情况下,近距离高客单价的商家抽成明显降低。

一个例子是,更换新费率之后,三公里之内的佣金成本明显减少,整体计算下来,商家每月能节省不少成本。更新费率对高质量的商户也很友好,一定程度上遏制了低成本、刷量起来的低端门店。整体来看,费率的调整于商家、于平台都是合理的。

针对抽成而被吐槽的问题早已有之,即便美团外卖在费率上有了动态调整,现在依然有不少商家认为抽成有可能比之前更多,比如部分远距离低客单外卖的抽成,可能因此在提高。

美团并没有公开透露抽佣规则的细节,但另一家互联网平台之前的现身说法,有利于理解互联网平台被集中质疑的问题到底是怎么回事。

前不久针对有人曝出滴滴出行抽成过高,抽成比例在 30%-40% 不等,甚至有订单抽成超过 45% 的问题,滴滴做了一次近乎「自曝型」的解释,这成了一个研究平台抽佣问题的样本。

平台怎么抽成?

滴滴出行的核心业务——网约车业务在 2020 年宣布盈利,而就在 2018 年,程维在在一封写给员工的内部信上说:「6 年来我们还没有实现过盈利,合计亏损约 390 亿元,其中在 2017 年主营业务亏损了 2 亿多美元。」盈利的一个原因,就是佣金比例的增长。

2019 年 4 月与 2021 年 5 月,滴滴分别对消费者关心的平台抽成问题给出了回应。这也许是*家非上市公司透露自己的核心商业模式,同时我们也能看出滴滴盈利的「秘密」。

2019 年,当时任滴滴网约车执行总裁的陈熙在滴滴的「有问必答」栏目中对抽成问题给出回应,他介绍,滴滴网约车业务平均抽成为 19%,用作返给司机的奖励占总流水的 7%。

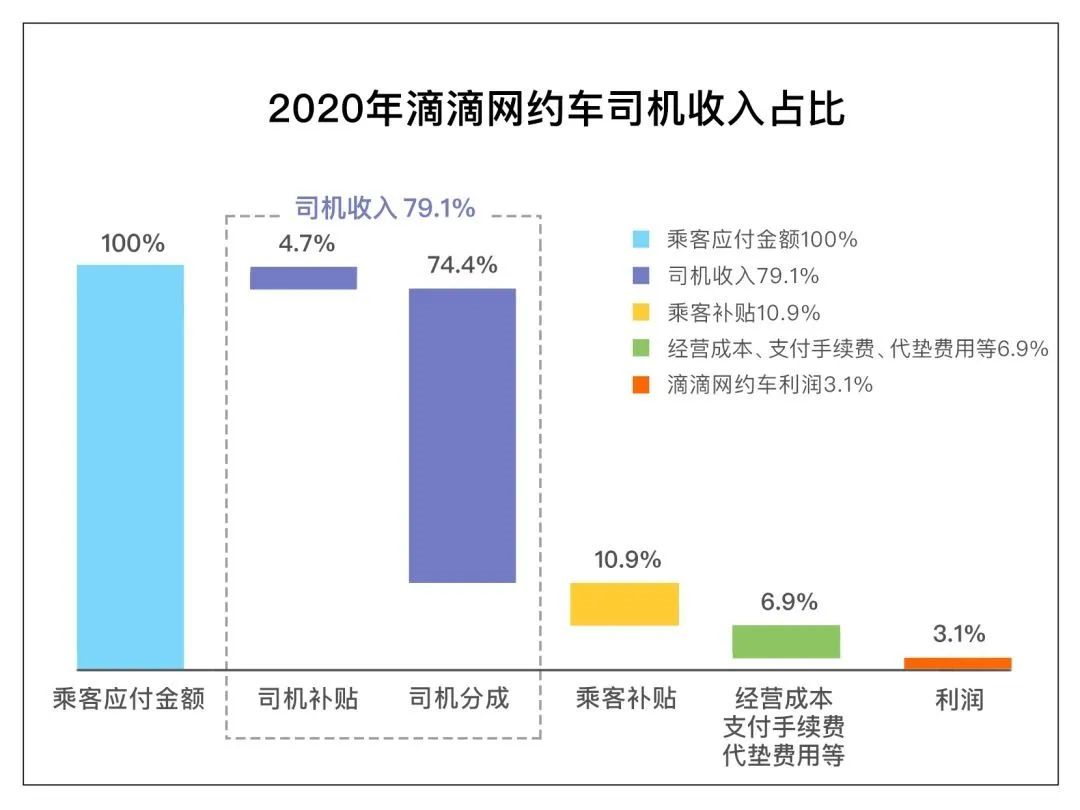

而在最近一次回应中,滴滴公布的 2020 年网约车业务数据显示,滴滴网约车司机收入占乘客应付总额的 79.1%,那么也就代表着,滴滴的抽成已经涨到 20.9%。

佣金上涨,带来的结果自然是营收数据变得好看。滴滴并未公布具体的营收数据,但 2020 年滴滴公布的数据中,3.1% 为网约车业务净利润,这个数字在 2018 年第四季度为-2%。

那么问题来了,一直被诟病的抽成问题,从官方给出的数据来看,并没有涨到夸张的地步。不到三年的时间里,抽成比例仅仅涨了不到 2%,而在抽成微涨之后,滴滴却能扭亏为盈,由此看来,抽成变高的确带来了更高的收入,但滴滴盈利背后的原因,远没有提高抽成这么简单。

核心在于成本

从下图中不难看出,滴滴在网约车的收入与支出都由多重因素绑定,是一个动态调整的过程。

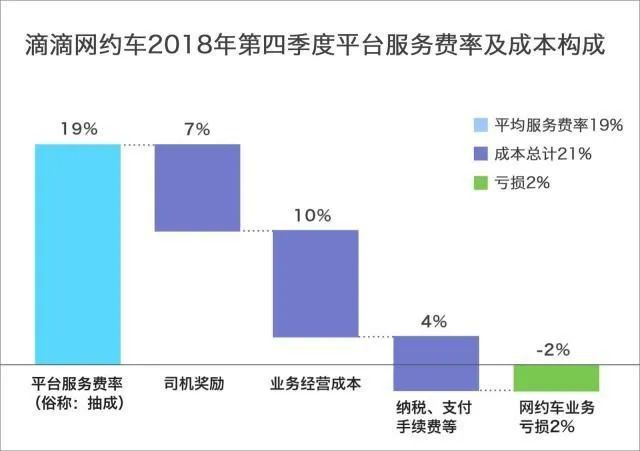

2018 年第四季度滴滴网约车平台抽成详情,可以看出滴当时还处于亏损状态 | 滴滴出行

以 2018 年 Q4 为例,滴滴的网约车订单以乘客实际支付车费总额为参照,其中平均服务费率(即抽成)占比 19%,用作返给司机的奖励占总流水的 7%;业务运营成本达到 10%,纳税、在线支付手续费等刚性成本,约占 4%。计算下来,滴滴网约车业务各项成本费用总和还要高于平均服务费率,导致其亏损 2%。

其中,司机奖励指的是对司机进行的补贴,在出行高峰时段或者需求旺盛的区域激励司机多劳多得、优劳优得。业务运营成本则包含了安全保障、技术研发、客服、人力、线下运营等等。当然,亏损的 2% 由滴滴网约车业务来承担,需要从之前融资的资金拿出一部分来弥补。

滴滴方面也提到,这种状态无法长期持续,否则总有一天会因为资金消耗完而不能继续正常运营。所以在近两年后,我们看到了转机。

相比 2018 年 Q4,今年滴滴公布的数据在统计口径上有些许差异,计算的是司机收入占比。79.1% 的司机收入包括司机补贴与司机分成两部分,在 20.9% 的抽成里,给到乘客的补贴占 10.9%,经营成本、支付手续费、代垫费用等成本占 6.9%,最后 3.1% 则是网约车业务的净利润。

简单来说,平台最终拼的是低利润率上的「大规模」,其真正的利润率并不高。

2020 年滴滴网约车「抽成」达到 20.9% | 滴滴出行

对比下来很容易发现,在保证增长的情况下,滴滴能盈利是靠补贴减少与成本降低两点来实现的。

其中,司机补贴进一步降低,符合如今互联网平台不再烧钱换增长的策略。2018 年滴滴创始人兼 CEO 程维曾在内部信中提到,滴滴出行业务对应 GMV 的平均 TakeRate(抽成)约为 16%,全部返还给司机与消费者;现在补贴正在逐渐收窄,恰说明滴滴的出行业务回归到比较正常的商业当中来。

成本降低则是实现盈利的一招「杀手锏」。可以看到,在 2018 年 Q4,滴滴的业务经营成本与支付手续费等刚性成本共占据总流水的 14%,2021 年已经压缩到 6.9%,降低超过 50%。

成本压缩的背后,一定程度代表着效率的提升。在规模效应下,滴滴把它的核心业务已经运营到成熟的地步,同时也给市场打了一剂强心针,用盈利证明网约车的确能够赚到钱。

需要注意的是,滴滴官方给出的数据为平均值,每笔订单抽成会因多种因素而发生变化。

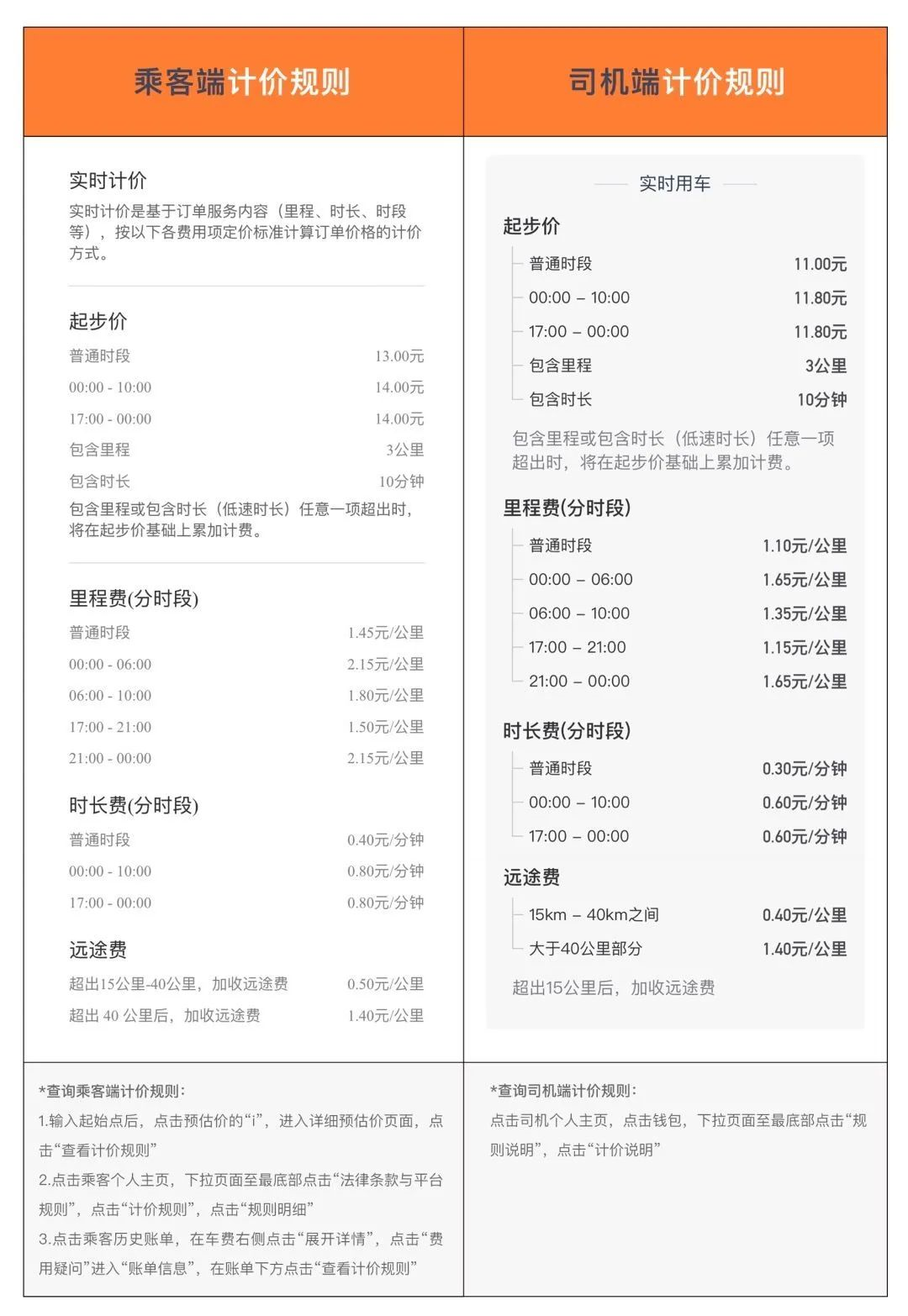

滴滴方面称,当一个订单成功匹配后,司机和乘客根据单独的计价规则分别计算车费。由于受不同城市、订单距离长短、时间长短、路况拥堵等因素影响,司机收入占乘客应付车费的比例也不一致。

司机端与用户端的计价规则不同,导致抽成的计算方式也会发生变化 | 滴滴出行

从解决商业问题到解决社会问题,是大平台的宿命

互联网平台的崛起,说明了他们切入的是个巨大的市场,但不意味着这门生意好做。

说白了,无论是滴滴还是美团,平台做的是大生意,也是「苦」生意。今天最难的是在保全各方利益的情况下,还要保证生意做得下去。

截至 2018 年底,滴滴累计亏损 390 亿元,尚未盈利;近期公布的 3.1% 净利润,也仅能代表滴滴在核心业务上的一个拐点,离全面盈利还有很长的路要走。

根据时长与出行距离而决定的交易金额是基本固定的,平台可以对佣金比例进行深入挖掘,但它存在天花板,比如超过 30% 的抽成,就成为了网约车司机与滴滴平台的矛盾所在。此外,对于乘客和司机端的补贴,也需要持续运营。

而通过对数据的运营优化等手段,平台证明了自己能够进一步降低运营成本,进而控制佣金收入,保证平台发展、用户与客户三方体验的平衡。2020 年核心业务赚了一点小钱的滴滴,和 2019 年才实现全年盈利的美团都诠释了商业上成立的逻辑。

但如今平台需要关注的问题,商业或许已经没有办法能够解释。局部的抽成问题今天之所以引起如此多的关注,与舆论对于互联网平台的不信任感增加,是有密切联系的。

滴滴出行网约车公司 CEO、司机生态发展委员会主任孙枢在公布 2020 年的司机收入时也提到,确实存在一部分司机收入占比较低的订单,如顺路单;其中,抽成高于 30% 的订单占总订单的 2.7%。以 2019 年晚点 LatePost 获悉的滴滴网约车 2400 万日单量来计算,影响到的司机很可能在数十万量级。由此可见,占比极小的特殊订单,在舆论中也会被无限放大,变成人们质疑的有力证据。

商业层面上的小系统,是平台建立了与消费者的双边价值关系。但是当平台的体量变大之后,它们其实需要面对的是极其复杂而多边的社会问题,是一个更大的系统。

当进入到大系统里,任何一个商业上看未来的「小问题」,都有可能被社会无限放大。即便平台解决了 99% 的问题,剩下的 1% 的问题依然能够影响成千上万人,而后者的不满,则有可能让之前的 99% 问题解决功亏一篑。

很显然,所有对大平台的质疑中,都很难证明大平台是「破坏性」甚至「无良」的。他们也有他们的艰难。

真正的真相是,大平台还没能意识到,也还缺乏能力,在面对商业的「小系统问题」转移到到社会的「大系统问题」之时,可以迅速的思维视角切换,与「解题算法」迭代。

比如对于商业问题视角下可以忽略的那些「局部」、「特例」、「小问题」,互联网平台们,越来越需要站到社会问题的视角去较真儿地解决。这是大平台的宿命,是对每个平台的必然考验。