,在全球旅游业饱受疫情冲击、国内疫情防控政策年初收紧的背景下,携程交出了一份超出市场预期的成绩单。

早前彭博预测携程本季度收入为30.38亿元人民币,同比下降35.79%。国内知名券商公司申万宏源也预测携程收入会同比下降39%。而携程财报显示:今年一季度,携程集团净营业收入为41亿元人民币(6.28亿美元),同比下降13%,环比下降17%,业绩波动明显好于预期。

携程集团联合创始人、董事局主席梁建章在财报电话会议上强调,携程将进一步推出更多深度游产品,满足后疫情时代消费者不断变化的需求,并在维护一站式旅游流畅体验的同时加强不同业务线的交叉销售协作。携程仍希望将自身从纯交易型平台转变成旅游灵感激发的营销枢纽。

青山仍在,云雾散开,携程业务的稳健复苏,无疑给行业以信心。这既体现了全球旅游业复苏的重要步伐,也反映着携程在疫情后的探索和思考。

携程、Booking、Airbnb、Expedia四巨头争霸

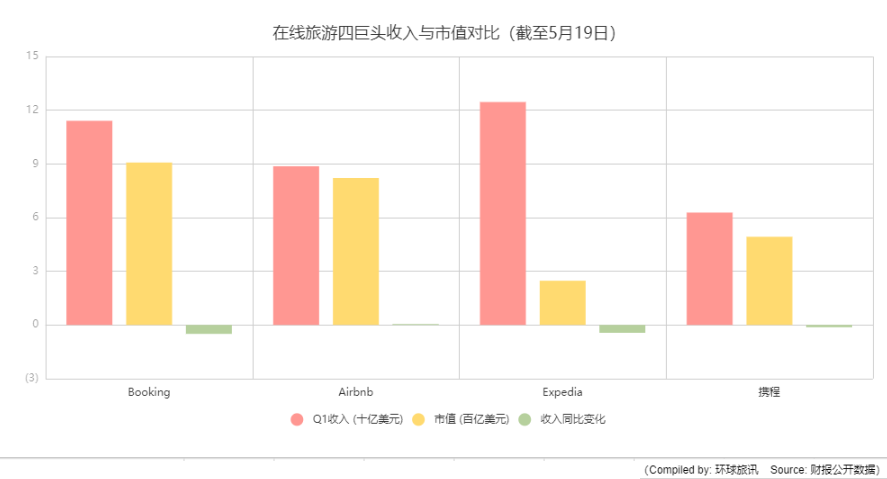

从全球在线旅游市场的格局来看,今年*季度,同属*梯队的四名玩家(Booking、Airbnb、Expedia、携程)复苏的进度不尽相同。

按收入变化的角度来看,OTA四巨头中仅Airbnb实现了季度收入同比5%的略微增长;而携程、Booking、Expedia分别同比下降了13%、50%、44%。

以资本市场的反馈来看,四巨头的市值近期又经历了一轮洗牌:截至5月19日,Booking市值仍高于900亿美元,而市值一度突破1200亿美元的Airbnb目前则更回归理性,市值为820亿美元,排在第三位的携程目前市值大约是490亿美元,Expedia则以247亿美元的市值在四家中垫底,尽管其最新季度收入仍是四家中最高。

根据易观报告,按商品交易总额统计,2019年全球前5大旅行平台在总市场份额的占比为7.0%,其中,携程集团占比为2.3%,较第二名高出0.4个百分点;同口径下,2019年,中国前5大旅行平台在总市场份额的占比为21.5%,其中,携程集团占比为13.7%,较排名后四位的旅行平台市场份额占比总和高出5.8个百分点。

尽管已经稳坐中国OTA界的头把交椅,但携程认为国内市场仍很大,而自身所占的份额并不高。

核心业务趋势:住宿同比增长,交通票务仍低迷

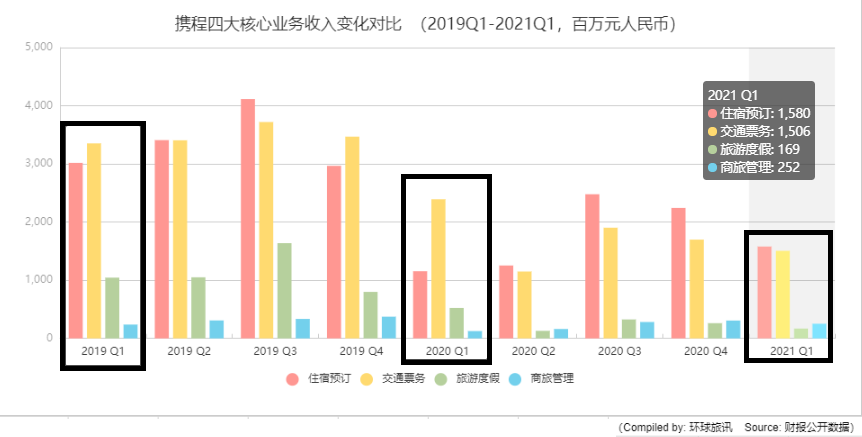

今年*季度,携程集团净营业收入为41亿元人民币,同比下降13%。纵观过去两年多的季度数据可见,疫情对携程业绩的整体影响仍然很明显(如下图)。

对比2019年和2020年同期可以看到,今年Q1住宿业务收入对比疫情前水平还有不小的差距,但是已反超去年Q1水平。

携程在财报中提到,其国内酒店预订已全面恢复,且来自Trip.com的海外酒店预订(海外本国需求)也已复苏,这或许是本季度住宿业务收入实现同比增长的动力。另一方面也要看到,今年Q1交通票务收入比去年同期仍有不足,这与跨境旅行受限而导致的国际机票预订量低迷有关。

“尽管上半季度受到中国疫情反弹导致的出行限制影响,我们的国内业务始终保持着韧性,并在春节假期后快速反弹。” 携程首席财务官王肖璠表示,国内机酒业务自3月初已经全面恢复到疫情前的水平,较2019年同期达到双位数增长,机酒交叉销售率也大幅增长。

另外,环球旅讯也注意到,今年Q1后半季度为携程整个一季度的营收做了主要贡献。从3月份开始,至清明、“五一”等旅游消费爆发节点,携程业绩一路走高。

伴随国内疫情得到控制,与商务、探亲、休闲类出行相关的住宿、交通票预订将迅速攀升。在线旅行平台作为“大出行”领域的总上游,不论哪个板块的复苏都会提前体现为相关预订量的增长。

根据携程的数据,清明节前两周报名跟团游的人数相较于2019年已经实现近四成增长,3月跨省游订单环比增长高达7倍。旗下三品牌(携程、去哪儿、旅游百事通)新开业门店环比新增约10倍,在下沉市场中,五线及县级市门店覆盖率达7成;3月日均订单量环比2月增长50%,平台日均新客量环比实现双位数增长;APP平均DAU(日活)环比增幅近两成。此外,携程3月直播预售GMV环比也取得双位数增长,直播间平均访问量环比增长已突破40%。

投资与债券收益增加,业务经营亏损收窄

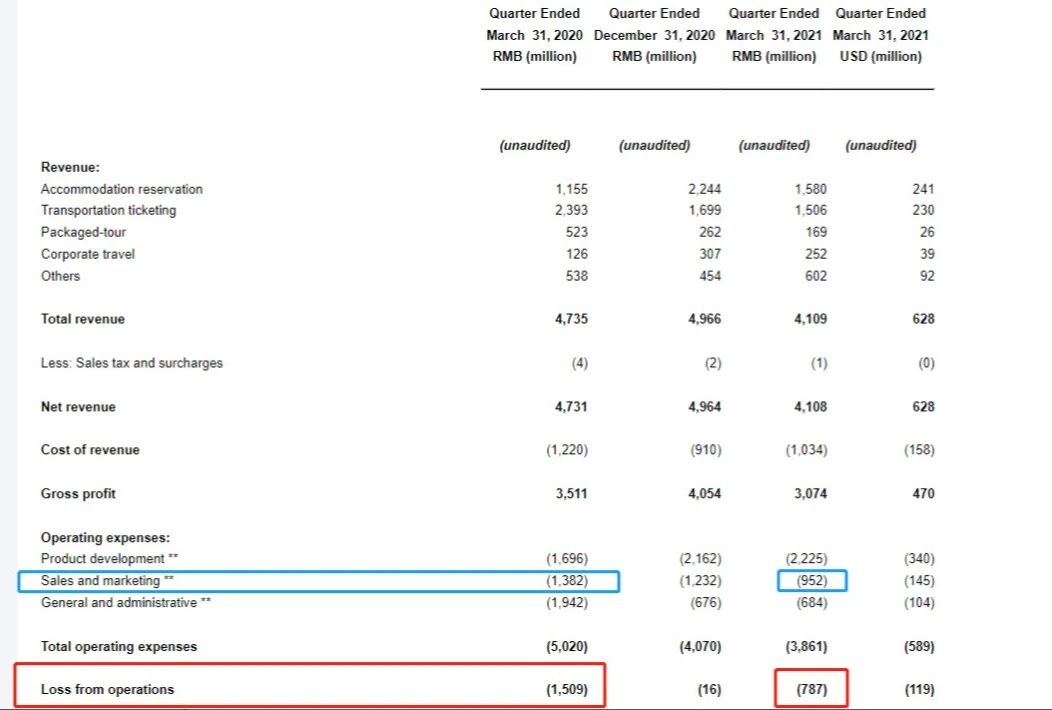

本季度归属于携程集团股东的净利润为18亿元人民币,但若不计股权报酬费用及投资和可交换债券变动损益,则相应的净亏损为2.04亿元。可见今年Q1携程的净利润主要是来自投资和债券的收益,而不是旅游业务的运营。

不过,对比运营损益的指标也可以看到,本季度经营亏损约7.87亿元,对比去年同期已收窄了近48%。

携程本季度在营销成本控制方面也表现良好,本季度销售和营销费用大约9.52亿元,无论同比去年Q1的13.82亿元还是环比上季度的12.32亿元,费用成本都有显著的减少。本季度销售和营销费用占净营业收入的23%,去年同期该占比约29%。

截至今年3月底,携程现金及现金等价物、受限制现金、短期投资及持有至到期的定期存款和理财产品余额为661亿元人民币(101亿美元)。随着4月份在香港成功上市,携程现金余额进一步增加了约12亿美元。

一路飘红的股价行情,也侧面反映出资本市场对携程的认可和期待。财报发布前一日,携程在美股和港股两市的股价均出现大幅上涨。其中,美股盘前涨幅超过4%,港股收盘价锁定在304.8港元,较前一交易日上涨超5%,市值接近2000亿港元。

国际业务收入承压,国内业务仍是主力

世界旅行和旅游理事会(WTTC)的数据显示,2020年全球跨境游客同比减少73%,旅游业对全球经济产出的贡献下降了49%,仅为4.7万亿美元,国际游客的消费支出跌幅达到创纪录的69%。

而今年一季度以来海外疫情继续发酵,全球旅游市场复苏缓慢。携程的财报数据也显示,近几个月来携程Trip.com国际酒店预订已经恢复到了疫情前水平,主要受各市场的本国住宿增长的推动,但国际收入依然承压。

去年,梁建章在接受媒体采访时透露曾经携程业务中,国际业务占到35%~40%,国内业务占到50%左右,而疫情时期基本上只剩下国内业务。携程招股书也显示,2020年携程来自国际业务的收入仅占总收入的7%,而2018年和2019年这一数字分别是10%和13%。

国际航空运输协会早前就表示,由于疫情对航空运输业产生的影响,全球客运量要到2024年才能恢复到疫情爆发前的水平。再加之当下海外疫情仍旧严重的势头,海外业务复苏相对缓慢,携程也早已将业务重心转向国内。

探索内容和营销潜力,争夺3%-5%市场份额

根据财报数据,携程国内的广告业务和旅游金融服务全部被归到了“其它”项,而这部分的收入规模高达6亿元,占总营收超过14%,无论是同比还是环比都呈上涨趋势,堪称携程“隐藏”的实力板块。营销体系的革新不仅将为携程带来新的业绩增长点,也有望为携程在二次上市后创造新的估值空间。

携程一直在自己预设的路线上稳步前行。为了实现服务内容与品质的提升、深耕内容创新、构建“旅游营销枢纽”战略、“心怀全球”战略四个方面的目标。梁建章表示,携程需要在技术和研发方面的长期投资,以提升整个平台的效率和增长。财报数据也显示,携程2021年*季度产品研发费用为22亿元人民币,延续了一直以来在研发方面的高投入态势。

在深耕内容方面,一季度期间,携程直播间3月环比2月平均访问量增长40%、直播预售GMV实现双位数增长。据孙洁介绍,一季度,携程平台上的旅游KOL数量环比增长了50%以上。丰富的内容带来了更高的用户访问量以及更长的内容页面访问时间。

而“星球号”作为“旅游营销枢纽”战略的重要载体,在今年4月也进行了新的升级,目前已经有近150个旅行业*商家和目的地加入星球号,携程也希望能够与各方一起,丰富旅游营销枢纽所创造的价值。

孙洁在本季度的财报电话会议上表示,旅游营销市场规模目前高达900亿元,到2025年还将进一步攀升到1400亿元,而携程希望夺得3%-5%的市场份额,这对携程未来的营收和净利润增长,都将带来显著的推动。

分析师观点

环球旅讯特约评论员、海择资本创始人罗海资认为,跨国旅游的恢复诚然需要时间,但从国际OTA在美国境内旅游市场的快速复苏来看,伴随中国的疫苗接种人口快速上升,中国的境内市场也会发生类似现象。

罗海资表示,参考美国国内市场亮眼的运营数据,可以预见中国市场也足够携程挖掘。从国内机酒预订量来看,2021 Q2迄今的表现相对2019同期增长超20%,国内酒店的预订总量已覆盖2019年同期国内+海外酒店的总量;由于国内酒店没有海外酒店佣金高,所以收入尚没有跟上2019年水平,但这已经超出一般预期了。

携程谈到优质休闲旅行,可能意指酒店取得了更高的客单价,或者说是中高端酒店的销售更好。这与境外因疫情兴起高单价的全栋或整层短租有所不同,更像是国外旅游的替代。罗海资认为,这应该是对投资人强调,由于在高端酒店有优势,携程在后疫情时期会比美团更受惠。