刘强东的第三辆马车——京东物流终于要正式登陆资本市场了。

2月16日,京东物流就正式向香港联交所递交招股申请,正式启动IPO。在5月17日至5月21日启动招股,5月28日在港上市。

京东集团2007年开始自建物流,2012年注册物流公司,2017年4月25日正式成立京东物流集团。目前,京东物流拥有中小件、大件、冷链、B2B、跨境和众包(达达)六大物流网络。在电商行业激烈竞争下,京东物流自建物流和自有配送体系的重投入构建的良好物流体验,被视作京东集团的核心竞争力之一。

截至2020年12月31日,京东物流在全国运营超过900个仓库,包含云仓面积在内,京东物流运营管理的仓储总面积约2100万平方米。另外,京东物流有超过25万名员工。

如此重资本投入的京东物流能否突破盈利困境?根据京东物流此次计划发行10%股份,估值约在350亿美元,是否被高估?京东物流的天花板高不高?妙投透过京东物流招股书来一探究竟。

在探究京东物流能否赚钱之前,我们先了解下京东物流的盈利模式。

京东物流靠什么盈利?

京东物流按照是否使用仓储或存货管理相关服务(即仓配服务)把客户划分为两类:一体化供应链客户和其他客户,其中在近期凡使用过京东物流仓配服务的客户均被划分为一体化供应链客户。

一体化供应链客户主要来自京东自营模式和POP平台(京东第三方平台)下的FBP模式。

其他客户主要源于京东物流对外开放,为提高京东集团的成长能力和盈利能力,自2017年起,京东物流开始向外部客户提供解决方案和服务,形成以京东商城为核心,连接整个快递行业的物流体系。

来自其他客户收入主要来自两部分:一是通过加盟制“京喜快递”抢夺通达系的电商件市场;二是冷链物流业务。

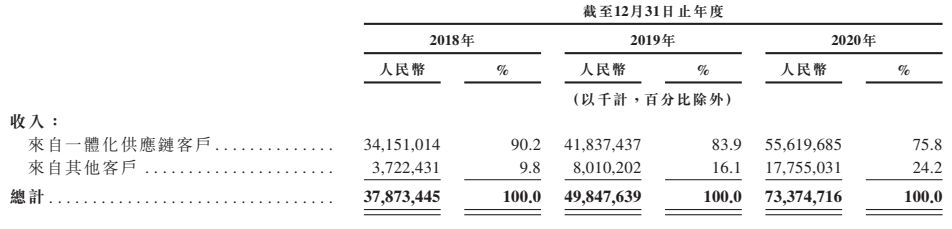

招股书显示,来自一体化供应链客户的收入占京东物流总收入的大头。不过随着京东物流对外开放,一体化供应链客户的收入占比持续下降,从2018年的90.2%、2019年的83.9%,下降至2020年的75.8%。而来自其他客户的收入占比不断提升,从2018年的9.8%、2019年的16.1%提升至2020年的24.2%。

(图表来源:京东物流招股书)

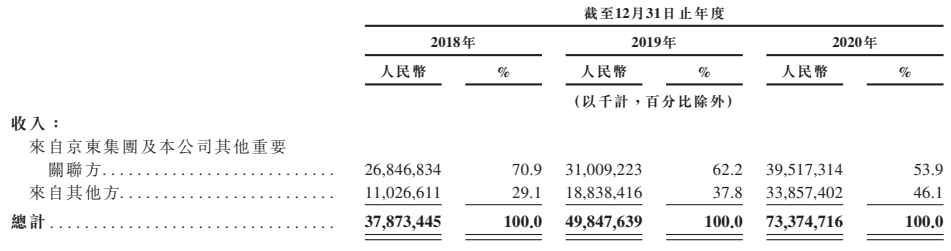

其中京东物流来自京东自营的收入占比从2018年的70.9%、2019年的62.2%降低至2020年的53.9%;来自外部的收入占比从2018年的29.1%、2019年的37.8%提升至2020年的46.1%。

(图表来源:京东物流招股书)

尽管京东物流来自外部的收入接近“半壁江山”,但与京东集团相关的收入不仅来自自营模式,还有POP平台下的FBP模式。也就是说,京东物流75.8%的收入与京东集团相关,对京东集团的依赖程度较高。

由于京东物流70%以上的业务与京东集团有关,其中与京东自营相关的业务占比达43.3%,与京东第三方相关的业务占比达22.5%。因此,京东物流的成长空间,主要取决于京东的发展,其次京东物流第三方业务的开放程度。

来自POP平台下的FBP模式的收入是来自京东自营收入和一体化供应链客户收入之间的差距,其占比在2018年、2019年和2020年分别为19.3%、21.7%和21.9%。

可见,京东物流在第三方业务的渗透进展缓慢,妙投认为可能与品类限制和成本高(仓储费以及压货成本高)有关。

但整体而言,得益于第三方业务的开放,以及疫情凸显京东物流直营模式的优势,京东物流的成长能力得到提升,业绩向好。

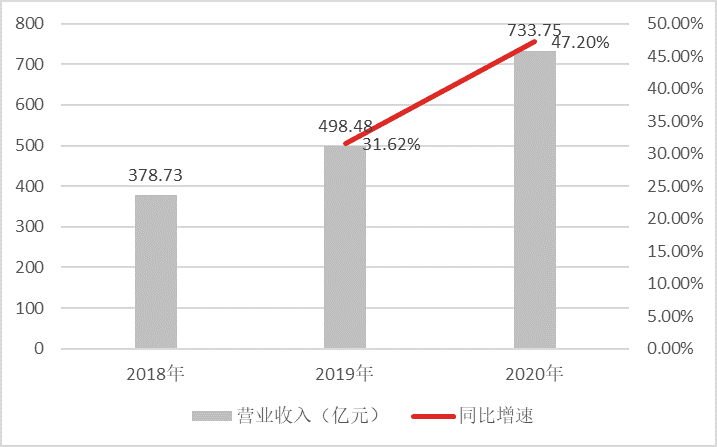

京东物流2018年、2019年和2020年分别实现营业收入378.73亿元、498.48亿元和733.75,2019年和2020年的营收增速分别为31.62%和47.2%,增速加快。

(数据来源:京东物流招股书)

未来能否打破盈利困境?

京东物流采用自建模式,保证用户购物体验,但代价是资本投入大,成本高,且受限于京东商城业务,订单有限,导致京东物流毛利率较低,且一直处于亏损之中。

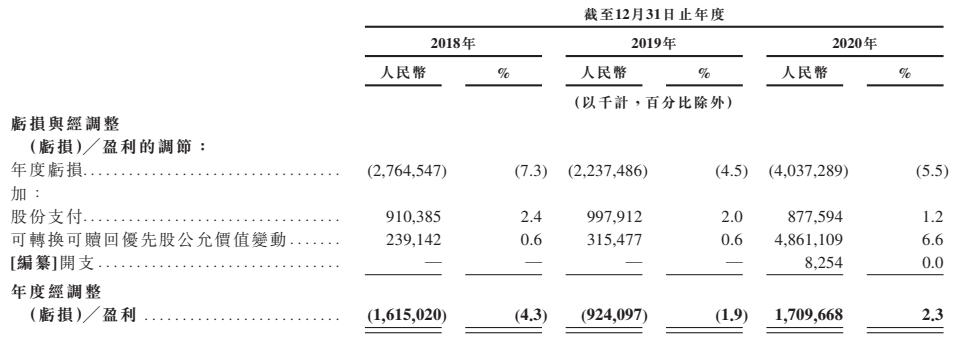

在2018年、2019年及2020年,京东物流产生的净亏损分别为27.6亿元、22.4亿元和40.4亿元,净亏损率分别为7.3%、4.3%和5.5%。

京东物流在2020年的亏损幅度扩大,主要源于“可转换优先股公允价值变动”大规模增加。2020年,京东物流的“可转换优先股公允价值变动”达到48.61亿元,远高于当期的净亏损规模。

(图表来源:京东物流招股书)

那么,“可转换优先股公允价值变动”是如何影响公司的净利润?

京东物流将“可转换优先股”按公允价值计入损益的金融负债,如果公允价值上升,负债金额就会增加,损益表上产生公允价值变动损失将增大。但“可转换优先股公允价值变动”是对公司净利润产生影响的一项非现金项目,对公司的实际运营没有影响。

因此,若剔除“可转换优先股公允价值变动”和股权激励的影响,京东物流在2019年和2020年实现经调整盈利,其经调净利润率分别为1.9%和2.3%。

京东物流之所以能够扭亏为盈,主要受益于以下三方面:

一是规模效应显现。随着京东物流第三方业务的开放,以及疫情凸显其直营模式的优势,京东物流的订单规模增大,营收规模“加速”扩大,成本得以摊薄,边际成本逐渐降低,规模效应显现。

二是经营成本降低。自营模式下的京东物流,营业成本高企不下是其盈利的*拖累。其中员工福利开支和外包成本占总营业成本的七成左右。为了缓解现状,京东集团于2019年4月在公开信中表示,取消旗下快递员的底薪,并下调公积金比例,从12%下调至7%。

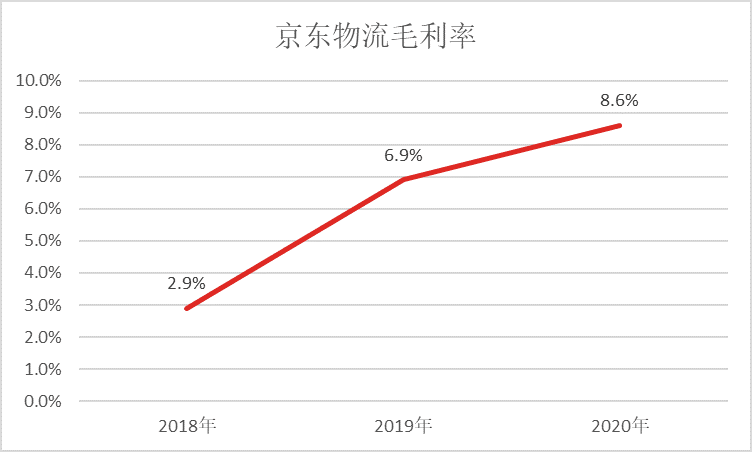

以上“开源节流”的最直观的体现就是京东物流的毛利率逐渐提升,从2018年的2.9%、2019年6.9%提升至2020年的8.6%。

(数据来源:京东物流招股书)

三是一次性政府补贴增加。疫情期间,政府实施了补助政策,比如减免社保和通行费。2018年、2019年、2020年,京东物流的政府补贴分别为0.4亿元、1.04亿元、4.3亿元。但值得注意的是,政府补贴属于营业外收入,不可持续。

因此,受益于规模效应显现、营业成本降低和政府补贴增加,京东物流实现扭亏为盈。

不过,京东物流预计2021年度的亏损净额将显著增加。一是考虑政府支持收益预期减少,导致毛利率下降;二是“可转换可赎回优先股公允价值变动”预期随着股价提升会增加,将会侵蚀京东物流的盈利能力。

但拉长时间周期来看,随着优先股股东选择转股,这部分按公允价值计量的负债就会整体转入权益,京东物流优先股公允价值变动就不会产生大幅亏损,拖累公司的盈利能力。

以及随着京东物流营收规模逐步扩大,规模效应进一步显现,以及第三方业务占比提升,京东物流的CEO王振辉曾表示,2022年外单业务需要占据京东业务的50%左右,这将驱动京东物流盈利能力大幅提升。

但至于京东物流能否获得较大的利润空间,关键在于能否做大规模,能否持续发挥规模效应。而能否做大规模也关系到京东物流的天花板有多高。

天花板有多高?

由于京东物流75.8%的业务与京东集团相关,其中与京东自营相关的业务占比达53.9%,与京东第三方业务相关的业务占比达21.9%,因此,京东物流天花板有多高,主要取决于京东集团的发展空间,其次是京东物流第三方业务的开放程度。

(1)京东物流自营业务发展受限

京东物流是依存于京东商城建立起的一套物流体系,京东集团为京东物流提供“生长的土壤”,而京东物流为京东集团提供良好的物流体验,是京东集团与阿里巴巴、拼多多等电商巨头形成差异化竞争的关键一环,同时京东物流的搭建也为京东集团打开新的估值空间。京东物流与京东集团可谓“一荣俱荣,一损俱损”。

但因京东物流仅能服务京东商城业务,很难渗透至天猫、淘宝和拼多多等竟对市场,而阿里巴巴和拼多多占据60%左右的电商市场,这就导致京东物流在电商市场的业务发展受限。

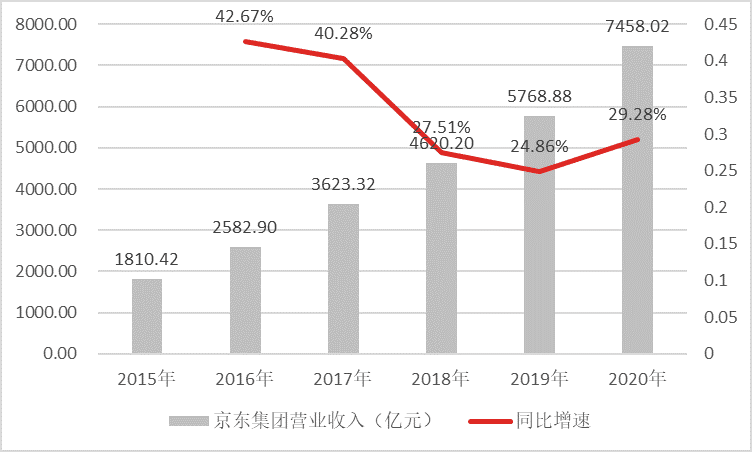

2020年,京东物流有75.8%的收入与京东集团相关。但目前京东集团因用户增长陷入瓶颈期,其营收增速逐渐见顶,高增长势头不再。2020年数据显示,京东集团29.28%的营收增速远低于阿里巴巴(34.02%)和拼多多(145.98%)的同期数据。

(数据来源:京东公告)

(2)京东物流第三方业务竞争优势不足

京东物流第三方业务的开放,主要抢夺京东集团FBP模式之外的第三方商家业务的中高端市场,这势必与顺丰产生正面冲突。但京东物流与顺丰差距较大,顺丰的用户大概率不会选择京东物流,因此京东物流难以撬动顺丰的中高端市场。

因为严格意义上说,京东物流不是一家快递公司,只是服务京东商城的物流工具。

京东物流强仓储弱干线,“以储代运”。

京东根据市场销售情况进行预测,合理安排物流仓储,以更好地支撑电商业务,保障时效性。截至2020年,京东物流运营超过900个仓库,包含京东物流管理的云仓面积在内,京东物流仓储总面积约2100万平方米。京东集团计划未来实现5000万平方米。

但由于商品进仓时间不需要很强的时效性,从而京东集团在干线方面的投入较弱。不过,临近上市,为了补足干线方面的短板,京东物流于2020年8月以54亿对价收购跨越速运,后者为京东物流贡献约620条航空货运航线。

反观顺丰,重干线运输,轻仓储。截至2020年末,顺丰仅拥有228个不同类型的自营仓库(包含新夏晖冷链物流中心),面积约278万平方米,但顺丰强化干线投入。截至报告期末,顺丰拥有61架自营全货机,全货机及散航总计航空线路2110条,全货机发货量为84.89万吨。顺丰自营及外包干支线车辆合计约45.8万辆,开通干、支线合计约13万条。

由于京东物流“以储代运”的特性,京东物流更多的是偏向派件,揽件端较弱。但物流C端市场有着巨大的增长空间和盈利潜力,所以京东物流开放第三方物流,并通过调整快递员薪酬体系来补足“揽件”上的短板。

为了推动C端揽件业务推进。2019年4月,京东集团取消了旗下快递员的底薪,另外将增加快递收件任务,揽件将计入绩效,直接影响工资收入,并下调公积金比例,从12%下调至7%。该举措也在一定程度上缓解了京东物流的成本重压,降低了经营成本,美化了财务报表。

但是C端业务是重干线中转和资源调配能力,而京东物流在此方面竞争优势不足,因此妙投认为京东物流难以撬动顺丰的中高端市场。

其次京东物流推出加盟制“京喜快递”抢夺通达系的电商件快递市场,但最终会以巨额亏损收尾。电商件市场竞争尤为激烈,加上顺丰下沉以及极兔速递的强者入局,行业价格战进一步升级。而惊喜快递无论在价格上还是规模上都不具备竞争优势,很难在电商件市场立足。

不过,在冷链物流领域,京东物流的竞争力较强,是未来发展的机会,但目前占比极低,不足以拉动整体业绩增长。截至2020年12月31日,京东物流运营87个为生鮮、冷冻和冷藏产品设计的温控冷链仓库(顺丰有62个),运营面积超过49万平方米(顺丰29万平方米)。大约有2000台车用于冷链运输的货车,覆盖全国31个省份。

总而言之,京东物流第三方业务方面竞争不足,难以快速拓展。

因此,京东物流业务市场严重受限,难以做大规模,其快递业务量显著低于同业水平,规模效应并未显现,成本压力凸显,毛利率水平会处于行业低位,盈利能力高度承压。尽管京东物流未来可以实现盈利,但利润空间很难做大。这也决定京东物流的天花板不会特别高。

但根据京东物流此次计划发行10%股份,估值约在350亿美元,折合人民币约2253亿元,是否高估?

因京东物流采取自营模式,定位中高端,目前资本市场上能与京东物流对标的只有顺丰。

不过顺丰受价格战影响以及加大新业务的前置投入,一季度盈利能力严重受挫,目前被低估,截至2021年5月18日收盘,顺丰市值只有3100亿元。

妙投认为顺丰合理市值5000亿元左右,根据PS(市售率)计算,京东物流合理估值约在2400亿元(京东物流2020年营收规模是顺丰的48%),即370亿美元。京东物流此次估值约在350亿美元,是合理的。

简而言之,京东集团作为京东物流的底盘支撑,京东物流的下限较高,不可否认其优秀,但受限于京东集团业务发展空间不大以及第三方业务开放程度缓慢,京东物流的上限不高,想象空间有限。