古有同床异梦,今有同湾异梦。

在深圳罗湖和香港沙岭间,只隔着一条30米宽的深圳河,但在河的两岸却上演着风格迥异的人间悲欢。

河的北岸是深圳市罗湖区的繁华中心商业区,有学校、商场、酒店、写字楼等大量基础设施,鳞次栉比,每天都有许多人在这片土地上生活起居;

而对岸却是一大片殡葬用地,据香港文汇报新闻报道,港府欲在沙岭兴建集殡仪馆、火葬场和骨灰龛于一地,提供一条龙服务的“超级殡葬城”,预计可提供逾20万个骨灰龛位。

“推开窗户看到的将是一片坟场”,居住在罗湖村的王先生表示,“心里肯定瘆得慌”。

超级殡葬城的计划受到深港两地大量居民的反对,就连香港议员也提出反对,一致认为沙岭片区应该重新规划。

毕竟在“粤港澳大湾区”合作背景下,沙岭很可能从一个荒无人烟的“郊区”变成沟通两地经济发展的黄金地段。

事实上,香港大兴土木建设“超级殡葬城”实属无奈之举,因为香港的殡葬土地已经供不应求。

2017年,香港有约4.5万人过世,其中约4.2万人火化,需要4万多个龛位。然而,从2010年到2020年,七年间就只增加了3000多个龛位,短缺程度可想而知。

而香港政府管理的骨灰安置所只有8处,如今有不少已近乎满员,据港媒香港01调查,香港公营龛位的轮候时间是4年2个月。

由于政府骨灰龛收费低廉,一个骨灰龛位的收费在2800至4000港元,一经出售,可*存放,所以许多人愿意排队等待公营龛位。

这就催生了香港独特的“阴间生意”——骨灰暂存所“长生店”。香港“长生店”本是售卖棺材、其他殡仪用品,并提供殡仪服务的店铺,但由于龛位不足,骨灰无处存放,所以长生店还提供着暂存骨灰的服务,类似于“租房”,一天一格收10港币。

香港殡仪商会永远会长吴耀棠称,其经营的“长生店”目前暂存近千个先人骨灰,一般而言,都会存放约800个骨灰盒。

严重的供需错配更推动私营骨灰龛位价格高涨。目前香港共有6个合法的私营骨灰安置所,但是只有4个可以公开出售龛位:沙田宝福山、粉岭龙山寺、屯门思亲公园、屯门善缘,价格在17万-57万,让普通人却步。

不仅是在香港,在内地北上广深等人口稠密、用地紧张的城市,墓地售价也已超过10万元,每平方米的价格比房产还贵,不少人开始跑到城市周边购买墓地,挤出效应明显。

很多观点开始将买墓地比作买房子,但两者真的相似吗?人口转型、老龄化加剧的社会,会带来什么样的企业?

殡葬业的蓝海

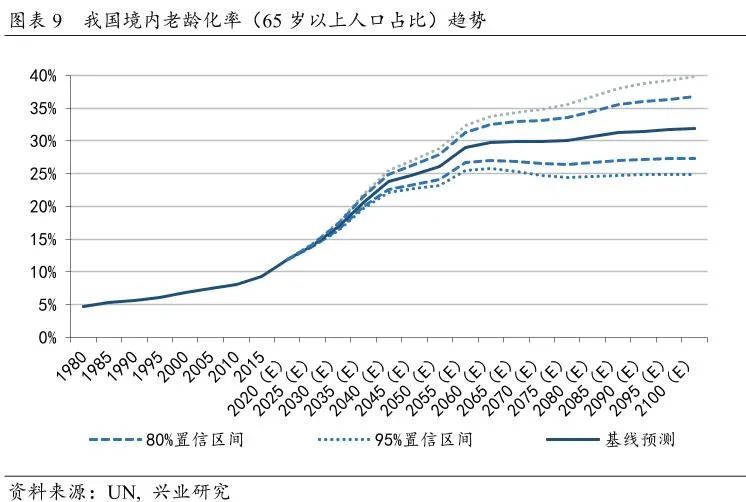

今天上午,第七次全国人口普查公布结果,我国人口红利仍存,但老龄化和少子化的问题正日益加剧。

早在4月中旬央行走红的那篇论文中,就明确提出“我国要认清人口形势已经改变,要认识到人口红利当时用得舒服,事后是需要偿还的负债”。

将“人口红利”视之为“人口借贷”的观点,是由英国著名人口学家保罗·莫兰在《 人口浪潮:人口变迁如何塑造现代世界 》一书中提出:

人在18岁之前算是一种需要被不断投资的社会资源;18岁-65岁则是能够产生丰厚的社会收益的优质资产;但到65岁后,人口红利则因为老化不可避免地变成人口负担,此时的人丧失大部分的社会效益,反而需要长期不断的社会扶助。

伴随着建国后*波“婴儿潮”的人走到生命终期,第二波婴儿潮(60、70年代出生)开始进入集中退休期;第三波婴儿潮的80后将超过35-40岁,即逐渐失去“黄金生育年龄”,加上90后生育意愿不高,中国在未来5-10年内,将迎来人口转型的拐点。

按照全国第七次人口普查数据显示,0-14岁人口为25338万人,占17.95%;15-59岁人口为89438万人,占63.35%;60岁及以上人口为26402万人,占18.70%(其中,65岁及以上人口为19064万人,占13.50%)。

与2010年相比,0-14岁、15-59岁、60岁及以上人口的比重分别上升1.35个百分点、下降6.79个百分点、上升5.44个百分点,人口老龄化程度进一步加深,未来一段时期将持续面临人口长期均衡发展的压力。

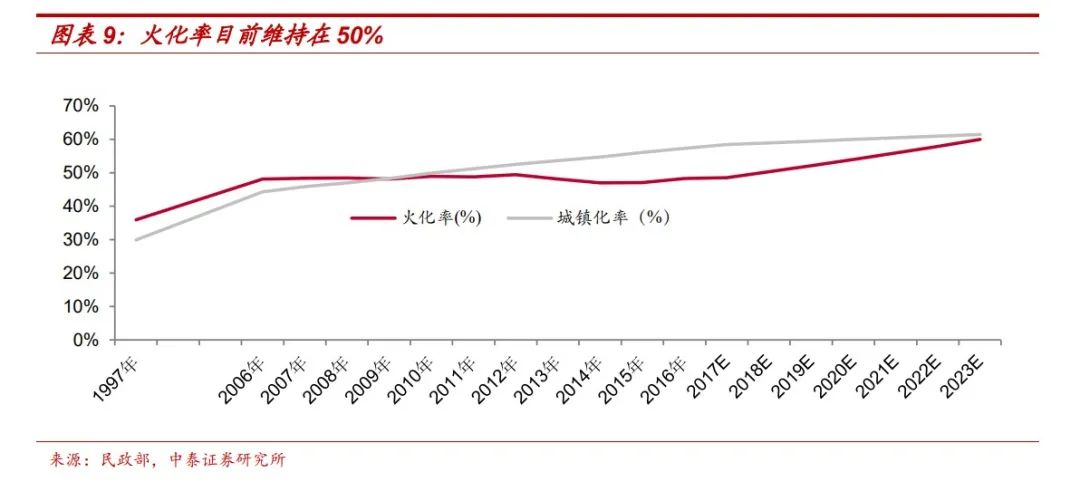

当老龄人口占比不断增加时,我国死亡人口也将持续攀升。自2006年以来,我国每年大约有50%死亡人口会选择火葬,其余选择地葬、海葬、生态葬等方式。

火葬需求主要来自城镇居民,像上海这样经济高度发达城市,早已经实现100%火化率,只有大量农村居民还是以地葬为主。

目前我国城镇人口占比达63.89%,与2010年相比,增加23642万人,比重上升14.21个百分点。

伴随城镇化的推进,城市用地愈发紧张,火葬能有效控制殡葬用地面积,火葬需求也逐渐提升,同时在政策层面也积极推动居民选择火葬。

早在2014年全国殡葬工作会议上,民政部就已经提出“到2020年,要使全国火化率达到或接近100%”的目标,但就目前推行情况来看,还存在明显差距。

火化后的骨灰一般保存在公墓之中我国公墓主要分为两大类别:公益性和经营性。公益性公墓是指不以营利为目的,为民众提供骨灰或遗体安葬的社会公共设施,而经营性则是实行有偿服务的公共墓地。

原本公益性公墓只被允许在农村建设,在民政部1992年发布的公墓管理暂行办法中,公益性公墓是为农村村民提供安葬场所,经营性公墓为城市居民提供安葬场所 。随着城市化不断推进,农村人口涌入城市,城市也开始修建公益性公墓。

2017年,民政部就曾发布《城市公益性公墓建设标准》,城市居民公益性公墓算是政府为居民殡葬需求兜底,但不是无限兜底。指引还明确指出“城市公益性公墓中墓穴安葬数量,不宜高于骨灰安置总量的40%”。换言之,至少有60%的城镇逝者须进入经营性公墓。

此外,公益性公墓对面积大小也有严格要求,“安葬骨灰的独立墓位占地面积不得超过0.5平方米,合葬墓位的占地面积不得超过0.8平方米”。

说白了,公益性公墓作为政府补贴事业,不会享有什么“特殊”。

秉承着“节约土地”的理念,千篇一律的墓地只是满足逝者存放骨灰的基本需求,更适合家庭收入中下的居民。

而对有消费能力,追求死后能得到更好环境、更体面、更风光的墓地的人而言,经营性墓地就是更好的选择。

目前市场上已经涌现许多定制墓、艺术墓、成品墓等具有鲜明差异、能满足不同消费层次需求的墓地。

与此同时,人们也愿意为个性化墓地支付较高的价格。据人寿保险机构SunLife的一份全球丧葬费用调查报告显示,中国平均丧葬费用约37375元,约占年平均工资的45.4%,占比排名世界第二,次于日本的68.3%,其余国家或地区丧葬费用占年平均工资的比例均不足20%。

因此,在老龄化加剧、城镇化推进的背景下,未来火化人数和火化率会不断上涨,叠加居民消费能力提升以及公益性公墓难以满足个性需求,共同为殡葬业提供未来增长空间。

刚需驱动涨价,高价墓地频现

殡葬拥有着高确定性且广阔的市场前景,但由于行业监管严格、进入壁垒高等因素,行业新入局玩家少。

目前仅有殡葬业中殡仪服务和墓园服务对商业企业开放,遗体火化还由政府机构主导。此外,各个地区对殡葬土地供应量也维持在相对固定的水平。

2016年,南京市政府公布“南京市殡葬设施专项规划(2015-2030)”,该规划从落葬人口、平均每穴占地面积指标、葬式结构比例三个方面,预测出未来15年南京市殡葬设施总需求新增用地65.11公顷。

也就是说,各地政府会参考各地实际情况,包括年死亡人数、居民年龄结构、平均寿命等因素,对未来可能用的殡葬用地面积做提前规划,但在该规划基本满足需求的时间跨度里,该城市很难再释放新的殡葬土地。

有限的土地供应叠加对墓穴的需求不断增加,加剧了墓价的高涨,且预期持续上涨。同时也让新入行公司难以参与殡葬业务,更遑论在一线及二线城市黄金地段取得大面积的土地,尤其如上海等成熟的地区。

尤其做如上海等高度城市化的地区,人口稠密、经济发达,墓地早已供不应求,单位价格飙涨。

根据国家统计局公布的《2020年12月份70个大中城市商品住宅销售价格变动情况》显示,70城中仅有21城新房价格同比涨幅超过5%,显然,墓地价格涨幅已经超过大多数城市的房价涨幅。

作为殡葬行业*股,福寿园在1994年进军殡葬服务领域,于2013年在香港上市。据福寿园2020年报,公司主营业务收入稳步上升,同比增长2.3%,达到18.92亿元,净利润实现6.2亿,较2019年上涨7.2%。

报告期内,福寿园墓穴销售服务收益较上年度增加了2亿元,同比增长1.4%, “其中销售数量减少456座(约3.4%),平均销售单价增加约5%”,就算在疫情期间少办红白事,也不妨碍墓穴的涨价。

根据公司各年度财报,2016-2020年墓穴的平均售价已8万多元逐步上升至10.77万元。

不断涨价的墓地像极了当年不断上涨的房价,尤其在超一线城市里,墓地焦虑愈发严重。

《北京日报》记者曾采访过一家大型殡葬公司的负责人,对方称:“像北京或者上海这样的城市,墓地售价已经超过10万元。每平方米的价格比房产还贵。在*的天寿公墓,最贵的墓地大约要100万人民币。”

因为价格太高,墓地行业挤出效应明显。一些北京人也开始选择到周边河北省的墓地安葬,甚至有地方陵园声称,和银行联合推出“墓地按揭贷”金融服务项目,项目最高可贷款20万元,贷款期限可达10年,结果被央视痛批。

生前买不起房,死后住不起墓,不少人将“坟地产”冠在殡葬公司头上。

此“房企”非彼“房企”

乍一看,买墓穴跟买房子相差不大,同样都是买住所,对消费者而言,墓穴价格不断走高,为自己死后寻找一个合适的地方,涉及墓园地段、风水、环境、价位等等,跟买房考虑的因素有很大可比性。

然而对于墓地商和房地产商而言,两者差异非常大,参考两类企业的招股书和年报可知,以福寿园为代表的墓穴企业自称为“殡葬服务商”,而非“墓地开发商”,首要区别就在土地使用权上。

在福寿园招股书中,明确指出墓地服务销售合同只涉及骨灰保管,并不包含土地使用权,土地使用权依旧归属公司(福寿园),墓穴的使用权也不得转让。

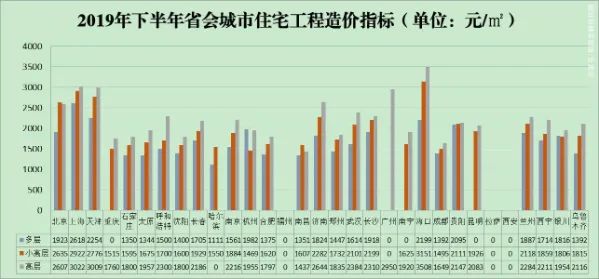

而对于房企来说,其从政府手中购得的土地50-70年使用权,会随着房屋销售一起转移至购房者手中。以毛坯房为例,全国各个城市的房屋建安成本多介于800-3000元/每平米,而房价却依照不同地域差距很大,高出的溢价是购买房子脚下那片土地。

在签订墓穴销售合同时,购买者需要一次性预缴10-20年的墓穴使用费,合约到期不续费的话,福寿园有权处置墓穴里的骨灰,并将腾出的墓穴重新利用。

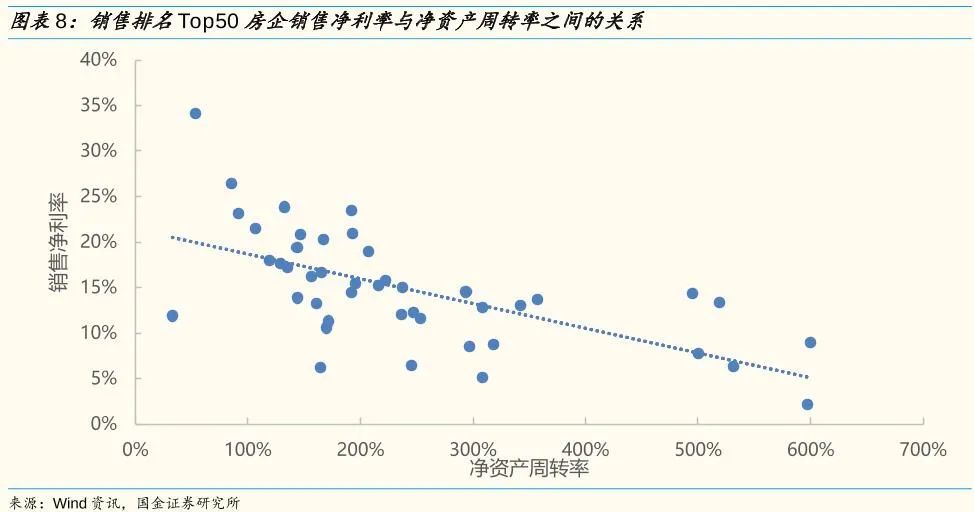

土地使用权归属上的差异又造成两类企业的盈利模式也相差甚远。从代表企业福寿园和万科A的关键财务指标ROE看,福寿园与万科A差距较大,福寿园2018-2020年ROE均值为13.92%,万科A则达到21.94%,两者相差近10%。

细看发现,两家在净利率、总资产周转率、权益乘数等方面各有高低。

权益乘数反映了企业财务杠杆的大小,权益乘数越大,说明股东投入的资本在资产中所占的比重越小,财务杠杆越大。一向以高杠杆经营模式为主的房产商,近几年的资产负债率维持在80%上下。

与之相比,墓地公司的资产负债率只有20~30%,据福寿园招股书透露,公司一般以货币现金或自筹资金来购买墓园资产。2018-2019年公司账面现金高达总资产三分之一,公司自身造血能力强,无需大举外债就行维持购地、并购等经营活动。

两家企业同样是向政府“买地”,上缴土地出让金,为何会产生如此大的差异?

原因在于获取方式的不同。土地获取方式包括出让、划拨、转让、股东投资入股以及其他,而获取方式又与土地用途关系极大。

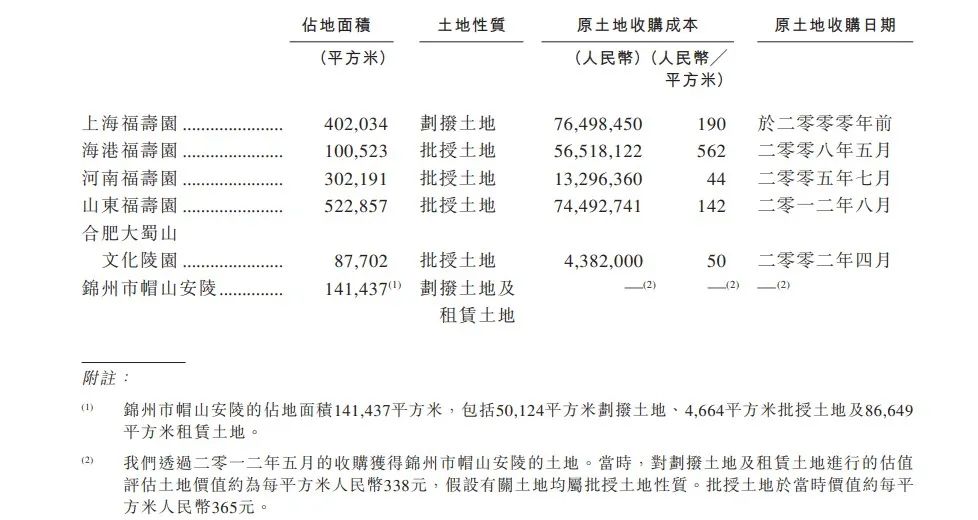

据福寿园招股书,殡葬用地是必须先经相关政府部门划分做墓园开发后,墓园经营者才可向相关地方政府部门收购,且由于该等政府部门已就特定期间内可划作殡葬用地的土地设定固定配额,所以土地供应量有限。

在2001年政府将商业墓园开发土地剔除划拨土地用途前,上海福寿园的土地获取方式还是划拨,划拨得到的土地没有明确使用期限,且无须支付地价而可使用土地(但需交纳征用补偿安置费)。

此后,福寿园获取土地的方式变为以批授出让为主,包括河南、山东、合肥等墓园土地都需要向当地政府支付定额的土地出让金,并规定土地使用年限20~50年。

只有锦州市帽山安陵一处土地是部分划拨、部分租赁,租赁和批授相似,也需向土地所有者(当地政府)缴纳租金。

就算如此,福寿园获地成本依旧非常低廉,在河南福寿园区内,每平方土地成本仅44元;而单位成本最高的海港福寿园(位于上海浦东新区),也不过562元/平方米。

相比之下,房企拿地模式多为拍卖、挂牌、协议出让等,公开竞价、价高者得的模式无疑在助推土地价格上涨。

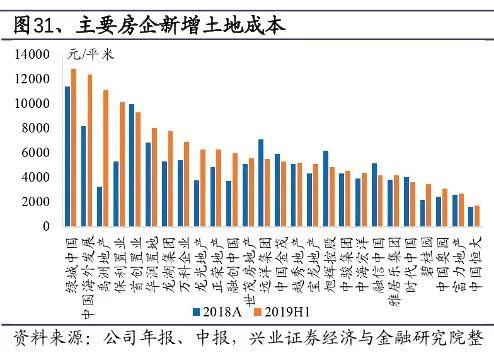

根据2019年各大房企半年报,绿城中国的土地成本已上涨至12000~14000元/m^2,而*的成本也要2000元/m^2。

地价高企导致土地成本占总开发成本的比重也不断上升,由2016年的14%逐步上升至2020年近40%。而由于福寿园的大部分土地很久之前购入,土地成本很低,只占墓地总成本的9%。

在过去的9年内,福寿园进行大量跨地域并购活动,从原来的8大战略性重点城市,扩张至全国16个省份,北至内蒙古、南达广西、西起甘肃,东延整个经济带(除了广东)。然而福寿园土地成本依旧维持很低水平,甚至在摊销后不断下降,从2010年的216万下降至2020年119万元。

此外,频繁的并购也未给福寿园带来现金流压力。公司通过走高定价、高毛利的路线,保证经营性现金流蒸蒸日上,2013-2020年福寿园现金流量净额年均增长速度为22%,从1.62亿稳步上涨至8.22亿。

房地产商的“囤地待涨”是政府严格打击的行为,而对墓地经营者来说,则需另当别论,某种意义上看,墓地开发商不得不进行“捂地”。

这是因为墓地的销售和需求存在严重的供求错配关系。

由于划作墓地用途的土地是由政府规定且在一定期间内额定供应,同时又规定需求端——墓地购买者必须年龄超过70或80岁才能买、重病才能买、一人去世提前预留其他家庭成员墓穴才能买等等限制条件。

简单地说,就是墓地经营者一次性拿到大量土地后,只有一小部分因购买者符合资格而可售出,大部分被迫处于“闲置待售”状态(即“捂地”)。

这部分待开发的墓地价格,未来还将随着市场供求关系、宏观经济表现、通货膨胀等等因素而被重新定价,且大概率继续走高。

因此,福寿园并不急于一时地去开发已经拿到手的土地,相反先置之不理。“我們在購買土地後不會立刻將墓園的全部可用地區開發為不同類別墓地”(招股书第176页),而一旦墓地使用权到期,福寿园只要通过适当续费就可继续使用,而不予通过的可能性是“微乎其微”(招股书第164页)。

一面是成本固定不变且非常低廉,一面是售价持续上涨,福寿园能有8成毛利的原因也浮出水面。

反观房企为降杠,势必要降低资产负债率,多靠自身业务造血 ,那只能多卖房、多销售。从去年至今,房产商为能促进销量,开始大举打折,除个别房企外,整体普遍在9折左右。

包括发放优惠券抵扣房款、在认筹开盘等时间节点让利折扣、推出特价房、在项目清尾时提供折扣加速去化等四种方式成为房企让利、冲击销量的营销手段。

现阶段,福寿园的近三年的总资产周转率呈下降趋势,但在未来会迎来显著提升。

公司自上市后并购频繁,总资产周转率分母不断扩大,而同时销售收入却维持相对稳定的增长。但随着时间推移,被“捂住的土地”需求渐渐释放,销售额就会增加。

以公司购买100单位的土地为例,所支付价格全部计入当期成本,作为分母的总资产也跟随扩大,但由于限购条件,当年只售出10单位土地,只有这10单位的销售收入计入分子。随后每年都售出10单位,分子不断变大,但分母却保持不变,总资产周转率会不断提高。

所以当下,即便福寿园享有高净利率,ROE看起来还比较低。但随着时间推进,老龄化下社会结构与消费风向将产生新变化。

以往受益于人口红利的企业将让位给受益于人口转型的企业,其中围绕老年人的需求性的相关护理、殡葬等消费行业的市场空间会逐步扩大,产业孕育的投资机会也不容忽视。

参考文献:

1. 福寿园招股说明书

2. 福寿园2020年报

3. 万科A2020年报

4. 华金证券《 逝有所安,行稳致远 》

5. 华西证券《 房地产开发业务流程、会计处理及评价指标 》

6. 华泰证券《如何把握“人口转型”下资本市场的投资机会》

7. 中国土地交易网

8. 香港墓地现状,20万灵魂无处安放……_骨灰盒 (sohu.com)

9. 南京市殡葬设施专项规划(2015-2030)_南京市规划设计研究院有限责任公司 (naupd.com)

10. 暴利坟地产吊打房企:卖墓地毛利率88%碾压万科恒大!_殡葬 (sohu.com)

11. 2020年中国房地产总结与展望 | 营销篇|房源|购房者|分销|拓客|特价房_网易订阅 (163.com)