2月到3月,全球范围内成长股、科技股遭遇了大面积回撤,资本市场一时间泥沙俱下。

总会有人在泥沙里淘金。4月1日当天,刚刚回港不久的B站就选择与心动公司(HK:02400)合作,根据协议,B站将以42.38港元的价格认购心动公司价值9.6亿元的新发股份,占其总市值的4.72%。

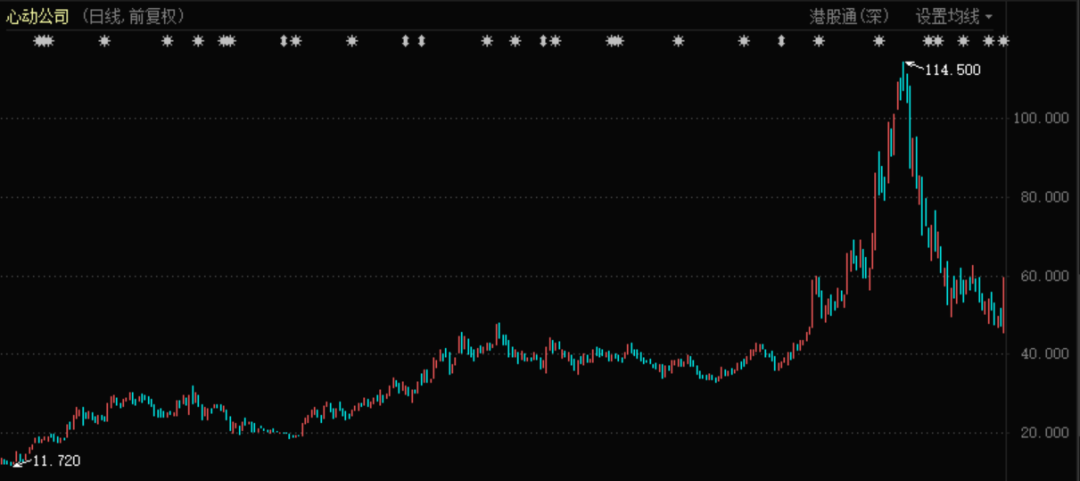

仅仅在今年2月份,心动公司的股价还高达114.5港元,短短一个多月时间被市场砸掉了50%以上。B站以将近4折的价格投了进去,结结实实地抄了个底。

心动公司股价表现(2019年12月至今)

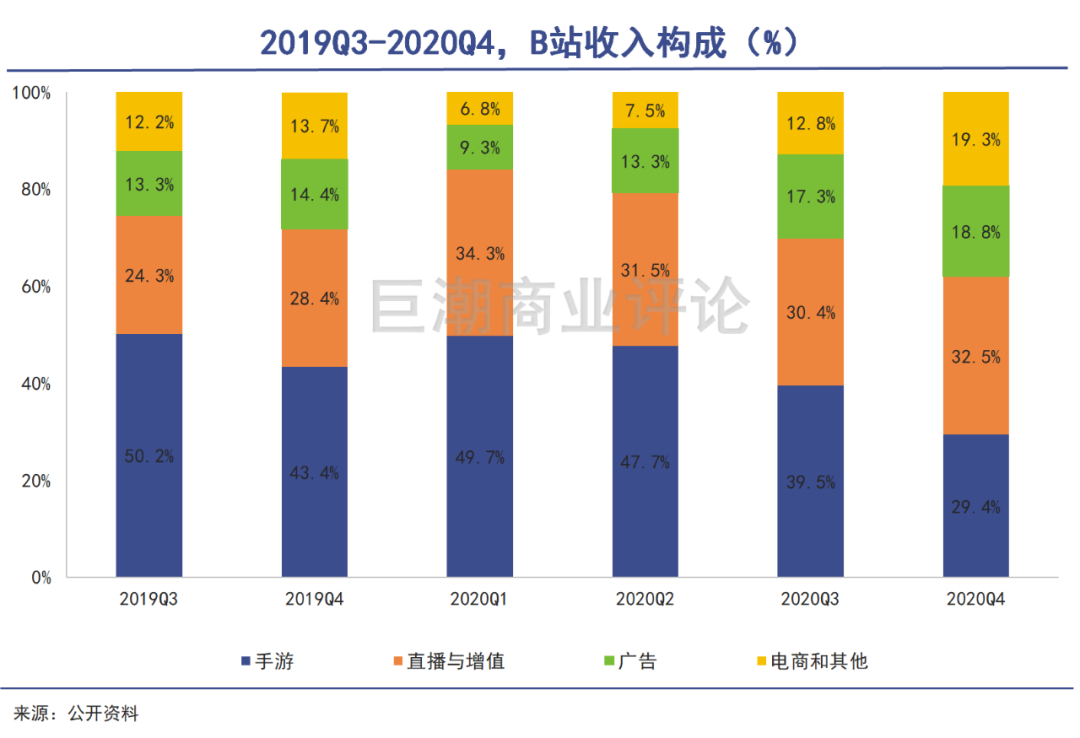

在此前一篇名为的文章中,我们分析了B站的商业模式,其游戏业务在总收入中的占比一直在下降,从50%以上下降至2020年底的29.4%。相比正在高速成长中的直播增值、广告等业务,其游戏业务发展是相对缓慢的。

通过与心动公司的合作,B站可以对游戏业务做一定的补强。而对于心动公司来说,42.38港元的定增价格,足以说明其对资本的渴求。

游戏早已经不再是能轻松赚钱的行业了。行业里的两个巨无霸——腾讯和网易就像大山,横在所有腰部公司的前面。

心动公司、米哈游、世纪华通甚至是三七互娱们,都在寻找自己的破局之道:心动公司旗下TapTap社区坚定执行零渠道抽成策略,米哈游《原神》选择完全绕开腾讯,世纪华通则是被腾讯两次举牌,成了第二大股东——被动地靠上了大树。

不长的时间里,行业出现了如此之多的新动作,明示出了一个道理:游戏行业里稳固了几年的利益格局,已经悄然生变。

01

游戏战争升级

字节跳动俨然成了游戏行业的第二极。

B站与心动公司的合作,是当下游戏市场战局升级的又一个信号。

随着抖音、B站等视频平台以及TapTap等新渠道和分发平台的崛起,流量渠道日渐分裂,腾讯流量霸主的地位开始受到前所未有的挑战。

从2018年年底开始,收入Top30的游戏中,腾讯和网易所占比例开始降低。并且,越来越多的游戏厂商试图绕开腾讯等主流发行平台。

游戏方面,以米哈游的《原神》为代表,阿里巴巴的《三国志战略版》、莉莉丝的《万国觉醒》、《剑与远征》等纷纷成为爆款,腾讯游戏一家独大的局面正在悄悄变化。

最突出的是《原神》。Sensor Tower数据显示,自2020年9月28日全球发行以来,《原神》移动端在6个月内吸金超过10亿美元,同期仅略低于腾讯旗下的两款游戏。

这些“非腾讯系”的游戏厂商,常年与腾讯的体系抗争,通过渠道上的创新,几乎完全绕开了腾讯的游戏营销发行体系。

米哈游选择将国内九成的营销费用花在B站与字节跳动旗下的媒体矩阵上。莉莉丝与FunPlus则抢先一步踏入海外市场,已经成为国内继腾讯与网易之外*的两家游戏发行商。

种种迹象表明,尽管腾讯仍然是国内*的游戏公司,拥有全球*的游戏直播平台和游戏营销发行渠道,但并不能完全阻止其他游戏企业找到自己的新路径。

游戏行业正在进行新一轮的排位赛,围绕开发、发行、渠道等环节,一系列的合纵连横正在精彩上演。腾讯自然不会坐视自己对产业的影响力削弱,明显加快了相关动作。

据不完全统计,仅2021年*季度,腾讯就完成对外投资/增持了近29家游戏公司,相当于去年全年的三分之二。其中就包括对世纪华通股份的增持,换来的权益是在同等商业条件下,享有新游戏发行和运营*优先合作权。

大规模收购本是腾讯在游戏方面善用的策略,这一招式如今也被对手模仿。

3月22日,字节跳动确认旗下游戏业务品牌朝夕光年收购上海沐瞳科技,收购金额据悉高达40亿美元,对应估值已经与上市公司吉比特、巨人网络的市值相近,相当于直接买断了一家准上市公司。

拥有抖音、西瓜视频、今日头条等分发渠道,字节跳动自己的流量池和用户群足够庞大,对于米哈游们的崛起起到了关键的作用。

再加上鲸吞沐瞳科技,获得游戏自研能力,字节跳动俨然成了游戏行业的第二极。这种生态闭环一旦建立,腾讯的游戏业务或将迎来史上最强大的竞争对手,没有之一。

02

些许松动的格局

一场对抗巨头的战役里,不能没有B站与心动公司的身影。

相比字节跳动,B站之前在游戏方面的布局动作要小得多。

虽然具备足够的游戏内容流量,并且也构筑了游戏开发、发行渠道等生态闭环条件,但一直以来,B站都没有将其视为最首要的发展方向。

麻雀虽小,五脏俱全。B站其实本身具备构筑游戏开发、发行、渠道等生态闭环的条件。更重要的是,B站坐拥全网最有价值、消费能力最强的用户群体,与游戏业务强相关,是游戏行业中最被低估的那一个。

有观点认为,正是B站早期代理游戏《FGO》,使其在商业化的早期能快速突破,并谋得2018年成功上市。

B站的游戏收入占比逐季降低

但此后更多的时间,B站将精力放在了内容体系的建设与提升上——内容投入本身是“无底洞”,不会有穷尽的时候。

对心动公司的投资,正是B站在进行大规模内容投入之后,所进行的*笔游戏相关的投资,起到了向外界宣告的作用:B站并没有对游戏业务战略放弃。

B站本身在游戏分发上具备基础,这个基础的来源仍然是忠诚度很高的年轻用户和二次元群体。凡是带有二次元色彩的游戏,开发商普遍会选择B站作为联运渠道。

在自研方面,B站曾经做过尝试,2017年发布了*自研二次元手游《神代梦华谭》,但在之后一直不温不火。在做大内容的同时,B站确实难以腾出手脚做投入、风险都更高的自研游戏,这笔账并不难算。

并且,在过去两年B站大发展的时期,腾讯、网易正处在其游戏业务的*期,其他游戏公司的市场表现参差不齐,一直在遭受挤压。

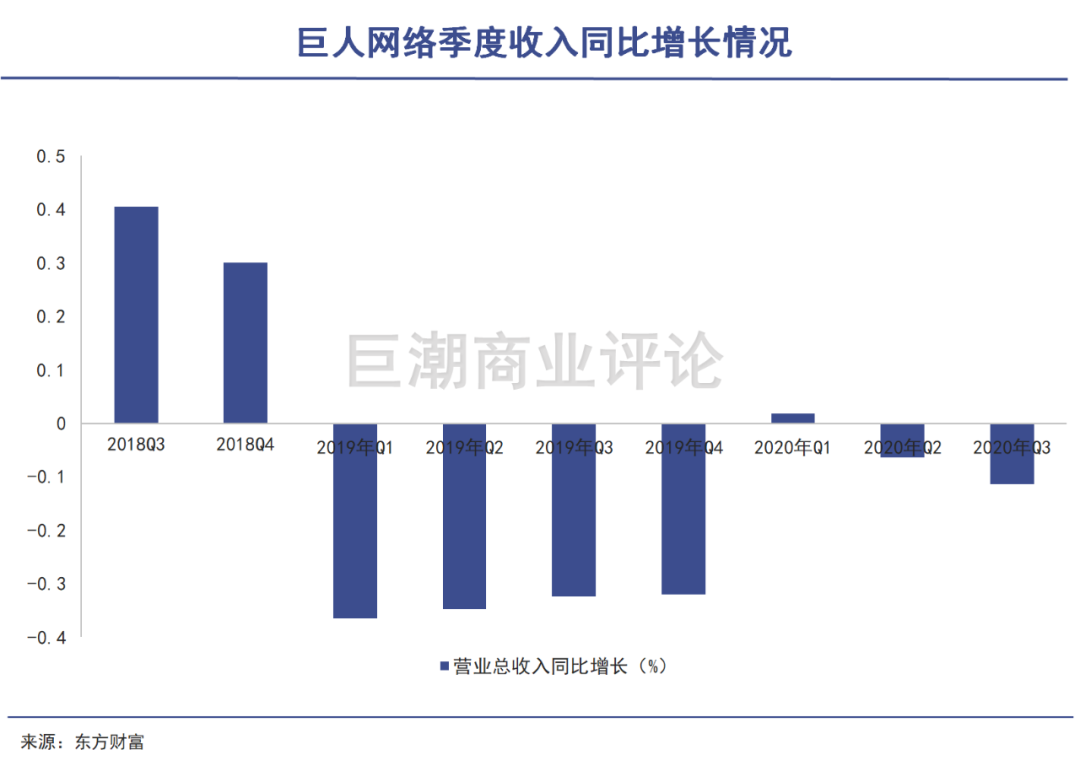

以巨人网络为例,其2018年以来,营业收入的增长就陷入了停滞,多个季度出现负增长,股价累计跌去了60%;

另外一家知名游戏公司*世界,自2017年开始,主营业务的增长就在不断放缓,到2019年出现了利润负增长、收入零增长。

到2020年,A股*秀的游戏公司——三七互娱、游族网络、世纪华通等龙头上市公司,市盈率都已经跌至20倍以下,伴随股价下跌,被资本市场“阶段性看衰”。

整体上看,过去几年时间,国内游戏行业的发展空间一直在被巨头压缩,腾讯、网易的市场占有率和盈利能力不断提升,其他游戏公司普遍面临压力。

巨人网络陷入了成长停滞

在算不上有利的局面下,选择淡化游戏业务——尤其是那些需要高投入、承担高风险的自研产品,对于B站来说是很理性的选择。

但选择在此时结盟心动公司,加大对游戏的投入力度,很有可能是看到了字节跳动、米哈游们不断绕开腾讯体系,让这个曾经稳固的产业格局产生了些许的松动。一场对抗巨头的战役里,不能没有B站与心动公司的身影。

03

对抗巨头的阵地

心动公司就像是巨人眼睛里的沙子——个头不大,影响力却不小。

不同于传统渠道联运分成模式,心动旗下游戏分享社区TapTap始终坚持零分成模式,成为国内安卓市场的特殊渠道。此前曾火爆全网的多款手游《最强蜗牛》、《江南百景图》、《万国觉醒》、《原神》等均避开主流安卓应用商店,选择跟 TapTap 合作。

由于在游戏渠道方面的特殊地位,心动几乎成为了“非腾讯阵营公司”与腾讯游戏竞争的前沿阵地。

心动公司的股东名单中,包括了三七互娱、游族网络、吉比特、IGG等一系列知名的游戏公司,几乎可以直接列出A股的游戏板块,现在这份名单上又增加了B站和阿里的名字。

游戏分发方面,腾讯有社交网络的天然优势,自2014年首度公开移动游戏分成体系之后,就赚得盆满钵满持续至今。几乎全中国的手游开发商,一直都在腾讯渠道的压力下生存。

腾讯的压迫力也并非来得毫无缘由,它很大程度上来源于游戏行业整体的问题:几年时间里手游行业快速发展,但有能力做出差异化和精品内容的公司和创业者却不够多。

但游戏玩家在寻找游戏的时候,却倾向于使用规模更大、更加集中的腾讯分发平台——这样可以尽可能方便地获得大而全的选择空间。于是,腾讯成了卡在游戏开发商与玩家之间的那个“海峡”,大获其利。

腾讯的游戏分发能力之强,助力其吃到了行业发展的红利,但这个商业模式天然决定了,会对两件事分外紧张:

1.分发侧重于推送,可以在用户选择意愿弱的时候发挥出*作用。但随着用户鉴别游戏水平的提高,或者有其他企业能够帮助用户提高鉴别游戏水平的时候,其分发平台的功效就会打折扣;

2.游戏行业的制作水平整体提升,以至于出现一些超级产品,不需要经过渠道分发,就能积累起足够的声浪和影响力,从而帮助开放商绕开腾讯,最典型者就是米哈游的《原神》的出现。

如果说以米哈游为代表的独立游戏厂商,还不足以凭借几个爆款挑战腾讯霸权的话,那么再加上游戏社区的力量一起,对腾讯分发的动摇就变得更有力一点。

心动公司就刚好处在这样的位置上。从市值来看,200多亿港元的样子怎么也不像能具备挑战腾讯的能力,但随着其游戏分享社区内容的不断丰富,玩家们自主鉴别筛选游戏的能力会快速提升,就像是巨人眼睛里的沙子——个头不大,影响力却不小。

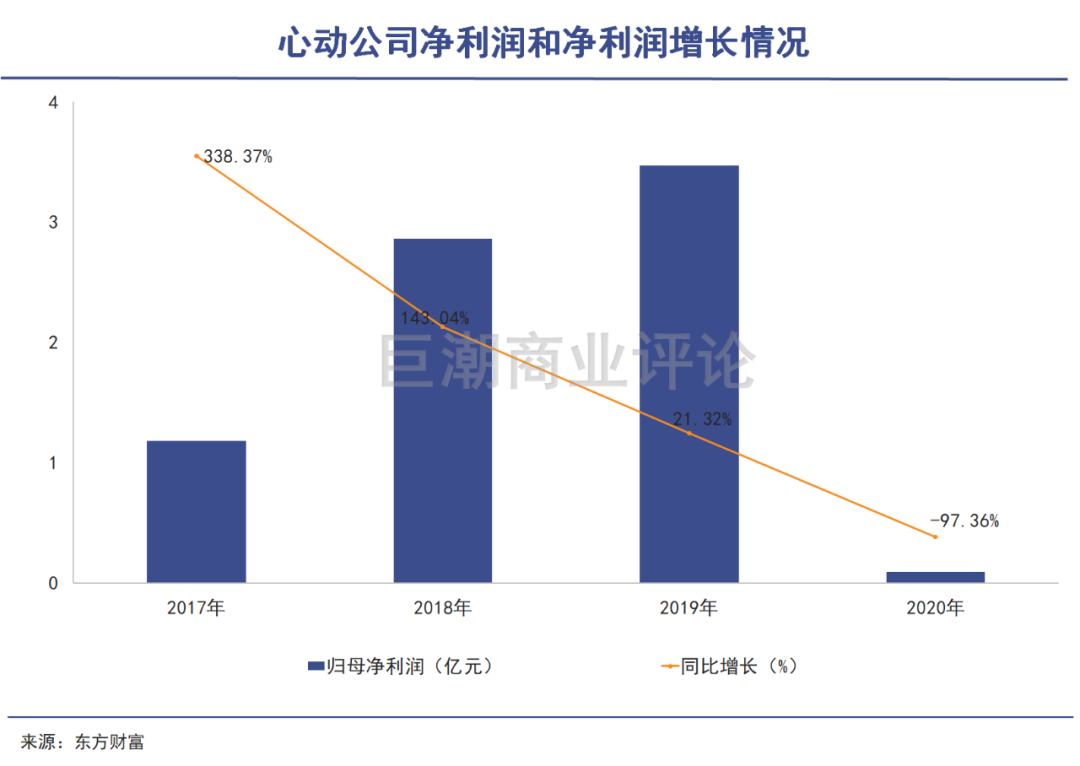

心动公司凭借游戏社区,在行业里的影响力逐渐提升,相应的盈利能力却暂时没跟上。

根据其2月份发布的盈利预警,其净利润相较2019年减少94.2%~88.3%,数据可以说非常不好看。其中很重要的原因,就是自研游戏方面进入了瓶颈期,整个2020年原有游戏的增长都在停滞。

在游戏行业里,打破瓶颈就意味着需要增加研发,对于心动公司来说尤其如此:有了核心地段的餐厅,就更需要好厨师。

一年之内,其研发人员从806名增加到了1355名,财务数字自然不会好。这时,拥抱资本就成了水到渠成的迫切。

据悉,心动公司此次募资达4.2亿美元,将会有约53%用于研发、24%用于营销及推广、6%用于潜在收购及策略性投资以及17%用于补充营运资金。

04

写在最后

B站投资的消息传出,心动公司股价应声大涨,全天股价累计涨幅22.34%,并放出巨大成交量,资本对于此次结盟的看好溢于言表。

但需要更理性看待的是,被称为“游戏B站”的心动公司,在财务数据上也和B站类似——内容投入能带来用户,却并不能带来漂亮的财务数据,至少在特定的战略周期里是如此。

拿到资本之后,心动公司也会进一步投入到游戏自研中去,这同样是一个具有不确定性的“资本惊险跳跃”。挑战强敌,从来不是简单的事。