资本邦了解到,近日轻松筹旗下的轻松互助通过官微宣布正式关停,成为继美团互助、百度灯火互助之后,第三家选择关停运营的互助平台。

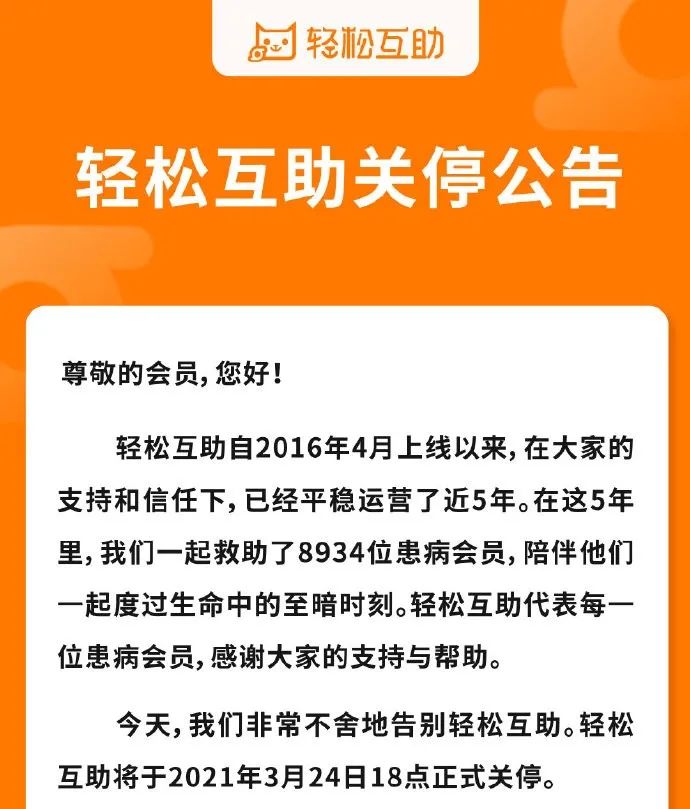

关停公告表示,轻松互助自2016年4月上线以来,平稳运营近5年。作为最早成立的互助平台之一,五年内平台累计救助了8934名患病会员。

公告称,对于关停前符合互助条件的会员,平台将核定合理的互助金额进行最后一次均摊,均摊后的用户余额将在7个工作日内退款至用户的微信钱包,同时所有会员健康服务权益继续保留。

此外,对于2021年3月31日前不幸确诊大病并在此之前提交救助申请的会员,公告也表明平台将继续提供合理的互助金妥善救助。

对于关停原因,轻松互助表示是出于战略目标调整,后续平台轻松互助将继续为用户提供合规、高性价比的健康保障服务。

戛然而止的“三级火箭”构想

2014年9月,北京轻松筹网络科技有限公司(下称:轻松筹)成立,初期立足*模式;2016年4月,轻松筹推出轻松互助,两个月之后便获得了来自腾讯、IDG、得同资本、同道资本共同投资的2000万美元B+轮融资,而在此前1月份,轻松筹刚刚获得来自IDG资本和德同资本对轻松筹进行的1500万美元B轮融资。

在资本支持下,上线不到3个月,轻松互助便轻松获得超过600万的注册用户;同年8月,轻松筹获得保险经纪牌照,上线保险销售平台轻松e保。

至此,轻松筹打造的“*+互助+保险”的3条业务线正式形成。

2019年9月19日,在轻松筹成立5周年之际,“轻松筹”更名为“轻松集团”,旗下轻松筹、轻松互助、轻松保、轻松公益、轻松健康五大品牌随之确立,其自身独特的“三级火箭”的商业模式也应运而生。

对于“三级火箭”战略,集团表示,首先通过轻松筹业务对用户进行风险教育,通过长期的沉浸式教育提高用户健康保障意识;其次通过轻松互助聚合相同属性的会员,以案例培养风险认同,同时获得高价值健康数据和更优精算模型;最后在完成用户积累、风险教育以及精算模型的基础上,顺势推出最高层次的健康保障保险项目——轻松保。

据悉,轻松集团在五周年产品大促活动中,轻松保实现单款产品高达13%的购买转化率,并凭借7天保费破2亿、订单增长180%的增速刷新行业记录,轻松互助也在业内率先突破6000万会员规模。

截至3月,据最新分摊公示显示,蚂蚁金服旗下相互宝分摊人数为9463.49万人,水滴互助为1233.8万人,轻松互助以1734.8万人位居行业第二。

此前,据光大证券研报显示,截止2020年7月,轻松互助凭借超过6000万的用户数量、5.23亿的互助金,位居现存网络互助平台第三名,仅次于相互宝、水滴互助。

此次轻松互助的突然关停,尽管集团表示不会对旗下轻松筹、轻松保等业务造成波及,其他业务仍将继续开展,但此前集团搭建的“三级火箭”的业务模式,恐将无法持续。

野蛮生长后的关停浪潮

国内*互助平台抗癌公社(现更名为:康爱公社)成立于2011年,创始人马丁将其称之为“众保”模式。从2014年泛华保险公估上线e互助到2016年轻松互助上线,网络互助行业迎来*波发展高峰,期间相继诞生了壁虎互助、夸克互助、众托帮、17互助等众多品牌,而在轻松互助上线一个月以后,水滴筹也推出了相应的“水滴互助”平台。

此后于2018年,蚂蚁集团旗下“相互宝”横空出世,网络互助行业新一轮热度再被点燃,京东、苏宁、新浪、360、滴滴、小米、百度、美团各大互联网巨头也相继完成旗下网络互助业务布局。

但好景不长,在经历了短暂的野蛮生长之后不久,网络互助平台也很快切换至“淘沙”模式,行业迎来洗牌期。先是小规模互助平台相继退出历史舞台,如斑马社、未来互助、17互助、蝌蚪互助、同心互助等,此后又有背靠诸如美团、百度等互联网大厂的平台宣布停止运营。

2020年1月15日,美团互助发布公告称:因业务调整,美团互助将于2021年1月31日24点正式关停;同年8月份,百度旗下灯火互助也发布公告称,由于参与成员人数少于50万的监管要求,为保障用户权益,根据法律条款终止灯火互助计划,并宣布平台将于2020年9月9日下线。

而今,位列行业第三的轻松互助也紧随其后突然宣布关停服务,不免引发外界对网络互助业务模式及合规困境的诸多猜测。

停滞的会员增长与不断攀升的分摊人数及金额

诚如灯火互助的关停公告所言,停运原因在于其平台44万的用户规模低于监管要求。尽管这一指标对于已经停运的轻松互助以及健在的相互宝、水滴互助等平台都不值一提,但用户规模的增长却成了新的焦虑之处。

据悉,早在2019年就突破万亿大关的相互宝截至目前最新数据已降至9000人左右;而行业老二水滴互助目前平台会员规模则维持在1300-1400万左右,较之顶峰时期的4000多万也无异于腰斩。而相似的用户下滑也同样发生在已经关停的美团互助上,高峰时期美团互助曾一度达到3400万的用户规模,但在关停之际用户规模却已下降至1500万。

一边是用户规模的下降,另一边则是不断上涨的分摊人数和分摊金额。以“相互宝”为例,2021年2月两期共计分摊11.22元,相比2018年0.03元已经上涨372%。此外,2019年相互宝成员全年救助16528人,而2020年救助人数却上升至68675人,同比增长315%。

对于这一现象,天风证券在研报中曾分析称:参与分摊人数的增长趋势出现停滞后人均分摊自然增长(赔付流程及信息公式具有一定滞后性),逆向选择风险开始出现。由于互助计划前端审核宽松,因此无法选择其他保险的健康异常人群有较大概率加入相互宝,继而导致整体出险率增加、分摊金额上升,而分摊金额上升则导致更多健康人群选择退出计划,形成恶性循环。

“在分摊人数下滑、逆向选择加大背景下,后续相互宝的用户数量将很难保持继续增长”天风证券推断称。

监管升级与合规风险的不确定性

除了分摊费用的上涨让原本“廉价”的互助平台失去吸引力外,合规性方面,互助平台也同样存在诸多不确定性。

据悉,截止2020年5月底,我国已有3.3亿人加入网络互助平台,即使在数据去重之后,依然有大约1.5亿的参与人数,互助金额超过90亿元。庞大的用户规模与非持牌经营,让原本就处于监管空白地带的网络互助进一步加剧了其发生金融风险的可能性。

早在去年3月5日,《中共中央、国务院关于深化医疗保障制度改革的意见》就曾明确规定,“到2030年,全面建成以基本医疗保险为主体,医疗救助为托底,补充医疗保险、商业健康保险、慈善捐赠、医疗互助共同发展的医疗保障制度体系”。《意见》的发布,曾一度引发业内网络互助持牌经营的猜测。

而在同年9月7日,银保监会打击非法金融活动局在《保险业风险观察》也撰写《非法商业保险活动分析及对策建议研究》一文。文章表示,最近一段时期野蛮生长的网络互助平台,本质上具有商业保险的特征,但目前没有明确的监管主体和监管标准,处于无人监管的尴尬境地。面对新形势、新要求,需要适时完善保险监管政策和监管技术,及时、准确打击非法商业保险活动,保障保险市场健康稳定发展,切实维护保险消费者合法权益。

此外,该文还提到,相互宝、水滴互助等网络互助平台会员数量庞大,属于非持牌经营,涉众风险不容忽视,部分前置收费模式平台形成沉淀资金,存在跑路风险,如果处理不当、管理不到位还可能引发社会风险。

“网络互助平台监管缺乏制度依据,处于无主管、无监管、无标准、无规范的‘四无’状态” ,“建议国内保险监管部门将网络互助平台纳入监管,并尽快研究准入标准,实现持牌经营和合法经营。”银保监在文章里回应称。

2020年10月,蚂蚁集团在彼时披露的招股意向书也曾明确表示,“如因各种原因相互宝无法满足合规性要求,不适合蚂蚁集团作为上市公司继续经营,则蚂蚁集团将剥离相互宝业务”。这暗含了当前相互宝本身在合规方面存在一定的不确定性。

今年3月2日,在国新办举行银行业保险业2020年改革发展情况发布会上,银保监会副主席肖远企也曾表示,美团互助偏离美团主业和逆选择风险不断增加,是其关闭的主要原因。“下一步,我们还将对网络公司做互助业务进一步的关注,了解其运行的方式和风险情况,再根据情况采取相应的措施。”