80后首富们一起走上了风口浪尖。

男首富黄峥在用户数量超越阿里之后,选择急流勇退,留下了一个2000亿美元的大公司,还有一系列需要去解决和面对的难题,以及一众股东面面相觑;

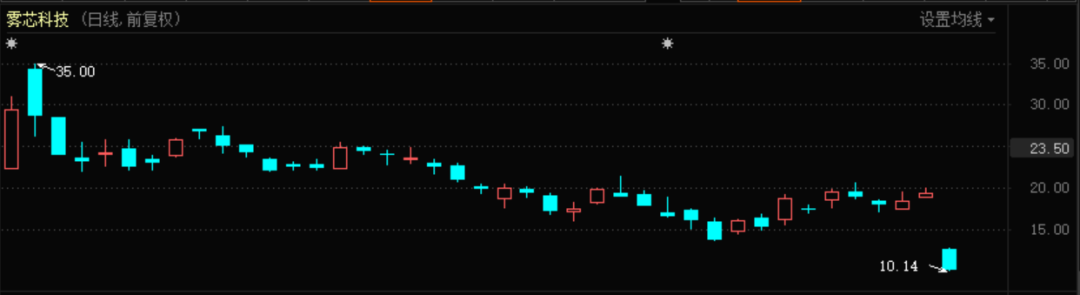

女首富汪莹凭借雾芯科技(NYSE:RLX)上市大红,雾芯科技市值一度超过了450亿美元,旗下悦刻的电子烟生意却始终没有逃离过质疑与不安:很多人都担忧的政策强监管问题,终于在3月22日彻底爆发。

工信部明确将推进电子烟监管法治化。并且对电子烟监管提出要求的级别非常高——并且与《中华人民共和国未成年人保护法》等法律法规做出衔接,这直接刺穿了投资者的心理防线。

就像一只强壮的灰犀牛,撞上了刚刚才开始第二次繁荣的电子烟行业,精准地掀翻了雾芯科技的投资者。

2018年到2021年,一共只成长了三年的雾芯科技,却立刻成为了一家现象级的企业——品牌快速成型,线下疯狂扩张,美股上市受到热捧,却最终在政策监管面前卸去妆容,汪莹的纸面富贵大幅缩水。

美东时间3月22日,雾芯科技全天暴跌47.84%,监管终于还是给电子烟的发展罩住了牢笼。我们看到过中国电子烟产业蓬勃的过去、再次繁荣的现在,和一度宏大无比的未来,如今它的面目却变得模糊起来。

悦刻股价走势(2021.1-2021.3)

01

告别资本浪潮

梦幻一般的“致瘾+百万亿级传统烟草替代+互联网销售”的组合大打折扣。

2018年1月,杜冰创立悦刻,并在汪莹加入后快速崛起,当年6月就获得了来自源码资本、IDG和红杉的首轮3800万美元融资,从此在行业中持续*。

A股最“闪亮”企业,是持有电子烟行业*代工企业思摩尔国际32.44%股份的亿纬锂能(SZ:300014)。在电子烟最火爆的2019、2020年两年时间里,其股价累计涨幅接近700%;

盈趣科技(SH:002925)是A股*家成功上市的电子烟代工企业——自2015年开始向菲利普·莫里斯公司的一级供应商Venture供货,销售收入9890.60万元,第二年升至4.7亿元,2017年进一步提升至14.81亿元,上市之前四年间复合增速达到286.78%,上市之后市值快速提升到500亿元以上。

行业*龙头思摩尔国际的成长速度更是惊人,在全球市场的背景下,2017、2018、2019连续三年营业收入、毛利润增长都在100%以上,至今仍然在投资者的看好下保持高估值。

烟草本是国家重点管控的的产业,从烟叶的种植,到卷烟生产,批发、再到终端零售、出口,几乎所有的环节都有相应的限制,没有经营许可证不允许经营。

另外在终端销售环节,互联网卖烟是断不能被许可的,烟草总公司甚至没有布局过无人零售或智能终端,为的就是能够对烟草种植、生产和销售的整体全链条进行把控。

而电子烟直接在互联网渠道售卖,绕开了烟草行业的一切条框限制,飞速发展。当时资本市场的*波电子烟热潮,与当时的*波创业潮基本同步。

2020年11月,互联网销售电子烟产品的BUG被监管修复,电子烟行业从此告别*轮快速增长,梦幻一般的“致瘾+百万亿级传统烟草进口替代+互联网销售”组合,就此大打折扣,在线下渠道销售电子烟,很明显并不是悦刻们喜欢的方式,但别无他法。

02

承受渠道之重

三年来悦刻承受负债压力砸下重金建立的渠道护城河,正面临崩溃的风险。

失去电商渠道的电子烟,必须依靠线下门店扩张以获得销量和市场份额。这就像从把战场从核弹时代拉回到冷兵器时代——原本轻资产、可快速复制的生意,一下子变得特别“重”。

不少依赖互联网渠道的电子烟品牌因此元气大伤。而悦刻因为此前就有过半的线下渠道布局,成为少数幸存者和受益者。

网络禁售令发布后,悦刻很快就制定了“361计划”,三年内通过补贴6亿开出1万家门店。在悦刻官网的招商宣传中可以看到,为了吸引加盟商开店,悦刻免除了合作费,还为加盟商提供装修补贴、货品补贴等一系列优惠政策。

由于在线下有一定根基,且策略调整迅速,悦刻很快脱颖而出。截至2020年三季末,悦刻与110个授权分销商合作,拥有超5000家专卖店和超10万家零售店,市场占有率达到62.6%。

在新一轮的线下扩张中,悦刻的打法与其他品牌并没有太多不同,他们都是用补贴的方式吸引经销商加盟,降低开店的门槛。比如另一个品牌YOOZ柚子就在悦刻“361计划”之后提出一年内补贴6亿。因此面对激烈的市场竞争,悦刻在砸下大手笔补贴的同时,也付出了不小的代价。

首先是沉重的负债压力。数据显示,2020年第三季度悦刻的负债达到34.92亿元,资产负债率高达87.4%,现金及短期存款余额为18亿元,不能覆盖流动负债。这或许也是悦刻彼时着急上市的原因之一。

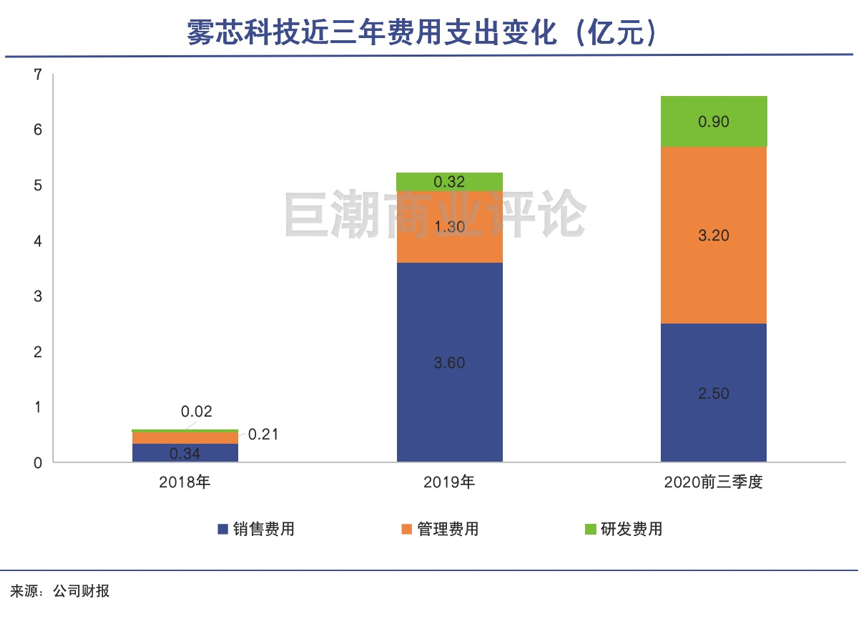

庞大的线下销售体系也在侵蚀着悦刻的盈利能力。自转型线下起,悦刻的毛利率就不断下滑,由2018年的44.7%下滑至2019年的37.5%。

从2018年成立仅3年,悦刻与福禄、柚子等竞对一样,生产依靠思摩尔国际等上游供应商,无论是品牌力和技术能力都很难有积淀和突破。这一点从每年的研发费用率(2019年只有2%)和销售费用率中也不难看出。

但之所以能凭借2019年仅4775万元的利润在上市首日获得近3000亿元的估值,核心竞争力还在于悦刻在线下渠道的*优势。

彼时资本市场对悦刻的乐观预期是,随着我国电子烟渗透率提高逐渐达到欧美国家水平,悦刻作为行业寡头将随着市场扩大不断享受行业发展红利。

不过,现实总是残酷的。本次公开征求意见的电子烟监管新规在“注册备案制+配套消费税+尼古丁传统系统纳入专卖管理”三个方面做出了严格要求,大大超出市场预期,并可能对悦刻的渠道优势和先发优势造成巨大冲击。

三年来悦刻承受债务压力砸下重金建立的渠道护城河,正面临崩溃的风险。

03

成为利基市场

企业有自己的生存空间,却没有足够的发展空间。

*次政策阉割,电子烟“断翅”,只能在线下奔跑;第二次强化监管,电子烟“禁足”,被全面纳入严格监管并将直接影响利润。

在线下渠道上花掉了大量的费用成本之后,悦刻的经营局面变得更加被动困难。很多投资者开始迷茫,整个电子烟行业将要何去何从?

笔者认为,电子烟行业大概率将变成一个“利基市场”,这个趋势其实在*次监管降临之后就已经逐渐显现。

利基市场,又称佛龛市场,英文niche market,特指那些高度专门化的需求市场。这个名字来源于法语,信奉天主教的法国人在建造房屋的时候,总是会留一个供奉圣母玛利亚的佛龛,个头不大,内里刚好能容纳圣母像。

被称为佛龛市场的行业,表示这个行业就像那个佛龛,规模不大,并且其中只有一尊塑像(企业)占据了绝大多数空间。企业自己有的生存空间,却没有足够的发展空间。留给其他企业的发展空间更是稀少。

电子烟行业从互联网渠道被掐断之后,就开始朝着利基市场的方向发展,缺乏自主且高效的销售渠道之后,不再有庞大的用户基数,销售更多来自用户之间的相互推荐与口口相传,“兴趣消费”的意味变得更加浓厚。

被纳入严格监管之后的电子烟,会进一步失去广泛的社会化传播的基础,“潮流时尚”的属性减弱,转而成为少数年轻人的烟草替代品。

能够占据利基市场中的头部企业一般有以下特点:

具备某一方面强大的竞争优势,让对手无法撼动;

强品牌壁垒或者强技术壁垒;

企业能力可以满足行业内持续不断的需求。

可以看到,利基市场虽然狭窄,但也给里面的头部企业以一定的生存空间。悦刻的死局,更多指的是成长性层面,而非企业真正到了生死存亡之际。

悦刻仍然会有稳定且持续的用户需求。在消化掉线下渠道铺设过程中积累的沉重负担之后,雾芯科技失去了成为大企业的机会,却完全可以变成一家小而美的公司,给爱好者提供好产品。

只要汪莹能够认清现实,不再为“女首富”之类的名号所羁绊。

04

写在最后

单日下跌47.84%,意味着除了早期介入的风险投资之外,几乎所有投资者的资本都被埋葬。产业逻辑的溃败就像山崩,不存在商量的余地。

但回过头来看,监管对于电子烟行业的风险,几乎是明牌中的明牌,几乎任何人都可以理解,为何还有人要参与其中,乐此不疲呢?

雾芯科技的遭遇,给二级市场的投资者敲响了警钟。

企业宏大的愿景和未来展望,从来都离不开一个健康、平稳的产业环境。不论是百亿、千亿还是万亿级的市场,失去了政策面的合理性都是空谈。大市场变小市场,企业尚且可以赚取利润,而投资者收获的只有恐惧。