你知道一支小小的电动牙刷有多大能量吗?不妨先看看这样一些信息:

淘宝在2019年时电动牙刷销售额就达到约57亿元,同比增速50%;一支国际大牌的电动牙刷能做到百分之几百的成本毛利率,即便是国货新品牌也能有20%左右。

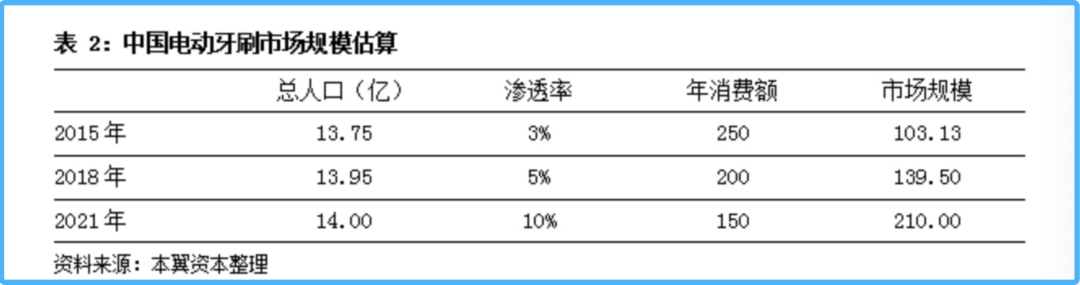

小米、字节、阿里都在抢这个市场,而国货新品牌usmile和素士成立5年多现在都快要上市了。2021年,中国电动牙刷市场规模预计将达210亿元。

是不是有点超乎想象?电动牙刷,甚至已经与电子美容仪和脱毛仪,并称当代年轻人“变美三件套”。

动辄逼近四位数的售价,一度让电动牙刷被看作有钱人才能消费得起的“奢侈品”;随着人们消费水平升级和口腔护理意识觉醒,电动牙刷逐渐成为家庭必需日用品。

不同于过去外资品牌垄断市场的局面,近几年国产品牌强势崛起,就连互联网企业也涌入赛道,想要分一杯羹。

近期,字节跳动入股了电动牙刷公司——深圳小阔科技;几乎同时,字节跳动又投资了该公司旗下口腔护理品牌“参半”,加码口腔护理赛道。

不只是字节跳动,小米、阿里这样的互联网巨头也纷纷加码电动牙刷。除它们之外,飞利浦等外资品牌和本土一些初创品牌已经在这个市场打的火热。

这个赛道到底有多大潜力?电动牙刷生意有多赚钱?

1

电动牙刷火了

根据史料记载,最早的牙刷由中国人发明,后传至欧洲;但电动牙刷的发明和流传路径则完全相反,瑞士医生发明了*款有线电动牙刷,通用电器公司再推出*无线电动牙刷,并将其推向市场。

不同于传统牙刷每秒最多刷3-4次的频率,电动牙刷每秒可以刷动几十次、甚至上百次,能够利用高频振动带动牙齿表面残留物活动,再用刷毛将其扫除。因为高效的口腔清洁效果,电动牙刷一经推出,很快风靡市场。

中国电动牙刷行业起步较晚,早期市场主要由飞利浦等国际大牌掌握、产品售价偏高,导致市场渗透率一直较低。

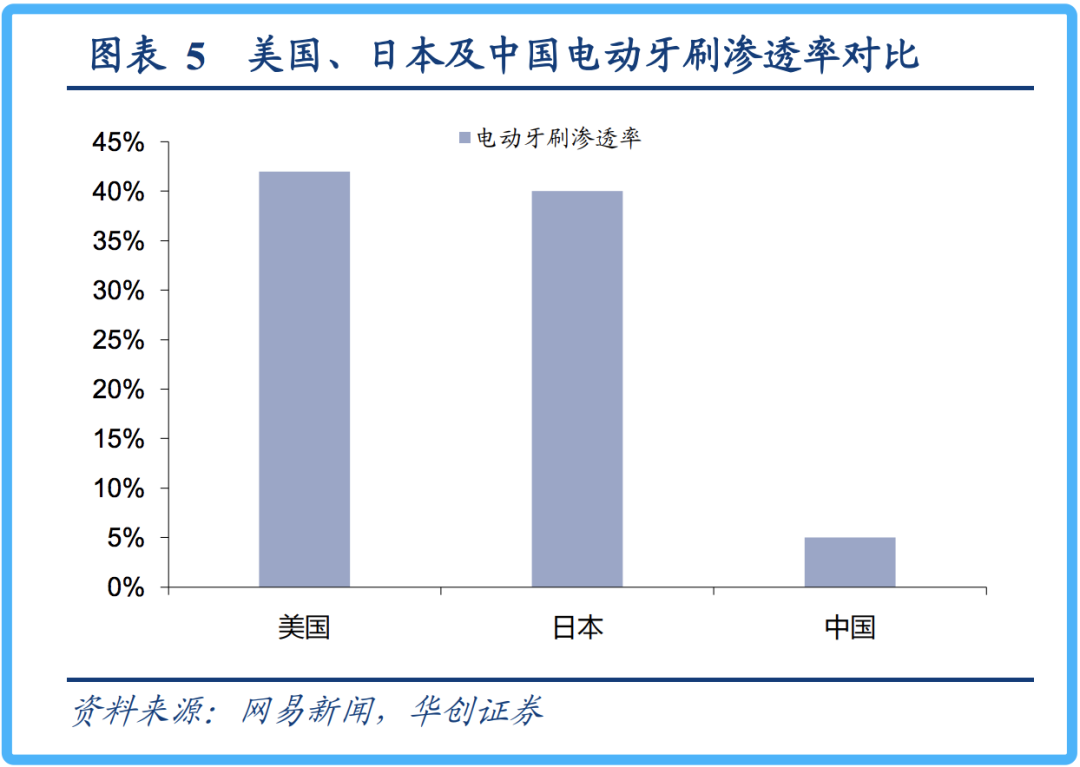

华创证券2019年发布的报告显示,中国电动牙刷的渗透率仅5%,与美、日等发达国家相比仍有较大差距,美国市场电动牙刷渗透率约42%,日本市场渗透率约40%。

随着人民生活水平提高和消费者对口腔保护意识增强,再加上技术水平提升、产品价格一再下探,电动牙刷市场需求近两年逐步得到释放。

电商作为电动牙刷主要销售渠道之一,主要平台近几年销售额有明显增长。淘宝第三方监测数据显示,2017年淘宝电动牙刷销售额约18亿元;2018年翻了一倍多,达到38亿元;2019年全年销售额同比继续增长50%,约为57亿元,行业实现爆发式增长。

放眼全行业,本翼资本估算,2018年中国电动牙刷的市场规模约为139.5亿元,若到2021年市场渗透率提高至10%,则中国电动牙刷的市场规模将会增长到210亿元。

从消费人群看,电动牙刷购买者正在从小众走向大众,特别是下沉市场消费意识逐渐被唤醒,小镇青年成为支撑电动牙刷增长的重要引擎。

2019年1月-4月,在天猫淘宝平台,三四线及以下城市消费者购买电动牙刷的人数比上年同期增长了228%,远高于一线城市的114%,增速几乎达到全国消费者增速的1.5倍。

随着中国用户消费习惯养成,电动牙刷渗透率也逐步提升,未来市场潜力巨大。

前瞻产业研究院在《2020年中国电动牙刷产品销量与竞争格局分析》中指出,在中国14亿人口体量下,当前8%的电动牙刷市场空间已经养活了300余个电动牙刷品牌。

纵观国内电动牙刷市场,“四大门派”格局明显:既有飞利浦、松下、宝洁、博朗等入局早的外资企业,也有舒克、黑人、高露洁等传统快消企业,还有小米、字节跳动等跨界互联网巨头,以及usmile、素士等本土初创公司。

虽然从市场份额来看,飞利浦和欧乐B占据了半壁江山,但近年份额已有下降,取而代之的是国货品牌强势崛起。艾媒金榜发布的《2019电动牙刷品牌排行榜TOP10》榜单显示,舒克、米家、usmile、素士等国货品牌已经成功跻身前十名。

2

电动牙刷有多赚钱?

引得字节跳动、小米等巨头布局的电动牙刷,真的是一门好生意吗?

位于中国牙刷之都的扬州曙光牙刷厂,2020年的经营情况如坐上一辆过山车,从订单骤降三成、原料堆积如山到销售创纪录,逐渐危机解除,仅仅只用了不到半年时间。

究其原因,则是该公司在淘宝特价版上为用户量身定制了一款售价9.9元的电动牙刷,并于去年天猫618期间一口气卖出近20万支,成功扭转局势。

要知道曙光牙刷厂过往主要做的都是外贸订单,生产的也多为普通手动牙刷。但因为疫情影响,海外订单相继被取消,最终决定开拓线上渠道,在淘宝特价版上实现出口转内销,并用低价电动牙刷赢取了市场。

虽然市面上的电动牙刷产品功能雷同,但不同品牌、产品之间可能存在上百倍价格差,从几块、几百块到几千块不等。

有人说,百元以下的电动牙刷就是电动玩具。而曙光电动牙刷9.9元的售价,更让人匪夷所思,令外界对产品功能性和盈利情况存疑。

曙光牙刷厂厂长屠新业告诉全天候科技,一支电动牙刷的成本通常分为:产品设计成本、制造设备(即模具)成本、产品配件成本、运营成本和其它成本。

根据产品的不同,设计成本低则几千、高至几十万,制造设备成本区间也在几十万到上百万不等,运营成本则按照企业定位不同有很大差异。

在各项成本中,产品配件成本为主要支出,“这部分可能占到总成本的40%到50%。”屠新业介绍,通常情况下,一家电动牙刷制造企业的运营成本可能占总成本的30%,制造设备成本和设计成本各占10%,“目前市面上电动牙刷一手货源的成本在几块到100元左右,最多不超过200元。售价超出的部分就是品牌溢价。”

曙光牙刷厂之所以能够把电动牙刷价格压到10元以下,就是在其它各项成本偏低的情况下,严格控制了产品配件成本,并采用薄利多销的方式实现盈利。

从消费者视角看,一款电动牙刷主要是由刷头、机身、充电座(采用无线充电的)三部分组成。实际组装过程中,需要非常多零配件,涉及塑料配件、电子配件、电动芯片配件和包装材料配件等。

屠新业透露,市面上电动牙刷配件成本的差异,主要是由电机和芯片差异造成。震动频率在每分钟6000-8000次的电机,成本可能只要1块钱;而震动频率在每分钟32000-35000次的电机,成本达到十几块。驱动电机操作的芯片成本也从两三块到二三十不等。

此外,在塑料配件上,低端电动牙刷大多采用成本较低的PP材料,高端产品则使用ABS材料和PETG材料,成本也会相差4倍左右。

目前,曙光牙刷厂共有两款电动牙刷在售。即便其中一款产品售价9.9元,工厂整体仍能维持5%-10%的成本毛利率。

而这已经是行业较低水平,“预计国际大牌电动牙刷能达到百分之几百的成本毛利率,国货新品牌大概是20%左右。”屠新业称,各大品牌由于营销开支不同,最终净利润可能会有很大差异;而曙光牙刷厂定位是生产型企业,发展上不完全侧重一线消费者,更多会与经销商合作,所以一直将成本毛利率控制在低水平,低价策略的主要目的还是跑销量。

电动牙刷也不是一锤子买卖,刷头与机身分离的设计,就给了商家和生产商二次盈利的机会。

专业IT门户网站太平洋电脑网算了一笔账,从市面上100-500元主流电动牙刷中挑选出15款,按照三个月替换一次刷头的频率,计算年支出成本。

图片来源:太平洋电脑网

结果发现,最多人使用的飞利浦、欧乐B电动牙刷刷头使用成本均价在25-50元之间,年支出成本100-200元;即便最基础的99元入门款电动牙刷,替换刷头的使用成本也要20元/支,年支出近百元。两者相差无几。

而屠新业告诉全天候科技,一般电动牙刷头成本只需要几块钱一支,每支卖到10多元则属于捆绑销售策略,高达几十元一支的很大程度是因为品牌溢价。

3

新老品牌争夺战

电动牙刷进入中国市场十余年,此前一直是外资品牌的天下,鲜少有能突出重围的本土品牌。

但对于这样一个暴利行业,资本和玩家自然不会轻易放过。在技术瓶颈突破后,国产品牌就迎来了春天。

2015年,大批本土电动牙刷初创企业如雨后春笋般诞生,纷纷掘金这片蓝海,usmile和素士就是其中两家。

虽然成立至今不足六年,但这两家企业已经成为国产电动牙刷的典型代表。特别是usmile,在2020年1-9月份,天猫平台销售额首次超越欧乐B,排名仅次飞利浦;2020年双11,usmile甚至超过飞利浦,成为电动牙刷销量冠军。

usmile的成功很大程度上得益于全媒体营销策略。公司诞生初期,小红书等种草平台生态环境尚佳、广告宣传内容质量较高,usmile通过KOL种草积累了*批粉丝。

之后,短视频和电商直播风口袭来,usmile又转向视频直播平台,活跃在各大知名主播的带货直播间。可以说,只要有一定影响力的KOL,都推荐过usmile的产品。

除了通过外部营销手段扶持品牌成长,在产品上,usmile采用“差异化”策略。

其最初就是靠着“罗马柱”机身设计,成功从一众圆柱体机身的电动牙刷中脱颖而出。再加上马卡龙配色,与定位功能性小家电的飞利浦和欧乐B常用色白、蓝、绿,形成鲜明对比,迎合了当代年轻人喜好。

就连充电功能的设计,usmile也摒弃了容易丢失的无线充电底座,直接改成USB接口。种种差异,帮助usmile揽获一批粉丝,也为这匹新消费“黑马”冲出重围奠定了基础。

近年来,同样迅速崛起的本土品牌还有素士。

在2016年成为小米生态链的一员后,素士在供应链、销售渠道等方面得到了增长迅猛。在产品功能方面,素士联合德日专家研发出每分钟高达约4万次震动的磁悬浮声波马达,成为“美白牙刷”宣传点的支撑。

成立5年来,素士完成了6轮融资,投资方包括小米、顺为资本、凯辉基金、嘉御基金、景林投资、兰馨亚洲等一线投资机构。

去年底,素士被曝出与招商证券签署了上市辅导协议,并在深圳证监局备案登记,拟境内交易所挂牌上市;今年2月,usmile母公司广州星际悦动股份有限公司已在广东证监局办理了辅导备案登记,拟在境内交易所挂牌上市。

不论两家企业如今的成绩是运气或是实力,能在成立五年就启动上市程序,无疑是对国产电动牙刷品牌的一种鼓励,更是对行业市场潜力的证明。

由此也引来了互联网巨头入局。阿里巴巴此前曾联手智能牙刷品牌罗曼,打造出了一款最高震频达48000次/分钟、刷头更小巧的牛油果绿小果刷;而字节跳动则是通过资本加持切入市场。

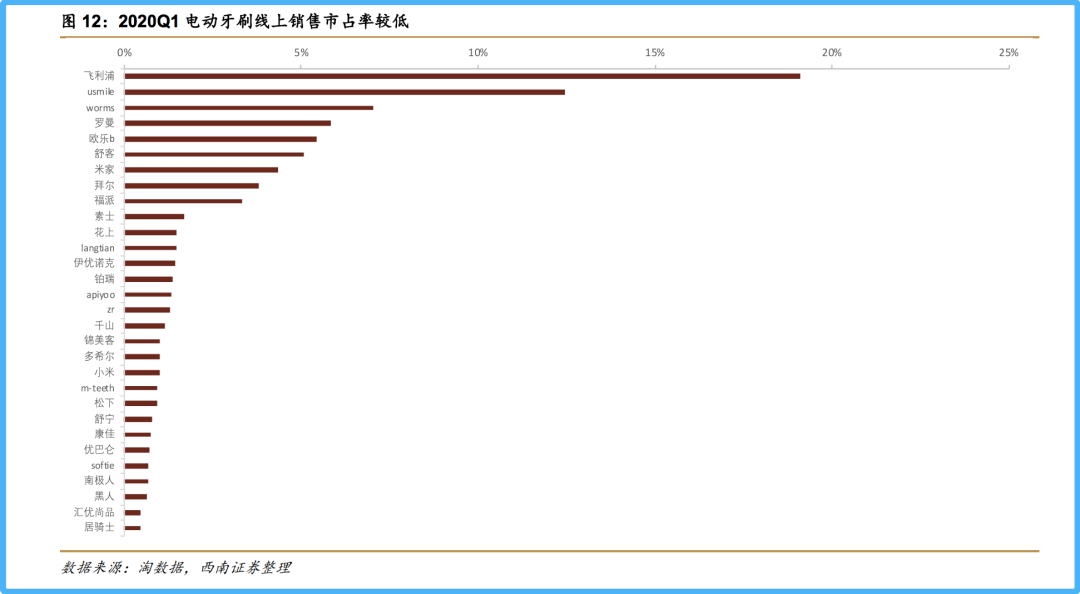

市场参与者的迅速增加,使得行业集中度逐渐下降,早期飞利浦和欧乐B在国内市场形成的双寡头垄断格局日趋分散。

西南证券报告显示,2020年一季度,飞利浦虽然位列电动牙刷线上销售市占率冠军,但占比已经不到20%,而欧乐B更是被usmile、罗曼等品牌超越,仅排第五名。报告称,目前飞利浦和欧乐B虽然基本垄断高端电动牙刷市场,但中低端市场表现不佳,市场竞品多、竞争较为激烈。

时代变幻、品牌交替,新老品牌“齿间”争夺战正在上演。

屠新业认为,国产电动牙刷运营商的生产工艺已经完全可以媲美国际一线品牌;只不过因为进入市场时机较晚,资金实力悬殊,在品牌塑造上与外资品牌尚有一定距离。