美东时间3月19日,知乎向美国证券交易委员会(SEC)更新F-1招股书文件,确定发行价格区间为每份ADS(美国存托证券)9.5 - 11.5美元,公开发行5500万股ADS(行使超额配股权前),并同步进行私募配售(CPP),最高融资额超过10亿美元。

十年优质资产上市

知乎于3月5日提交了IPO申请,计划在纽约证券交易所挂牌上市,股票代码为“ZH”,由瑞信、高盛、摩根大通担任主承销商,并享有825万股ADS的超额配售权。阿里巴巴、京东、腾讯、Lilith Games一并参与此次私募配售,合计认购2.5亿美元等值股份。

根据招股书公布的价格区间,最高融资额超过10亿美元。

知乎成立于2010年,以问答社区起步,实现了两次业务与生态跨越,从最早的邀请制小型社区,成长为中国*的问答式在线社区,也是中国前五大综合在线内容社区之一。

作为内容领域的优质资产,知乎在中文互联网内容赛道上独树一帜,被认为是*有特点和稀缺性的标的。今年也是知乎上线的第十年,十年磨一剑,在十周年之际递交招股书,也标志着知乎将开启新十年的全新篇章,进入新的发展阶段。

内容、用户、商业齐头并进高速增长

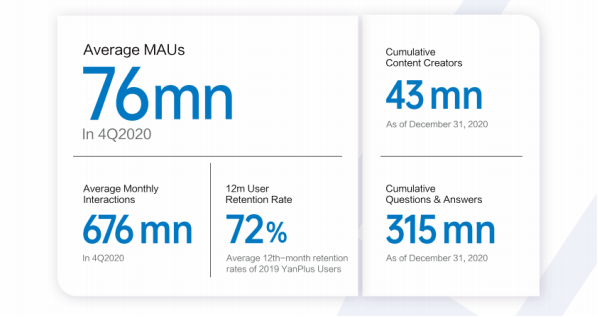

知乎内容主要包括UGC及PUGC,覆盖问答、文章、专栏、视频、直播、想法及圈子。知乎招股书显示,截至2020年12月31日,知乎累计拥有4310万内容创作者,已贡献3.53亿条内容,其中包括3.15亿个问答。

高质量内容使得知乎以低成本迅速扩展用户群体,同时保持较高的用户参与度和忠诚度。2020年第四季度知乎平均月活用户数达7570万,同比增长33%。

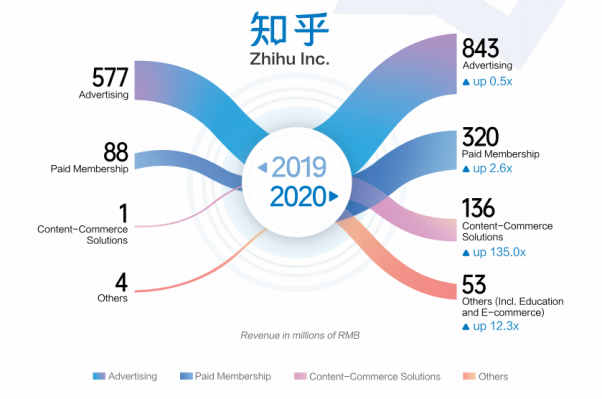

知乎的商业变现能力表现出强劲的增长势头。知乎在2020年总营收13.52亿,同比增长 101.7%。其中,非广告业务营收占比达37.6%,同比2019年增长447%。

知乎的主要变现途径包括线上广告、付费会员、商业内容解决方案以及其他服务(包括在线教育、电商)四大板块,2020年营收分别为8.43亿、3.21亿、1.36亿和5263万。

多年来,知乎不断探索并开辟新的、多元化盈利增长点。2019年上半年知乎推出付费盐选会员,为付费会员提供付费内容库等无限访问权限,是*个启动付费会员计划的问答式在线社区;2020年初推出首创性商业内容解决方案,上线不到一年贡献收入1.36亿。商业内容解决方案为商家和品牌提供有效的基于内容的线上营销解决方案,将优质的商业内容和营销工具无缝集成到知乎内容社区中,从而提高营销效率,让用户从有价值的商业信息中获益。

目前,知乎仍处于变现的早期阶段,还将不断探索并推出新的服务模式。其在内容赛道上还体现了极强的外张力,更提供广阔的变现渠道想象空间。