连跌五天后,特斯拉股价终于在3月10日开始反弹,上涨近20%。连锁效应下,蔚来、理想、小鹏三家造车新势力的股价也随之升高。

这是近一周来,美股造车新势力罕见出现的上涨态势。虽然此前股价一路下跌,但三家企业最新交出的2020年财报答卷却是可圈可点:

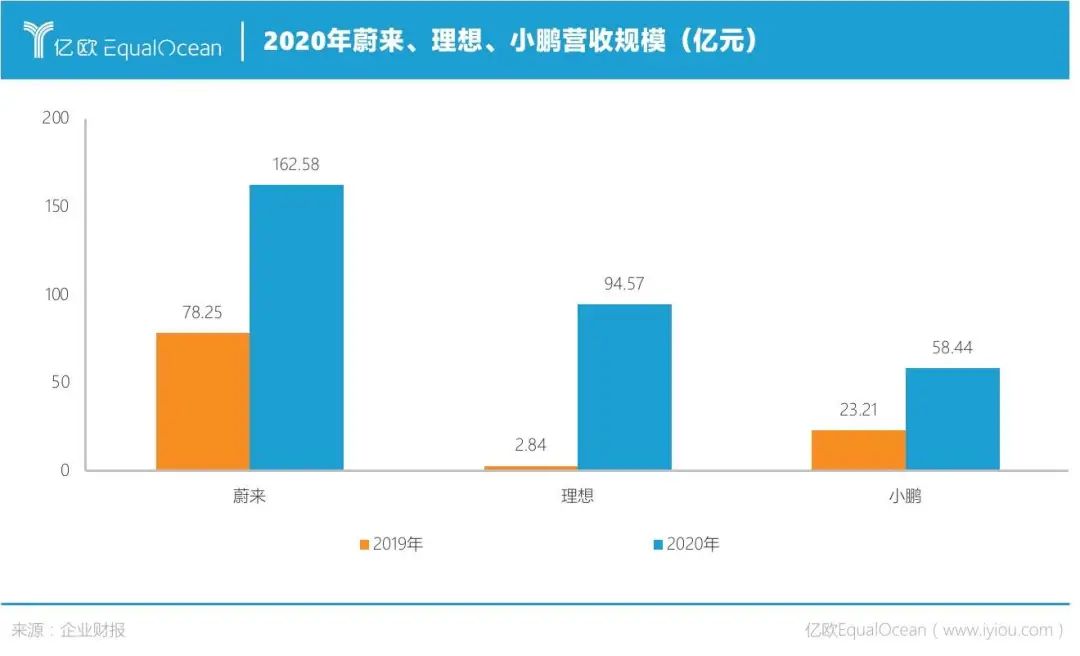

营收上,三家都是2019年的两倍有余,其中,蔚来162.58亿元的营收额,比理想和小鹏加起来还多;

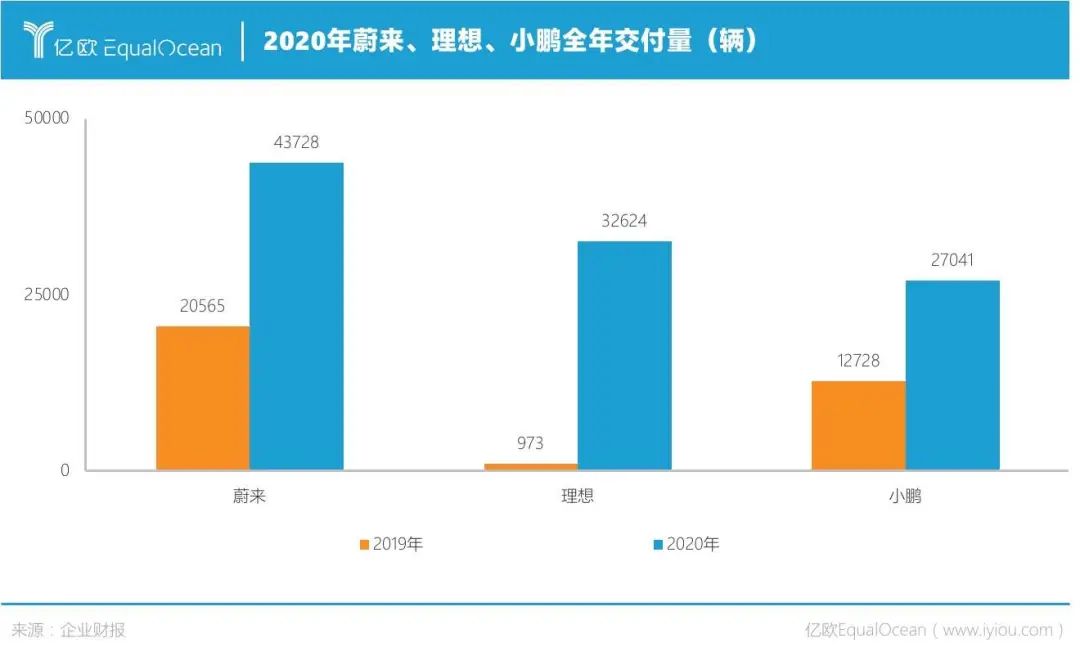

交付量上,三家也是纷纷创下纪录,最高的仍是蔚来,全年交付新车超过4.3万辆,理想以超过3.2万辆的成绩紧随其后;

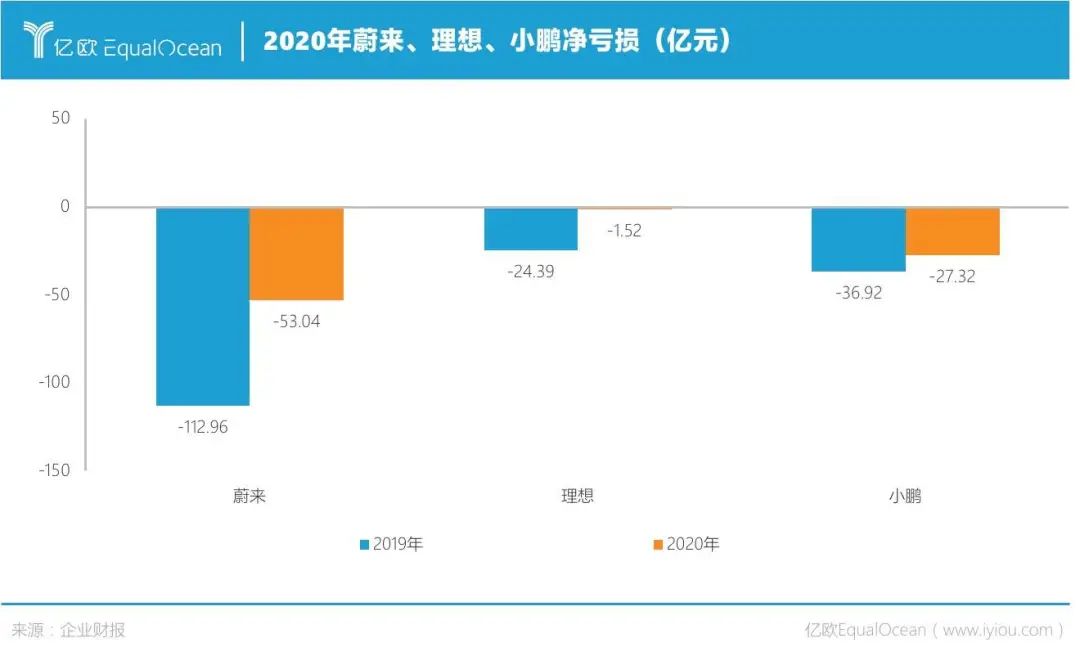

净亏损上,三家都大幅缩窄,理想将亏损额从去年的24.39亿元降至1.52亿元,更趋近于盈亏平衡;

毛利率上,三家表现同样亮眼,无论是车辆毛利率还是总体毛利率都已转正,不再“卖一辆亏一辆”;

截至2020年末,三家都有充足的现金储备,能够支持其后续进行研发和拓展,蔚来高达424.54亿元,随后是小鹏353.42亿元,理想也有近300亿元。

2020年,既是中国三家造车新势力在美股市场同台角逐的*年,也是他们业绩飞涨的一年。透过这三份财报,我们可以一窥各家在2020年的“战绩排名”以及“运营密码”。

赚钱:蔚来最多,理想增幅*

从2019年外界对其“最快今年,最晚明年”的“死亡预言”,到2020年屡次成为中国市值最高的车企,蔚来打了一个漂亮的“翻身仗”。作为*登陆纳斯达克的中国造车新势力,蔚来过去一年的股价涨幅超10倍,股东们赚了个盆满钵满。

从业绩上来看,蔚来在2020年的营收达162.58亿元,是上一年收入的两倍有余。在三家企业中最高,而且比理想和小鹏全年收入的总和还要高。

绝大部分的营收来自于汽车销售收入。在三家造车新势力中,蔚来2020年交付了最多的新车,为43728辆,同比大增112.6%,甚至略高于营收的增幅。

目前,蔚来旗下共拥有ES8、ES6、EC6三款量产车型。其中,2019年下半年开始交付的ES6是蔚来过去一年最畅销的车型,占总交付量的63.8%。

根据计划,蔚来最新发布的纯电动轿车ET7将于2022年交付。因此未来一年,ES8、ES6、EC6仍是蔚来交付的主力车型。李斌表示:“从产品生命周期角度来看,三款车型还是有竞争力的产品。”

与拥有三款主力车型的蔚来相比,小鹏只拥有G3、P7两款量产车型,理想旗下只有一款理想ONE。但从市场表现来看,理想凭借一款车型全年交付32624辆新车,多于小鹏27041辆的交付量。这得益于理想ONE的增程式技术,一定程度上解决了用户当下对电动车的“里程焦虑”。

创纪录的交付量带动了理想营收的增加。理想ONE于2019年底交付,当年交付量只有973辆,同年理想的营收还不到3亿元。随着其2020年交付量的提升,理想以94.57亿元的收入超过小鹏,在三家中名列第二。

李想还曾定下“未来3年只有理想ONE一款车”的论调,但增程式毕竟不是长久之计。在纯电技术快速发展和政策限制的当下,他也“改口”称将加快纯电动的研发速度,提前推出相关车型,两种技术路线并行。

相较之下,小鹏27041辆的交付量和58.44亿元的营收额,是三家中最少的。但在新车型的加持下,其2021年的成绩也令人期待。

根据计划,小鹏将在今年下半年推出第三款量产车型,是三家中*能在年内交付新车的企业。这款车型将使用Livox生产的车规级激光雷达,是全球*搭载激光雷达的量产智能汽车。回看小鹏各车型的交付结果,虽然P7比G3上市晚,但智能化的标签已经使其成为小鹏最畅销的车型。

花钱:蔚来最多,小鹏最舍得

与营收和新车交付量排名相同,2020年仍是蔚来“花钱最多”。但和2019常被外界指责“花钱大手大脚”相比,2020年的蔚来正在极力控制成本。

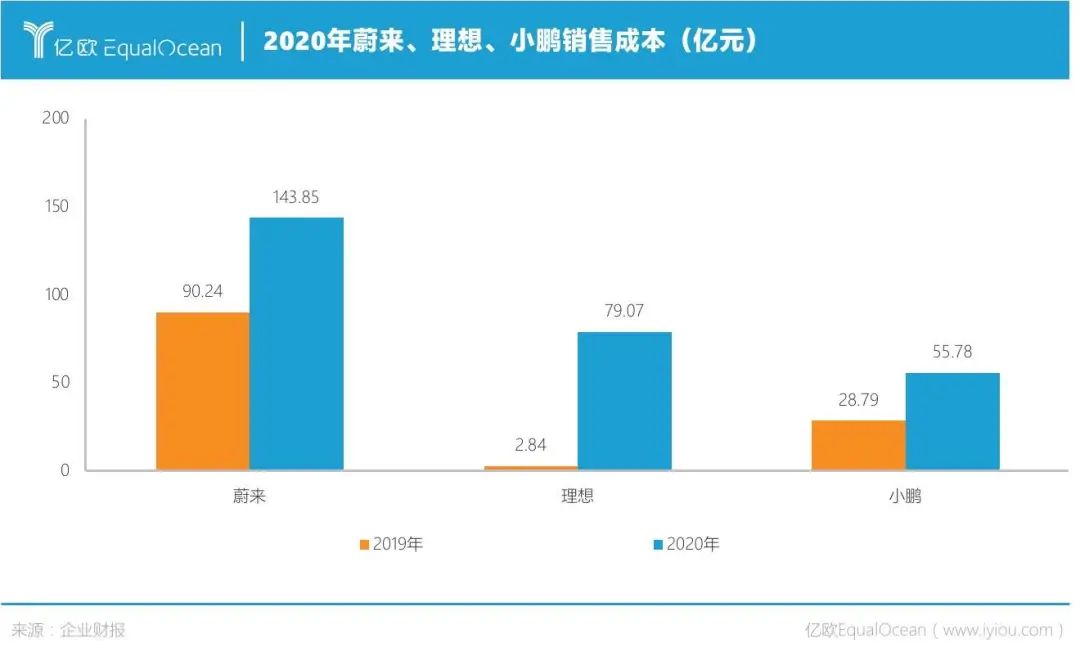

财报显示,蔚来2020年销售成本为143.85亿元,同比增长59.4%,几乎是理想和小鹏销售成本的总和。过去一年蔚来交付了最多的新车,销售成本理应是最多的。

具体来看,蔚来的汽车销售成本为132.56亿元,占总销售成本的92.2%,与2019年89.7%的占比数据相比略有上升。可见蔚来已在努力回归造车主业,减少其他不必要的成本支出。

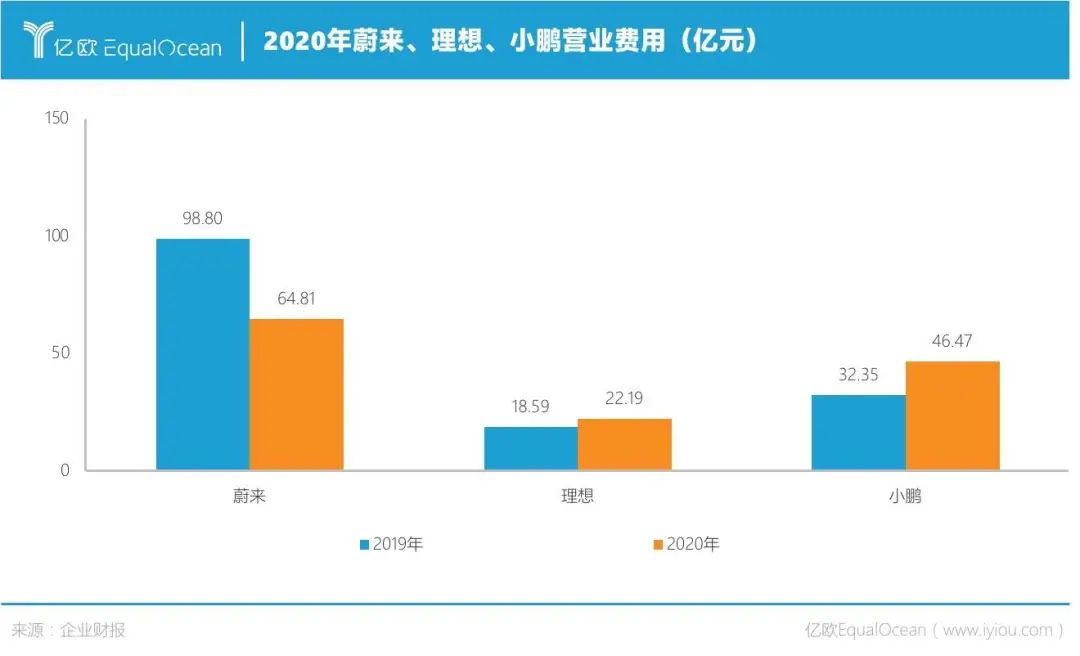

更为明显的数据是其营业费用的下降。2020年蔚来的营业费用为64.81亿元,相比2019年的98.80亿元下降34.4%,是三家中*一家营业费用降低的企业。

与2019年相比,蔚来的研发费用和销售、一般及行政费用都有不同程度的减少,这一方面是由于研发和运营效率的提升,另一方面则在于蔚来优化了销售网络并减少了员工薪酬和租金。

相比之下,2020年“最舍得花钱”的造车新势力反而变成了小鹏。虽然小鹏过去一年的营收只有58.44亿元,但其营业费用高达46.47亿元,达到营收的79.5%。蔚来的这一数据为39.9%,理想只有23.5%。

在营业费用中,小鹏的研发费用为17.26亿元。虽然相比2019年的20.70亿元略有下降,但这已经“花去”小鹏总营收的29.5%,小鹏也是三家中营收研发投入比最高的企业。

小鹏的特点之一,就是“舍得”在软件方面大力投入,如今已成效初显。小鹏官方数据显示,截至今年2月底,有超过20%的用户付费探索XPILOT3.0的核心功能NGP自动驾驶辅助系统,累计行驶里程超过130万公里。

何小鹏表示,2021年公司还将加大研发投入力度,将重点放在自动化方面,包括自动驾驶软件、数据、算法、自动驾驶国际化、下一代自动驾驶技术和与自动驾驶相关软件驱动的硬件变革等,预计增加超过1倍的研发人员。

三家企业中,成本控制得*的还是理想。2020年其营业费用为22.19亿元,只比2019年增加3.6亿元。其中,研发费用11亿元,与2019年基本持平。

利润:三家同步由负转正,但方向各不相同

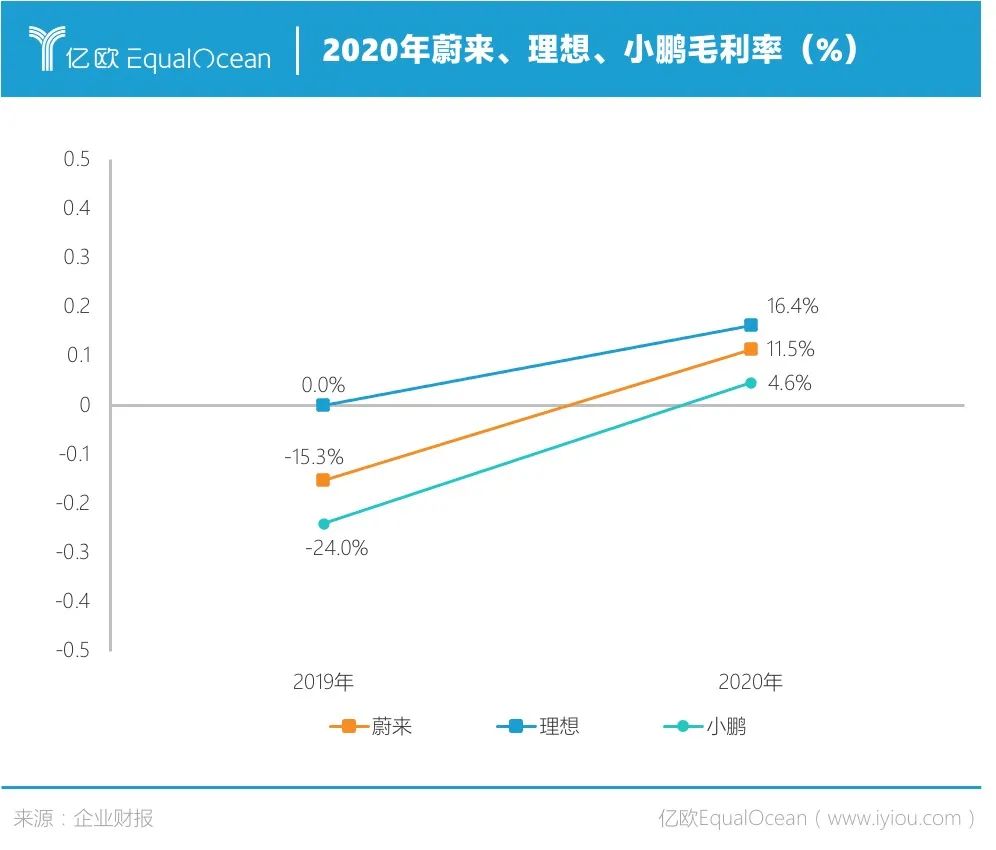

由于营收同比大增和成本控制得当,三家企业都获得了正向毛利。

财报显示,2020年蔚来毛利润为18.73亿元,与去年同期11.99亿元的毛亏损相比,增加30.72亿元,在三家中增幅*。理想以15.49亿元的毛利润紧随其后,小鹏则获得毛利润2.66亿元。

毛利润由负转正的同时,三家的毛利率也终于都为正数,摆脱了此前“卖一辆亏一辆”的境地。

其中,毛利率最高的是以“省钱”著称的理想,其2020年毛利率为16.4%;其次是蔚来,为11.5%;研发方面大幅投入的小鹏*,为4.6%。但小鹏的毛利率增长速度是最快的,与2019年相比涨幅超过28%,多于蔚来的26.8%。

对于三家造车新势力来说,转正的毛利率是一个向好的信号。这固然与新车交付量的上升密切相关,但细看财报,三家企业也用了不同手段促进毛利率转正,这使得他们仍要“绷紧神经”。

毛利率最高的理想坦承表示,短期理财产品投资产生的收益影响了最终的毛利率。据理想CFO李铁预计,随着2021年交付量的提升和制造费用的下降,理想的毛利率将达到19%-20%之间。

蔚来销售碳积分的行为也在帮助自身改善毛利情况。2020年Q4是蔚来毛利率最高的季度,创下了17.2%的单季毛利率纪录;其中值得注意的是,在ES8和EC6交付量增加的同时,蔚来还销售了毛利为1.2亿元的碳积分,贡献了1.8%的毛利率。在2021年,蔚来还将销售2020年产生的20万个碳积分,随着积分价格的升高,预计会为公司带来更高毛利率。

与前两者不同,小鹏虽然毛利率*,但其在卖车之外提升毛利率的手段,是最接近未来车企盈利方式的。在大幅投入软件研发的过程中,小鹏同样注重将这部分支出变现,尝试走特斯拉软件收入的商业模式。

P7是小鹏旗下的明星车型,2020年Q4交付的8527辆P7,95%都支持自动驾驶辅助系统XPILOT。小鹏官方数据显示,目前有20%的P7用户都激活了XPILOT3.0;今年1月26日P7完成OTA升级后,10天的装车率就达到了97%。

即便三家造车新势力在2020年都获得了正向毛利率,但总体仍处于亏损状态。净亏损最多的是蔚来,为53.04亿元;最少的是理想,1.52亿元的亏损额最趋近于盈亏平衡。

好在三家企业都拥有充足的现金储备,这使他们暂时不用担忧“金钱问题”。截至2020年末,蔚来拥有424.5亿元的现金储备,是去年10.6亿元的40倍有余,小鹏拥有现金储备353.4亿元,理想则是298.7亿元。

结语

由于量产时间早,蔚来在2020年凭借最高的交付量获得了最多的收入。在努力降本增效的情况下,其成本较2019年进一步压缩,毛利率随之上涨,总体表现略微*。

但理想和小鹏也毫不逊色。2020年,理想只凭借理想ONE一款量产车型,成为交付量仅次于蔚来的造车新势力,且成本控制一直游刃有余,获得了最高的毛利率;小鹏则瞄准自动驾驶软件大举投入研发,且是*一家能够在2021年交付新车型的新势力。

孰前孰后的论断尚早,战争才刚刚开始。