2021年3月5日(美东时间),知乎向美国SEC提交了招股文件(Form F-1),由瑞士信贷、高盛、摩根大通联合承销。

中概股出了“三傻”(不点名哈),国内互联网圈一直有“四呆”——豆瓣、知乎、快手、KEEP。

“四呆”产品做得好,用户满意度高,久而久之培养出某种情怀。但情怀和变现往往不可兼得,每当公司做出“艰难决定”摸索变现渠道之时,总有“忠诚用户”跳出来说:“要保持克制和体面,要不然我不玩了。”

快手通过广告、直播带货,2020年H1营收超过25亿,二级市场很“买账”,市值突破1万亿港币。

知乎2019年才开始“把赚钱当正事儿”,付费会员(盐选)真正发力是2019年Q3,“商务内容”到2020年H2(下半年)方才规模化运营。2021年3月初就递交了招股文件,颇有“临上轿现扎耳朵眼儿”的既视感(参见《赘婿》第32集“刘大彪出嫁”桥段)。

两个“四分之一”

知乎初版于2010年12月上线,目前是*的中文在线问答社区及排名前五的内容生产平台。截至2020年末,4310万答主累计回答问题3.15亿次;2020年第四季度,平均月活用户达7570万。

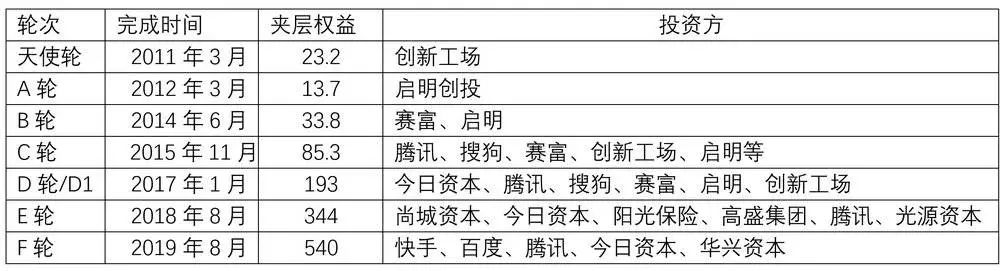

知乎成立以来,隔一两年就传出融资消息,如今各轮投资者及上市前持有的“夹层权益”均已水落石出,详见下表(单位:百万美元):

C轮,周源自己在知乎上说融了5500万美元,招股文件显示Series C可转可赎回优先股持有者的夹层权益(也叫暂时权益)为8530万美元(可视为知乎实际拿到的钱)。

D轮融资说是1亿美元,结果算上D1轮,差不多拿到1.93亿美元。此轮由今日资本领投,腾讯、赛富、搜狗等老股东悉数跟进。

E轮融资金额,最初官方披露为2.7亿美元,招股文件显示夹层权益为3.44亿美元;

快手领投的F轮(百度到处说自己是领投或共同领投),当时的公开数据显示募集4.5亿美元,实际完成5.4亿美元。

实现募集金额越来越高,并且屡屡超过已公开数据,说明投资者对知乎的认可。

知乎的融资可以概括为两个“四分之一”

一是,八轮融资,把英文字母用掉四分之一(含天使轮、D轮细分为两小轮);

二是,上市前总营收相当于融资金额的四分之一(总营收折合3.1亿美元,总募集金额12.3亿美元)。

变现渠道打通之前,只能靠投资人“输血”续命,好在新老股东始终认可知乎的价值,“屡败屡战”,于是有了“两个四分之一”。

截至2020年末,现金、定期存款、短期投资合计超过32亿(比2019年末少了4亿多),全年利息收入8000多万。

假设IPO募集10亿美元,知乎账上将有近100亿“粮草”。更让周源和投资人松口气的是,知乎终于摸索出变现的“门道”。

摸索变现“门道”

知乎成立于2010年,招股文件却只披露了2019、2020两个财年的业绩,看来之前营收不值一提。

从累计融资80亿、账面现金、定期存款、短期投资合计32亿推算,2010年至2018年间累计亏损超过30亿。

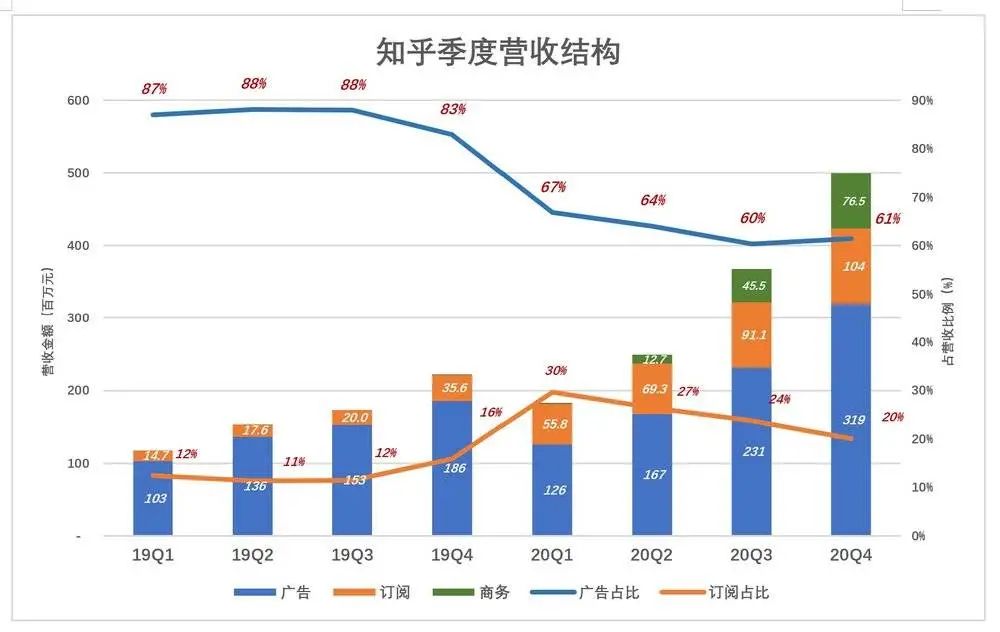

2019年正式开始以内容为中心的变现,知乎将收入分为广告、付费会员、商务内容及“其它”。

广告:2019年、2020年收入分别为5.27亿、8.43亿,在营收中的份额分别为86.1%、62.4%;平均每位月活用户每月可以带来1元多的广告收入,最近两年都是如此。说明推进广告业务的动力主要来自月活用户增长。

会员付费:2019年3月,知乎将“超级会员”升级为“盐选会员”。会员享有功能、身份及内容三重权益。其中付费内容包括300本杂志、3500场课程/讲座、1万本电子书……

2019年、2020年付费订阅收入分别为8800万、3.2亿,同比增速高达264%。订阅收入在营收中的份额从2019年的13.1%提高到2020年的23.7%。

商务内容解决方案(即知+):2020年H2才真正发力的“商务内容”业务,卖的也是特权——让付费用户投放的图文、视频内容获得额外曝光,提高传播效果。不仅如此,付费购买这个名为“知+”的插件,获得的流量会更加精准。

2019年、2020年商务内容收入分别为64万、1.36亿(占营收的10%)。2020年,每位月活用户在每月贡献1元广告收入之外,全年将贡献2元“商务内容”收入。

从季度数据可以清楚地看到:

订阅业务从2019年Q4发力,取得营收3560万,环比增长77.7%;2020年Q1,疫情影响致使总营收下降,但订阅收入5580万,环比增幅56.6%。到2020年Q4,订阅收入已突破1亿元,占营收的20%。

商务内容取得规模收入始于2020年H2,Q3、Q4收入分别为4550万、7650万,合计1.22亿,占下半年营收的13.5%。

尽管“临上轿现扎耳朵眼儿”,但“知+”与百度的“竞价排名”有异曲同工之妙。鉴于“竞价排名”的成功,“知+”钱途值得期待。

在流量变现这条路上,知乎算是从“初窥门径”升级到“登堂入室”,而百度、抖音已是“登峰造极”了。

“其它”部分收入:2020年达5263万元,同比增长1082.9%,主要来自在线教育和电商业务。招股文透露出知乎对在线教育行业的觊觎,声称“除第三方课程,将探索其它机会,包括自研课程”。

最后,应当强调的是,在知乎摸索变现路径之前,用户早已玩得风生水起:有赏点赞、有赏评论、植入软广、live直播……

2020年,236万“盐选会员”人均每月支付11.3元,付费率为3.4%。大约每30名月活用户中有1人转化为每月花11元钱的付费会员。相当一部分会员图的是营销个人IP,而不是知乎提供的内容。

广义而言,知乎的四块收入——广告、会员、商务内容、其它,本质上都是广告。广告是非常靠谱的变现方式,至少比求打赏、直播带货靠谱,因为营销才是企业的刚需。

已经顾得到利润

1)毛利润

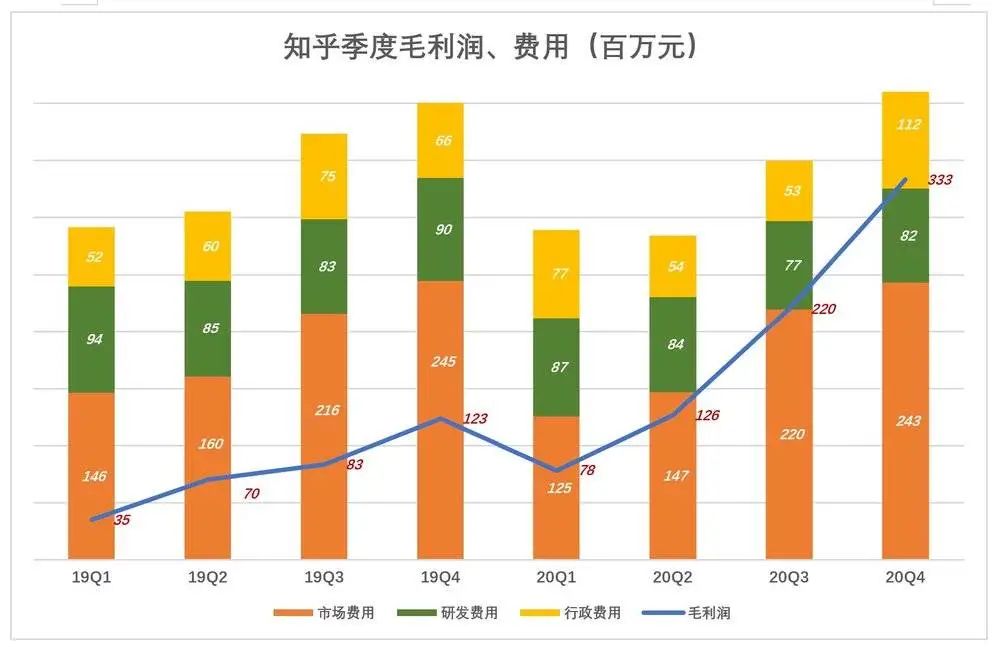

2019年知乎毛利润3.1亿,毛利润率46.6%;2020年毛利润、毛利润率分别为7.6亿、56%。

知乎的营收成本包括云服务及带宽、内容及运营成本、人力成本、支付手续费及其它。

2020年,云服务及带宽成本为2.27亿,占营收的16.8%,较2019年下降约10个百分点;

内容及运营成本2.04亿,占营收的15.1%,较2019年上升3.7个百分点;

人力成本7500万,占营收的5.6%,较2019年下降3.1百分点;

支付手续费4000万元,占营收的2.9%。

随着营收增长,规模效应逐步显露。尽管大幅增加了内容方面的投入,毛利润率还上升了近10个百分点,但营收增长态势比较健康。

2)年度费用(率)

用蓝色折线代表毛利润(率),彩色堆叠柱代表费用(率),蓝色淹没彩色才会赚到经营利润。

2019年,市场费用7.66亿,相当于营收的114%;2020年市场费用降至7.35亿,占营收的比例缩减至53%。

2019年,市场、研发、行政三项费用合计13.7亿,占营收的204%;而毛利润只有3.1亿,经营亏损10.6亿,亏损率158%。

2020年三项费用合计13.6亿,占营收的101%。而毛利润率增至7.6亿,经验亏损大幅收窄。

3)季度费用(率)

2019年各季度,研发、行政费用方差很小,唯有市场费用高歌猛进,从Q1的1.46亿一直升到Q4的2.45亿,平均每季度环比增长18.8%。

2020年各季度,各项费用走势几乎复刻了2019年。其中,市场费用从Q1的1.25亿升至Q4的2.43亿,平均每季度环比增长24.8%。2020年环比增速看起来“猛”,是因为Q1的市场费用低,较上一年Q1下降了14.3%。

季度百分比视图显示,2020年Q4毛利润率达到创纪录的64.1%,市场费用率从八个季度前的124%降至46.7%;研发费用率从八个季度前的79.3%降至15.8%;行政费用率从八个季度前的44.2%降至21.6%;

2020年Q4,总费用率从八个季度前的247.2%降至84.2%,而毛利润率上升到64.1%。

4)烧钱有度

想在2021年初上市,就要拿2020年的业绩去敲资本市场的大门。通常在这种情况下,企业会竭尽全力做大2020年的营收,宁可牺牲利润。在递交上市申请前的几个季度,市场费用甚至可以超过营收。

知乎市场费用没有因“冲刺”上市而出现“失控式”膨胀,这是比较积极的信号。说明知乎对营收增长比较有信心,在保持增速的同时有余力收窄亏损率。

知乎在创立八年之后才开始发力变现,但看得出在技术准备、市场摸底等方面还是下了不少功夫,迟迟没有付诸行动主要是担心用户流失。

两年的实践,说明知乎变现的逻辑行得通,只是规模尚小,再跑一两年投资人可以看得更清楚。但上市时间窗口稍纵即逝,知乎只好“赌一把”了。