当人们对“造车新势力”的印象还停留在暴涨的股价、意气风发的创业者、挥着钞票追捧的投资人的时候,它们已经开始被美国资本市场悄悄抛弃。

2月22日,理想汽车(NASDAQ:LI)创始人、董事长兼CEO李想发出了一封内部信,称公司面向2025年的战略目标,是取得20%的市场份额,成为*的智能电动车企业。

与此同时,理想公布了2020年财务数据:全年总营收94.6亿元,净亏损1.52亿元,同比大幅下降94%,毛利率高达16.4%,并且第四季度实现了经调整净利润的盈利。

消息公布时,理想盘前交易股价一度大涨超过10%。但市场对其盈利并不认账,当天股价下跌9.8%,第二天再度下跌1.92%,令人尴尬。

这并非是理想股价下跌的开始。实际上自2020年11月24日开始,其股价就一直处在不断的下跌当中,截至美国时间2021年2月26日收盘,累计跌幅超过了42%。

小鹏汽车(NYSE:XPEV)的境遇更糟。其股价自11月24日至今累计跌幅已经超过了52%,是三大造车新势力中累计跌幅*的一家。

小鹏汽车股价表现

相比之下,蔚来(NYSE:NIO)是造车新势力中上市时间最久、涨幅最高的企业,但相比理想、小鹏的跌幅也最小,2021年1月12日以来累计跌幅近27%。

去年秋季,市场上曾经流传过一条传闻:华尔街的投资机构的研究员如果想去中国出差调研几家造车新势力,投资机构会非常乐意审批并且报销各种费用。从那之后,蔚来、理想、小鹏的股价迎来了一波巨大的涨幅。

然而目前,“新势力”在资本市场中的火热状态的消散与来得一样快。美国的投资者们为什么会在中国新能源汽车爆发期选择离开?这其中的原因与逻辑值得深思。

01、高成长仍在

“2021年新能源车销量环比走势好于预期,呈现出的是高起步特征。”

2月上旬,高瓴资本公布了截至2020年第四季度末的美股持仓情况。文件显示,张磊已经清仓了持有的理想、小鹏、蔚来三家公司的全部股份。

此次Pre-IPO入股理想、小鹏并快速离场意味着,张磊只是做了一次短线套利,对“新势力”不乐观的看法仍然未变。

高 瓴资本退出的消息传出之后,这种不乐观的态度在市场上迅速蔓延。最近半个月,三家车企的股价跌幅在20%-30%不等。

对于新势力这种典型的成长股来说,其产品在市场上的表现、企业财务数据的变化,对股价变化都会起到直接的影响作用。

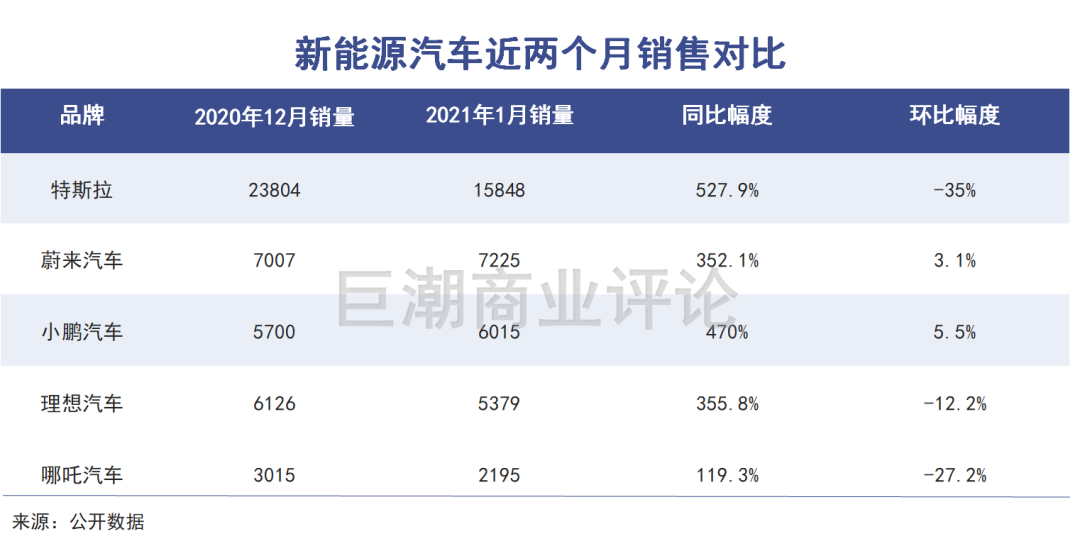

粗看之下,新势力们的市场表现还不错,但2021年1月相比2020年12月环比增长的数字并不好看。

数字上看,新能源汽车1月的销量相比去年12月涨幅有限,非常不尽如人意,这引起了不少投资者的警觉。有业内人士对此解释,基本上每年1月份,新能源汽车环比销售数据都会下滑,这是由每年新能源补贴政策的变化,以及春节假期多集中在每年一月份造成的。

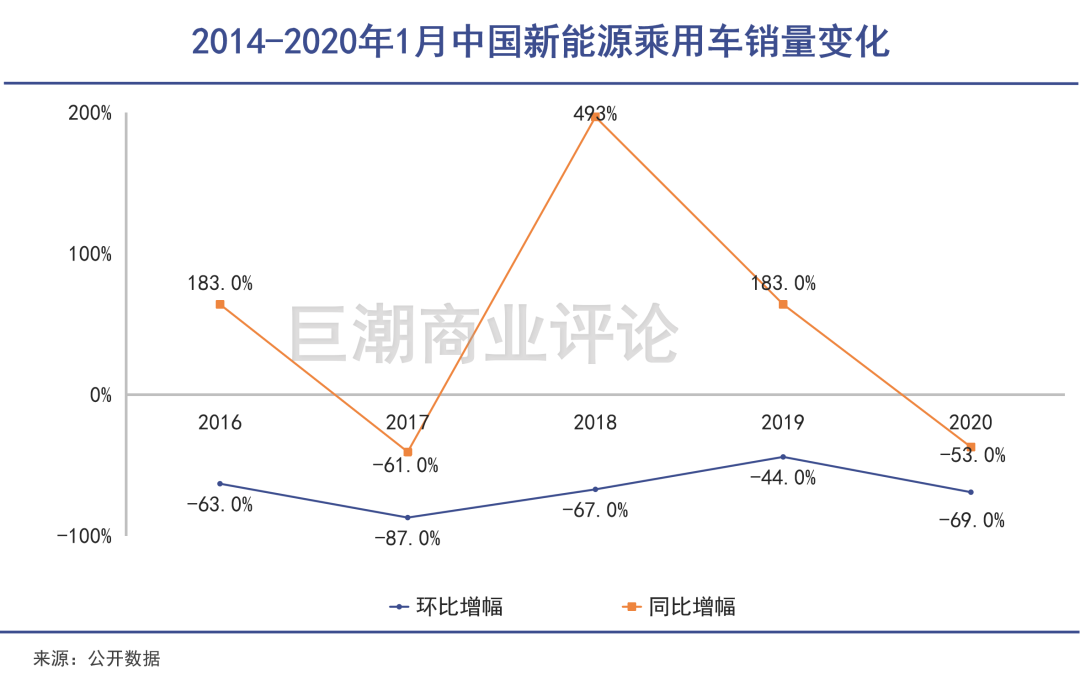

翻看2014年-2020年的数据,我们能够看到,整个中国的新能源汽车销售量,每年1月的同比数量都在增长,但环比上一年12月,都出现了不同程度的下跌。

抛去估值方面的因素我们看到,如果仅就销量环比下滑的问题来看,投资者对新势力的质疑,实际上是不成立的。有部分投资者在2020年入局之后,尚未了解到中国新能源汽车市场1月份销量环比大跌的规律。

乘联会秘书长崔东树甚至认为,得益于新车款的推动,“2021年新能源车销量环比走势好于预期,呈现出的是高起步特征。”

此外,乘联会与中汽协两个机构均表示看好2021年的中国新能源汽车市场表现。中汽协预计新能源汽车2021年全年销量将达到180万辆;乘联会则预测2021年全年新能源乘用车销量将达150万辆,同比分别增长31.6%和9.7%。

上述两个机构均认为,今年新能源汽车销量增速要高于整体市场。

简单地说,行业高成长消失的巨大利空并不存在。让华尔街对造车新势力产生质疑的原因,一定出在了其他方面。

02、利润在转移

过度竞争是现阶段更有可能影响新能源车企利润的关键因素。

投资者对于上市公司的出价,决定于多种因素,但归根结底,是对于其未来盈利能力的判断。

具体到“新势力”来说,如今的悲观与看空意味着,华尔街投资者判断三家企业的利润会被市场转移走。

在一个高速成长的行业中,企业利润会被谁抢去,为何消失呢?

《巨潮商业评论》认为,影响新势力车企利润的因素,大致上可以分为三类:

1.政策强监管削弱企业盈利能力和成长性;

2.行业陷入到过度竞争,导致每一家都无利可图;

3.行业发展火热,对上游、关键配件需求旺盛。但上游无法快速满足需求,导致上游供应商提价,利润向产业链上游转移。

新能源汽车作为全球各国政策重点扶持的新兴产业,具备产业规模大、产业链长并且大量吸纳就业的特点。因此不仅是中国,各国政府都不会“杀鸡取卵”,在现阶段对其进行超常规监管或者加重税负。

过度竞争是现阶段更有可能影响新能源车企利润的关键因素。2020年作为新能源汽车的“大年”,三大新势力产销量大幅度增长,并受到资本的热捧。这会从三个角度吸引到更多的竞争对手入局。

首先是资本入局。三家企业被市场给予高市值、高估值,必然会吸引那些没能入局的资本扶持自己能够参与的项目,例如威马、哪吒、Lucid等车企在发展局面一般的情况下,仍然受到资本的推动筹划上市,很明显就有沾光行业高估值的意味;

其次,是传统燃油车企的大规模布局。如果说在2020年之前,传统燃油车企对于新能源仍抱有怀疑态度的话,那么经过行业2020年的狂热之后,中国大多数传统车企都已经心有戚戚,判定这是汽车行业发展的必然趋势了。

经过2020年的观察、讨论、规划后,2021年我们看到更多传统车企在新能源汽车上发力,包括长城(欧拉)、吉利(几何)、北汽(ARCFOX)、上汽(R)等企业,都在通过新设品牌的方式进军新能源汽车市场。

理想汽车股价表现

面对这些强势的竞争对手,理想、小鹏和蔚来即便是再有品牌壁垒和消费者心智优势,其市场地位也会难免受到冲击。资本在此时选择怀疑,是有充分的理由的。

03、不省心的产业链

新能源汽车语境下,产业链企业的地位将很有可能比传统燃油车时代更加强势。

除了“燃油车企新能源化”所带来的冲击之外,产业链对利润的争夺,也是影响新能源车企利润的重要因素。

要理解为何新能源汽车整车厂商会被产业链抢夺利润,就要从燃油车产业的发展历史中寻找规律。

上世纪50年代之后,欧洲、日本、韩国的汽车产业快速崛起,特别是日本的汽车产业受益于国际间产业转移,快速发展并与美国汽车产业形成强势竞争。

随着汽车产业格局从寡占走向分散,以及国际分工体系日趋成熟明确,国际视野下的汽车产业开始形成一种“配件集中+品牌多元”的产业格局。

大规模生产单一汽车配件,更能够形成规模优势,产品价格更低。对于每个独立的整车厂与品牌来说,从配件供应商手中购买,然后组装整车已经成为共识,因为这种情况下,整车的成本*。

配件体系的标准化与集中,反过来推动了品牌的多元化,车企可以组合各类配件,配合新的外观设计,形成各类新车系。

实际上在新能源汽车兴起之前,一些燃油车企正在推动“模块化”生产模式。

新能源汽车时代,汽车配件更加集成化,且数量锐减,更适合规模化生产以降低成本,并推动整车品牌的多元化,这可看做是“配件集中+品牌多元”的2.0版本。

新能源汽车语境下,产业链企业的地位将很有可能比传统燃油时代更加强势。此前,《巨潮商业评论》在《苹果造车引发蝴蝶效应》一文中详细列举了几家充分受益于此的上市公司。

而受益的背后,就是产业链上下游与整车厂之间利润的此消彼长。

除此之外,新能源车的核心配件三电系统、各类线路都需要使用大量的铜,这是此前几乎完全没有出现过的一个全新需求,对于全球(特别是中国)的金属铜供应都提出了非常大的挑战,也正因为如此,在过去一段时间全球铜价快速上涨。

上游供应商一旦足够强势,就可以顺畅地将铜价上涨形成的高成本,向下游整车厂进行转移。而整车厂为了保持在消费者端的价格竞争力,又无法进行进一步的成本传导,这样的局面,显然谈不上有利。

04、写在最后

汽车原本是一个粘性不高的消费品。

如果回忆自己或者亲戚朋友的购车经历就可以发现,消费者在购置汽车的时候会有非常多的选择,绝大多数人不会按准一个品牌买第二辆车。

新能源车也是如此。这是一个需求多样化的市场,有人希望更好的辅助驾驶技术,有人希望有更豪华的内饰,也有人仅凭一个“牌子”就选择了特斯拉。

但目前的美股市场上,占据先发优势、成本优势,且树立了科技品牌调性的特斯拉(NASDAQ:TSLA),市值已经远远超过了“造车新势力”们的总和。

如果从燃油车发展的历史进程来看,这是不可持续的现象。

消费者对汽车的多样化需求,将会随着新能源汽车产业的发展,而被不断地释放和激发出来,这是对新势力们更有利的局面。但享受到这样好处的前提是,不要在接下来的过度竞争中被拖死。