提起超威,或许你会脱口而出“没蚊子”。

格拉德威尔的《引爆点》中有一个理论谈到,在广告传播中的互动性,即产品宣传与人们达成的互动,将形成自主传播或者一种潮流。

继农夫山泉后,又一*互动性消费品品牌的缔造者强势来袭,扣响资本市场的大门。

2月26日,超威品牌母公司朝云集团(6601.HK),正式进入了招股期。

据招股计划,朝云集团本次将于全球发售333,333,500股,其中香港发售股份33,334,000股,国际配售股份299,999,500股,另有15%的超额配股权;招股价区间为7.80港元-9.20港元,集资约26亿港元-30.7亿港元,由摩根士丹利、中金公司担任联席保荐人。公司预计将于3月3日截止招股,于3月10日在港挂牌上市。

而朝云集团,是否也有机会上演“有点甜”的“高能剧情”?

2020年逆势增长16.9%,市场*地位稳固

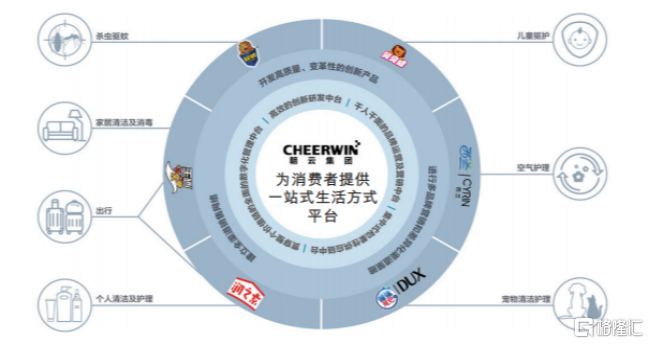

在多品牌、多品类的发展战略下,朝云集团打造一站式家居护理、个人护理及宠物护理平台,旗下拥有包括超威、威王、贝贝健、西兰、润之素、倔强的尾巴、DUX德是在内的7个品牌,产品覆盖家居清洁、家用杀虫驱蚊、空气护理、个人护理、宠物护理等多个品类。

(来源:招股书)

据灼识咨询,以数量计,朝云集团在中国家居护理行业本土公司中拥有最多的品牌和子品类;以零售额计,2015至2019年,朝云集团连续5年在中国家居护理行业本土公司、全部公司中分别位列第三和第四,于2019年的市场份额约为6.3%。

子品类而言,以零售额计,对应上述期间,朝云集团连续5年在中国杀虫驱蚊市场*,整体市场份额在2019年达到22.8%,面向儿童的细分市场份额同年突破41.4%。同时,2019年,其还在家居清洁、空气护理子品类的市场份额排名中居于第二。

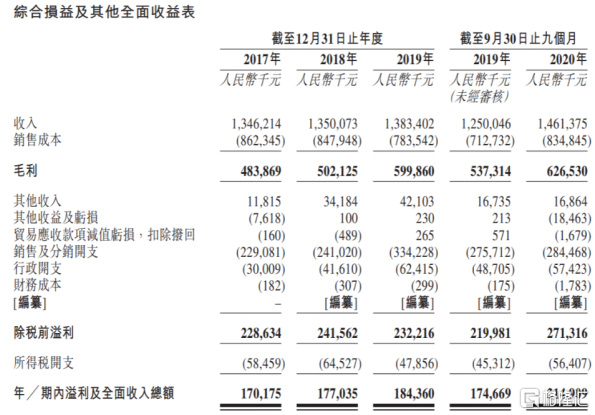

经营业绩方面,招股书显示,2017年至2020年前3季度,朝云集团分别实现营收13.46亿、13.50亿、13.83亿及14.61亿,净利润对应为1.70亿、1.77亿、1.84亿及2.15亿,毛利率分别达到35.9%、37.2%、43.4%及42.9%,核心财务指标均稳中有升。

尤其看到,2020年以来,朝云集团迈入快速发展期,业绩表现较往期取得了显著增长。2020年前3季度,朝云集团所录得的收入、净利润,分别较2019年同期增长约16.9%、23.0%。

(来源:招股书)

同时,基于朝云集团“先款后货”的分销模式,公司得以实现高效运营,现金流相对充沛,为未来的可持续发展提供一定保障。

产品与渠道构筑核心竞争力,加速打造成为“中国版宝洁”

进一步来看,业绩逆势增长背后,除突出的品牌力外,产品力与渠道力共同构筑出朝云集团最核心的竞争力,使其于2020年以来发挥出更大效能,并为其未来注入更好的发展预期。

产品端,在品类结构优化战略的指引下,朝云集团逐步完成了家居护理品类的全覆盖,并同时进军个人护理、宠物护理两大细分市场,依托于强劲的跨品类孵化能力而迅速占据*地位。

招股书显示,2020年前3季度,新孵化产品对朝云集团所贡献的收入比重已高达17%;家居清洁及个人护理板块的收入,分别同比增长约29.7%及69.2%。其中,个人护理领域的花露水品类和洗手液品类,在上市9个月内均已跃居细分品类*地位;宠物护理领域的“倔强的尾巴”品牌,上市4个月内即成为天猫宠物香水除味类目的*,并入选了天猫小黑盒认证年度优质新品榜单。

渠道端,朝云集团已实现“线上+线下”全渠道运营,做到多点触达消费者。

线下方面,朝云集团的渠道持续拓展,铺排兼具深度及广度,形成难以复制的竞争壁垒。截至2020年3季度末,已拥有超过1200家线下经销商,约62万个销售网点,48名大客户,以及覆盖国内所有省份、所有地级市的11000个零售网点,全面渗透1至5线城市。

线上方面,朝云集团于2018年开始布局,仅一年时间即从单一店铺拓展到14个自营店铺,从单一渠道拓展到20多个渠道,并在自此以来的连续两年中实现超过100%增长,撬动可观的有机增量空间。截至2020年3季度末,其来自线上渠道的收入达到2.39亿元,营收占比同比提高6.4个百分点至16.3%。

此外了解到,目前,朝云集团管理层均为资深职业经理人,团队拥有跨平台、跨渠道、多领域的丰富行业经验,如化妆品、日化、母婴产品、宠物及电商等,且具有国内外兼并购经营管理经验及国际化视野,行业经验平均超过15年。

整体来看,朝云集团的多品牌、多品类运营能力、创新能力均较强,尤其懂得通过精准洞察消费者细分需求,以助推产品力“变现”,对整体业绩的拉动作用明显。同时,其通过渠道协同发展构建出了成熟的销售网络和渠道优势,叠加管理层所具备的跨领域丰富经验,共同为跨品类运营和新品的孵化带来肥沃土壤。

遵循以上逻辑,在原有品类稳健发展的基础之上,跨品类新品的成功孵化与不断“复制”的运营能力,将为朝云集团打开更为广阔的成长空间。这一发展路径,无疑让人联想到了宝洁,朝云集团是否会朝着“中国宝洁”奔去,值得拭目以待。

在黄金赛道中深耕,支撑长期高速发展

行业维度上,近十年以来,随着人均可支配收入的增长、人们对生活质量的要求提高,不断促进消费升级和日化品类的细分化,激发中国日化市场的持续增长。据灼识咨询,这一行业的零售额预计将于2024年增至8873亿元。

细分而言,中国日化行业涵盖了家居护理、织物护理、个人护理及宠物护理4个细分市场。上文可见,朝云集团目前已布局除织物护理外的其他3个细分市场,并占据了*的市场地位。

我们分别来看其所处细分市场的成长前景:

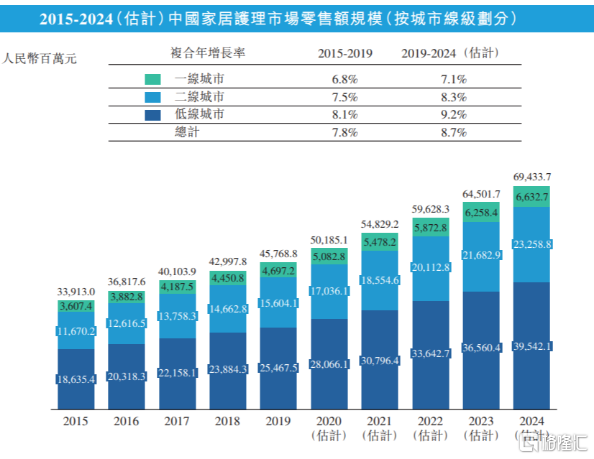

1)家居护理:规模增长进一步加快,下沉市场潜力释放

据灼识咨询,2015年至2019年,中国家居护理行业的零售额达到约7.8%的复合年增长率,远高于全球3.6%的增速。同时,预计这一行业的零售额将于2024年达到694亿元,2019年至2024年的复合年增长率升为8.7%。尤其在三线及以下市场,家居护理产品仍处于早期阶段,渗透率远低于1-2线城市,预期有望进一步提升。

(来源:灼识咨询)

2)个人护理:规模*且仍在稳健增长的细分市场,预期突破7000亿

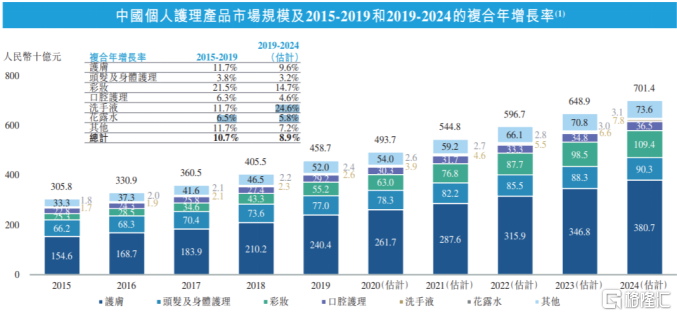

资料显示,中国个人护理市场规模从2015年的3058亿元增至2019年的4587亿元,对应复合年增长率达到10.7%,并预计将进一步增至2024年的7014亿元,对应复合年增长率为8.9%。细分品类方面,2019年至2024年,预计洗手液、花露水品类的复合年增长率分别为24.6%、5.8%,市场规模分别为78亿元、31亿元。

(来源:灼识咨询)

3)宠物护理:规模可观且增速最快的细分市场,或将“十年五倍”

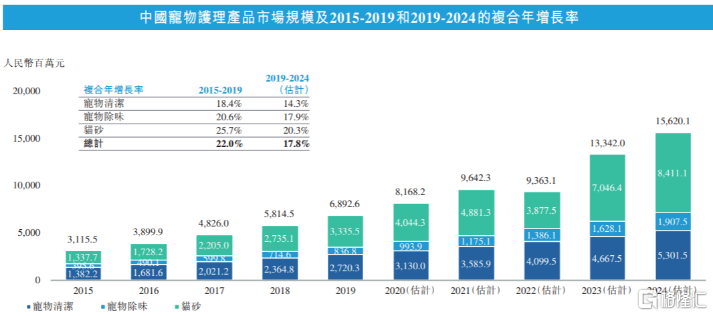

资料显示,中国宠物护理市场规模预计将由2015年的31亿元增至2024年的156亿元,2015年至2019年、2019年至2024年的复合年增长率分别为22.0%和17.8%。

(来源:灼识咨询)

另据了解,朝云集团在快速切入宠物护理黄金赛道后,将在2021年全面进军体量超千亿的宠物蓝海市场。

以上来看,无论家居护理、个人护理,或是宠物护理,朝云集团所处细分赛道的发展潜力均不容小觑,具备充分的挖掘价值。这为其跨品类新品孵化提供了良好的条件,也在侧面印证其未来长期高速发展的可能性、合理性。尤其朝云集团具备广泛的线下渠道网络,已深入下沉市场,可以预期其将有望把握住下沉市场渗透率提升的机遇,推高公司业绩的同时,进一步反哺品牌力,增厚自身品牌势能。

结尾

2020年以来,全球企业IPO潮开启,兼具稀缺性和长期成长性的优质标的不断涌入港股市场,吸引全球目光的同时,触发极强的打新赚钱效应。消费行业龙头,历来容易引发市场追捧,在当前更可谓是不可忽视的重磅新股。

朝云集团身处*想象空间的黄金赛道,并具备*而稳固的市场地位,随着原有品类的持续放量和跨品类新品的孵化预期,开始迈入快速发展的新阶段,在某种程度上或不失为具备基本面支撑的优质消费龙头。

并且,朝云集团自开启上市征程起便持续引发关注,市场热度较高,或蕴藏着不错的投资机会。