与大多数中国互联网公司在2020年资本市场高歌猛进的表现不同,百度在2020年绝大多数时间可以用“平淡无奇”来形容。美港股各大小巨头以及细分行业的头部公司动辄市值翻倍,百度在2020年初至11月底之间股价几乎没有什么增长。直到去年12月开始,百度才终于迎来了久违的回归。

以百度2021年2月17日交易日收盘后计算,其股价在最近三个月涨幅超过110%,而同期的纳斯达克指数及标普500指数涨幅则分别仅为18.05%和8.95%。市值目前也已经站在了1000亿美元之上,是继腾讯、阿里、美团、拼多多、快手、京东之后,二级市场市值排名第七的互联网公司。

在“沉寂”了两年之后,百度仅用三个月时间,就完成了估值回归,到底是什么原因使得市场愿意去重新认识和接受百度?

来源:Yahoo Finance

美东时间2月17日盘后,百度公布了其2020年四季度及全年业绩报告。报告显示,百度四季度无论是在收入规模还是在盈利性方面均超过分析师预期。尽管公司在财务数据方面超过了分析师预期,但实际上在很大程度上并没有给市场太多惊喜,反而更多的是在市场预料之内。

但是,本季度公司财报披露中的一个细小变化,反而是给市场传递了重要信号。百度在本季度业绩报告中,对自身的定位首次去掉了“以搜索引擎、知识、信息为中心的互联网平台”,取而代之的是“具有强大互联网基础的*的人工智能公司”。

来源:百度财报

这实际上从上个季度财报的披露中就已经有所铺垫。

百度在去年三季度,对营收组成的披露中,首次披露了其核心业务(Baidu core)中“其他收入”(non-marketing revenue)的规模及同比增速,而这部分收入正是来自其长期以来被认为难以实现商业化落地的人工智能相关业务(AI智能云、自动驾驶等)。

百度估值的回归,也正是其在公司披露了三季度财报后——长期以来巨大投入所换来的AI业务实现规模化落地,给了市场愿意重新了解百度的理由。

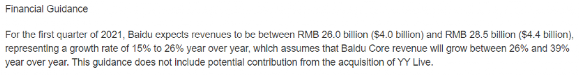

根据百度披露的2020年Q3及Q4业绩报告显示,由于百度核心业务中,搜索相关的线上广告收入体量较大,因此核心业务整体规模单季度变化并不明显。

但拆开来看,百度在2020Q3及Q4以AI云、AI服务及自动驾驶为主的“其他收入”规模已经达到29亿和42亿元人民币,同比增幅则分别为14%和52%,特别是本季度同比增速,远高于公司大盘。而公司传统的广告收入,无论是同比还是环比均为持平状态。

AI相关业务的持续落地,在很大程度上向市场传递了公司第二增长曲线的初见形成。除此之外,百度在本季度公告的2021年Q1营收指引中显示,公司一季度总营收增速将在15%-26%之间,这也就意味着公司营收同比增速在2019年一季度后(2019Q1同比增长15.4%),首次达到单季度两位数同比增长。

来源:百度财报

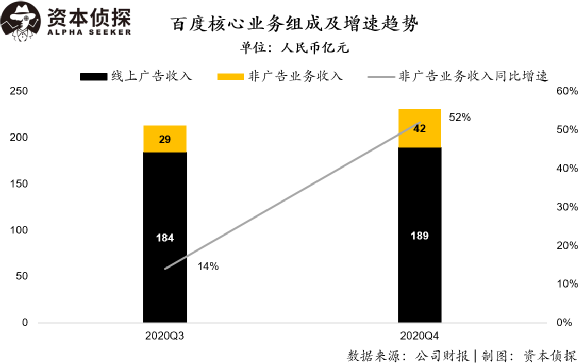

从本季度披露的业绩报告来看,在大的数字层面并没有太多惊喜。百度四季度取得总营业收入302.6亿元人民币,同比小幅增长4.8%,与上季度给出的指引一致(并未达到指引上限)。

其中核心业务收入231.1亿元人民币,同比增长6.4%;而爱奇艺本季度取得营收74.6亿元人民币,与去年同期基本持平。

从全年来看,百度2020年全年取得营业收入1070.7亿元人民币,与去年同期基本持平。其中核心业务收入786.8亿元,比去年同期小幅下降;爱奇艺全年取得收入297.1亿元,较去年同期微涨。

财报中有四个角度值得关注:

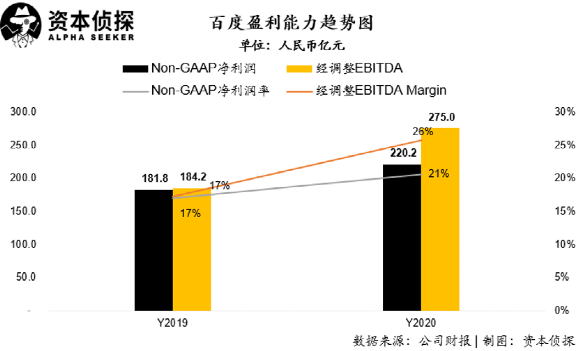

*,盈利能力方面。目前百度已经基本走出了2019年的低谷,回归到了2018年之前的水平。

百度2020年全年Non-GAAP下实现净利润220.2亿元人民币,同比增长21.1%,净利润率为21%,高于2019年的17%;其经调整EBITDA则达到275亿元人民币,同比大增49.3%,EBITDA Margin达到26%,高于2019年9个百分点。

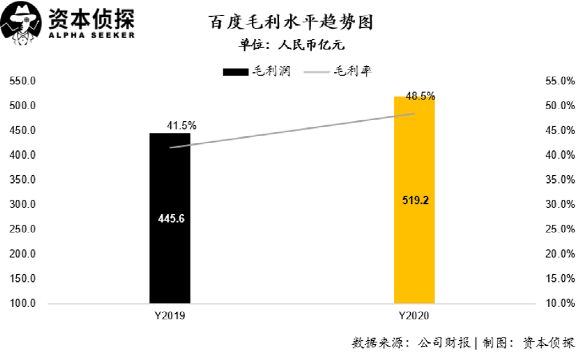

盈利能力的提升很大程度上是得益于毛利的提升。

百度2020年全年毛利润为519.2亿元人民币,毛利率为48.5%,这与公司2018年的49.4%和2017年的49.2%的历史高位已经非常接近。而毛利水平的提升,很大程度上是受益于内容成本的有效控制以及流量、带宽成本的下降。

未来百度对于YY国内业务完成收购,百度整体的盈利能力将进一步加强,形成了一条以搜索+直播为主的强现金牛业务。

第二,现金方面。

百度截止2020年末包括银行存款及短期投资理财在内的现金储备超过1600亿元人民币,这意味着百度在研发等投入端并无太多顾虑。

财报显示,百度在2020年全年研发费用投入为195.1亿元人民币,研发费用率为18.2%,在规模及比例上均高于2019年。

第三,广告业务方面。虽然百度广告基本盘正在恢复,但这还不是全面乐观的时候。

剔除爱奇艺媒体广告收入,百度Q4核心广告收入约为192亿元,同比零增长。对比来看,腾讯2020年Q3网络广告业务收入人民币213.51亿元,同比增长16%。

同时我们注意到,百度目前集中将广告收入的结构逐步转移到了自身流量体系之内,联盟广告收入越来越少。百度托管页对其核心广告收入贡献占比已经达到了三分之一。

第四,新引擎方面。上文已有提到,第四季度,百度智能云实现同比增长67%,相较二三季度进一步提升,年化收入约130亿元。此外,为进一步增强百度智能云的算力优势,百度还宣布了昆仑2芯片即将量产的消息,并将部署在搜索、工业互联网、智能交通等业务领域。

IDC去年12月23日发布的报告显示,在中国AI公有云服务市场,百度智能云市场份额排名*。不过客观来看,放到整个公有云的范畴,阿里、华为、腾讯、天翼云和AWS还是排在百度前面的。而目前市场份额*的阿里云才刚刚实现首次盈利,这个成绩背后是阿里云持续多年的超大投入。

作为曾经的BAT三巨头之一,百度在2017年10月,股价就曾经一度摸高到接近275美元/ADS,市值接近千亿美元(954亿美元)。

彼时,百度以搜索为主的核心业务仍然处在上升通道中,爱奇艺相关的视频业务同样处于高速增长中,直到2018年公司全年营收首次突破千亿元人民币,资本市场对于百度的投资逻辑仍然适用于强基本面+高增长预期的投资逻辑。市场对于财务数据、用户数据仍然是极为敏感的。

而随着2018年陆奇等多位公司核心高管相继出走,以及2019年公司自上市以来首次单季度录得亏损,市场对于百度的看法出现重大转变,百度股价开始一路下挫,进入历史冰点。估值也被美团、京东、拼多多等新老巨头所超越,甚至很长一段时间停留在在300多亿美元。而像教育行业的细分龙头好未来,在很长一段时间市值也是高于百度近百亿美元。

公司高管持续出走、核心广告业务增长停滞、公司盈利能力下降、以及竞争对手崛起带来的巨大冲击,使得资本市场对百度产生了极大的负面情绪并形成了踩踏效应,2020年资本市场的狂欢在很长一段时间与百度无关。纳指连续创历史新高、中概股普遍大涨,但百度的市值从年初到12月前一直徘徊在400-500亿美元之间——百度在这个阶段的估值实际上是与公司基本面严重脱离的。

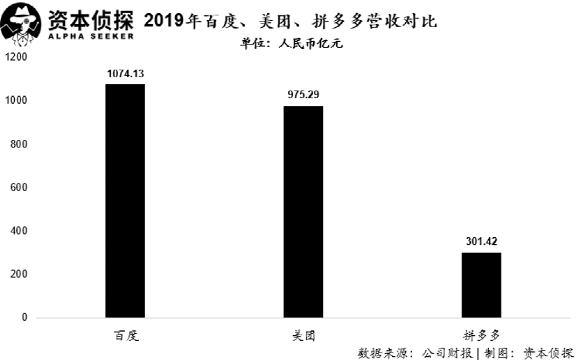

要知道百度在2019年经营最困难的情况下,公司全年营收仍然超过1000亿元人民币,而彼时的美团全年收入仅为975亿,而拼多多全年营收才刚过300亿元人民币。

进入2020年后,美团在后疫情时期率先迈入了2000亿美元市值俱乐部,位列AT之后成为互联网市值排名第三的公司;而拼多多则是在年中及年末分别跨过1000亿美元和2000亿美元市值大关,市值目前位列中国互联网公司第四。

而百度这家超千亿营收的公司,市值长期不及美团和拼多多1/4,这不太合理。

不过,资本的嗅觉始终还是灵敏的。经历了长时间的股价受压后,百度在进入2020年最后一个月以来终于迎来了市场的转机。随着公司Apollo业务的日趋成熟,以及市场中不断传出百度要入局电动车业务的消息后,百度股价开始迅速反弹。

百度长期以来持续投入的AI云、AI相关服务以及无人驾驶等技术已经开始实现规模化的商业化落地,三季报的数据也有力的佐证了业务上的发展。资本市场开始用开放的态度去重新理解百度“新增长”的商业故事。

而另一方面,在经历了头条系近两年疯狂的进攻之后,百度的核心广告业务并没有出现持续萎靡的迹象。以上利好因素的叠加使得百度股价自12月以来快速上涨,在不到3个月时间内实现了股价翻倍。

在百度估值整体回归到上行通道后,市场对于公司的估值逻辑又再一次回归到基本盘+增长预期的逻辑。每一次出现新业务的市场消息以及数据上的利好,都会激发股价的一轮向上。

而根据百度在本季度财报中披露其AI智能云营收的快速增长,以及其自主研发的7纳米昆仑2芯片即将量产,并将在搜索、工业互联网以及智能交通等领域进行部署。市场对于百度的新业务在未来仍将维持较高的增长预期。这也就意味着百度在稳定的基本面之外,仍将拥有较大的估值提升空间。

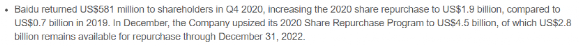

百度在2020年四季度将“2020股份回购计划”从最初的7亿美元,提升至19亿美元,而在12月份,公司更是直接将回购计划大幅扩增至45亿美元。这在很大程度上也体现出管理层对于维护公司市值的决心。

来源:公司财报

不过,截止目前,百度的动态市盈率(TTM)为30倍左右,而市场中可比公司谷歌和Facebook目前的动态市盈率分别为36倍和27倍,百度在基本面上的估值已经相对合理。