盘点2020年疫情当中受益的行业,线上化和医疗一定没法绕开。而将线上化和医疗相结合的互联网医疗则更是“红到发紫”。

疫情使大量用户转到线上,加上互联网医疗的政策东风,带来业绩利好的同时,也将互联网医疗三巨头京东健康(HK:06618)、阿里健康(HK:00241)、平安好医生(HK:01833)的股价吹上了天。

截至2月8日收盘,京东健康、阿里健康、平安好医生的市销率PS(TTM)分别达到了惊人的30.95倍、24.65倍和14.49倍。其中,阿里健康、平安好医生在2020年的股价涨幅均超1倍。

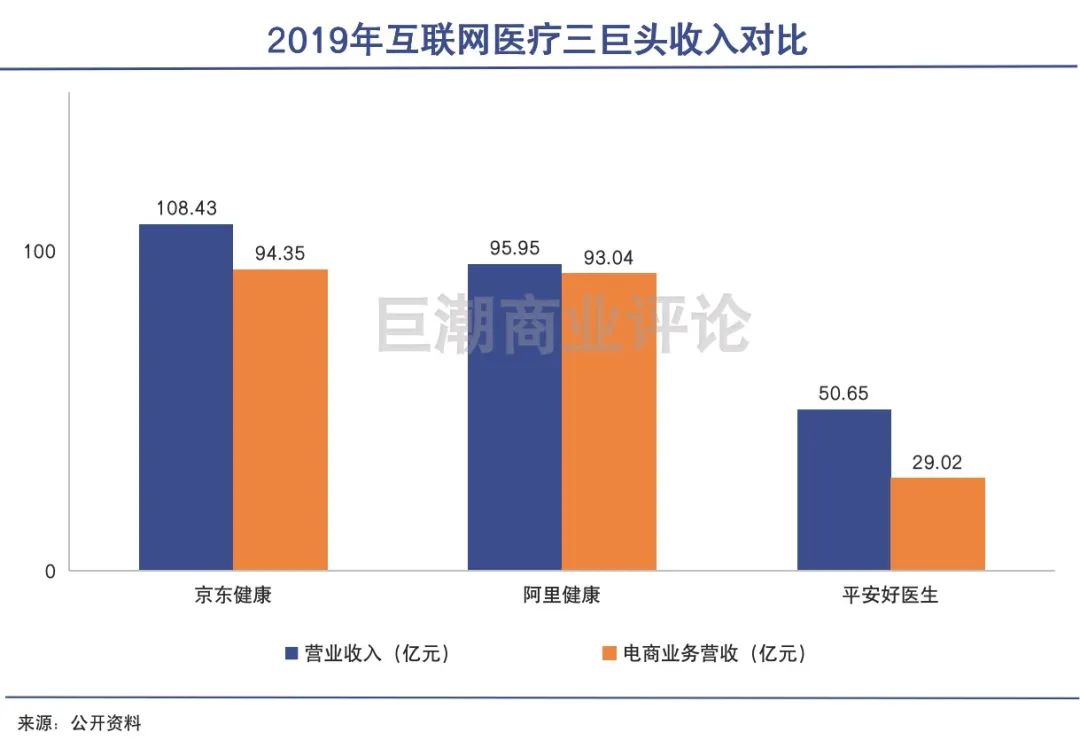

可能让很多人意想不到,三家巨头公司的主要营收来源仍然是电商业务。名义上是互联网医疗,但现阶段更像是在线药房。利润不高的同时,都面临着发展早期的亏损问题。而与有电商基因的两家对手相比,行业老三平安好医生则更不占优势。

2020年,在关键人事调整之后,平安好医生也迎来了一段战略调整期。其新出炉的2020年成绩单显示,平安好医生2020全年营收68.66亿元,同比增长35.5%,但仍处在亏损状态。

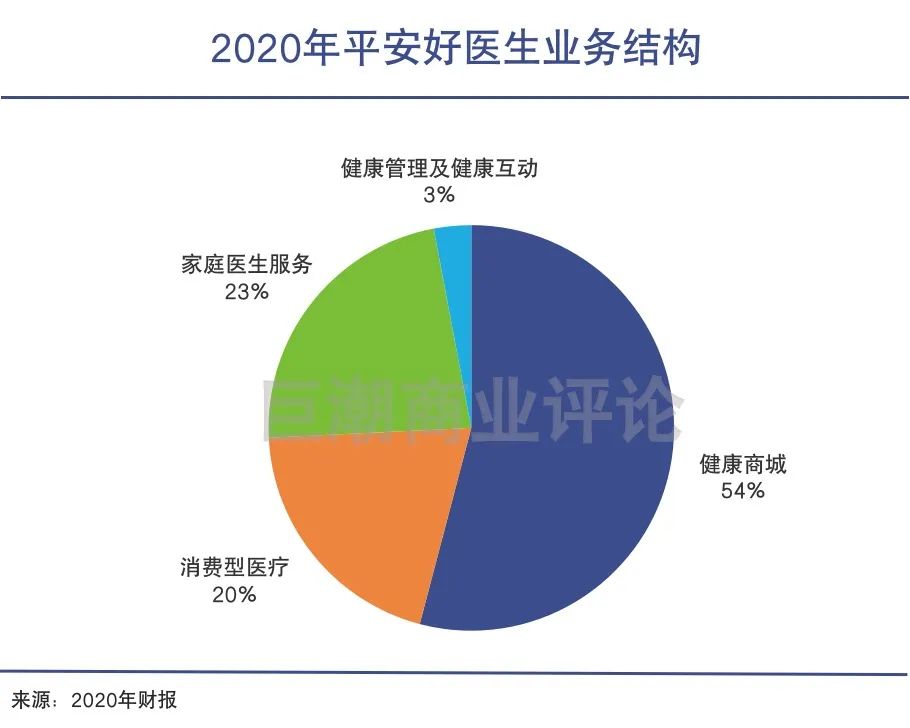

不过,细看平安好医生的业务结构变化可以发现,其电商业务占比正在逐年缩减,在线医疗业务占比则在不断提高,这是与其他“电商型平台”的差异化竞争。

业务调整中的平安好医生,正在探索一条有别于竞争对手的新路径。这也是平安好医生摆脱医药电商估值逻辑、被资本市场重新审视的机会与转折点。

01、电商战略调整

2020年9月京东健康登陆港股后,平安好医生就成为了互联网医疗股的第三选择。

三家互联网医疗公司虽然同样背靠母公司大平台,但背靠平安集团的平安好医生没有巨大的电商平台和用户流量入口支撑,在发展医药电商业务方面,注定与京东、阿里的模式不会一样。

在医药电商和在线医疗APP“白手起家”的情况下,平安好医生需要花费成本来购买新流量,获取新用户。

累积计算,从2015年成立起至今,平安好医生累计花费的销售费用超过57亿,获取了注册用户3.46亿,粗略计算,平均每个注册用户获取成本在16.5元左右。

如果摊到6730万的平均月活用户(MAU),相当于每个活跃用户获取成本将近90元。

另外这些用户中,还有不少付费用户来自平安集团,或由平安的地推驱动而来。

因此,流量上的天然弱势,让平安好医生需要更多强调通过营销,和来自母公司的协同支持。

电商业务虽然利润率不高,但收入的*值较大。因此从总营收角度看,与京东健康、阿里健康有差距。

通过较低的利润率,京东健康、阿里健康也获得了一定的盈利。

公开数据显示,京东健康从2017年至2020年上半年公司的净利润分别为2.1亿元、2.5亿元、3.4亿元和3.7亿元,盈利能力在持续增长。

阿里健康方面,2020年10月发布的半年度业绩预告,截至2020年9月30日的六个月,利润将不少于2亿元。这是阿里健康首次实现扭亏为盈。

数据显示,平安好医生2015年成立以来连续六年亏损。

当然,京东健康与阿里健康与各自背后的平台在流量支持、仓配物流、宣传活动、支付处理、平台佣金分成等方面涉及到关联交易,有一定的模糊空间,也方便于对利润做出一些调节。

但最后展现在投资者面前的结果是,平安好医生是三家中*还在亏损的企业。

不过,从2020年5月进行高层人事调动不难发现,管理层似乎已经意识到了医药电商业务确实与互联网电商平台没有可比性,不如换个方向,开辟新的增长点。

新上任的CEO方蔚豪并没有坚持前任王涛的流量打法,开始做出了战略调整。

02、押注在线医疗

在线医疗一直是平安好医生的优势所在,有望取代医药电商业务成为新的业务支柱。

不同于两个对手以医药电商独大的业务结构,平安好医生的产品和服务相对全面和均衡。

这其中,尤其是在线医疗(即家庭医生服务)一直是平安好医生的优势业务,无论是营业收入,还是业务占比都远超竞争对手。作为对比,2019年阿里的问诊等创新业务营收仅为0.12亿元,几乎可以忽略不计。

根据《2020年中国互联网发展趋势报告》,平安好医生2020年2月APP月活用户数达980万,位列国内在线医疗APP首位。

去年年中开始,平安好医生一系列战略调整中,包括开拓企业客户、夯实医生团队等都意在强化在线医疗业务。

年报显示,2020年,平安好医生在四大业务板块里,在线医疗收入15.66亿元,同比增长82.4%,占整体收入的比重从2019年同期的16.9%,上升到22.8%,有相当明显的提升,在线医疗业务的毛利率也由44%提升至56%。

与此同时,在线医疗也是一个正在快速爆发的行业,其增长速度将保持持续的高速增长。

弗若斯特沙利文报告数据显示,中国仅有2.4%的药品通过医院之外的在线零售药房分销,在线问诊仅占总门诊咨询量的6.0%,仍有非常大的渗透空间。

这份报告还预测,2019-2024年间,国内在线医疗市场的年复合增长率为77.4%,远高于线上零售药房的市场规模增速34.2%。

在人们对于未来的想象当中,以5G为代表的新一代信息技术,将深刻改变人类的医疗模式。其超低时延、超高速度、超大连接可以让医生和患者跨越空间界限,实现清晰的、逼真的在线视频问诊、远程手术等,打破对于医生资源的限制。

平安好医生的在线医疗业务,无论是收入还是活跃用户数都位居国内*位,且仍然将处于快速增长过程中,有望取代医药电商业务成为*大业务。这有望让其迎来价值的重估。

当然,在广阔的的未来预期之外,当下的在线医疗在变现方面,也必须面对大量的实际问题。最核心的,就是在线医疗的用户需求的低频特征。

根据APP注册用户数和咨询次数可以得出,平安好医生APP平均每人每年在线咨询次数不超过1次/年。如果平安好医生要以在线诊疗为核心业务,这是必须面对的。

03、“医到险”怎么玩?

医疗健康与保险服务的相互赋能,有望带动平安好医生的在线医疗服务快速发展。

去年年中新CEO方蔚豪接任后,平安好医生推进了一系列战略调整,比如开拓企业客户、夯实医生团队、保险渠道拓展和出海战略等。公布2020年业绩的同时,平安好医生还宣布成立了保险事业部。

新拓展的保险业务,与平安集团存在较好的协同效应。

此前,平安集团已经与平安好医生就“医到险”产业开展了相关的合作。2017年平安推出的“就医360”,就是一款“保险+医疗服务”的联合定制产品。

方蔚豪也曾表示,目前与商业保险的合作,销售会员制产品是“在线医疗服务”的主要收入来源之一。

2020年,平安好医生将“就医360”产品进行了升级,增加了更多的会员权益。方蔚豪也在业绩发布会上称:“保险事业部这个部门成立之后,将会加深和平安健康险的合作,共同研发新产品。”

根据银保监会发布的2020年保险业经营数据,2020年我国人身险公司的商业健康险实现保费收入7059亿元,同比增长13.4%,领跑三大主要险种。

银保监会等13个部门的规划中,到2025年,商业健康险市场规模超过2万亿元,据此测算,近几年商业健康险行业大约将保持20%左右的年均复合增长率,行业长期发展潜力很大。

平安健康险本身是国内健康险*梯队,通过联合开发定制化的“医疗健康+保险服务”组合产品等方式,有机会带动平安好医生的在线医疗服务快速发展。

自互联网医疗自2011年以来出现的产品形式,覆盖诊前、诊中、诊后环节,包括健康科普知识内容、在线咨询、在线挂号、专家预约(包括手术)、陪诊服务(严格意义上说服务是线下的,预约流程在线上)、医药电商(包括O2O模式)、在线健康管理(包括慢病管理)等模式,平安好医生都能够覆盖。

如果补足了保险这一拼图,平安好医生就可以覆盖从医疗到保险,从医药到健康管理的全布局。这将使其彻底摆脱医药电商的估值逻辑。

不过,面对大健康这块17万亿美元的大蛋糕,像百度、腾讯、春雨医生、好大夫、企鹅杏仁、联影医疗、东软集团等等一票企业,也都在摩擦擦掌,切入不同的细分市场。

对于平安好医生而言,想用业绩说服资本市场,首先就要在这块“大蛋糕”面前,更加明确自己的竞争优势所在,并且保护它不被更多的大平台、小巨头们抢占。