2021年2月2日,宁德时代(300750.SZ)连发多个公告披露“投资120亿的宜宾动力电池制造基地五、六期项目”、“投资120亿的肇庆项目”、“投资50亿的福建‘一汽动力电池’项目”,合计投资额达290亿。受此消息影响,宁德时代连续上涨,累计涨幅超过10%,市值超过9000亿。

2月2日还有一个公告:2020年7月增发的1.22亿股(占股份总数的5.25%)将于2月4日上市流通,高瓴、本田技研、太平洋资管等机构浮盈超过230亿,其中高瓴浮盈超过100亿。

接下来的6月10日,瑞庭投资、黄世霖、李平等在上市前持有的9.52亿股将迎来解禁。假若届时股价超过350元,这部分股票市值将超过3300亿。

2020年前三季,宁德时代也曾被“解禁阴云”笼罩,好在彼时股价不高而且有重磅利好支撑——

2月连抛两大利好,2月初披露的《与特斯拉展开业务合作的公告》,2月末披露的《非公开发行股票预案》(募集不超过200亿,高瓴主投);

3月招银国际适时启动了减持计划,拟在6个月内减持不超过4417万股(占总股本的2%);

4月,宁波联合创新宣布将减持3312万股(占总股本的1.5%);

截至8月的减持计划期满,招银国际减持2659万股,套现40.3亿,减持均价151.6元/股;宁波联创以183.9元/股减持830万股,套现15.3亿。加上7月增加募集197亿,2020年宁德时代及其股东从资本市场“抽水”252亿。

在减持完成后的第四季度,宁德时代涨幅近60%,年末股价收于351.11元。

进入2021年,宁德时代面临规模*的解禁,虽然在1月份创出424.99元新高,市值距1万亿仅一步之遥,但全月走出一个“阴十字”,与其它新能源相关个股的火爆无缘。

市值8000多亿,解禁市值近4000亿,假设其中有20%解禁股持有者选择减持,投资人需要接下800亿才能稳住盘面。这一次还会出现“与特斯拉合作”这种级别的利好吗?去年高瓴以161元 /股入局,如今股价超过350元/股,还能找到高瓴这种级别的大鳄一掷数百亿?

解禁毕竟是技术问题,如能保持高速增长,宁德时代将有惊无险地度过2021年。

动力电池份额还有增长空间?

2017年~2020年,宁德时代动力电池装机容量连续四年排名全球*。2019年,在工信部新能源车型目录的4600余款车型当中,有1900款采用宁德时代动力电池。2019年,前五大客户销售金额占营收的41.9%,较两年前下降10个百分点(2017年为51.9%)。

2020年H1,国内新能源车销量、动力电池装机容量分别下降44%、42%,宁德动力电池出货同比下降20.2%,而面向其它动力电池的锂电池材料业务营收下降46.5%,彰显了龙头企业的抗风险能力。

宁德时代将主营业务分三部分披露:动力电池、锂电池材料和储能系统,前两项是主要收入来源。储能业务2017年上马,2018年收入暴涨十倍、达到1.9亿,占总营收的0.6%;2020年H1收入达5.7亿,占营收的3%。

最近三年,动力电池收入占比稳定在80%出头。2019年动力电池收入386亿,占营收的84.3%;2020年H1,动力电池收入135亿,同比降20.2%,而储能系统营收增长136%。有升有降,宁德时代总营收只下降7.1%,但动力电池在其中的份额降至71.6%。

锂电池材料是对废旧锂电池中有价值的金属进行回收再利用,这块业务在宁德时代营收中的比重非常可观。2019年收入43亿,占营收的9.4%。2020年H1营收12.3亿,同比下降46.5%。

储能系统包括电芯、模组/电箱和电池柜,越来越广泛地用于发电、输配电和用电领域。在发电端可以有效克服风能、太阳能输出不规则的问题,在用电端(如商业楼宇、充电桩)可削峰填谷,潜力巨大,2019年全球储能电池出货18.8GWh,中国公司份额达83.5%。

2017年,宁德时代储能系统业务营收约为1640万元,2018年1.9亿,2019年达6.1亿(同比增长222%),2020年H1收入5.7亿(同比增长136%)。

中国是全球*的新能源车市场,在“白名单”保护下,中国动力电池企业享受了四年政策红利,实现了对日韩系厂商的超越,在2018年全球十大动力电池企业榜单中占据七席。由于磷酸铁锂电池能量密度难以满足补贴标准,主攻三元锂电池的宁德时代成为最大赢家。

补贴退坡之后,磷酸铁锂电池靠市场的力量大行其道。2020年我国动力电池销量65.9GWh,其中三元锂电池34.8GWh、同比降34.4%;磷酸铁锂电池30.8GWh,同比增长49.2%。

“白名单”废止后,松下、LG等巨头杀入中国市场,其全球市值份额得到提升。根据SNE Research公布的数据,2020年全球动力电池装机量达137GWh,宁德时代、LG、松下份额分别24.8%、22.6%、18.3%。

国内市场上,比亚迪的刀片电池(可理解为一种Cell to Pack技术)大幅提高了铁电池的能量密度(搭载刀片电池的比亚迪“汉”月销量连续过万,超特斯拉在中国的销量)。国轩高科、宁德时代在CTP/CTC领域落后“一个身位”(宁德时代高度集成化CTC电池将于2025年正式推出)。此外,固态电池、石墨烯电池、无钴电池正“日夜兼程”地奔向市场。

根据最新消息,松下将在2021年开始生产特斯拉最新的4680电池。与传统电池相比,4680电池能量密度提升5倍,输出功率增加6倍,续航里程提高16%。

“白名单”废止、内外夹击、技术变革,宁德时代动力电池一家独大的地位不稳。在储能系统、锂电池材料两个领域布局非常必要,但不足以改变大局。

动力电池毛利润率下滑

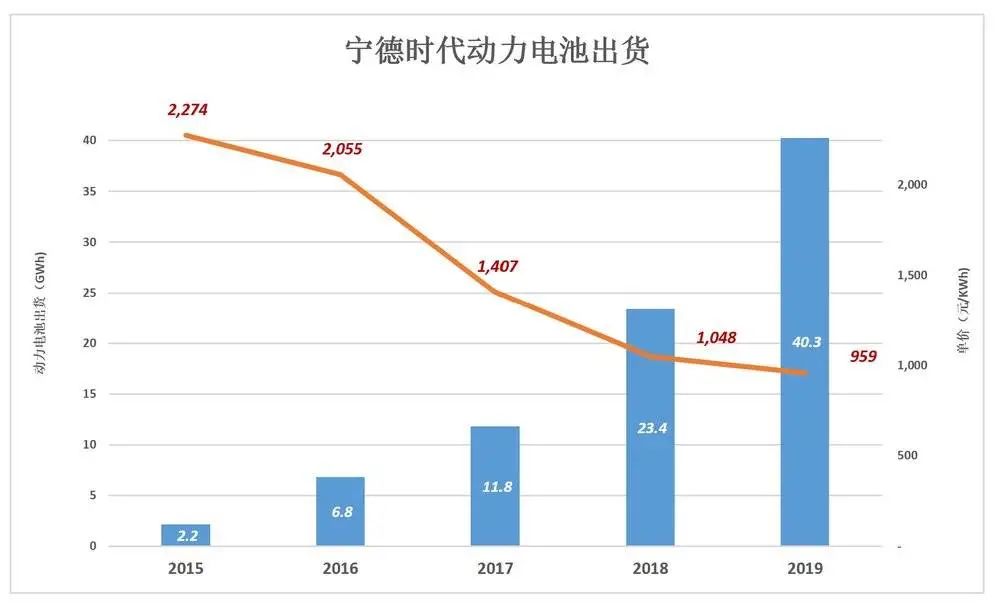

2019年,受补贴“退坡”影响,新能源车销量由快速增长转为小幅下降,全年出货120.6万辆、同比下降4%。但宁德时代出货量却逆势增长90%,达40.25GWh,约占全球市场的三分之一。

出货量暴涨的同时,动力电池单价则一降再降。2019年宁德时代动力电池出货40.25GWh、收入385.8亿,每度电容量成本985.6元,较2018年降低8.5%、仅为2016年的46.6%。一辆动力电池容量为80KWh的纯电动车(续航里程500公里左右),2016年为16.44万元、2018年降至8.38万元、2019年只要7.67万元。

随着销售单价下降,宁德时代毛利润率一路下滑,2018年还是34%、2019年跌到28%、2020年H1只有27%。但直到疫情发生前的2019年,宁德时代毛利润一直保持着上涨势头,2017年59亿、2018年84亿、2019年110亿。2020年H1,受疫情影响,宁德时代动力电池营收下降20.2%、毛利润率下降2.4个百分点,毛利润35.7亿、同比下降26.8%。

2017年宁德时代动力电池单价毛利润为496元/KWh。2018年、2019年分别为357元、273元。

2018年、2019年宁德时代动力电池成本中,直接材料占比分别为83.58%、81.35%,压缩可控的制造成本空间不大。如果议价能力不足,无法将材料成本增加额转嫁给下游,毛利润率必然下降。从这个角度看,动力电池业务有靠天吃饭的意味。

储能系统和锂电池材料收入合计不到总营收的三成,但都有很广阔的发展前景,而且毛利润率高于动力电池。

2019年,非动力电池业务(储能、电池材料)毛利润达23.3亿、毛利润率32%,比动力电池高4个百分点;2020年H1,非动力电池业务毛利润达15.4亿、毛利润率29%,比动力电池高2个百分点。

宁德时代毛利润中,动力电池占比一直高于80%。2019年动力电池毛利润110亿,占毛利润总额的82.5%。2020年H1动力电池、非动力电池毛利润分别为36亿、15亿,后者相当于前者的43.1%,在毛利润率总额中的占比首次超过30%,可谓举足轻重。

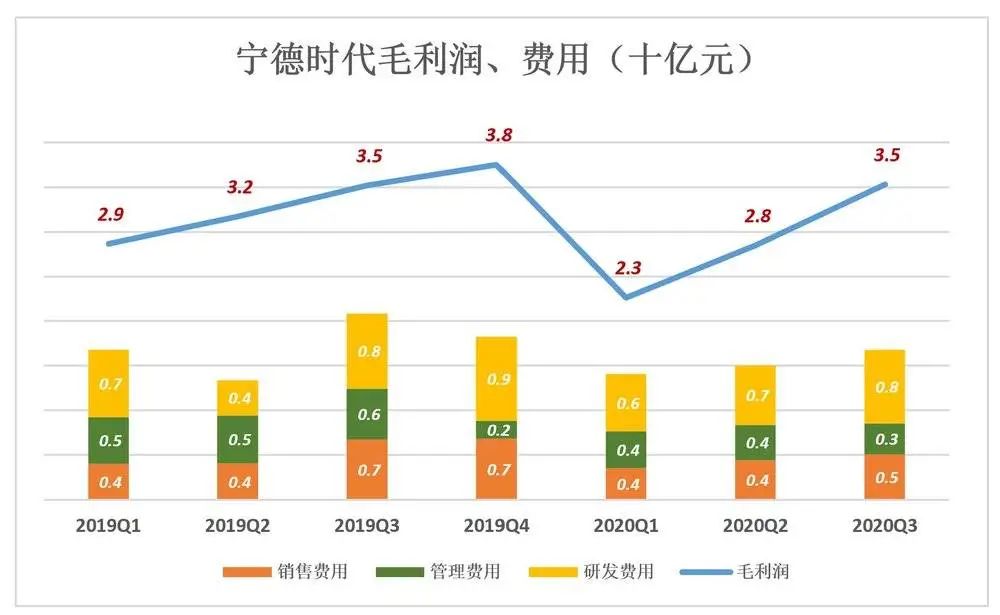

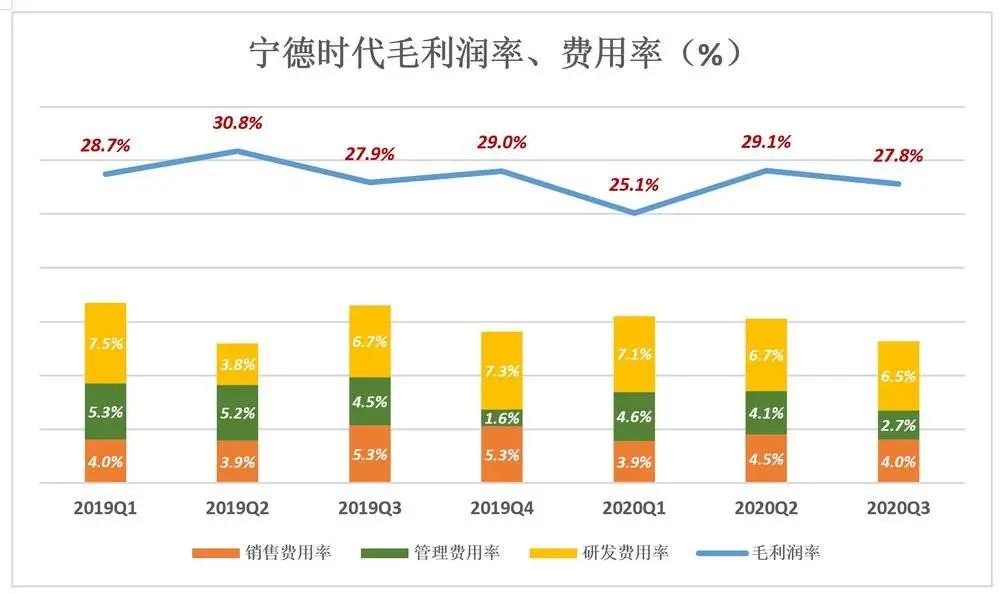

宁德时代在毛利润率梯次下降的同时,实现了毛利润总额的持续增长。2020年前三季,毛利润分别为23亿、28亿、35亿,而销售、研发、管理费用分贝14亿、15亿、16.8亿。

用百分比看得更清楚,2020年前三季毛利润率分别为25.1%、29.1%、27.8%,三项费用合计占营收的比例分别为15.5%、15.3%、13.2%。

2020年Q3,宁德时代净利润达到创纪录的15.4亿(净利润率12.2%),同比增长8.8%。

过往四个季度,宁德时代净利润合计46.1亿。2021年2月2日,宁德时代收盘价对应市值为8567亿,相当于过往四个季度净利润的185.8倍。在当下的背景下,估值不算高,但考虑到3700亿解禁市值,2021年上半年不宜轻易追高。

(本文由荣晓辰协助搜集资料)