国内激光雷达第一股要来了。

投资界(ID:pedaily2012)获悉,禾赛科技日前正式向上交所递交招股说明书,拟科创板挂牌上市,计划通过本次IPO募集20亿元人民币。

这是一家由三位85后校友联手打造的独角兽企业。2013年,相识于清华和斯坦福大学的孙恺、李一帆、向少卿三人,在硅谷最大的城市圣何塞成立了禾赛科技,决心要打造一家“billion dollar company”。2014年,三人决定回国创业。

短短7年时间,禾赛科技已迅速成长为估值超130亿元的独角兽企业,其背后则拥有由多家VC/PE组成的投资方阵容。一旦公司成功上市,三位创始人持股对应的身家都将超过10亿元。

三位85后校友携手创业,

7年做出估值130亿

禾赛科技的故事,始于三位85后校友。

出生于1986年的李一帆,堪称一位典型的学霸人物。初中高中从未参加过升学考试的他,被一路保送进清华大学精密仪器与机械学系,并在2007年读大三时,便收到了一家美国硅谷公司的邀请。

这家公司愿意资助他去美国进一步深造,包括研究生与博士期间的学费,但前提是需要在该公司工作两年。“有这样的机会我觉得很好,我不会瞻前顾后,只要机会合适就去干。”李一帆曾在媒体采访中回忆道。

在好奇心的驱使下,李一帆来到了美国,并顺利地在美国伊利诺伊大学香槟分校取得了机器人硕士学位,随后留校完成了博士学位。与此同时,热爱社交的李一帆,希望能够快速融入硅谷顶尖的华人工程师圈子。

于是,李一帆想到了大他一岁的清华学长向少卿。彼时,向少卿正就读于斯坦福大学机械工程系,在其引荐下,李一帆开始经常参加斯坦福华人留学生聚会,并得以结识了正攻读斯坦福机械工程系博士学位的孙恺。

拥有相似的学术背景,这三位技术实力深厚的85后聚在一起,很难不擦出创业的火花。

2013年,孙恺、李一帆、向少卿三人一拍即合,决定打造一家“billion dollar company”,因为是在硅谷最大城市圣何塞成立,公司便命名为“禾赛科技”。携手创业后的三人分工明确,由孙恺担任首席科学家,向少卿出任CTO,而已经入职美国西部数据集团的李一帆则是兼职禾赛科技CEO。

起初,禾赛科技创始团队希望留在硅谷发展,但很快他们改变了这一想法,选择在2014年回国创业。

对于回国创业的原因,向少卿曾在媒体采访中表示:“选择回国创业是最正确的选择。我们这代人是非常幸运的,生逢一个创业的时代,国内的社会环境对创业者友好而包容,对于我们来说是不容错过的机会。”

禾赛科技在回国创业的初期,是以激光气体遥测系统起家,并成功拿到了国内最大的民营燃气集团的订单。但在孙恺他们看来,只做气体检测的生意,并不足以撑起“billion dollar company”这一野心。于是,他们把目光瞄向了一个万亿级市场——自动驾驶激光雷达。

2016年10月,禾赛科技正式发布了第一款32线激光雷达;紧接着在2017年4月,禾赛科技推出新款40线激光雷达Pandar40,打破了国外同档次产品的垄断;随后在2019年发布了激光雷达产品“PandarGT 3.0”,其中使用了其自主研发的高速振镜系统和激光器。

此外,据招股书披露,禾赛科技此次科创板IPO拟融资约 20 亿元,拟发行股本不超过 6360 万股,该股本占发行后总股本的不超过 15.01%。以此计算,禾赛的估值约为 133 亿元,已然成为激光雷达领域的独角兽。

解码招股书:

1年进账3.5亿,靠什么撑起一个IPO?

禾赛科技靠什么撑起估值133亿元的IPO?

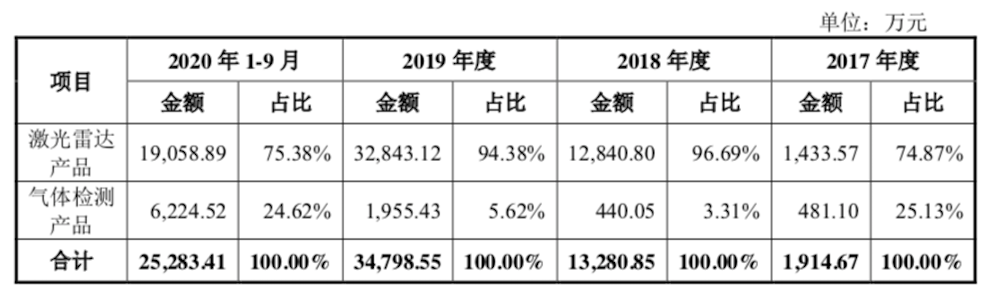

招股书显示,禾赛科技的主营业务为研发、制造、销售高分辨率3D激光雷达以及激光气体传感器产品。其中,禾赛科技激光雷达主要市场集中于无人驾驶领域,并逐渐向服务机器人领域拓展;公司激光气体传感器产品主要应用于气体检测领域,主要包括激光甲烷遥测仪和激光氧气传感器。

值得关注的是,由于无人驾驶和激光雷达市场并未真正进入爆发,因此禾赛科技目前仍存在未弥补亏损。

据招股书显示,2017年、2018年、2019年、2020年前9个月,禾赛科技营收分别约为1947万元、1.33亿元、3.48亿元、2.53亿元,相对应的净利润则分别为亏损2427万元、盈利1611万元、亏损1.49亿元、亏损9379万元。截至2020年9月末,禾赛科技合并层面累计未弥补亏损为3873.85万元。

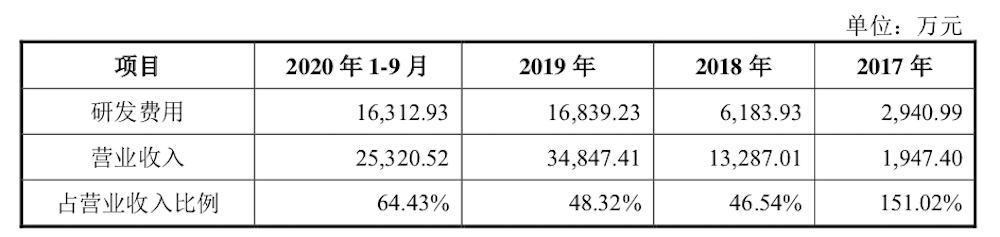

对此,禾赛科技在招股书中指出,存在未弥补亏损的主要原因是研发支出金额较高,且 2020 年受到新冠疫情的影响,部分客户的采购需求出现临时性放缓。据招股书显示,2017年、2018年、2019年、2020年前9个月禾赛科技的研发投入分别为 2941 万元、6184万元、1.68亿元及 1.63亿元,占营业收入比例分别为 151.02%、46.54%、48.32%及 64.43%。

当然,凭借深厚的自主研发实力,禾赛科技也收获了一批行业标杆客户。

招股书显示,禾赛科技目前已服务的客户包括北美三大汽车制造商中的两家、德国四大汽车制造商之一,以及大多数国内领先的自动驾驶公司。其中不乏全球最大的汽车零部件供应商博世集团、全球最大的自动驾驶卡车公司之一,和全球最大的自动驾驶配送公司之一等知名公司。

而禾赛科技的营收同样是靠激光雷达所支撑。招股书显示,2017年、2018年、2019年、2020年前九个月,禾赛科技激光雷达产品的营收分别为1433万元、1.28亿元、3.28亿元、1.9亿元,在总营收中的占比则分别为74.87%、96.69%、94.38%、75.38%。

自2016年年初开始自主研发激光雷达,禾赛科技至今已发布9款产品。其中,面向无人驾驶领域的Pandar64仅2019年就实现了2.24 亿元的销售。

背后VC/PE阵容盛大

百度将斩获一个重要IPO

在禾赛科技的背后,是由多家VC/PE组成的豪华投资阵容。

自2013年创立至今,禾赛科技已累计获得5轮融资,融资总额超2.3亿美元,背后不乏光速中国、百度、启明创投、德同资本、博世集团、真格基金等头部机构的身影。

其中,百度、博世集团更是与禾赛科技渊源颇深,早在参与投资前的2017年,就与禾赛科技在业务层面达成了合作。

2017年12月,禾赛科技与百度联合发布多传感器融合套件Pandora,Pandora也是百度Apollo平台上唯一的环境感知套件;同年,禾赛科技则成功参与到博世集团在中国的汽车人工智能加速器项目。

据招股书显示,在IPO前,百度和博世集团分别持有禾赛科技7.88%、7.65%的股份,百度自动驾驶负责人王云鹏更是出任禾赛科技董事一职。此外,光速中国则持有17.5%的股份,为禾赛科技最大机构投资方。

对于选择出手投资禾赛科技的原因,光速中国创始合伙人宓群曾在采访中表示,“禾赛科技拥有全球领先的技术研发和产品,结合自有的先进制造生产,禾赛的激光雷达产品现已被多家全世界顶级车厂和自动驾驶公司所采用。光速作为禾赛的早期投资方,在后续每一轮持续增加投资额度。我们十分看好禾赛优秀的管理团队和其未来的发展前景。”

而伴随着禾赛科技的快速发展,其背后的三位创始人不仅声名大噪,身家更是水涨船高。招股书显示,在IPO后,孙恺预计持有8.70%的股份,李一帆预计持有8.41%的股份,向少卿同样预计持有8.41%的股份。以禾赛科技目前最新估值133亿元计算,三位创始人的持股身家都将超过11亿元。

如若最终能够成功科创板IPO,禾赛科技无疑将迈上一个新的台阶,但其面临的市场竞争依然激烈。

据第三方机构预测,中国2020年至2025年间,激光雷达行业的年复合增长率将达到30%左右,到2025年,市场规模有望突破900亿元,这一巨大的市场空间也引来了巨头入场。

去年12月,华为宣布推出96线车规级激光雷达,并应用于北汽新能源旗下车型,。同时华为还表示目标是迅速开发出100线激光雷达,并计划将激光雷达的成本降低至200美元甚至更低。此外,小鹏汽车也在今年元旦宣布与大疆旗下的Livox达成合作,将在2021年推出的全新量产车型上使用后者生产的小鹏定制版车规级激光雷达。

李一帆曾在禾赛科技完成B轮融资后表示,对公司的发展状态不会满意,在他看来,“‘满意”就意味着公司处于停滞不前的状态,“一流的企业应该永远是在还未将事情做到完美的时候,就已经将触角伸到了下一个领域,永远保持前进的姿态。”