何为CDMO?

生物制药CDMO(Contract Design & Manufacture Organization)是生物制药的合同研发生产外包组织,主要是为了满足制药企业对于研发阶段或商业化阶段将部分生产外包的需求。

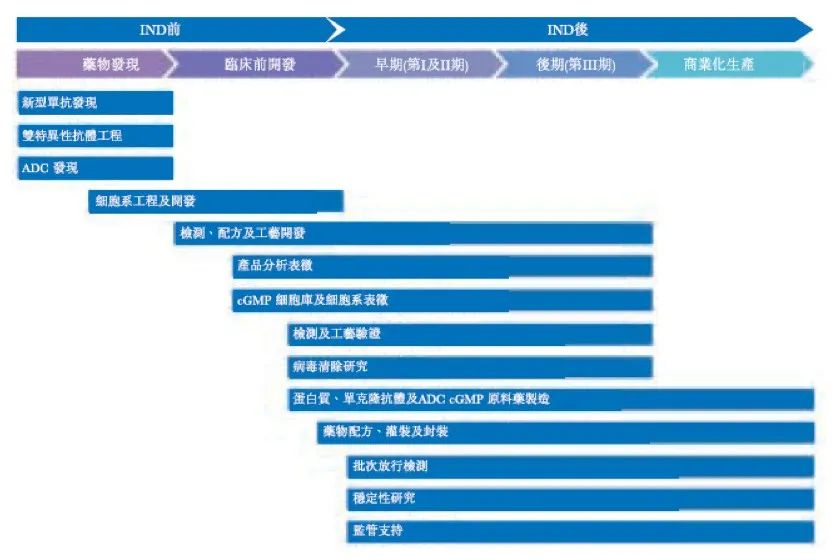

由于创新药领域不断发展、研发成本和风险高企,越来越多生物制药企业会选择CDMO服务,从而节约成本、控制风险并提升研发效率。以获得临床批件(IND)为界,CDMO分为IND前服务及IND后服务。

图1:CDMO的IND前服务及IND后服务

来源:药明生物招股说明书

全球生物制药CDMO行业发展,是建立在生物制药行业高速增长的基础之上的。根据三星生物年报中引用的EvaluatePharma报告数据:2019年,全球生物制药市场规模2623亿美元,占全球药物市场比例为29.4%;预期2025年,全球生物制药市场规模3987亿美元,占全球药物市场比例为32.1%。

而根据三星生物年报中引用的Frost&Sullivan报告数据,2019年,全球生物制药CDMO市场规模119亿美元;预期2025年将翻倍,达到253亿美元。

图2:全球生物制药CDMO市场规模

驱动因素有哪些?

作为生物制药的上游环节,CDMO行业的快速发展,与生物制药行业的繁荣有关。我们认为,促进生物制药企业研发投入增加的因素包括但不限于:

世界范围内未满足临床需求持续促进创新药物研发;

仿制药物的激烈竞争及价格管制;

由于技术进步及监管发展,生物制药市场占全球药物比例上升,2016年20%左右已上升至2019年30%左右。

促进生物制药研发生产提高外包比例的因素包括但不限于:

研发投入回报率下降;

获批的创新药中,来自于小型药企研发的占比逐渐提升;

降低研发及生产成本;

减少固定资产投资及折旧;

研发进程的快速响应;

提高生产供应的稳定性;

药品上市许可持有人制度(MAH)等创新制度。

促进生物制药CDMO向中国转移的因素包括但不限于:

中国人才水平的持续提高、工程师红利、科学家红利;

中国成本优势(基建、人工、原材料等);

中国广阔的市场。

行业壁垒在哪里?

我们认为,生物制药CDMO行业壁垒,主要在于:

客户转换成本高:因为涉及较为复杂的技术转移,并且需要满足监管要求,客户在研发进程中一般不会更换CDMO服务商;

产能/资金:一定规模的厂房及设备投资一般过亿元;

技术积累:细胞株构建、抗体或ADC或病毒载体等生产在提高效率、降低成本方面均需技术积累;

人才:有欧美成熟药企生产经验或CDMO经验的高管为稀缺人才。

国际主要公司:占据先发优势

CDMO模式最早应用于欧美市场。在先发优势之下,欧美生物制药CDMO需求占据了全球主要的市场份额。代表性企业如下:

1、瑞士龙沙(Lonza)

1897年成立,20世纪80年代年开始CDMO业务,90年代通过收购进入生物制药CDMO业务,此后不断通过收购及战略合作扩大业务;中国方面,2010年在广州南沙建厂,2018年在广州建生物制药厂。

2019年,生物制药CDMO业务,产能大约26万L,临床前及临床阶段订单超过380个,商业化阶段订单超过40个。制药板块实现收入约41.67亿瑞士法郎(约300亿人民币),同比增长11%,该收入包含了CDMO、制药及消费者健康产品。

2、德国勃林格殷格翰(BI)

1885年成立,全球制药20强。早在上世纪60年代,公司就开展了生物药物科研开发以及生产的相关工作。勃林格殷格翰中国生物药物生产基地于2017年5月正式启用,客户包括百济神州、再鼎医药、北海康成等。

2019年,勃林格殷格翰生物制药CDMO业务,产能大约30万L,收入约7.86亿欧元(约60亿人民币),同比增长7%。

3、韩国三星生物

2011年成立,专注于生物制药CDMO业务,2013年开始陆续承接BMS、罗氏等公司的业务。2019年实现收入7016亿韩元(约40亿人民币),同比增长31%。产能达到36.4万L,目前为全球*。三星生物的策略较为激进,先建产能、再拓展业务,同时试图从后往前布局CRO业务。

4、药明生物

2010年成立,依靠药明康德产业资源,实现了快速发展。现有产能4.2万L,计划拓展至28万L。通过自建及收购已在爱尔兰、德国、美国等地布局,实施全球双厂战略,方便客户实施技术转移。同时,已进入有潜力的疫苗CDMO业务,并和国际疫苗巨头签署长期合作订单。

2019年实现收入39.8亿,同比增长57%。截至2019年底,进行中项目共250个,其中临床前项目121个,早期临床项目112个,后期临床项目16个,商业化生产项目1个;商业化阶段订单数量与国际*企业相比仍有较大差距。

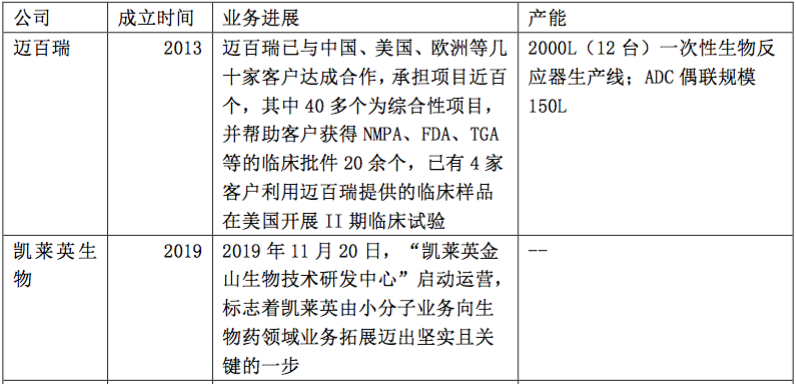

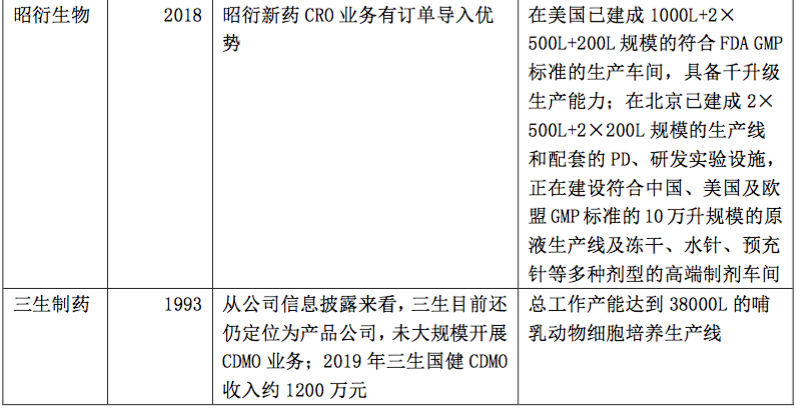

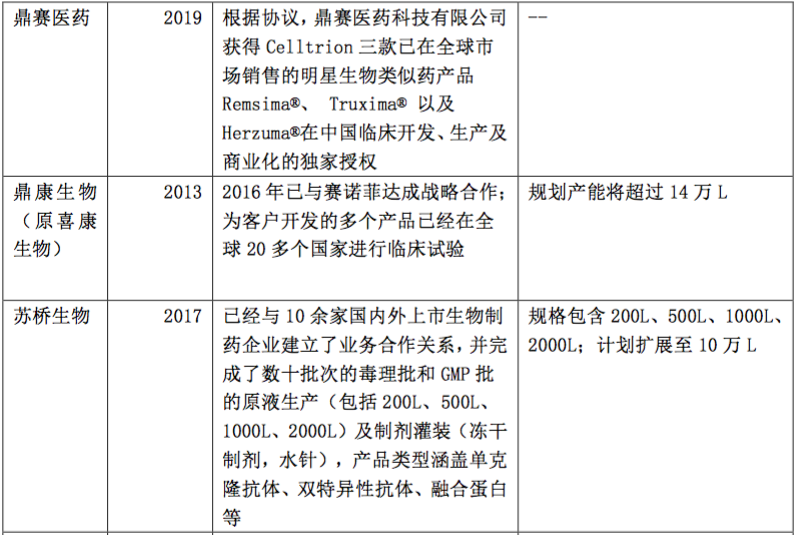

国内主要公司:群雄逐鹿

近年来,受环保、研发成本等因素制约,欧美医药外包服务产业逐步向新兴市场转移,我国成为承接产业转移的重要市场。

目前,国内生物制药CDMO行业呈现多元发展、群雄逐鹿的局面。代表性企业如下:

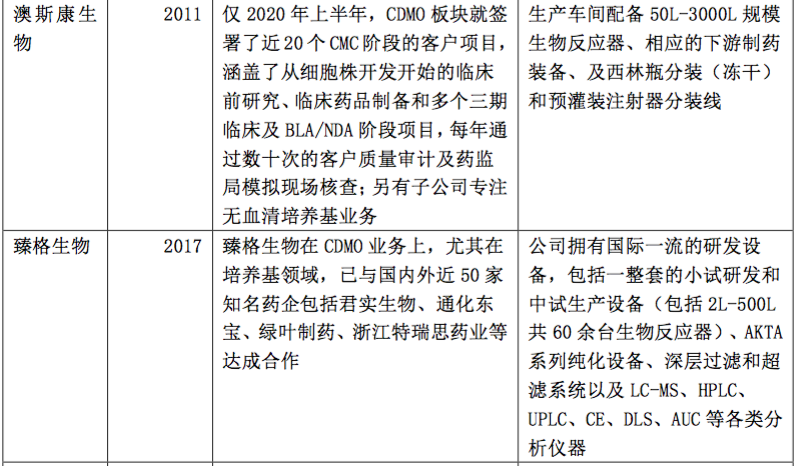

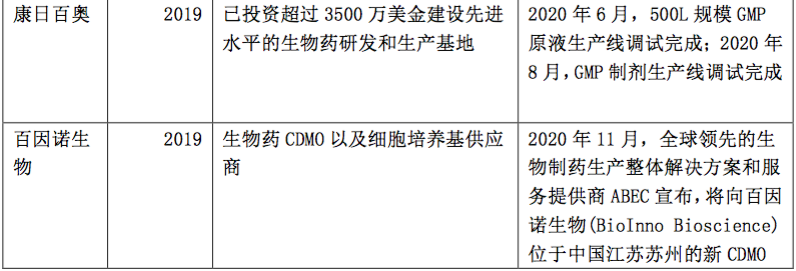

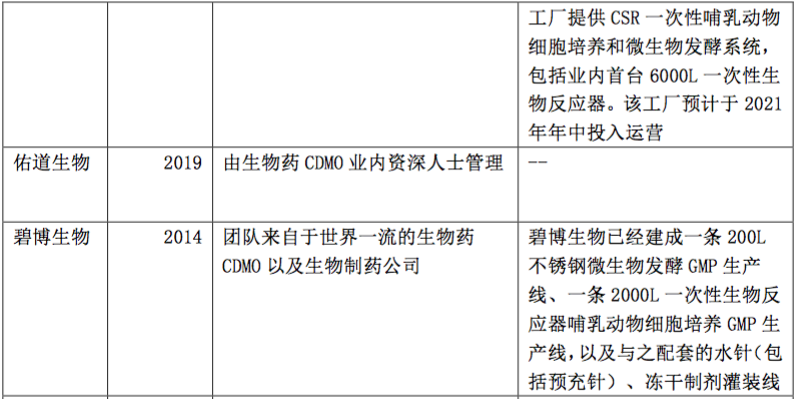

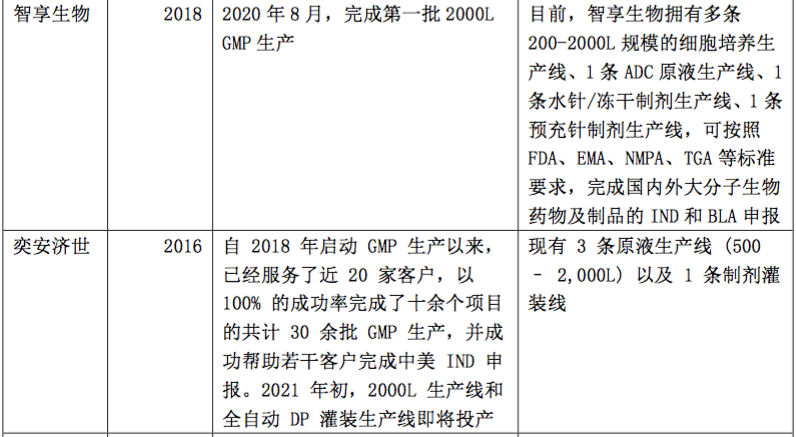

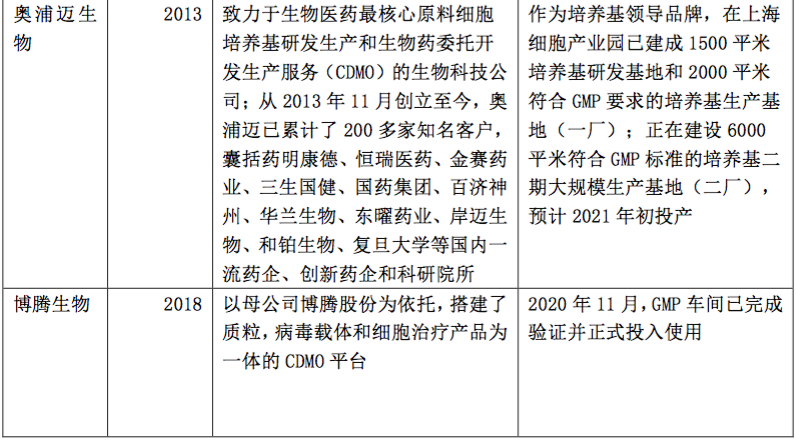

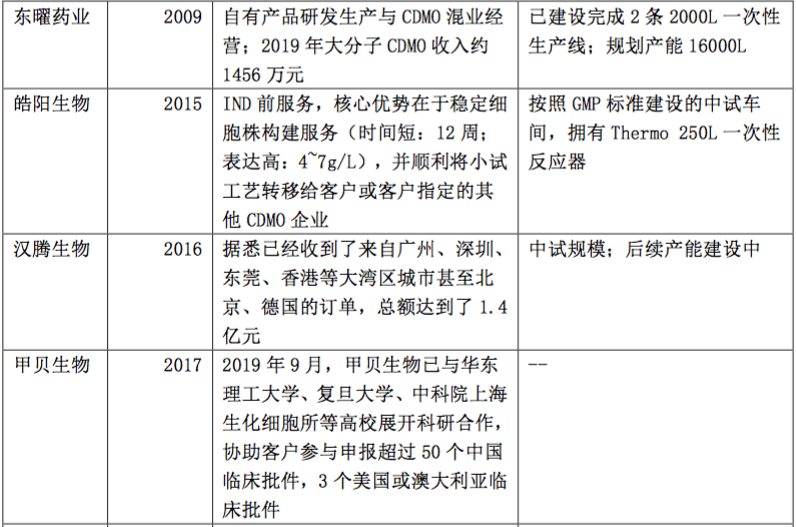

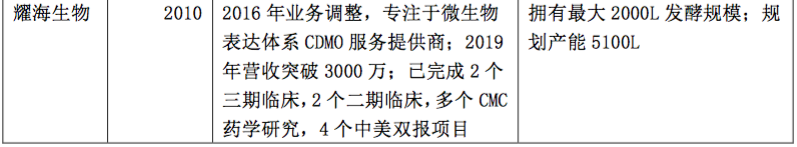

表:国内CDMO代表性企业

主要关注维度:

客户获取及留存;服务质量;团队;产能;质量认证;知识产权管理体系;

关注新一代生物技术平台:单抗、双抗、ADC为基础,预期*平台需布局基因治疗、病毒载体、微生物发酵等新一代生物技术平台;

潜在风险:订单不足;产能过剩(几年后可能有收购整合机会);估值较高;知识产权纠纷;核心人员流失;新一代技术平台下游需求不及预期。

受益于全球产业链向国内转移,以及国内外创新药行业蓬勃发展,国内生物制药CDMO行业处于高景气阶段。从长期来看,伴随着人类对健康、长寿的不懈追求,CDMO行业有望保持良好发展态势,令其成为值得长期关注的优质赛道。