几番折腾,奶酪*股或还是不能逃过被蒙牛“拿下”的命运。

12月9日,妙可蓝多(600882.SH)发布公告称,蒙牛乳业(02319.HK)将以现金方式认购公司非公开发行的股票。

此外,蒙牛还拟通过协议转让以及妙可蓝多现控股股东、实际控制人柴琇表决权放弃等可能的方式,取得妙可蓝多控制权。目前双方仍在沟通协商,尚未签署相关协议,妙可蓝多股票继续停牌。

如果计划成行,这意味着蒙牛麾下又多了一个上市公司。同时,妙可蓝多作为*入围奶酪市场前五的国产品牌,将对蒙牛巩固产品线,提振业绩抗衡伊利起到助力作用。

事实上,蒙牛“盯梢”妙可蓝多已经有一段时间了。

公开资料显示,妙可蓝多主营业务为生产、销售各类原制、再制奶酪产品和液态奶,其主要产品包括马苏里拉奶酪、奶酪棒、芝士片、奶油芝士、纯牛奶、酸奶饮品等,旗下拥有的“妙可蓝多”、“广泽”、“澳醇牧场”等品牌在国内市场有一定的知名度。

2020年1月,蒙牛与妙可蓝多几个老股东签署《股份转让协议》,以每股14元的价格受让2046.79万股,获得上市公司5%的股份,同日,蒙牛又以现金4.58亿元对妙可蓝多的奶酪业务主体吉林广泽乳品科技有限公司(以下简称“吉林科技”)进行增资扩股,认购该公司42.88%的股权,妙可蓝多则将剩余57.12%股权也质押给了蒙牛。

双方约定,在满足一定条件下,蒙牛可将其所持吉林科技股权通过上市公司发行股票、可转股债券或其他证券的方式,转为上市公司的股份或其他权益工具,控股股东、实际控制人应尽*努力促成股权上翻。

也就是说,如果妙可蓝多出现问题,按照蒙牛对吉林科技的估值以及收购老股的价格折算,蒙牛有可能把持有的妙可蓝多的股份上升到与*大股东柴琇同样的水平。

仅仅2个月之后,也就是2020年3月,这笔交易再度提速。

妙可蓝多发布的非公开发行A股股票预案显示,拟以15.16 元/股的价格向东秀实业(柴琇控制的公司)和蒙牛发行不超过5870.71万股,用于上海工厂改扩建项目等。蒙牛作为战略投资者,以3.15亿元认购2078万股。

这在当时被看作是柴琇保住控制权的一种举动,假设定增完成,柴琇对妙可蓝多的持股将从18.59%上升至22.96%,而蒙牛也将以合计持有妙可蓝多约8.81%的股份,坐上第二大股东的位置。

然而,这一预案以失败告终。8月24日,妙可蓝多公告宣布终止此前与蒙牛签订的非公开发行股票预案,给出的解释为,终止发行是综合考虑最新监管要求、资本市场环境并结合公司实际情况提出的,不会对公司正常经营与持续稳定发展造成重大影响。

对此,市场众说纷坛。有关业内人士认为蒙牛之所以“跳船”而弃,主要出于当下企业发展战略要求和资本市场规避部分风险考虑,以及妙可蓝多存在的一些管理问题、违规问题,跟央企的定位不相符;也有一种说法认为,蒙牛一直在谋求妙可蓝多的控股权,柴琇不甘实控权旁落,双方发生分歧,且不满意蒙牛给出的收购价格,合作只能暂时搁浅。

不管怎么说,这笔交易还是让妙可蓝多吃到不少“甜头”,其股价从1月初的14元/股左右一度涨至8月7日盘中最高49.7元/股,涨幅超过200%。即便后续因收购中止等原因遭遇大幅回撤,目前股价仍停留在39元/股的相对高位。

图源:东方财富

目前看来,蒙牛最终的目的是取得妙可蓝多的控制权。

蒙牛一直希望在奶酪领域有所作为,对于扩充奶酪版图有强烈渴求。今年3月25日,蒙牛在2019年业绩公告中提到,2020年将集中发展高增长潜力品类,而奶酪受益乳品消费升级,将成为未来主要增长点。

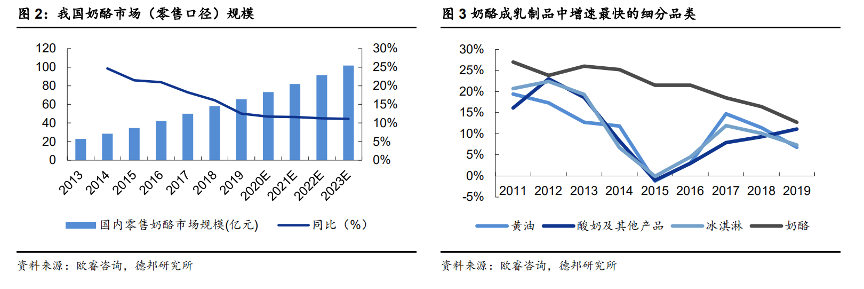

据德邦证券研究报告,2019年我国零售奶酪终端市场规模约65.5亿元,同比增长12.7%,是乳制品中增速最快的细分品类。

从体量来看,2019年我国奶酪零售总额仅占我国乳制品消费总额的2%,国内人均消费量仅为0.28KG/人,相比日、韩等饮食同源的国家尚有较大的提升空间;从增量来看,伴随技术进步以及居民收入的不断增加,乳制品消费结构由液态奶向更为营养、健康的酸奶和奶酪等品类升级趋势愈发显著。

数据来源:德邦证券研报

另据欧睿咨询数据,预计2024年我国零售奶酪终端市场规模将达到112亿元,复合增速为12%,仍然是国内乳制品行业增速最快的细分品类。

毫无疑问,这是一个前景非常可观的赛道。但不容忽视的是,国产品牌在这一领域成绩一般。

2019年,国外品牌百吉福、乐芝牛、安佳和卡夫共同瓜分了国内42.3%的市场份额。其中,来自法国保健然旗下的百吉福独占22.7%,遥遥*其他品牌。

国产品牌中仅有妙可蓝多以4.8%的市场份额位列第五,成为*进入奶酪行业*梯队的自有选手,蒙牛排在第7位,其他传统老牌乳企也都在5名开外。

站在这一层面,奶酪可以说是乳制品行业中为数不多的蓝海市场,国产品牌完全可能大有作为。

对蒙牛来说,收购妙可蓝多,不仅可以迅速补齐零食奶酪业务,提高品牌知名度,扩大市场占有率和业务体量,也符合公司长期战略需求,不失为一条捷径。

对妙可蓝多来说,引入蒙牛则有助于增强自身的营运能力和抗风险能力。

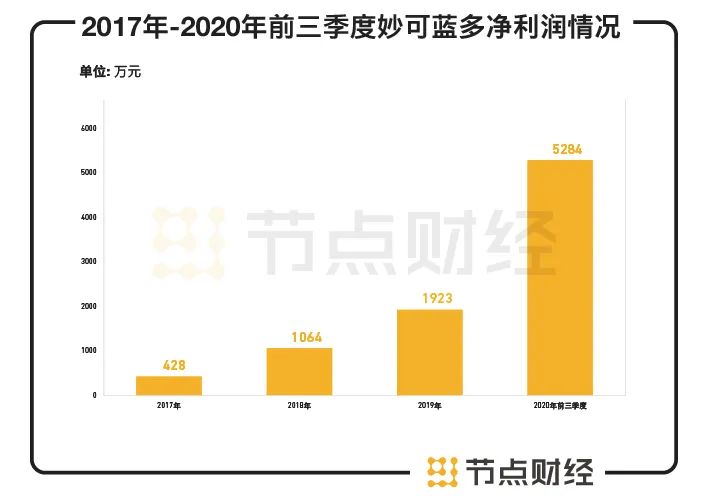

今年前三季度,得益于大手笔销售费用下奶酪业务占比提升,妙可蓝多业绩有明显好转,实现营业收入18.76亿元,同比增长61.92%,归母净利润5284万元,同比大增3.48倍。

数据来源:德邦证券研报

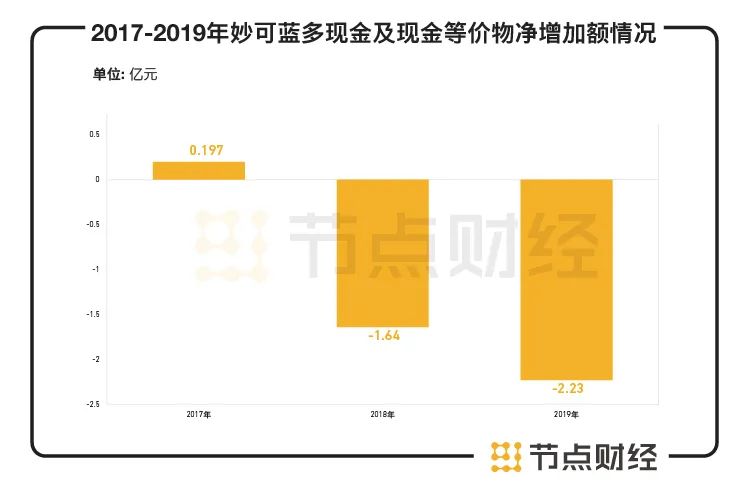

往前追溯,2017-2019年,妙可蓝多业绩很是惨淡。净利润只有428万元、1064万元、1923万元,扣非后主业只在2017年赚了111.4万元,2018年和2019年均亏损上千万,现金及现金等价物净增加额为1971万元、-1.64亿元、-2.23亿元。

数据来源:德邦证券研报

此外,妙可蓝多还存在公司治理上的严重不足。

2019年,柴琇从妙可蓝多先后拆借约2.4亿元给家族企业或合作方,构成违规占用上市公司资金,于本月收到上交所通报批评的处分;8月,因股东违规减持妙可蓝多发布了致歉声明;11月,妙可蓝多又因有股东违规减持引来上交所监管关注。

一方对于扩充奶酪版图有强烈渴求,一方面临资金、业绩、内控等多重压力,或许此次重组本就是“周瑜打黄盖,一个愿打一个愿挨”,蒙牛和妙可蓝多都你情我愿,不过需要在细节上再推敲罢了。

乳制品赛道,妙可蓝多溅起的只是一朵小水花,但蒙牛“拿下”妙可蓝多后,瞄准的则是巨大的水花。

一直以来,蒙牛和伊利这对乳业双雄就是市场讨论的焦点。此番收购妙可蓝多,难免不被上升到和伊利的较量。

2014年,伊利董事长潘刚提出“五强千亿”,即到2020年实现营收千亿,进入全球乳业五强;2017年9月,上任蒙牛总裁刚满一年的卢敏放也喊出“双千亿目标”,即2020年销售额达千亿,公司市值破千亿。

2019年,伊利营收902.2亿元,距离目标值仅一步之遥,蒙牛为790.3亿元,尚有200多亿的差距;2020年上半年,伊利实现营收475.3亿,同比增长5.45%;蒙牛为375.33亿元,同比减少5.83%,更显任重道远。

与此同时,双方都面临着一个窘境:传统液态奶市场增速放缓,空间趋近天花板,且竞争激烈。

在这样的背景下,蒙牛要想按期达成目标,必须要另寻出路。除了在今年5月对“活跃在创新食品技术领域”的荷兰SieveCorp公司及其关联公司发起收购,快速增长的奶酪品类、异军突起的妙可蓝多,无疑也是蒙牛认准的“稻草”之一。

就规模而言,妙可蓝多目前不足20亿元的年营收,在蒙牛近800亿的营收体量中微乎其微。

但追踪乳业的过往发展历史,正是新品类的出现让赛道中的公司获得了不断增长的源动力,并推动行业滚滚向前。

处在爆发前夜的奶酪,也将成为未来巨头角力的主战场之一。提前锁定妙可蓝多就是提前准备好“盾牌”,这在一定程度上决定了蒙牛未来3年、5年甚至10年的业绩,也给了蒙牛一个重塑行业格局的机会。

或许这才是蒙牛收购妙可蓝多的真正意图。

另一方面,奶酪是一个高毛利品类,妙可蓝多的核心产品奶酪棒毛利率高达54.1%,有助于提高蒙牛的盈利能力。

值得注意的是,参考众多行业收并购案例,收购完成后能否整合运作、协同发展才是真正考验蒙牛的地方,毕竟妙可蓝多这根”奶酪棒”存在的问题不少。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

内容对你有所帮助,戳「关注、点赞、在看」三连击哦