11月的最后一天,美团发布了2020年三季度财报。

这是一份特殊的财报。在过去的一个月里,腾讯、阿里、拼多多、京东等互联网巨头的财报都已发布,美团却一直拖到了月底。在此期间,美团股价在300港元/股上下来回波动,最高涨到338港元,*跌到270港元。在冲破两万亿港元市值这个关口上,美团停下来了。市场在观望。

这期间有两个对美团不利的消息,一是监管部门在酝酿互联网反垄断政策,美团或受到冲击,二是有数据显示,美团外卖APP在10月份的MAU(月活跃用户)首次被饿了么反超。

基于以上背景,对于美团,投资者非常关心以下三个问题:

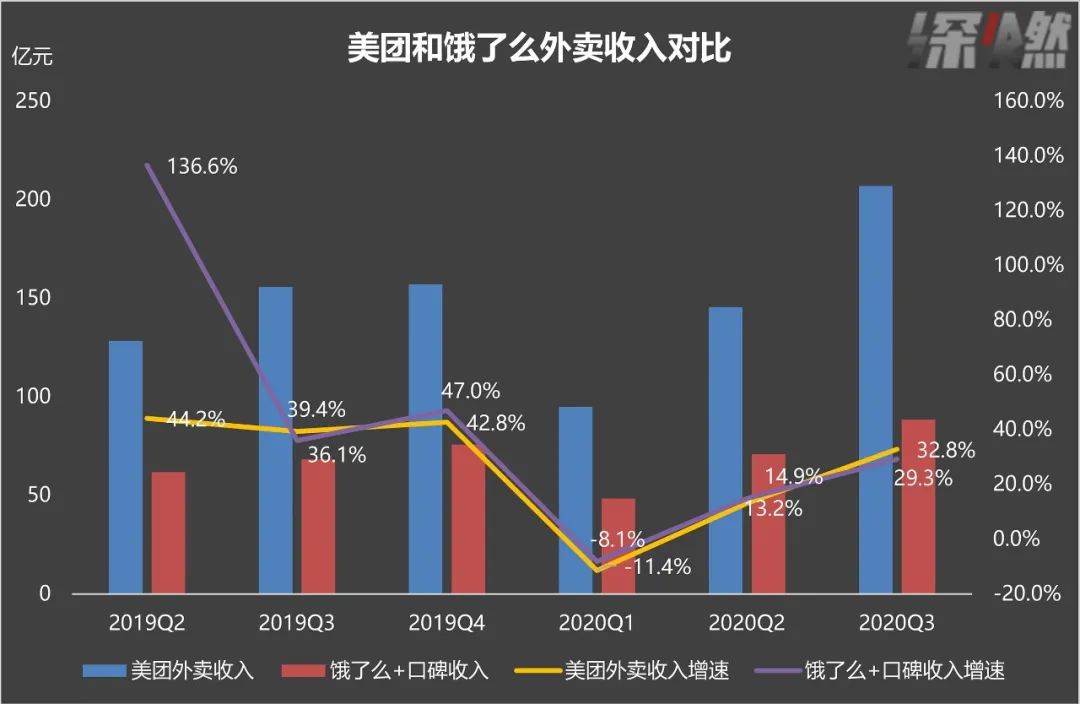

一是美团外卖还能否持续增长。饿了么在阿里扶持下来势汹汹,是否在蚕食美团的市场份额?三季度,阿里用支付宝全力为饿了么导流,阿里本地生活(饿了么+口碑)收入同比增速达29.3%。美团外卖的收入增速,能否超过饿了么将是一个重要信号。

二是美团会不会再次陷入亏损。今年一季度,因为疫情,美团在连续盈利三个季度后再次亏损,三季度,美团加入社区团购大战,新业务的扩张或将拖累美团利润。

三是社区团购能否为美团带来增量。美团在今年7月正式入局社区团购,目前正在开展“千城计划”,首次跟拼多多展开正面竞争,此外阿里、腾讯、滴滴都已经入局,竞争非常惨烈。

围绕这些问题,深燃带你读懂美团三季度财报,看看美团这次能打几分。

外卖老大的位置还稳吗?

三季度,美团外卖收入207亿元,同比增长32.8%。

从增速上来看,美团外卖超过了饿了么的29.3%,基本稳住了局面。虽然饿了么增长迅猛,但美团外卖暂时还保持着高速增长,没让饿了么反超。

在收入规模上,美团外卖和饿了么的差距进一步拉大。三季度美团外卖是207亿元,阿里包含饿了么在内的整个本地生活是88亿元,美团外卖是阿里本地生活的2.3倍。

在GMV上,三季度美团外卖是1522亿元,同比增速36%,恢复到疫情前水平。

在交易金额和收入上,美团外卖三季度依然高速增长,目前没有看到增速减缓的迹象。

美团和饿了么外卖收入对比

这两个数据非常重要,因为餐饮外卖是美团的基本盘,在美团总收入中占据了半壁江山,而三季度所在的夏季,又是外卖业务的旺季,按照以往的数据,三季度的外卖GMV和收入都是一年中比较高的,所以夏季战役不能丢。

饿了么的反攻,恰恰也是集中在夏季。7月,饿了么APP改版升级,从餐饮外卖平台升级为解决用户身边一切即时需求的生活服务平台,也就是以后什么都要卖。8月,饿了么启动“百亿补贴”,覆盖全国100多个重点城市。饿了么方面称,从试运营效果看,参与百亿补贴的商家,订单增速较日常翻了一倍。

这是继今年3月跟支付宝全面整合完成后,饿了么开始全力向美团发起反攻的信号。过去,市场已经接受了美团外卖和饿了么七三开的市场格局,饿了么的反扑似乎宣示着外卖战争尚未结束。

但从三季度数据来看,美团外卖依然稳坐老大位置。

根据Trustdata移动大数据监测平台的数据,今年三季度,美团和饿了么之间用户规模的差值,已经逐步放大至1260.7万,而今年年初的时候只有800万。

美团外卖在三季度总共撮合了32亿笔订单,客单价47.38元。今年以前,美团外卖的客单价一直在46元以下,今年因为疫情导致餐饮线上化加速,一季度美团外卖客单价一度高达52.02元,二季度回落到48.83元。目前外卖客单价整体要高于疫情前。平均每笔外卖订单,能够给美团带来6.44元收入。

美团外卖客单价和单笔订单收入

截止到9月底,美团总共有4.8亿用户,比今年二季度环比增加1920万人,这个增速已经回到了疫情前水平。年度活跃商家数量650万,比去年同期增长10.2%,是过去五个季度最高。

至于饿了么的反攻在未来能否蚕食美团外卖的市场份额,还要看四季度双方的表现。根据QuestMobile的数据,今年10月,美团外卖APP的MAU被饿了么APP反超,这是首次出现美团外卖被反超的情况。当然,这个数据只统计了APP端,美团外卖的入口除了美团外卖APP,还有美团APP、大众点评APP、微信等,MAU被反超只是局部数据。但某种程度上,战场局面的变化,往往是从局部开始。这也给美团提了个醒。

赚钱能力能持续吗?

今年以来,美团的股价从3月的72港元,一路上涨至11月最高338港元,市盈率高达633倍。资本市场愿意给美团如此高的估值溢价,是因为投资者相信,美团在未来会很赚钱。

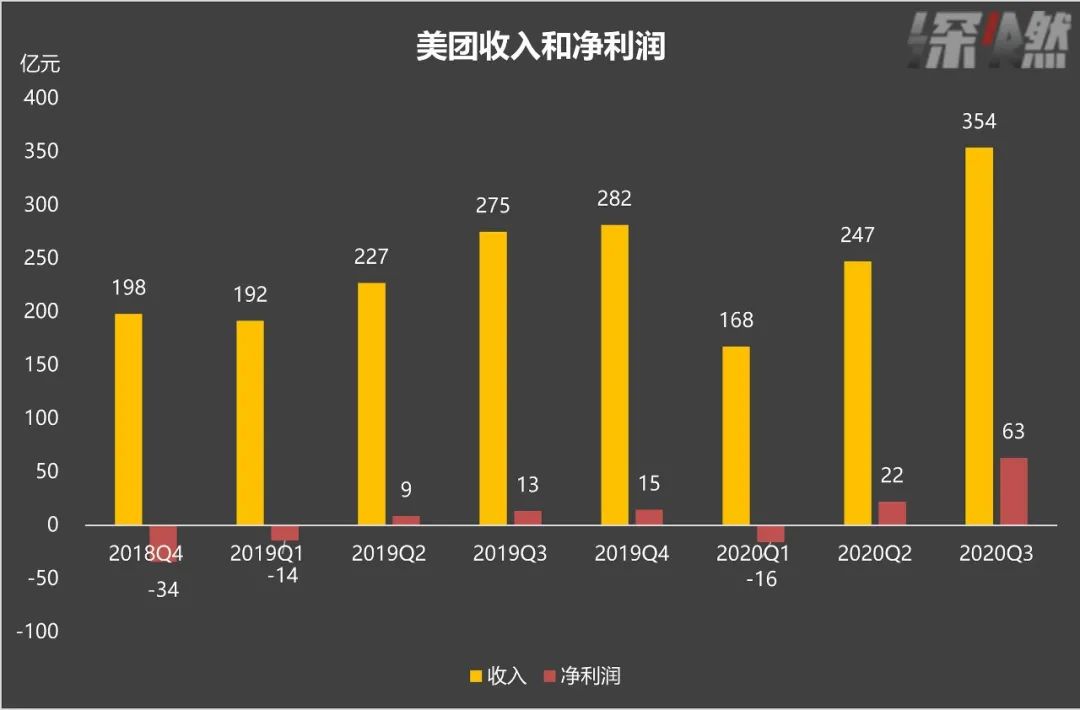

回到盈利能力这个最核心的指标上。三季度,美团收入354亿元,比去年同期增长28.8%,净利润63亿元,比去年同期暴涨374%。*的亮点在于,净利润规模创下历史新高,且远远超出市场预期。

美团各季度收入和净利润

但值得注意的是,这个净利润并非“真正的”净利润,其中有58亿元是由于美团投资的上市公司股价上涨而带来的收益。今年三季度,港股和美股的科技公司股价继续暴涨。尤其是理想汽车7月在美股上市,股价大涨,现在的股价是发行价的3倍,美团在上市前投资了理想汽车。

剔除投资收益的影响,美团在三季度的净利润是5亿元,而去年同期是13亿元,同比是下滑的,美团在经营层面的盈利能力并没有像财务数字里看起来那样突飞猛进。关键在于,投资层面的超额收益,是不稳定且难以持续的。

那么,在经营层面,美团真实的盈利能力怎么样?

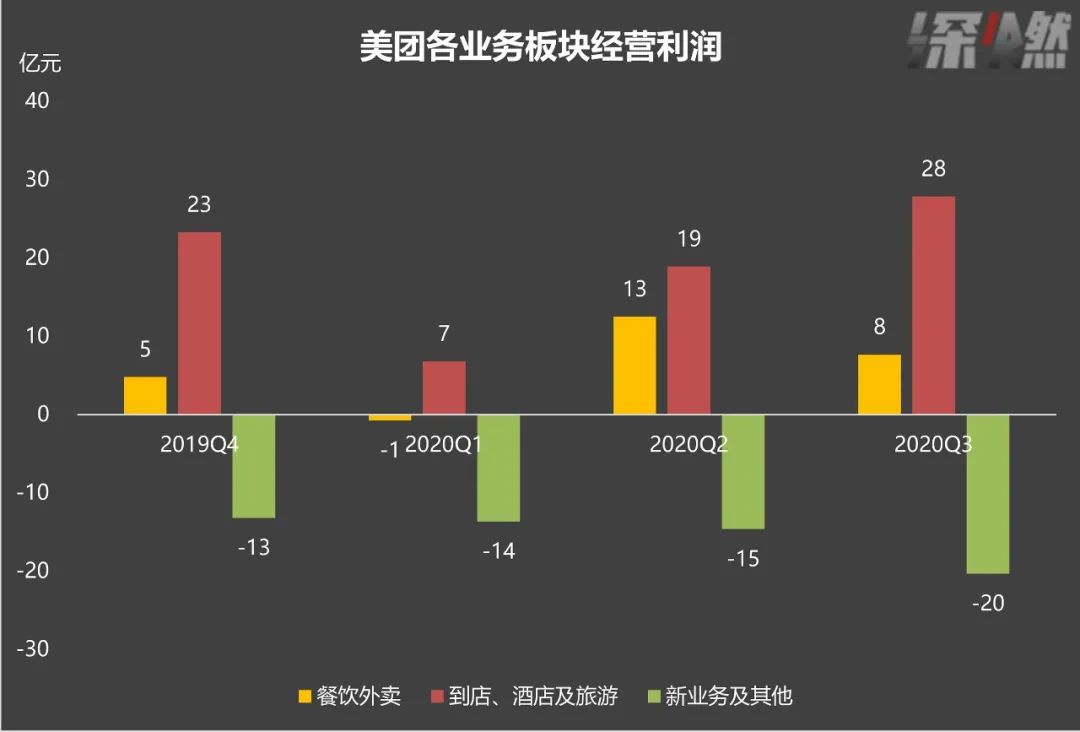

美团业务分为三大块:餐饮外卖、到店和酒旅、新业务。三季度354亿元的总收入中,这三块业务分占58.5%、18.3%、23.2%。外卖业务体量*,收入贡献最多,却不是*钱的。三季度,在经营利润上,外卖8亿元,到店、酒店和旅游28亿元,新业务亏损20亿元。外卖业务的经营利润比二季度少了5亿元,到店、酒店和旅游多了9亿元。

美团各业务板块经营利润

饿了么7月用“百亿补贴”发起反攻时,美团外卖并没有跟着卷入补贴大战,毕竟规模很重要,但盈利也很重要。

佣金依然是美团收入的主要来源。三季度,佣金和在线营销收入分别在美团总收入中占比65%和16%。但是在线营销服务的收入增速很快,三季度为28%,高于佣金的25%。

在美团的生意里,商家赚用户的钱,美团赚商家的钱。佣金就像是坐地收租,是从商家的流水中抽成,佣金费率高低决定了美团盈利空间的高低。但提升佣金费率往往容易引发争议,今年4月美团商家反攻美团外卖、要求降佣金是前车之鉴。在线营销服务就像是收物业服务费,美团通过给商家提供增值服务,再向商家收一遍钱。显然,后者更容易获得商家好感。

营销服务在未来会在美团收入中占据重要地位,就像阿里一样,当商家数量增长到一定规模,存量市场就只能靠延伸服务,收广告流量费是必经之路。去年,美团上线了菜品信息流,智能推荐的颗粒度进一步提高,收广告费的维度,如今从商家进阶到菜品,赚钱的想象空间也变大了。

当然,新业务还在亏损,且亏损幅度在扩大。三季度,美团包含了快驴、闪购、网约车、买菜等模块的新业务,收入82亿元,亏损20亿元,亏损金额为近三个季度最高。

美团买菜进展如何?

当前阶段,美团关注度最高的新业务,当属买菜业务。

以社区团购为代表的互联网买菜,是今年巨头参与最多、资本密度最高、竞争最激烈的赛道。腾讯、阿里、滴滴、拼多多、美团已经全部入局,美团是其中声量最高、动作最快的巨头之一。

7月7日,美团宣布正式进军社区团购赛道,推出美团优选。5天后,美团优选开始在山东济南签约团长,并在7月15日正式上线。一个月后,美团优选开进武汉,直接将美团买菜在武汉地区的前置仓转为社区团购,全盘接管美团买菜在武汉地区的流量和供应链。

美团优选的负责人是陈亮,他是美团高级副总裁、核心管理层S-team成员,直接向王兴汇报。整个三季度,美团优选都在疯狂推进它的“千城计划”,要在年内实现“千城”覆盖。

买菜大战对于美团的意义,一方面在于这是未来美团重要的流量和收入来源,另一方面在于这块市场不能丢,如果被拼多多或滴滴拿下,那么美团的估值将打折扣。

三季度财报发布前,资本市场已经做好了买菜业务扩张拖累美团净利润的预期,有投行甚至预测美团该季度会亏损。在关键市场的卡位之战中,规模和速度比利润更重要。

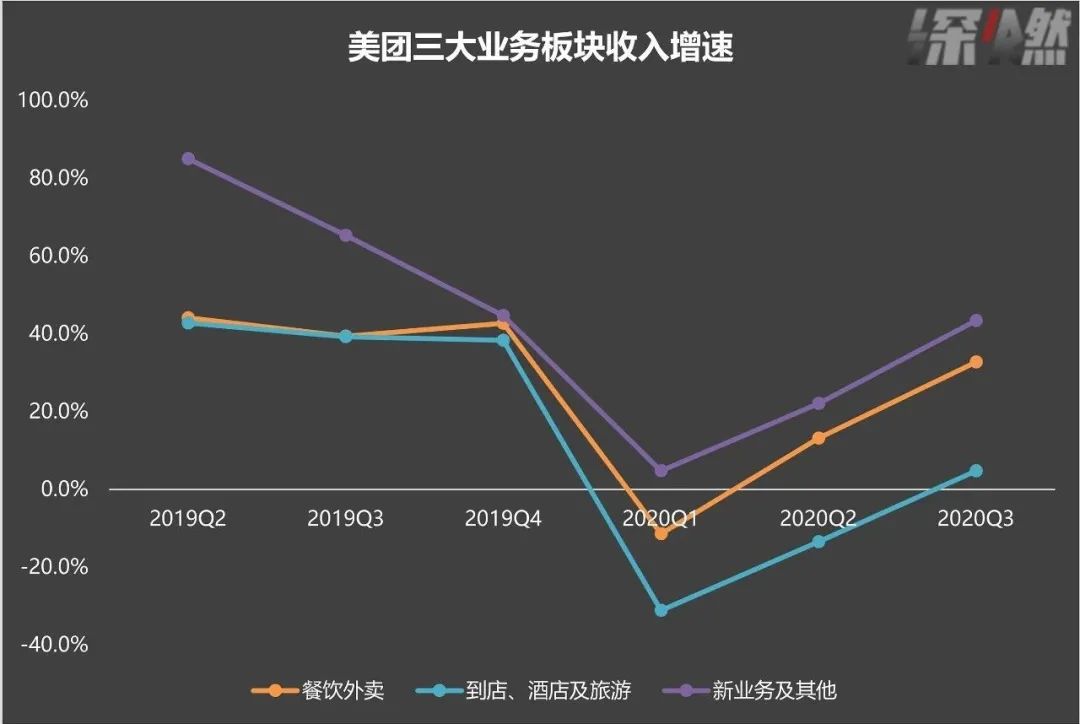

美团没有单独披露美团优选的财务数据,它被囊括在新业务中。但新业务的表现,能从侧面反映美团优选的进度。三季度,美团新业务的收入增速是43.5%,高于外卖和酒旅。从收入增速曲线可以看到,新业务正在快速回升。

美团三大业务收入增速

在三季度财报电话会议上,王兴称,美团优选现在是美团整个业务的优先战略领域,涵盖范围是当前的重中之重。

美团优选是从今年7月开城,但密集布点是从9月才开始,所以数据不会立马在三季度财报中有非常明显的体现,但在四季度财报中应该会比较明显。

这是美团首次和拼多多在正面战场展开直接较量。虽然同为腾讯投资的新兴巨头,但二者在过去并没有在业务层面有太多交集,买菜是少有的一次。拼多多已经将买菜业务上升到战略层面,开启硬核奋斗模式应战。某种意义上,买菜业务的成败,将在一定程度上决定美团新业务的增速和规模,也将在未来影响美团的股价走向。

现在,美团再次开始全面出击。在每一个赛道,它都面临异常强悍的敌人。在外卖市场,它和阿里激战正酣,在买菜市场,它同时和拼多多滴滴展开鏖战,在酒旅市场,它正面临来自携程强势的反击。

美团稳了吗?或许对于成长中的巨头而言,永远没有战斗结束的那一刻。