10月的最后一个交易日,被誉为乳业界“茅台”的伊利股份爆了个大雷。

当日早盘,伊利低开低走,而后迅速封死跌停板,成交金额超45亿元,位居两市首位,市值较前一交易日蒸发268亿,而伊利的表现也连累A股整个乳业板块一并崩盘,光明乳业、燕塘乳业、西部牧业纷纷跟跌,甚至带港股的蒙牛乳业都超跌近6个点。直至11月2日,伊利的跌势还在延续。

图源:东方财富网

作为市场上赫赫有名的白马股,伊利一直以来颇受资本追捧,即便在近年来波动起伏的环境中,其股价走势呈现出的也是一条向上的曲线。追溯其大跌经历,从2014年至今仅有过两次这样“骇人”的表现,上一次“躺尸”跌停还是在2018年4月27日,距今已2年有余。

如今“惨状”重演,背后的原因有哪些?这事儿或许还要从前一日晚间伊利那份三季报中寻找蛛丝马迹。

荷兰合作银行最近发布的2020年最新全球乳业排行榜中,伊利从2019年的第8名直接晋升到2020年第5名,成为亚洲*进入前五的乳业。纵观其业绩表现,一贯稳健,2019年营收902亿元,比2018年796亿元的营收增长了100多亿。

进入2020年,尽管大环境艰难,但伊利依旧保持着正增长。2020年1-9月,实现营收735.06亿元,同比增长7.3%,归母净利润60.24亿元,同比增长7%。

不过,从增速情况来看,报告期内伊利营收增幅为自2016年同期以来第二低水平,较2019年同期增速11.98%放慢4.56%;利润增幅同样处于近6年来较低水平,且低于营收增速。

数据来源:东方财富choice、伊利财报、节点投研所

都说股价是业绩的晴雨表,以今年以来伊利股价*点26.89元/股和10月29日盘中最高点44.54元/股计算,高达65%的涨幅远超上证指数。相比之下,这样的业绩增速多少有点说不过去,市场借此发泄不满情绪也属正常。

对于近期白马股频繁大跌现象,不少券商也给出了意见。华西证券指出,当前白马股的调整主要原因还是由于估值偏高,业绩不及预期;银河证券认为,不要轻言“错杀”,相当比例的所谓白马股的竞争力并没有那么强。

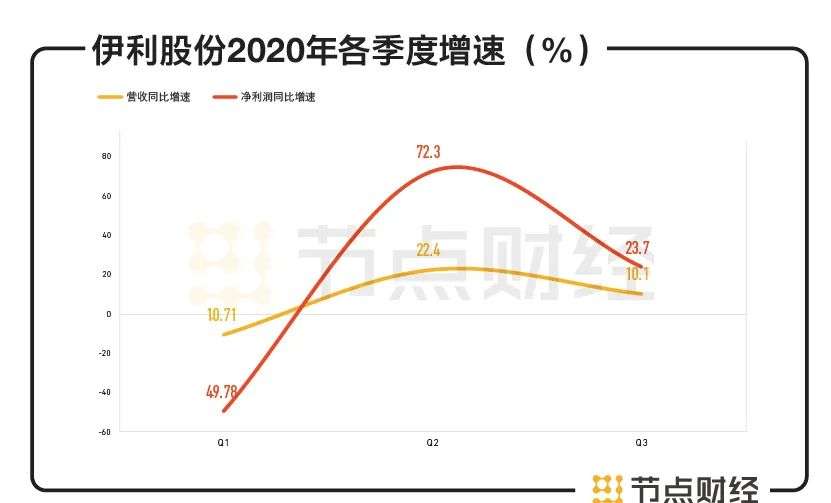

节点财经(ID:jiedian2018)拆分了伊利1-9月各季度数据,其Q3业绩增速不及预期或是此次伊利被“暴捶”的主要原因。我们来梳理一番。

2020年一季度对乳制品行业来说尤为艰难。年初突如其来的疫情冲击各行各业,乳品销售遇阻,部分终端网点关闭,小区、社区封闭,学校延迟开学等,对学生奶渠道、订奶上户渠道和部分经销商渠道的短期动销和收入带来负面影响,据国家统计局数据,2、3月份,乳制品销量分别下滑5.44%、2.02%。

传导至伊利身上,整个一季度营收下滑了10.71个百分点至206.53亿元,净利润几近腰斩,降幅达49.78%。

到了二季度,随着疫情逐渐消散,消费者对健康的关注度提升,带动乳制品需求增长,伊利业绩深V反弹,Q2营收增速回归双位数,达到22.4%,净利润同比增速72.3%,显示出极强的复苏态势。

数据来源:东方财富choice、伊利财报、节点投研所

三季度,各项消费场景在Q2的基础上进一步恢复,确定性更强,但伊利没能砸出个大水花,各项数据平平,营业收入259.78亿元,同比增长10.1%,归母净利22.89亿元,同比增长23.7%,营收和净利润同比增速均低于二季度。尤其是环比营收和净利润增速,Q3均为负数。

也就是说,伊利的业绩并未随着疫情向好而呈现出更好的增长,而市场的期待往往又高了些,最后就只能以跌停收场了。

营收、净利之外,再来看看伊利的盈利指标。

分产品看,前三季度,伊利的液体乳、奶粉及奶制品、冷饮产品的营收分别为572.9亿元、93.69亿元、60.34亿元。其中,液态奶占总营收比重为77.94%,依然是支柱品类;分地区来看,华北地区和华南地区的营收分别为204.63亿元、181.11亿元,其他地区营收为342.88亿元。

单看Q3,液体乳、奶粉及奶制品、冷饮产品的收入分别为218.5亿元、27.3亿元、11.7亿元,同比增长9.6%、18.7%、1.2%。

国盛证券在其研报中表示,根据渠道调研反馈,预计Q1-3安慕希增速约15%,Q3安慕希恢复正增长,常温白奶受益于疫情影响减弱环比提速,预计Q3实现双位数增长,低温奶产品收入同比基本持平;奶粉及奶制品增速较快,主要系2019年8月Westland并表的缘故,预计内生增长8%左右。

以此来看,在近年来被乳企视为另一块掘金地的低温奶市场,也是市场给予估值预期的关键着眼点之一,伊利并未有太出彩的表现,奶粉及奶制品又继续被飞鹤压制,冷饮产品已经进入淡季,而公司的常温酸奶、常温液态奶及常温有机奶目前均已处于较高的市占率,后续已难有较大突破,可能影响到市场对其估值。

盈利能力上,受原奶价格上涨影响,公司2020年1-3Q毛利率37.17%,同比减少0.67%,Q3毛利率34.92%,同比减少1.2%,环比减少1.22%。

从财报数据来看,为缓解原奶成本上涨压力,公司采取了压缩成本方式。

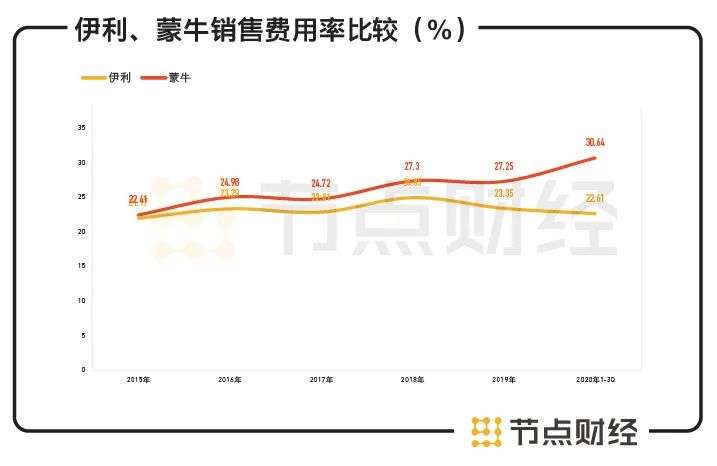

乳制品行业,基于产品的同质化特点,乳企需要把目光放在大范围、高频度的广告营销上,销售费用一直都是一笔非常庞大的支出,控费往往也从销售费用入手。伊利因为更大的规模效应,控费效果也更加明显。

2020年Q1-3,由于线上广告费用+线下渠道运营费用走低,伊利销售费用166.8亿元,销售费用率22.61%,同比下降1.05%;Q3销售费用53.63亿元,销售费用率为 20.44%,同比下降1.38%。

拉长时间轴,和“死对头”蒙牛相比,伊利在营销上投入稳定,费用把控更加适当。

数据来源:东方财富choice、伊利财报、节点投研所

在毛利率下滑的情况下,有效的控费政策对伊利的净利率起到了支撑作用。2020年Q1-3其净利率8.2%,同比持平,Q3净利率8.7%,同比提升0.9%。

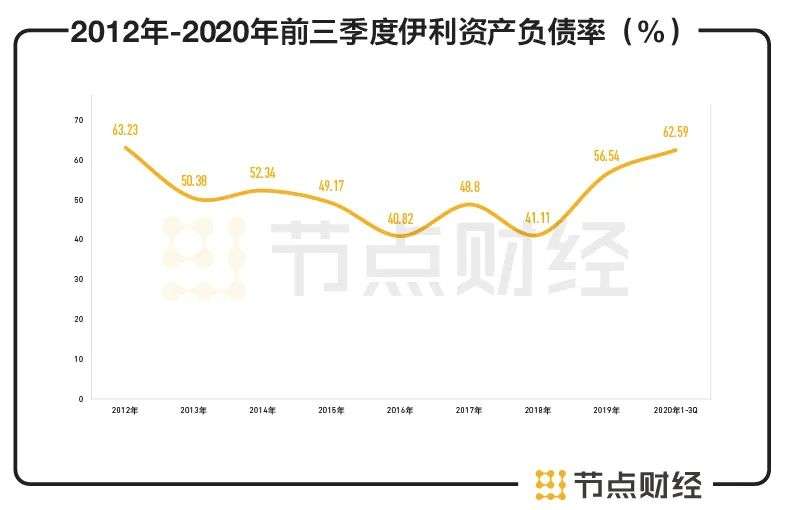

值得关注的是,伊利的资产负债率在三季度末创出阶段新高,达到62.59%,较去年同期和今年年初分别上升8.7%、6.05%。追溯过往,上一次资产负债率突破60%,还是在2012年。

数据来源:东方财富choice、伊利财报、节点投研所

体现在负债上,报告期内伊利的短期借款和长期借款均大幅增加。短期借款比年初增加109.25%至95.41亿元,主要为向银行借款增加、合并报表范围内企业之间开具银行承兑汇票后向银行贴现所致;长期借款比年初增加176%至13亿元,主要因期内借入分期付息到期还本的银行借款所致。

针对伊利这份财报,能否如期实现千亿目标就成为外界探讨的一个话题。

2014年,伊利董事长潘刚提出了2020年“五强千亿”的战略目标,即2020年进入世界乳业前五强、营收超千亿。

显然,2020年最新全球乳业排行榜中的排名已昭告了伊利“五强”目标的提前实现,至于千亿销售目标,从目前的情势来看,伊利还需要在四季度更卖力才能完成。

2020年前三季,伊利实现营收735.06亿元,简单测算,伊利需要在四季度销售265亿元,同比增长23%。按照伊利正常的增速,再加大点促销力度,应该不成问题。但今年春节在2月份之后,时间较晚,这会一定程度上影响到Q4的需求和伊利的收入确认。

另外,伊利当下还面临成本上涨的压力。

2020年疫情对海外进口原奶价格形成了明显的负作用,并且这种负作用可能随着全球疫情的二次爆发进一步加重。

回到国内,经过2014-2016年奶价低位、养殖户亏损、环保政策缩紧后,我国奶牛存栏量持续下滑,已从2014年的840万头下滑至2019年的610万头,2020年虽然小幅上行,但也仅恢复到2004-2005年的水平。

叠加疫情影响,据国家农业农村部统计显示,国内奶价已经连涨4个月,到9月第二周,内蒙古、河北等10个奶牛主产省份生鲜乳平均价格3.85元/公斤,同比上涨3.8%;乳制品原料企业恒天然公布数据也显示,2020财年中国牧场原奶平均售价为3.91元/公斤,创下5年来的最高,下半年市场已出现了原奶供不应求的局面。

在此背景下,供应端波动放缓拉长周期,安信证券预计奶价上行至少持续至2021年上半年,伊利四季度毛利率或仍将承压。如果要继续达成目标,伊利可能就要加大营销,势必又会挤压利润空间。

从较长期视角看,伊利低温奶发力不足也是一个掣肘业绩和估值的问题。目前在该领域,光明乳业以近40%的市占率遥遥*,蒙牛2019年市占率7.1%,位列第二。伊利尚无公开数据,但天风证券认为,伊利低温盈利能力暂时低于蒙牛,甚至亏损。

站在资本市场的角度,伊利要想获得更高的估值,还需要在更具想象空间的低温赛道以及能打开增速的新业务上加把劲。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、招股书和官方互动平台等)为核心依据的独立第三方研究;节点财经力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本报告所采取的任何行动承担任何责任。