2020年10月23日晚,港交所官网挂出《新东方聆讯后资料集》。10月29日启动的全球发售,新东方将出售851万新股,发售价不超过1399港元,募集资金净额约117亿港元。预计11月9日,新东方将在港交所主板上市,代码9901的新东方,成为香港股市*只千元股,“贵族”气息扑面而来。

截至2020年5月31日的财年中,新东方营收和股东应占利润分别为35.8亿美元、4.1亿美元。按10月30日收盘计算,新东方市值257亿美元,静态市盈率62倍。

时机不算好

2006年9月在纽交所上市后,新东方营收快速增长。2008财年(截至自然年的5月31日),营收突破2亿美元。2018财年,新东方营收24.5亿美元,“黄金十年”间年均复合增长率达28.4%。2019财年营收增速降至26.5%,2020财年进一步回落至15.6%。

新东方营收具有显著的季节性波动,峰值出现在*财季(截至自然季的8月31日),也就是包含漫长暑假的三个月。2019财年Q1,营收同比劲增52.9%、达到10.7亿美元,这是新东方季度收入首次突破10亿美元。

新东方将营收分为教学、教材两个部分。由于业务的特点,教材款和学费同时收取。教材款当季确认为营收,学费则在授课结束后才能确认为营收(通常在下个季度)。

每财年第四财季(截至自然季的5月31日)教材销售收入都会暴涨,显然是学员在为暑期课程订购教材。

2019财年Q4,教学、教材收入分别为7.17亿美元和1.26亿美元,教材收入占总营收的14.9%。2020财年Q4,教学、教材收入分别为6.65亿美元和1.34亿美元,教材收入占总营收的16.7%。

疫情对新东方线下授课造成一定影响,2020财年Q4学费收入同比下降7.3%。2021财年Q1,教学、教材收入分别下降6.1%和33%,由于教学收入占比远远大于教材销售,因此总营收降幅仅为8%,看起来不算触目惊心。

但教材收入下降,足以令人不安。一方面教材销售由教学业务衍生,买了新东方课程买教材是刚需;另一方面,教材销售收入增减预示着下季度教学收入的增减。

2021年Q1教材销售断崖式下跌或能预示着下财季(截至2020年11月30日结束)教学收入将显著下降。

国际形势对新东方未来的影响比疫情更加深远。新东方以英语辅导起家,尽管K-12校外辅导等业务做得有声有色,但占领人们心智的观念还是:新东方是外语备考(SAT、TOEFL)*培训机构。

新东方核心用户的奋斗目标是赴“五眼联盟”国家留学(美、英、加、澳、新)。据报道,2020年6 月份只有8名中国学生获得赴美的学生签证,而2019年6月这个数字是3.4万。留学热面临大退潮,特别赴英语国家留学积极性、可行性将跌至“深渊”。与其它教育机构相比,新东方受到的冲击无疑是*的。

疫情与“新冷战阴云”叠加,新东方二次上市的时机不算好,但搞不好是未来若干年*的。

线下扩张边际效益收窄

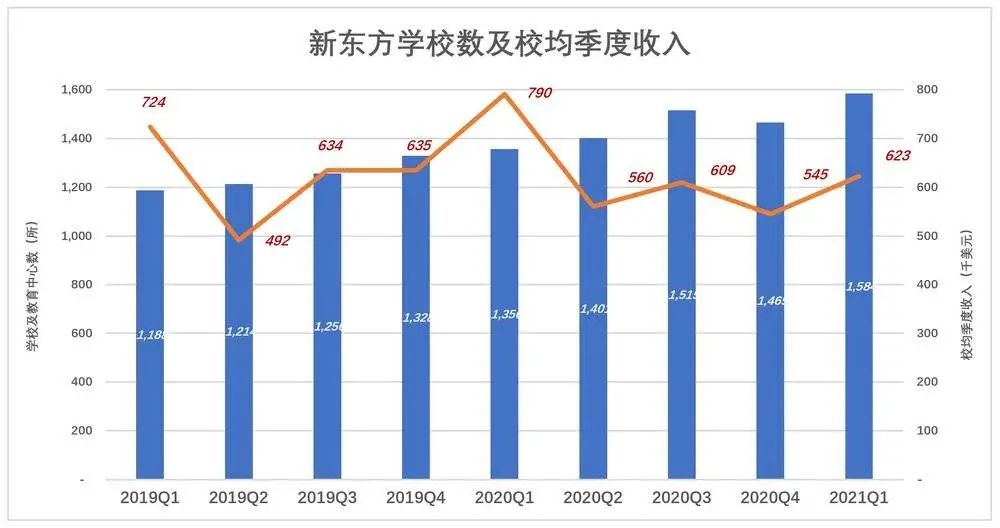

面临互联网冲击,新东方逆势加大线下投入,学校及教学中心数稳步增长,截至2018年8月末(2019财一季度末),学校、教学中心数分别为88所、1100所。2020年8月末,学校、教学中心数分别为112所、1472所。分别较两年前增加24所、372所,扩张态势强劲。

将学校和教学中心数加总做分母,发现最近三个季度新东方学校/教育中心的平均收入都在下降:

2019财年Q3、2020财年Q3的校均季度收入分别为63.4万美元和60.9万美元,降幅3.9%;

2019财年Q4、2020财年Q4的校均季度收入分别为63.5万美元和54.5万美元,降幅14.2%;

2020财年Q1、2021财年Q1的校均季度收入分别为79万美元和62.3万美元,降幅21.1%。

学校规模远大于教学中心,2021财年一季度末学校和教学中心总数中,学校占比7.61%,2020财一季度末这个比例是7.53%。也就是说,在学校占比略微提高的情况下,“学校+教学中心”的平均收入下降了21%。

新东方线下扩张的脚步毫不迟疑,国际环境及疫情的双重影响下,单校收入降幅尚在可以接受的范围之内。

“利益格局”难撼

2019年春节前,俞敏洪连发五封“内部邮件”,宣布自任“三化工作小组”组长,在2019自然年及2020财年(2019年6月1日至2020年5月31日)“强烈推进‘三化’”——要“脱胎换骨”,“洗心革面”,“厘清业务思路,调整组织结构,改变利益格局,推动思想变革”。

时至2020年末,新东方离“脱胎换骨”和“洗心革面”差得有点远。

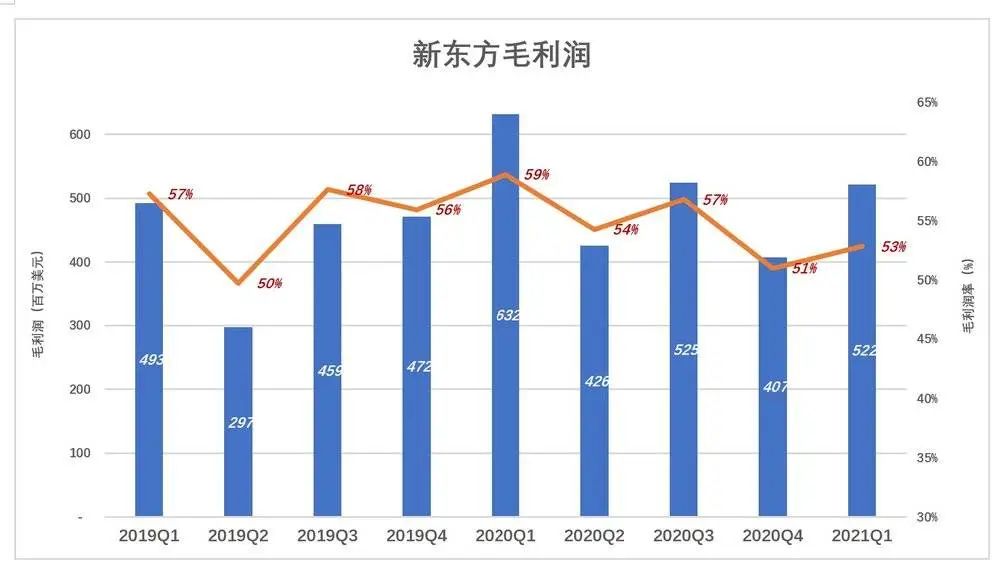

首先是毛利润率下滑。

新东方主要成本是教师薪酬、教室租金和教材成本,2010财年之前毛利润率保持在62%一线。2014财年降到60%、2020财年降至55.6%,2021财年Q1降至52.9%。简而言之,新东方未能将人力成本和租金上涨全部转嫁给学员,毛利润率呈缓慢下滑趋势。

每年财年*季度是营收的峰值,也是毛利润率的峰值。2015、2016、2017三个财年的一季度毛利润率都在62%、63%一线。2018、2019、2020三个财年一季度毛利润率分别为59%、57%、59%。无论如何,与外卖、线下零售等行业相比,线下教育算是“暴利”了。

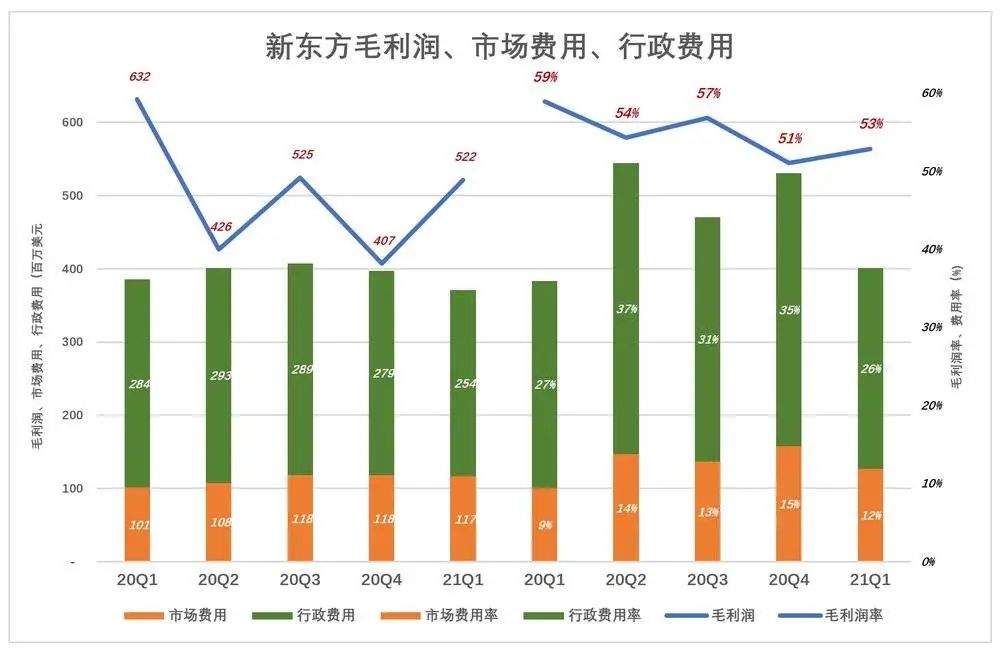

其次是费用降下来。

由于品牌深入人心,新东方市场费用在招生旺季约占营收的15%,淡季约为11%。2021财年Q1市场费用1.2亿美元,占营收的11.8%。

对新东方业绩影响较大的是高企的行政费用。最近11个财季,新东方行政费用连续超过2亿美元。

2020财年Q1,行政费用2.84亿美元,相当于营收的26.5%,较2019财年Q1下降0.7个百分点;2021财年Q1行政费用为2.54亿美元,相当于营收的25.8%,较2020财年Q1再降0.7个百分点。“洗心革面”两年,行政费用率下降1.4%百分点,可见“改变利益格局”有多难。

新东方毛利润呈明显季节性波动,包含暑期在内的Q1财季毛利润、毛利润率均为全年峰值。2020财年Q1,分别达到6.3亿美元、59%;寒假所在的Q3财季仅次于Q1,2020财年Q3毛利润5.25亿美元、毛利润率57%。

新东方费用支出几乎看不出季度性波动,不论淡季、旺季,费用都不能省。2020财年Q2、Q4两个淡季,市场、行政费用合计都是4亿美元,分别占营收的51%、50%。

新东方营收、净利润增速不能支持60多倍的市盈率。未来可预见的几个财季,情况会越来越糟。从这个角度说,新东方香港二次上市的时机是未来一段时间内*的。香港能等,新东方不能等。