苹果刚发布了2020 年第四季度(7月至9月)的财报,营收再创第四季度的历史记录,也超出华尔街的预期。但华尔街没因而卖账,财报后苹果股价急跌 5%,到底苹果这季财报是怎样的一回事?

事实上,苹果这季业绩很好吗?并不对。

业绩不好?也*不是。

苹果的业绩还算不错

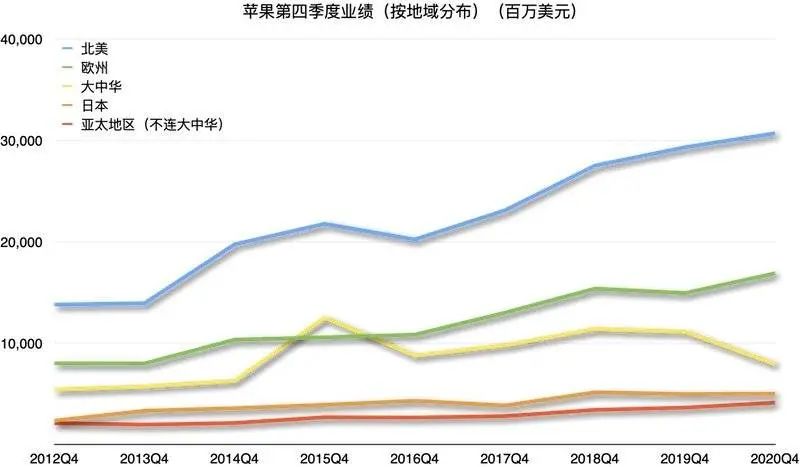

单纯在数据上,苹果在本季度的业绩其实相当不错。他们在在疫情以及 iPhone 12 延期的双重影响下,仍然创出 646.68 亿美元的季度历史新高,录得 1.03% 的同比增长。另一个值得苹果高兴的消息,是在全球经济也因为疫情而受到严重影响的情况下,苹果仍然在大中华以外的大部份区域,均录得相当理想的增长。

换言之,这季度业绩并没有显著提高,其实又是大中华地区的业绩,在拖苹果后腿。

苹果*值得忧虑的,他们在这季度运营情况仍然不算理想。苹果在毛利增加的情况下,运营利润出同比下跌 5%。在过去 5 年,苹果研发资出合计约 700 亿美元,每年平均增幅率达 12% 左右;但苹果在营收方面,每年平均增幅仅为 10% 左右。可见近年苹果在面对激烈的竞争下,尽管大幅提高研发支出,但仍然无法换来相应的营收增长,并导致近年利润空间开始收窄。

另一方面,华尔街十分关心的服务类营收,同比增长 16% 至 145 亿美元,光是这一块收入就已达 iPhone 整季营收的一半以上。苹果 CFO Luca Maestri 在财报会议表示,他们的付费订阅用户 (Paid Account) 在本季度同比增加了 1.35 亿至 5.85 亿,增幅高达 23%。由于早前有分析师指出,苹果 iPhone 用户已达 10 亿之谱,那表示苹果在服务营收上,仍然有巨大的增长潜力。

苹果的业绩增长,也很大程度上来自 iPhone 以外,其它硬件销量的高速增长。在本季度 Mac 和 iPad 继受惠于疫情带来的在家办公需求增长,分别取得了 29% 以及 46% 的惊人营收增幅(上图),也成为苹果本季度业绩增长的*功臣。

换言之,这季度业绩并没有显著提高,其实又是 iPhone 的业绩在拖后腿。

而这苹果在两个关键数据表现不佳,归根究底由于一个关键问题:新 iPhone 延期了。

延期造成 70 亿美元损失

Odin曾撰文指出,由于苹果每年也会在 9 月推出新 iPhone ,所以每年 7~9 月,用户都会因为持币观望新一代 iPhone 的推出,导致当季 iPhone 销量急跌。因此,苹果往往故意在第四季度最后一周,开售新一代 iPhone,目的是为通过 iPhone 首周销量,支持这季度的苹果业绩。但由于 iPhone 12 延期而失去了首周销量的关系,iPhone 这季度的营收出现 11% 的同比下滑。

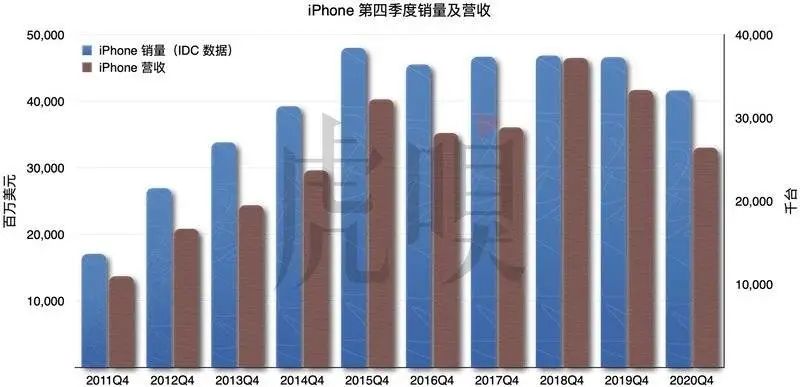

到底这次延期,对这季的苹果业绩带来多少影响?首先是销量下滑。根据IDC 的统计,本季度 iPhone 销量约为 4,160 万台,同比下跌 10.6%(上图蓝条)。据天风国际的郭明錤的预测,iPhone 12 预售首周,销量达至 700~900 万台,当然,这这销量不一定会全部叠加在第四季度的 iPhone 销量上,但如果 iPhone 12 如期推出,保守估计销量能与去年的 4,660 万相当。

换言之 iPhone 12 延期,可能导致 iPhone 的第四季度销量减少 500 万台。

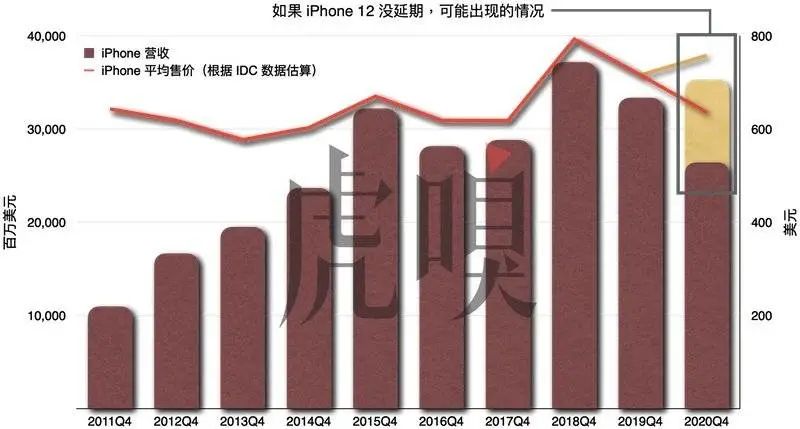

另一个由 iPhone 延期导致的明显影响是 iPhone 平均售价的下滑。由于愿意花更多金钱、买高端 iPhone 的消费者,会因为 iPhone 12 延期而持币观望,导致这季度苹果必须通过降价、或主力催销廉价的 iPhone SE,才能吸引用户购买。

但结果由于 iPhone 12 延期,第四季度 iPhone 的平均售价(根据 IDC 数据估计),由去年同期的 715 美元,跌至今季的 635 美元(上图红色折线),同比下跌 11.2%。而如果 iPhone 12 没有延期,iPhone 销量可能会是 4,660 万台、假设平均售价与去年同期一样,那本季度 iPhone 的营收可能会达 353.33 亿美元(上图黄条)。

换句话说,iPhone 12 延期导致苹果少收了约 70.89 亿美元,占苹果本季营收的 11% 左右。

明显可见 iPhone 12 的延期,在短期内为苹果业绩带来巨大影响。

中国市场的断崖式下滑

华尔街的另一个忧虑,是大中华地区。

目前全球疫情严竣的情况下,中国几乎是目前少数能回复正常的主要消费电子产品市场,况且,根据移动数据平台App Annie 的数据,中国仍然是全球仅次于美国之外,iOS 的第二大应用市场,这证明了苹果在中国仍然有相当大的发展空间。

但是,苹果不但和去季一样,无法在这个已从疫情中回复过来的市场里占到好处,反而出现极度严重的业绩滑坡,营收同比下跌 28.6%,少收了 31.88 亿美元(约本季度总营收的 4.9%)。目前,苹果的大中华业绩不到 80 亿美元,是 2015 年以来的*点,而大中华地区占比仅为 12.7%,也是苹果自 2012 年把大中华地区划分成独立一个板块以来,占比*的一年。

可见这次大中华地区的业绩,出现了断崖式下滑。

安乎都护府长史提供的中国手机市场数据里, iPhone 销量跌幅达至 20% 以上,可见 iPhone 在中国卖不好的其中一个原因,是华为在被列入实体清单后,全力发展国内手机市场,不但把 iPhone 挤得无处容身,就连 OPPO、vivo 和小米的份额也被挤走。

所以这代表 iPhone 不受中国用户欢迎了吗?不完全是。最少,在 iPhone 11 进入产品周期的最后阶段,苹果实在很难和华为竞争。因此,苹果 CEO 库克也在财报会议里明确表示:在 9 月的季度里,大中华地区是受到新 iPhone 缺席冲击最严重的地区。

单以营收份额计算,这季度 iPhone 在大中华地区的销量估计只有不到 530 万台。但根据郭明錤的估算,中国市场占全球 iPhone 12 预购量的 35%~45%,换言之带来 200 万台以上的订单,这足以使 iPhone 在大中华地区的销量增加接近 50%,并带来不少于 16 亿美元的营收,营收也达到 100 亿美元以上。但是这数以十亿计营收,无法算入第四季度的财报,导致大中华地区同比断崖式下滑。

可见新 iPhone 延期,对苹果这季业绩带来多严重的影响。

需求高,不等于卖得好

iPhone 12 延期,对苹果来说仅仅是短期问题,它不像什么“失去创新能力”、或是“缺乏核心技术”等因素,会为苹果带来长远的影响。同样地,iPhone 延期也不可能像新冠疫情等不明朗因素,为苹果业绩带来中期的隐忧。

但尴尬的是,iPhone 12 延期问题将横跨了两个季度,而且更与苹果最重要的 10~12 月的购物旺季重叠了。而这季度苹果的财报也证明了,iPhone 12 延期的确对 iPhone 营收和大中华地区的业绩,带来明显的冲击。华尔街难免担心相关的影响,延续至 10~12 月苹果这个关键季度。

诚然,Odin 先前曾两度提及 iPhone 12 延期对苹果业绩所带来的影响,仍然有读者误以为我觉得 iPhone 12 不好,所以才看淡 iPhone 的营收,但事实并不如此。iPhone 12 推出之后,媒体的评价普遍相当正面,而且 Tim Cook 在财报会议里也有透露,iPhone 12 需求相当强劲,增加达 2 位数字。但尽管 iPhone 12 的需求如此强劲,但这并不代表这两季度的 iPhone 就能卖得很好。

真正决定 iPhone 在 10~12 月季度销量的因素,是以下两个重要因素:

首先,是 iPhone 12 的销售天数。Odin 相信 iPhone 12 就算再推迟,仍然会有不少死忠用户坚持购买。但我们也不能忽略当中不少的“摇摆用户”,可能在 iPhone 12 推出前改买较为廉价的 iPhone SE 或安卓手机,也会有不少本来打算冲动消费的用户,在三思后决定把钱省下来。

如果 iPhone 12 的销售天数愈长,就更容易吸纳这些摇摆用户,但下季度 iPhone 12 的销售天数明显比去年要短。

其次,是 iPhone 12 的产能。先前 Odin就提到,iPhone 12 延期量产,严重影响苹果的产能。这次库克也在电话会议里承认,目前他们遇上供应链上的限制,目前“非常、非常努力” (working really, really hard) 去解决这个限制。早前已经有消息指出,iPhone *的生产基地郑州富士康,已经重金招人并以双工加班(上图),务求满足 iPhone 12 的产能需要。

即使全世界人也争着买 iPhone 12,但最终的销量可能取决于下季度苹果能生产多少台 iPhone 12。

变数太多、难以预测

所以,Odin 不看好苹果下季度的业绩吗?我个人不怀疑 iPhone 12 的吸引力,也不怀疑苹果对供应链的掌控力。但是在这三个月内,实在可能有太多变数出现。

先前我们提过,iPhone 可能因为这次延期发货,导致下季度销量降至 6,300~6,800 万台,并使相关的营收同比下跌 8%~14%。但与此同时,Mac、iPad 和服务类的销量提升,又会否像这季度一样,勉强弥补 iPhone 销量下滑所造成影响,尚未可知。

另一方面,华为在中国也刚推出了新一代的 Mate 40。虽然 iPhone 12 有足够竞争力与 Mate 40 抗衡,但毕竟 Mate 40 挂着“华为末代旗舰”,已有黄牛以“*”作招徕手段,据消息指已出现严重缺货现象。不过,这到底是因为 Mate 40 太受欢迎,并将会成为 iPhone 在中国市场的强大对手?还是华为产能不足,根本无法与 iPhone 对抗?目前仍然不得而知。

反正如果是你是果粉,买买买就是。如果你是果黑?不要买就是。但如果你是一名投资者?未来苹果与相关供应链的股价,将可能有不同程度的波幅,投资前请务必三思,注意相关风险。

21229起

融资事件

4435.76亿元

融资总金额

11659家

企业

3220家

涉及机构

512起

上市事件

6.45万亿元

A股总市值