9 月 28 日,上交所科创板上市委第 83 次审议会议,吉利汽车(吉利汽车控股有限公司)顺利过会。融资金额 200 亿元人民币,人民币股份均为新股,规模不超过已发行股本的 15%。

成功拿到 A 股入场券的吉利,即将成为科创板*支汽车股。

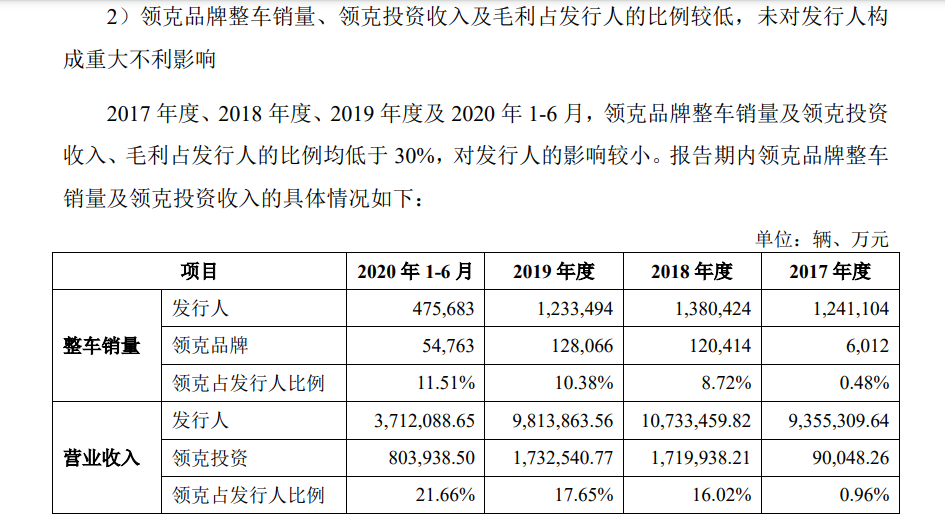

吉利汽车是浙江吉利控股集团(吉利控股)的控股子公司,上市主体拥有吉利、几何、领克三大品牌。其中,领克品牌为吉利汽车、吉利控股、沃尔沃三方合营,吉利汽车出资占比 50%。吉利控股集团旗下的其他品牌,沃尔沃、极星(Polestar)、宝腾、路特斯、Smart 等,均不在其中。

市场:自主一哥,难抵大势

2017 年,吉利超越长城、长安,正式站上中国自主品牌*宝座,这一坐就是三年。不出意外,2020 年吉利仍会蝉联自主销量榜首。吉利“自主一哥”的身份,已经深入人心。

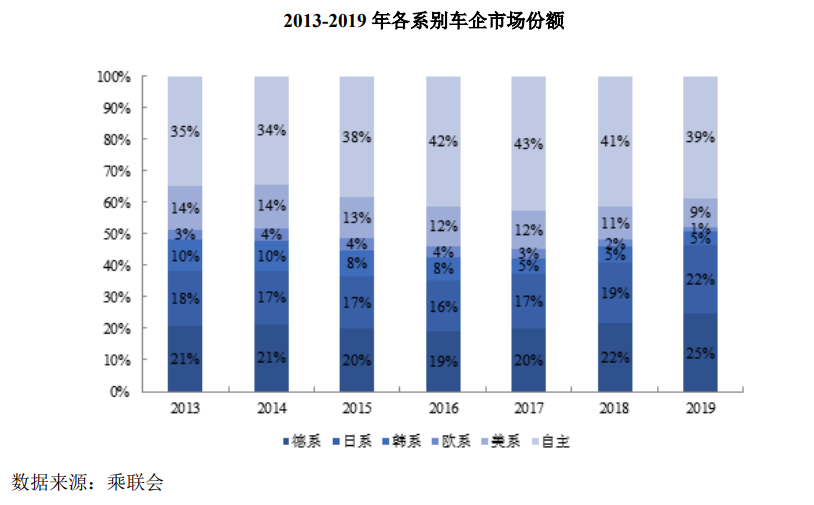

然而,2017 年既是自主品牌的销量顶峰,也是中国车市的销量顶峰。2018 年起,中国汽车市场结束了 28 年连续增长,至今转为缓慢下行。这其中,自主品牌正是重点“灾区”。2017~2019 年,自主品牌总份额由 43%,下降到 41%,再降到 39%(乘联会数据)。2020 年前 8 个月,自主品牌市场份额进一步降至 36.2%(中汽协数据)。

对于吉利而言,好消息是市场下行过程中,集中度也在上升:从 2016 年底到 2020 年 6 月底,市场前 5 大车企市场占有率由 33.6% 提升至 39.67%,前 10 大车企占有率由 54.88% 提升至 62.65%。边缘小厂被淘汰,份额向头部厂商集中。

坏消息是自主品牌势弱,自主一哥也难独善其身。招股书显示,2017、2018、2019 及 2020 年 1-6 月,吉利汽车三大品牌(含领克)总销量分别为 124.71 万辆、150.08 万辆、136.16 万辆及 53.04 万辆。即便不考虑 2020 年上半年疫情影响,从 2019 年起吉利汽车总销量已开始下滑。并且,从 2020 年上半年吉利汽车的表现看,即便没有疫情影响,销量回升的可能性也很渺茫。

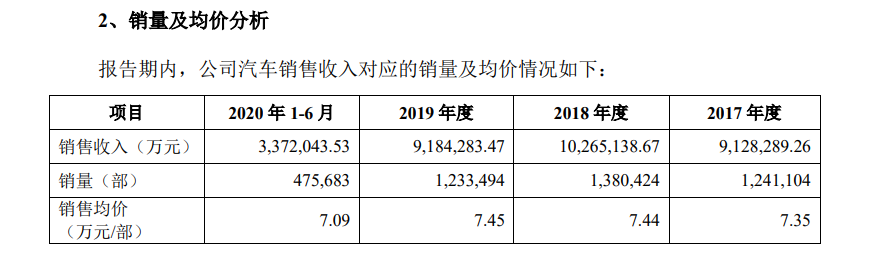

营业收入的变化,基本与销量表现同步。2017、2018、2019 及 2020 年 1-6 月,吉利汽车营收分别为 936 亿元、1073 亿元、981 亿元和 371 亿元。这其中,汽车销售收入始终占据营收的绝大部分:913 亿元、1027 亿元、918 亿元和 337 亿元。

于是相应的,吉利汽车的平均单车售价,在近四年来没有获得质的提升。2017-2018 年,由于高端品牌领克加入,平均车价由 7.35 万元升至 7.44 万元。然而 2019 年,尽管领克品牌销量翻倍,吉利单车售价也只提高到了 7.45 万元。2020 年上半年受疫情影响,平均车价掉头跌落至 7.09 万元。

尽管吉利汽车身为自主一哥,并推出了高端品牌,在各家自主车企中已经是最为接近合资车企的一家,但这些努力并没有让吉利汽车均价有明显的、质的提升。于是在受到市场大环境下行、自主品牌受挤压的情况下,吉利汽车依然受到了明显的负面影响——只是相对其他小规模自主车企,受影响幅度还是小多了。

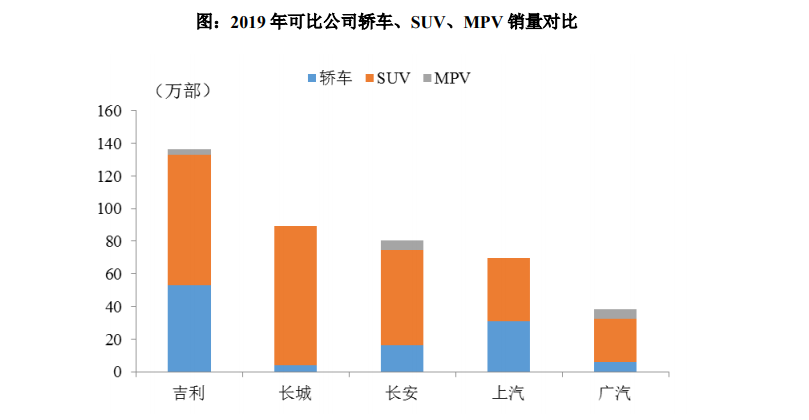

在几家龙头自主车企中,吉利的情况其实是相对乐观的。和身后的长城、长安相比,吉利拥有明显更健康的产品结构:轿车与 SUV 占比比例约为 4:6。而长城、长安都严重依赖于 SUV 产品线,轿车产品线对销量贡献不足。上汽自主品牌的轿车与 SUV 比例也相对健康,但总体销量规模与吉利还有差距。

前几大自主品牌中,吉利汽车是在销量规模、产品结构两方面,都最接近优势合资车企(即最接近市场总体比例)的一家。

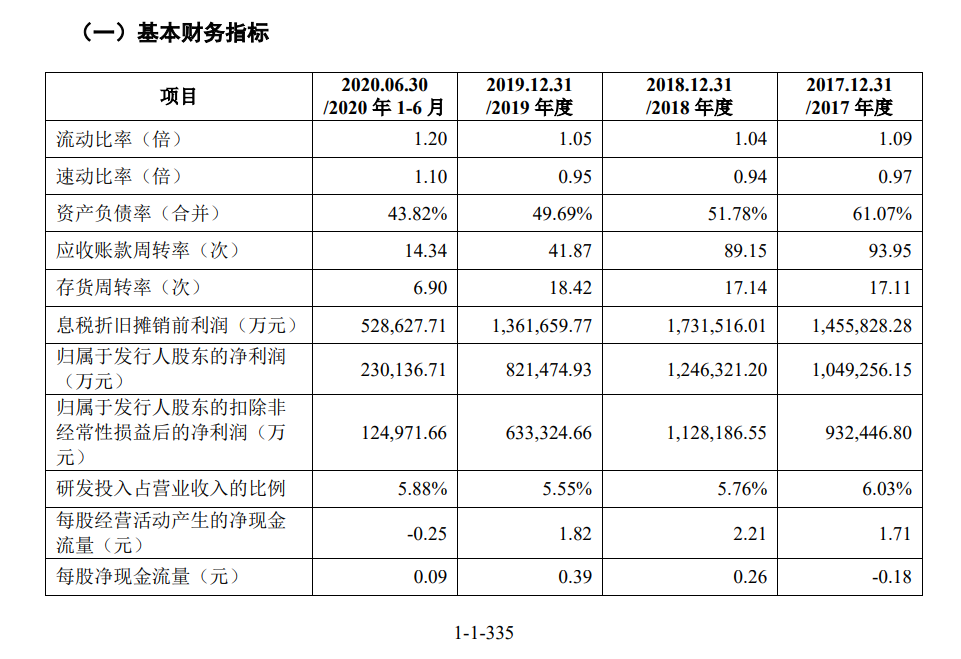

产品线健康,意味着未来发展道路的全面,但现状仍需要留意。2020 年上半年因受疫情影响,6 月末的存货周转率、应收账款周转率(次数)都显著低于往年正常水平。存货中,产成品(主要是库存整车)余额 18.2 亿元人民币,高于上年末的 15.6 亿元。

好的一面也有,疫情使得吉利主动减少了备货,应付账款余额明显减少,使得流动负债及负债总额有所减少。结果是资产负债率由约 50% 降至 44%,流动比率从 1.05 升至 1.20。虽然销量和收入减少、库存增加账期变长,财务状况依旧保持稳定。

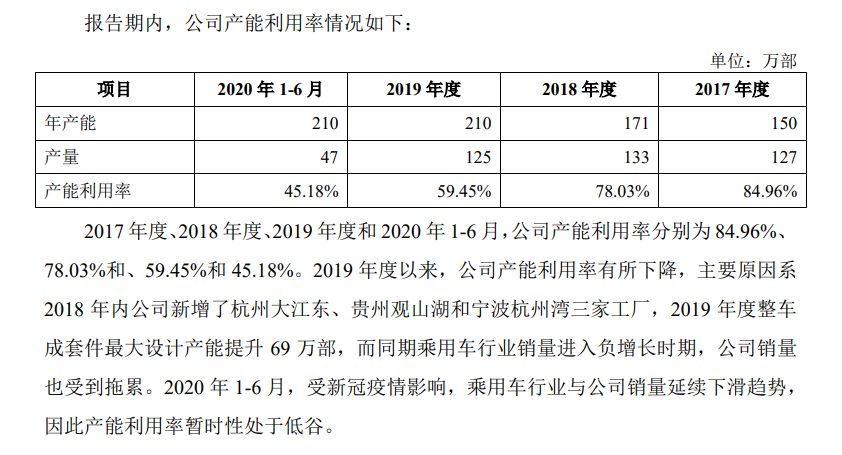

如果说这些只是短期内影响,会随着疫情稳定而逐渐好转,产能过剩就是更长期性质的潜在问题。

2020 年上半年,吉利汽车产能利用率仅 45.18%,不足半数。这不只是因疫情影响,2019 年随着三家新工厂落成,吉利总产能由 171 万辆猛增至 210 万辆。然而当初的产能规划,明显没有预料到近三年的车市低迷,随着 2018、2019 两年销量下降,产能利用率在 2019 年已降至不足 60%。即便 2020 年没有出现疫情,吉利也会有相当一部分产能闲置。

车市整体迅速好转的可能性已经很小,吉利汽车销量迅速、成规模增加的难度极大,产能空置是早晚要解决的问题。

技术:油电并行,用钱在刃

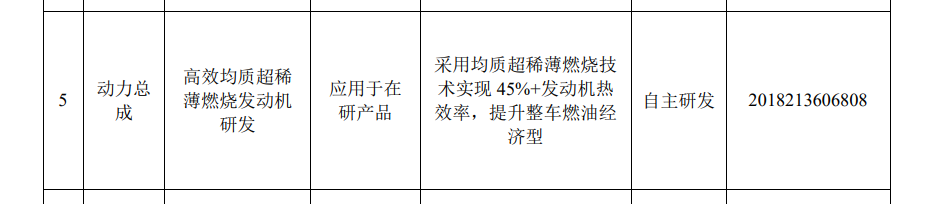

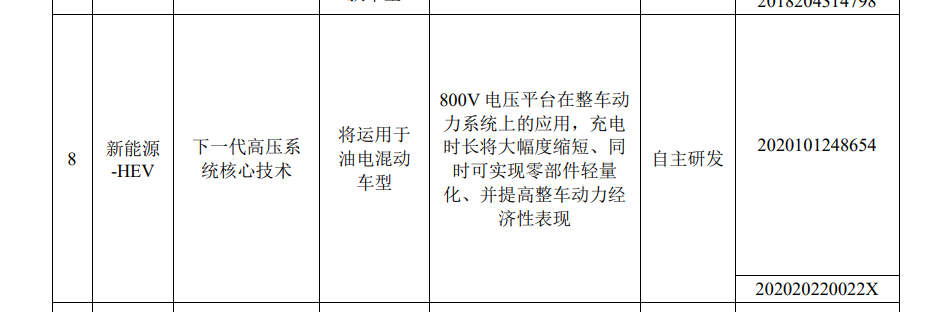

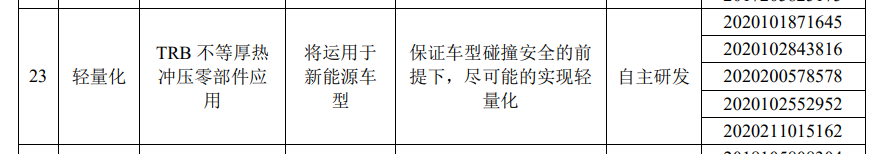

吉利本次募集的 200 亿元中,将有 84 亿用于新车型研发、30 亿用于前瞻技术研发,用于研发活动的比例近六成。2017~2020 年(上半年),吉利始终保持着 5.5%~6% 的研发投入占比。吉利在招股书中列出了一系列专利,其中比较值得注意的有:高效稀薄燃烧发动机(热效率 45%+)、800V 高压三电(用于混动车)、TRB 不等厚热冲压板(白车身)。

1.高效稀薄燃烧发动机

中国自主车企发力高效率内燃机,已经不是什么新鲜事。长安、一汽、长城、比亚迪、东风、广汽,都先后推出了最高热效率在 38~41% 的高效汽油机。尽管业界弥漫着“电动车很快全面取代燃油车”的浮躁氛围,然而水冷水暖鸭先知,仍有相对多的中外车企继续研发内燃机。尤其是中、韩这样先前在内燃机落后国家的车企,迎来了一个难得的追赶机会。

45%+,这个数字即便在如此环境下,依然显得格外惹眼。

目前量产热效率最高的汽油机,应该属于马自达 Skyactiv-X,最高热效率约在 43~44%。最出名的,则是丰田 Dynamic Force 系列的 40%/41%(燃油/混动版)。

吉利的描述是“高效均质超稀薄燃烧发动机研发”。“超稀薄”,通常意味着 2 倍以上的空气过量系数;“均质”,意味着没有采用分层燃烧策略。超稀薄状态的燃油空气混合气不易被点燃,往往需要采取分层燃烧等特殊手段,但吉利又加上了“均质”二字。超稀薄、均质燃烧,目前只有马自达用压缩燃烧实现了,吉利如何做到还不得而知。

招股书中并没有解释太多,考虑到这项专利的状态仍处在用于“在研”阶段,吉利的稀薄燃烧高效发动机量产商用应该还需时日。2019 年,吉利和沃尔沃宣布将合并内燃机部门,但计划在 2020 年 7 月暂停。

2.高压 800V 三电及混动系统

800V 超高压是眼下纯电动车领域十分前沿的技术。高出一倍多的高电压下,同功率所需的电流更小,电气系统的发热、损耗都会大大降低。在 800V 架构下,充电系统可以提供更高的功率、更快的充电时间;车辆可以支持更高的放电功率,适合打造大功率的高性能车;高压使得系统电流可以更小,车内高压线路可以更细更轻,帮助实现轻量化。

相应的,800V 三电系统的难度也不可忽视。电机、电池、电控系统需要能够应付高达 800V 的电压,BMS 管理系统要能合理分配各个电芯的负荷。更重要的是,车辆使用了 800V 架构,也需要充电桩支持才能发挥效能,否则超级充电这样的重要优势就无从发挥,投入在 800V 系统上的高昂成本被浪费。

因此到目前为止,只有保时捷 Taycan 将 800V 系统应用于量产车上。除此外,电动超跑制造商 Rimac、路特斯(吉利控股旗下)也确定将使用 800V 电气架构。其他致力于 800V 电气系统的厂商,多将目光投向了更远的将来,等到成本下降、效费比更值得再量产。

偏偏,吉利的专利,少见地将 800V 用于 HEV 混动车型。对于混动车,快速充电并不是非常必需的能力,800V 系统的优势只剩下发热损耗小、轻量化等。考虑到与吉利汽车同属吉利控股的路特斯品牌,即将应用 800V 于千万级纯电超跑 Evija 车型上,吉利这个用于混动的 800V 系统会如何应用,值得我们去关注。

3.TRB 不等厚板

招股书中出现了吉利在车身制造方面的新成果,TRB 不等厚板技术。通常来讲,中低端乘用车主要使用钢材制造车身,而高端车型才会更多使用铝材,尤其是铸铝部件。

和钢材相比,铝材密度更低、重量更轻,可以实现更小的白车身重量。当使用铸铝工艺时,可以运用拓扑*原理,为同一个部件设计配置出多变的横截面积(加强筋或者变厚度)。白话讲就是该厚的地方厚、能薄的地方薄,从而实现刚性与轻量化兼顾。

但铝材尤其是铸铝,成本十分高昂,维护成本也更高,所以并不适合吉利所主打的经济型家用车。直到近年来,开始出现使用钢材、但能实现同一部件不同位置不同厚度的工艺,即 TRB 不等厚板技术:以更廉价的钢材,实现铸铝的部分优势。吉利描述的 TRB 材料还加入了热冲压工艺,预示着使用该技术的部件,可以被用在需要高强度的车身重点位置上。

品牌:多线并行,急切上攻

剑指未来的先进技术,当然是为了品牌升级铺路。

吉利汽车旗下,有完全自有的吉利、纯电品牌几何、与沃尔沃合资的领克。同在吉利控股旗下,还有沃尔沃、极星、路特斯。至于吉利控股拥有半数股权的 SMART 发展方向尚不明确,而另一个品牌宝腾并不会出现在中国市场。

早在 2010 年前后,吉利曾有过一次失败的多品牌战略:吉利品牌被分化为帝豪、英伦、全球鹰三个新品牌。最后结局是惨淡收场,2014 年吉利宣布“回归一个吉利”。和当年不同,如今吉利手中的品牌更多,但拥有了沃尔沃、路特斯这样的强势“外援”品牌,不再是全靠自己内部孵化。就整个吉利控股而言,其实只有“两个半”新品牌:几何,领克,和转型而来的极星(Polestar)。

车市下行让低端市场急速萎缩,反而是豪华车那边风景独好,而消化过剩产能的*方法,也是打造出一个成功的新品牌。两相重叠,吉利急需将整个集团的定位往上提升。

对于吉利控股而言,需要稳住沃尔沃、扶起极星、复兴路特斯;对于吉利汽车而言,需要让领克维持高定位,吉利和几何才能有向上空间。虽然上市主体中只有吉利、几何、领克,但它们和吉利控股集团的其他品牌相辅相成。

然而这些都并不容易。

上市体系之外,吉利集团麾下定位最高的品牌,是英国传奇超跑路特斯。但用超跑来为集团背书,是一种周期长、效果间接的方法。路特斯品牌之前已经低迷多年,自身尚待复兴。短期内,路特斯需要先重振自身,重新打出知名度和美誉度,然后才可能让整个吉利集团受益。路特斯对吉利是一笔长期投资,不应指望很快见到成效。

往下一点,是定位沃尔沃之上的纯电动品牌极星。它本是沃尔沃旗下的赛车和改装部门,被独立出来后转为纯电动品牌,品牌形象和相应口碑几乎一张白纸,需要走的路更远。和路特斯一样,它也是一个需要吉利集团投入资源去振兴的品牌,而不是短期内能帮助集团升级的品牌。

至于沃尔沃,在二线豪华品牌纷纷以巨额优惠求生,仍止不住一个个凋零的现在,能稳住自身的定位已经算不错了。

吉利汽车上市体系内,重点自然是借力沃尔沃的领克品牌。至于新的电动车品牌几何,很大程度上是一种提前占位新能源市场的举动。尤其是连吉利自己都没有想过 all-in 纯电动的激进路线,几何显然不会是一支主攻力量。

领克是关键的一颗棋。

领克上有沃尔沃,下有吉利——二者是整个吉利集团的两大支柱品牌。领克若能成功实现向上突破,将为销量*的吉利品牌拉出上升空间;更重要的是领克本质上是一家自主品牌,站稳相对高端(15~20 万元以上)市场、实现品牌定位突破的意义不言而喻。

不过领克的发展,在经历了 2017 年诞生初期的突飞猛进,如今也不可避免的遇到了瓶颈。

除了 2017 年作为新品牌销量基本可忽略,2018 年到 2020 年,领克旗下车型从 2 款增加到了 5 款,然而年销量(及预计年销量),基本就在 12 万辆这个级别徘徊不前。领克现有的 5 款车,价格全都挤在 11~20 万元的狭窄区间内,车价区间互相重叠,自然会出现“车多了销量不增”的尴尬。

这背后,是领克品牌仍难以立足 20 万元以上市场。再往上看,你会发现沃尔沃入门车型的市场价,早就逼近 20 万元。所以说,吉利-领克-沃尔沃这条主线,是相辅相成彼此影响的关系。一个上不去,个个上不去;一个上去了,下面都收益。

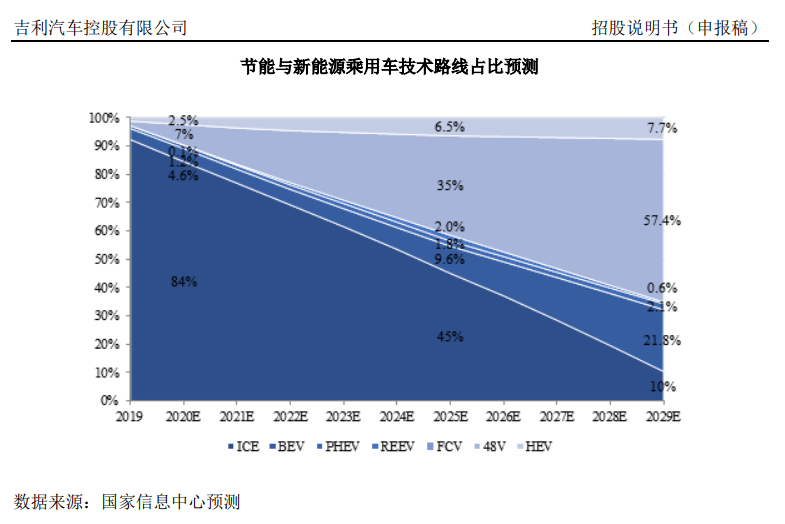

和分析很多其他汽车巨头时一样,电动化对于吉利汽车、吉利控股集团也是一个难得的机遇。不过请注意,这个机遇是品牌向上的机遇,而对于实际市场销量的直接影响并不大。

在吉利汽车的招股书中,摆出了国家信息中心的预测:直到 2029 年末,电动车才可能达到 22% 市场份额——这与国家新能源工作组即将发布的 2.0 版新能源路线图相吻合。国家政策向混动倾斜,电动车热潮降温,然后回归到理性发展,已经是难以避免的事。

说回吉利,与沃尔沃联手打造的,专为电动车而生的 SEA “浩瀚”架构,前不久正式发布。*车型被交给了领克,而非集团内定位更高的沃尔沃,或者集团内定位更高且是纯电品牌的极星。吉利与领克对 SEA 平台寄予厚望,甚至表示愿意将其分享给外部品牌。

领克预计会在 2021 年,量产* SEA 平台车型。另一边,正在进行的北京车展上,沃尔沃*款纯电动车 XC40 Recharge 终于珊珊来迟。另一个场馆,定位比沃尔沃还高的新品牌极星,其概念车 Precept 也在等着量产,不出意外也将使用 SEA 平台,只是时间还未确定。

手里品牌太多了,以至于资源都要不够用——这几乎是迄今为止,每个自主汽车巨头寻求品牌升级时必然遭遇的困境。