今年初,腾讯总裁刘炽平透露了一组数据:腾讯总计投资企业超过800家,其中70多家已上市,逾160家成为市值或估值超10亿美金的独角兽。

相比于之前参与早期阶段,近年来,腾讯参与了不少公司上市前的认购环节,作为基石投资者投入真金白银来肯定公司基本面和发展前景,给予不确定市场的IPO一个稳定剂。

猎云网梳理了近年来腾讯参与IPO认购环节发现,据不完全统计,从2014年至今,腾讯共参与了15起IPO认购,单次认购投资最高的达到4亿美金。

15起IPO认购,多数企业与腾讯关系颇深

在这15起IPO认购中,有部分企业腾讯曾参与多轮融资。2016年腾讯参与美团E轮融资,2017年参与美团战略投资;2019年腾讯领投贝壳找房D轮融资,第二年再次参与贝壳找房D+轮融资。

另一部分企业腾讯则从早期便开始参与融资,并持续加码。2015年腾讯参与蔚来A轮融资,2017年与百度资本共同领投蔚来C轮融资,随后跟投蔚来C+轮融资,同年又领投蔚来D轮融资,在蔚来IPO后又多次参与战略投资。此外,腾讯早在拼多多B轮融资时参与投资,2018年又再次领投拼多多D轮融资。

除此之外,腾讯更愿意认购存在生态合作关系的企业。2015年腾讯参与微盟C轮融资,2018年再次加码微盟D轮融资,腾讯既是微盟的持股股东,也是微盟重要的长期稳定的业务合作者,按2017年收益及付费商户数量计,微盟为微信上*的中小企业第三方服务提供商。

今年,腾讯投入2亿美金参与华纳音乐IPO认购,此前在腾讯音乐2018年上市前夕,华纳音乐的子公司华纳中国就曾斥资1亿美元,购买了TME约3716万股普通股。而腾讯也是最早和华纳音乐达成合作的巨头之一。2014年,腾讯QQ音乐成为华纳在中国大陆地区互联网音乐平台的版权总代理合作方,一方面,QQ音乐以华纳音乐的庞大资源为内容核心,通过对腾讯全平台娱乐生态链及社交关系链的整合与联动,为用户提供更加丰富的正版音乐内容服务;另一方面,合作也为华纳数字音乐商业模式及艺人与粉丝经济带来更大的发展空间和收益。

而在15家认购企业中,有部分企业和腾讯则关系“特殊”。富途证券创始人兼董事长李华,于2000年毕业就加入了腾讯,是腾讯的第18号员工、QQ最早的研发参与者,也是腾讯24项国内、国际专利发明人。在IPO之前,富途曾进行三轮融资,均由腾讯领投,经纬创投、红杉资本跟投。早在2018年12月,腾讯就与富途达成战略合作框架协议,在内容、云、ESOP服务及管理、人才招聘和培训等方面都有合作。目前,腾讯是富途*机构股东。

而腾讯和京东之间的关系最早可以追溯到2014年。2014年3月10日,京东收购了腾讯旗下的若干电商业务和资产,包括腾讯拍拍、QQ网购的100%股权和上海易迅的9.9%股权,并和腾讯达成战略合作协议。2017年3月10日,京东完成对上海易迅剩余股权的收购。2014年5月京东首次公开发行时,向腾讯全资子公司黃河投资有限公司非公开发行约1.39亿股A类普通股。

2019年5月,京东与腾讯续签3年战略合作协议,其中包括微信为京东提供一级和二级的流量支持,以及通信、广告及会员服务等多领域的继续合作,京东则同意按随后3年内若干预定日期的现行市价向腾讯发行总对价为2.5亿美元数量的A类普通股,其中812.7302万股及293.8584万股A类普通股已经分別于2019年5月和2020年5月发行。

这意味着在京东赴港二次上市之前,根据2019年的协议,腾讯再度认购了京东的部分股权。

2014年,在腾讯2.14亿美金认购京东15%股份之前,京东的IPO进程备受冷遇,当时,海外对于京东IPO并不买账,而腾讯授予京东2.14亿美金不仅缓解了其在现金上的压力,同时重点指出将在微信和移动QQ上给予京东接入点,并且还附加了腾讯将认购京东上市后5%普通流通股的协议附加义务,*程度的护航京东IPO进程。

在腾讯认购的这15家企业中,上市表现最为亮眼的当属贝壳找房,上市不久的贝壳找房在周三突然暴涨超过12%,市值一度达到685亿美元,直接超越老牌中概股网易和百度,成为市值第六大中国互联网公司。

自8月13日正式在纽交所挂牌上市之后,到今天较其上市首日的*价31.79美元/股,涨幅已经超过95%,接近翻倍。

而腾讯是贝壳找房的*大机构股东,最新持股比例已经达到16.5%。同时,腾讯旗下子公司腾讯移动也持有贝壳9.8%的股权。

另一家在纽交所上市的企业蔚来汽车也在今年市值一路上涨,8月底突破200亿美元大关,目前市值达244.64亿美元。在蔚来汽车上市之后,腾讯曾屡次出手增持蔚来汽车。目前,腾讯对蔚来汽车A类普通股股份持股比例达16.3%,成为蔚来第二大股东。

这些企业不仅给腾讯带来了丰厚的投资回报,根据2020年Q2腾讯财报显示,腾讯以公允价值计量且其变动计入其他全面收益的金融资产中,2020年上半年因若干上市企业的股价上升产生的收益净额为498.17亿元。在投资收益的同时,腾讯也实现了行业龙头卡位。

据CVSource统计显示,腾讯于2005年左右开始作为战略投资者对与其相关的产业进行投资和收购,2008年成立投资并购部。

虽然腾讯从2005年起开始陆续做投资和收购,但从其对外公布的投资和收购事件来看,大规模的布局始于2010年,2011年1月腾讯成立了腾讯产业共赢基金。

在2010年以前,腾讯的产品规划是搭建一个前景和风险都未知的“在线生活”概念,因此围绕“在线生活”概念,腾讯的产品线铺得很广,媒体&广告、游戏、搜索、电商……几乎在互联网领域任何产品市场都可见腾讯的身影,在当年的BAT中,“百度的技术、阿里的运营、腾讯的产品”一度成为各自公司的鲜明特点。

但在腾讯这些产品中大多以模仿为主,战略较为封闭,瞄准搜索和电商的腾讯SOSO和腾讯拍拍也都相继失败。

2010年,在经历3Q大战的舆论危机之后,一方面,腾讯自身发展战略进行了调整,产品战略从“在线生活”调整为“开放平台”,基于“开放+合作+战略投资”,“做好关系与社交,然后大量接入第三方为用户提供服务与价值”的整体思路,被腾讯贯彻至今,另一方面在2011年初腾讯设立了产业共赢生态基金,孵化和收购优质企业,开始注重生态链的建设。

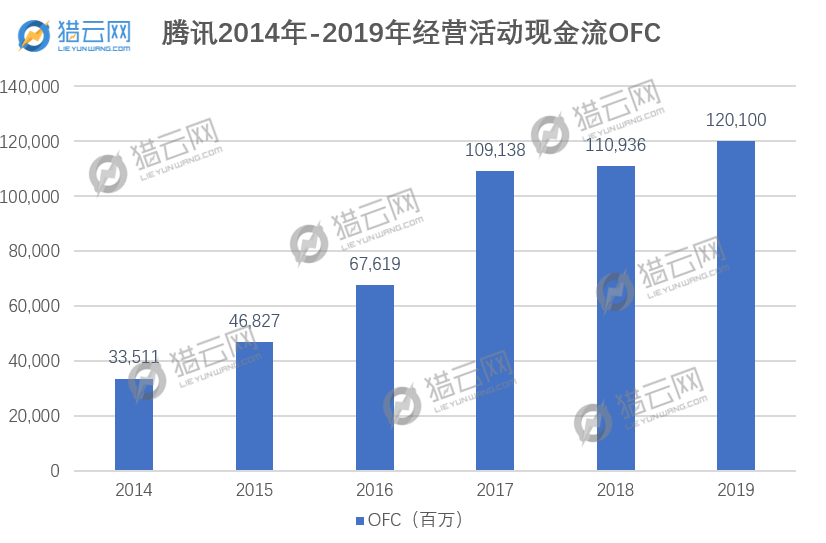

与此同时,腾讯集团的现金流逐年增长,猎云网根据公开信息整理了腾讯2014年-2019年经营活动现金流情况。

如上图所示,2014年-2019年腾讯现金流逐年增长,到2017年突破1000亿元。自由现金流是腾讯投资并购的基础,特别是对于企业级市场的投入,需要一个较长的周期。

在《腾讯没有梦想》一文中,自媒体人潘乱曾指出,腾讯通过主业赚钱做资本金,股票和债券融资做杠杆,专注投资头部创业公司,通过渠道赋能增值,腾讯这个模式已经基本跑通了,如今腾讯投资组合里的标的数量和体量都远超中国任何一家互联网公司。

数据也佐证了这一点,据IT桔子统计,2014年腾讯共投资68家企业,其中包括战略入股京东和大众点评。前一年,腾讯投资企业的数量还只有19。2015年,这个数字已经变成108,此后都不断攀升。到2018年,在腾讯投资的公司中,持股超过5%的公司总市值加起来已经超过了5000亿美金,腾讯通过投资跟一个比腾讯更大的生态建立了关系。

腾讯的投资相当“佛系”,大部分是少数股份投资,并不谋求对被投企业的控制权,通过少数股权投资,腾讯与被投企业建立合作伙伴关系。这些“合作伙伴”之间的连接不能仅仅停留在股权联系上,通过数据流动加强相互之间的关联,成为搭建生态的重要一环。

英大证券首席经济学家李大霄认为,腾讯投资美团、京东、拼多多都非常成功。这些企业如今都已成长为腾讯“狙击”阿里的重要武器。

美团VS饿了么口碑,拼多多京东VS淘宝天猫聚划算,快手B站VS阿里大文娱,在每一个核心战场,腾讯都有“代理人”与阿里展开对决。

在经历过自己做搜索和电商均折戟沉沙后,腾讯便把自己做不好的事情,交给被投公司去做。在电商、搜索、出行等赛道上,腾讯投资了京东、搜狗、滴滴等上百家公司。

除了直接投资,并购也是腾讯常用的一种手法。

美团大众点评合并、滴滴快的合并、58同城赶集网合并、携程去哪儿合并、美团收购摩拜,这是中国互联网过去几年*的5起并购案。其中4起并购案背后,都能看到腾讯的身影。2015年美团和大众点评正式合并之前,腾讯不仅已经投资了美团,还持有大众点评约20%的股份。同时作为双方大股东的腾讯,有意推动并促成了这起合并。

除此之外,腾讯还以LP的身份投资了二三十家左右的基金,包括红杉、云锋、中信产业基金、经纬中国、晨兴、创新工场、高榕资本、金沙江创投、钟鼎创投等。

如今,腾讯的投资帝国日渐庞大,堪称超级VC,在年初的腾讯投资IF(Insight & Forecast)大会上,腾讯总裁刘炽平坚定的表示:“投资是腾讯的核心战略与核心业务之一,腾讯仍将持续加大投资方面的能力建设,进一步拓展投资的领域。”

腾讯式的助攻也仍将继续。