作为头部券商的中金此时选择回A,既是为应对市场变化,也是立足自身转型之需。

9月1日,证监会官网发布了中国国际金融公司(以下简称“中金公司”)的招股说明书,意味着“贵族投行”距离A股已经近在咫尺了。

对于A股来说,2020年无疑是一个魔幻的年份,年初卫生事件导致千股跌停、后来放开证券公司外资持股比例到100%、接着又有创业板注册制落地、还有“爱国牛”和“复苏牛”轮番上场。

虽然故事有点离奇,不过有一件事是确定无疑的:A股处在历史性变革的起点。中金公司在当前时点回A称得上是里程碑事件。

2020年3月13日证监会发出公告,自4月1日起取消证券公司外资持股比例,市场惊呼“狼真的来了”。

外资进场意味着,以“三中一华”为首的众多内资券商,要真刀真枪地跟“华尔街之狼”们正面对抗了。从客观角度讲,对于提高我国资本市场影响力是有益的;但对于内资券商们,无疑是一个巨大的挑战。

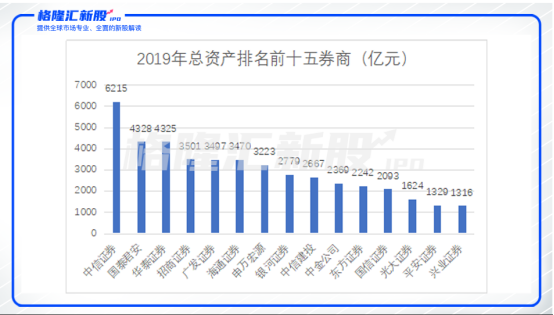

以券商龙头中信证券为例,2019年年报显示,其总资产约为8000亿人民币,净资产约为1654亿人民币;同期,高盛总资产约为10000亿美金,净资产约为900亿美金。也就是说从规模上看,中信仅为高盛的九分之一。

众所周知,券商是一个资本密集型的行业。资本是券商开展各项业务的基础。哪怕是以轻资本著称的投行业务,因为科创板对保荐人提出的跟投机制,对资本金提出了要求。雄厚的资本是衡量竞争力的重要指标。券商龙头如中信,在资产规模上跟国外巨头仍不在一个数量级上。其他的券商将会经历更加残酷的市场竞争。

另外,科创板和创业板已经开始实施注册制,权力由监管机构逐渐交给市场,放开直接融资渠道,让真正有潜力的公司能获得资本的支持,同时让资质较差的公司退市,是一个确定性的趋势。这直接考验券商对于项目的识别能力,券商想继续躺着赚钱变得越来越难。

未来,随着A股全面推行“注册制”,市场对于券商的定价、分销,以及对项目整体的把控能力要求会越来越高。因此,中小券商的生存空间越来越窄,想要谋求发展只能想办法实施差异化竞争。而中金这样的头部券商必须要提高资本金,网罗优秀人才,提高综合实力。

正如中金公司解释回A上市的原因时所讲:“当前中国证券行业面临全方位历史性发展机遇,A股发行上市将有利于公司加速实现打造国际一流投行的战略目标。”

国家层面要打造航母级券商,作为曾经的龙头大哥,中金公司此时回A上市补充大量资本,对于全面发展各项业务而言的重要性不言而喻,也是面对当下市场变革*的选择。

转型迫在眉睫

2017年,中金公司在合并了中投证券之后,经纪业务取得了跨越式发展。

从中金公司招股书来看,2017-2019年自营业务(以投资收益+公允价值变动损益计)营收占比约为36.39%、36.08%、44.55%;手续费及佣金净收入营收占比分别为66.55%、61.57%、60.59%。其中,超过七成收入来自投行业务和经纪业务。

自营业务短期依靠市场行情,长期增长依靠公司自身的投研能力。从招股书来看,中金公司的投研能力较高,符合市场一致看法。

投行业务一直以来都是中金公司的王牌,成立以来参与过许多知名的投行项目。根据招股书披露,截止去年年底,中金公司在A股前十大IPO项目中八个项目担任主承销商。最近引爆全网的“蚂蚁集团上市”,号称全球*规模的IPO项目背后也有中金的身影。

随着资本市场改革进程加快,会有越来越多公司上市,对于中金公司来说,投行业务业绩增长的确定性较高。

经纪业务是券商的主要收入来源,也是券商股股价呈现明显周期性的原因之一。但是,经纪业务不能持续作为券商的增长动能。

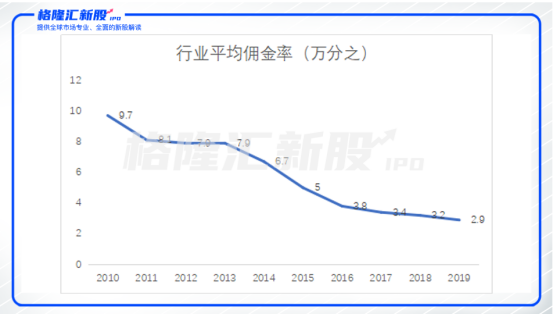

*,佣金率的不断下行。券商通过经纪业务获取佣金,佣金率便成为了业务增长的重要指标。但目前国内有超过100家券商,竞争异常激烈,同行间的经纪业务同质化严重,叠加“一人多户”政策,供给远大于需求,行业整体佣金率一降再降。另外,参考美国市场流行的折扣经纪商、网络经纪商,如嘉信理财等,佣金率早已跌到零。

(数据来源:wind)

第二,周期性过强,增长缺乏稳定性。经纪业务的另一个重要指标是成交量,而市场的不确定性导致了成交量的频繁变动,因此,券商业绩会呈现明显的β特征,从而抑制其估值。

第三,客户粘性不高。目前的投资顾问更多表现出“销售”属性,而不是货真价值的“顾问”属性。客户开户后,不能从投资顾问那里获取到有价值的投资信息,本身粘性不高。另外,随着网络逐渐发达,大量业务转移到线上,不再需要大量的营业网点,客户的粘性进一步降低。

因此,传统经纪业务提供的动能未来将会越来越小,券商转型迫在眉睫。

财富管理拉动新增长

面临转型,中金发展财富管理是*选择,并在之后与自营业务、投行业务搭配形成“新三驾马车”。

首先,财富管理业务需要类型丰富的产品,改变现有的行业产品同质化的局面,能够做到“客户导向”,精确解决客户需求。

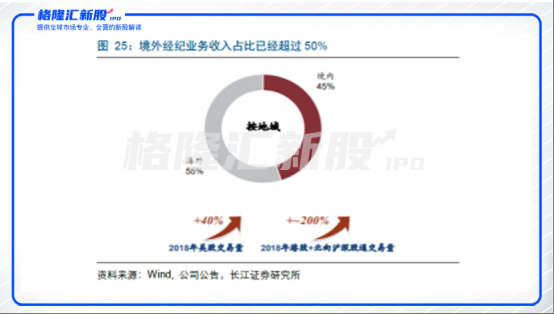

其次,精准客户定位。中金公司自带“国际化、机构化”的标签,2018年公司整体境外经纪业务收入占比超过50%。可见,中金公司的主要客户符合财富管理面向中高端的精准定位。这类客户对于财富管理的需求迫切,中金公司本身具备较高的投研能力,能够满足客户需求。

最后,金融科技助力展业。阿里、腾讯先后入局,中金公司成为了*一家同时手握两大互联网巨头的券商。在金融科技热度越来越高的今天,头部互联网企业的入局无疑给予了带给了中金更多可能。中金公司有望通过科技加持,更精准分析客户需求,匹配或定制化合适产品。其中,腾讯和中金成立合资公司,明确提出的就是通过提供技术支持,帮助中金在财富管理等业务上转型。

短期来看,自营业务、投行业务和经纪业务推动中金公司成长;长期来看,自营业务、投行业务和财富管理将形成新的“三驾马车”。

结语

A股面临前所未有之大变局,战略机遇和风险挑战同步交织、相互激荡。

作为头部券商的中金此时选择回A,既是为应对市场变化,也是立足自身转型之需。资本市场的格局正在迎来新一轮的洗牌,中金会成为破局者开启黄金发展期,还是泯然众人?

一切还要看中金回A转型之路是否顺畅。