百胜中国(9987.HK)将于9月1日在港股市场开启招股,预计9月4日定价,9月10日挂牌。

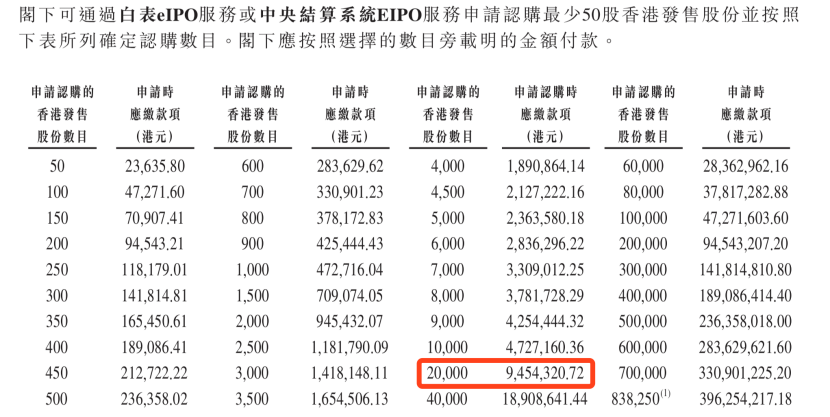

百胜中国发行价为468港元(约合60.4美元),较百胜中国8月31日纽约市场收盘价(57.68美元)溢价约5%。每手50股,入场费高达23635.8港元,为近十年来入场费第二贵的新股,仅次于瀚森制药。

共计发行约4191万股股票,募资资金为196亿港元,香港公开发售167万股,共计7.8亿港元,国际配售4023万股,比例为4:96,公开发售部分超额认购10至少于15倍、15倍至少于20倍、20倍或以上,对应回拨比例为6.5%、7.5%及16.5%。

绿鞋最高可行使628万股,是回拨前公开发售部分的3.76倍,即使公开发售部分回拨至16.5%(691万股),超额配售权依然能够覆盖90%。

按照申请数目要求,至少认购400手(20000股,945万港元)方可进入乙组。

在格隆汇新股研究群内,群友们多数认为百胜中国回港要价太高,颇有一种拿打新投资者当冤大头的架势。

的确,此前在港股二次上市的新股,饶是阿里巴巴、网易、京东这样的超级明星股,也都相对美股股价有一定的折让,更何况,当下很多资金还在农夫山泉打新的锁定期内,百胜中国“傲娇”得有点不是时候。

百胜中国到底哪来的底气?这两万多入场费是否真的不值得?

核心技能:餐饮标准化

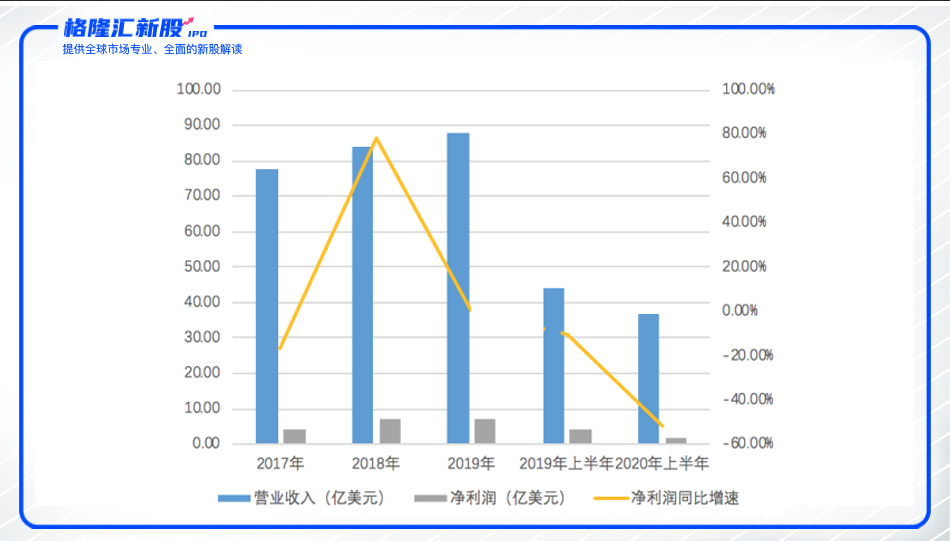

根据弗若斯特沙利文报告,按2019年的系统销售额计,百胜中国是中国*的餐饮企业。2017年至2019年,百胜中国营业收入分别为77.69亿美元、84.15亿美元、87.76亿美元,增长率由9.69%放缓至4.29%。同期,百胜中国净利润分别为3.98亿美元、7.08亿美元和7.13亿美元,增速由2018年峰值的77.89%陡降至0.71%。

2020年一季度,受新冠疫情的影响,百胜中国营业收入、净利润分别下滑24.11%、71.18%,二季度分别下滑10.87%、26.49%,下滑幅度有所收窄。比起餐饮行业普遍亏损,百胜所处的快餐赛道表现出一定的抗风险性。

百胜中国近三年业绩表现 数据来源:百胜中国招股书及美股财报,格隆汇新股整理

数据来源:百胜中国招股书及美股财报,格隆汇新股整理

以2019年的系统销售额计算,百胜中国为*的餐厅公司,其市场份额为1.4%。截至2020年6月30日,百胜中国拥有9900多家餐厅,7月更新数据后,百胜中国门店总数(含黄记煌门店)达到了10000家,

上万家餐厅是个什么概念?火锅一哥海底捞门店数量不过768家(2019年数据),鸭脖一哥周黑鸭门店数量不过1000多家,上市半年股价翻倍的九毛九也只有336家店(2019年数据),不同品类的餐饮店在标准化上的难度不同,但也可以从门店总量上看出,百胜中国的核心能力在于规模化标准化复制。

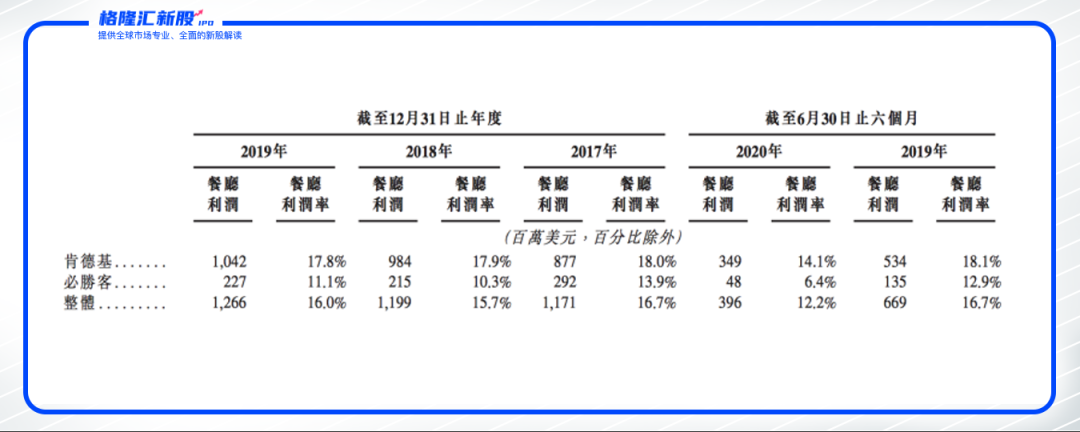

2017年至2019年,国内肉类价格出现大幅波动,百胜中国的餐厅整体利润率分别为16.7%、15.7%及16.0%,基本维持稳定,这也是企业经营精细化和稳定性的表现。

百胜中国门店总数变化

数据来源:百胜中国招股书及美股财报,格隆汇新股整理

百胜中国旗下品牌除了肯德基、必胜客之外,还有小肥羊(2012年收购)、黄记煌(2020年控股)、COFFii&JOY(2018年获得经营权)、东方既白(2005年创建)、塔可贝尔及Lavazza(2020年获得经营权)等新兴品牌,其中小肥羊、东方既白及黄记煌被百胜归入中餐事业部。

即使在难以标准化的中餐领域,百胜中国选择切入的细分赛道依然是相对容易标准化的赛道,火锅、焖锅、快餐都是其中典型,在上游供应链控制好锅底、蘸料、食材新鲜度,实现“去厨师化”,消费端的口感体验就能够稳定。

在中国的本土化和多元化扩张道路上,百胜中国选择扬长避短,*限度地在中餐领域发挥标准化强项,这种扩展战略的出发点是对的,但餐饮业是无数个细节和意外堆叠起来的行业,注定了百胜中国的本土化之路并不平顺。

以火锅品牌小肥羊为例,在百胜中国收购小肥羊以前,小肥羊的战略投资者英国3i私募基金及普凯投资基金(PraxCapital)就已经开始了大刀阔斧的标准化改革,整顿加盟市场,砍掉了半数小肥羊门店,随后百胜中国接手,继续在品牌升级、架构调整、信息系统升级上持续进行标准化。

然而,标准化却成了小肥羊发展的双刃剑,使门店更易于复制,但也磨损了这个中餐品牌的个性化和烟火气,随后多年,小肥羊在海底捞、呷哺呷哺等“后浪”火锅品牌的夹击下,逐渐泯然众人。

核心品牌:肯德基和必胜客

从东方既白到小肥羊,百胜中国不断作出本土化尝试,然而在2020年百胜中国收购黄记煌以前,除肯德基、必胜客之外,百胜中国其他品牌门店数仅有385家。

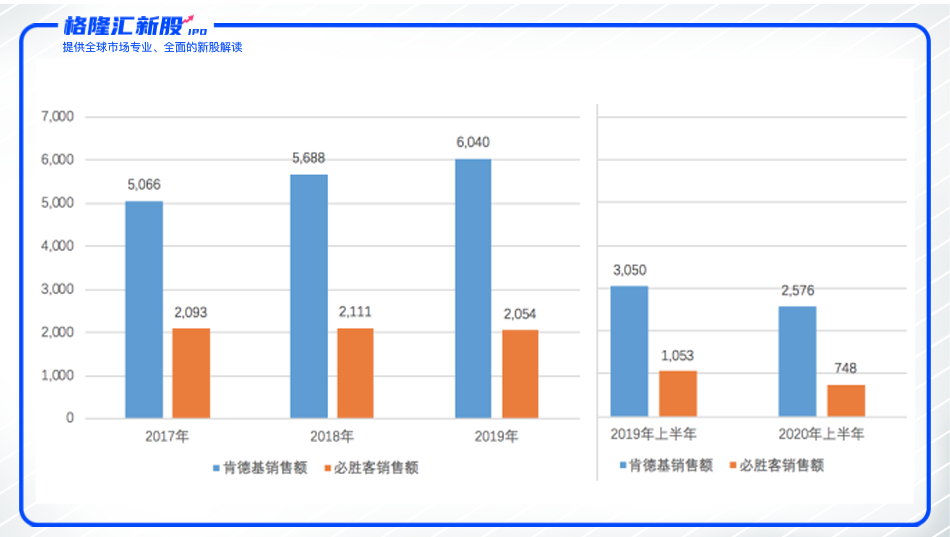

百胜中国两大核心品牌销售额表现(百万美元) 数据来源:百胜中国招股书及美股财报,格隆汇新股整理

数据来源:百胜中国招股书及美股财报,格隆汇新股整理

作为主力品牌的肯德基和必胜客每年为百胜中国贡献90%以上的营业收入,其他品牌产生的收入不足10%,肯德基品牌的餐厅利润率近三年基本保持在18%的水平,优于其他品牌,必胜客餐厅利润率则维持在12%上下。

百胜中国两大核心品牌净利润表现(百万美元)

图片来源:百胜中国招股书

肯德基是*个进入中国的全球主要餐饮品牌,于1987年进入中国市场。根据弗若斯特沙利文报告,按2019年系统销售额计,肯德基为中国*及*的快餐品牌。截至2020年6月30日,肯德基在中国1400多个城市经营超过6700家餐厅。

按2019年系统销售额及餐厅数目计,必胜客为中国*及*的休闲餐饮品牌。截至2020年6月30日,必胜客在中国500多个城市经营超过2200家餐厅。

据招股书数据,肯德基及必胜客餐厅的平均现金回收期分别约为两年及三至四年,而中国的餐饮业内平均回收期长达三至五年。

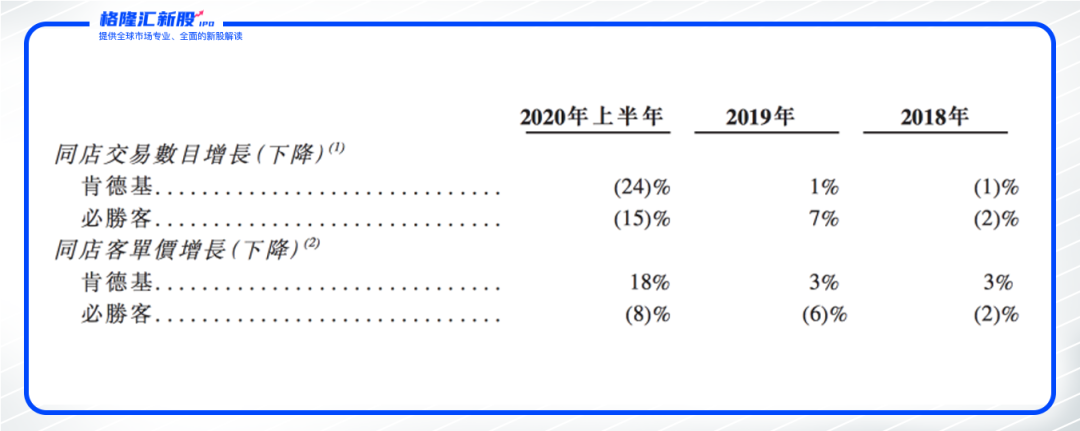

但是,进一步解读招股书发现,肯德基、必胜客两大品牌的发展趋势出现了分化,2018年至2020年上半年,肯德基客单价通过提价、推新等方式稳步增长,必胜客客单价则一路下滑。公司将必胜客客单价的下滑归因于促销活动的开展,促销以价换量,也从侧面印证了必胜客的品牌下行。

招股书其实透露了两个品牌发展路径迥异的原因,“肯德基是*于中国提供中式早餐(如粥及油条)的西式快餐品牌,而必胜客通过改良现有产品及添加新菜品,菜单于2020年6月30日相比2017年变动了70%。”

早年的必胜客市场定位于披萨以及西餐简餐,是不少人家庭聚餐、周末聚会的优先选择。

然而,随着专做外送的达美乐、“平民西餐”品牌萨莉亚乃至主攻榴莲口味的乐凯撒相继进入市场,西餐简餐进一步细分,必胜客却在多元化的路上一骑绝尘,融合中式、美式、英式各类简餐为一体,定位越来越模糊。

当年,像“海底捞隐藏吃法”一样火爆的必胜客沙拉塔攻略早已成为历史,必胜客的忠实用户也逐渐分化,成为其他品牌的增量。

此外,肯德基品牌受新冠疫情的影响会比普通餐饮品牌遭受的影响更为持久,相当一部分肯德基门店开设在旅游景区、观光区附近,当前由于政策等限制,旅游业的复苏相对餐饮业的复苏要更为缓慢,旅游客流量的减少将长时间影响肯德基的营收表现。

可能的增长点?

聊完了百胜中国当下的业务情况,我们来看看可能的增长点。

我们惯于用看餐饮的眼光看百胜中国,却忽略了它的平台属性。截至2020年6月30日,肯德基及必胜客的会员计划分别有超过2.4亿会员和超过7500万会员,即使经过排重,也有2.4亿用户在使用肯德基和必胜客的点餐平台。据公开报道,2019年肯德基APP日活跃用户数为1000多万,近六个月,百胜中国更是有约97%的支付通过数字化形式进行。

美团官方最近公布的用户量数据为5.505亿,日活跃用户数为8000多万,截至到2020年8月31日收盘,市场给到美团点评-W的市盈率为392倍,总市值1.5万亿。

当然,美团对接海量商家,且作为龙头企业处在一个赢家通吃的赛道,百胜中国无法与之相提并论,但不可否认的是,外卖服务带来的高粘性用户数据具有巨大的价值,能为百胜中国孵化新品牌节省冷启动阶段的成本,其他餐饮品牌对此望尘莫及。

新冠疫情持续改变餐饮用户的消费习惯,也给肯德基数字平台带来了新的机会。

目前,堂食与新冠肺炎疫情爆发初期时相比有所改善,同时外卖及外带持续同比增长, 2020年第二季度,外卖及外带贡献了百胜中国一半以上的餐厅收入。同期,会员销售也出现了双位数的同比增长,超过系统销售额的60%。数字点餐越来越受欢迎,截至2020年6月30日止六个月占公司餐厅收入约80%。

2020年收购的黄记煌是百胜中国的新品牌之一,倘若能够借力会员平台加快黄记煌的推广和渗透,结合百胜中国产品、服务标准化的管理强项,不能排除这个焖锅品牌,进入“第二春”的可能。

另一个有希望带来增长的新品牌则是2020年4月引入的Lavazza咖啡,该品牌因咖啡豆品质过硬而名声在外,目前该品牌已在上海开有旗舰店,主打咖啡、甜点,大众点评平台探店评价普遍较好。

目前,百胜中国主要股东不乏知名机构,包括景顺控股(持股10.8%)、贝莱德集团(持股7.3%)以及春华资本(持股6.3%)。

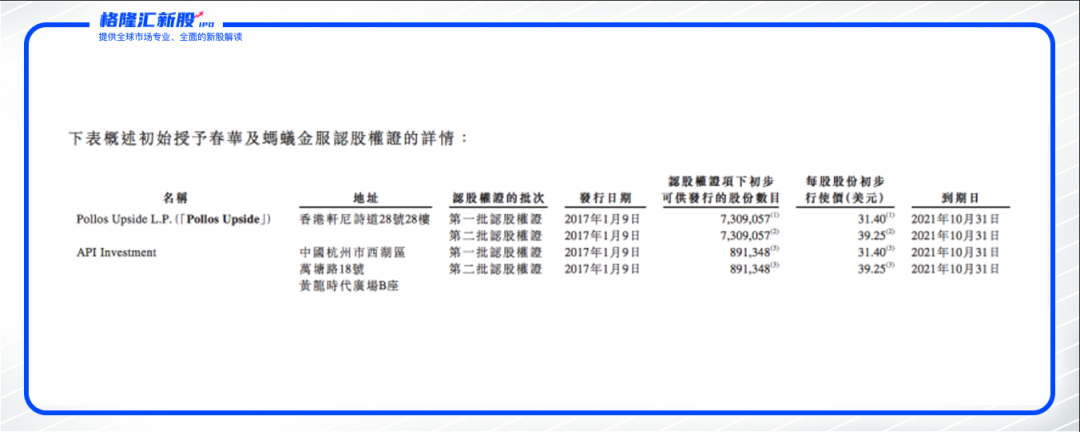

百胜中国曾与春华资本、蚂蚁集团达成协议,在百胜中国分拆上市时,后两者分别投资4.1亿美元和5000万美元,共计4.6亿美元。春华资本和蚂蚁集团还合共拥有两批可以在五年内行使的认股权,分别按每股31.4美元(120亿美元)和每股39.25美元(150亿美元)股本价值行权价,可于2021年10月31日前任何时间行使。

个人股东中,春华资本创始人、前高盛集团合伙人及大中华主席胡祖六担任董事兼董事长,黄进栓为肯德基总经理,蒯俊为必胜客总经理,陈耀昌是高榕资本合伙人,韩歆毅为蚂蚁集团CFO,谢东萤为前蔚来汽车CFO。(后台回复“百胜中国”获取该公司最新招股书)