一百多年前,萨瓦公爵卖出全球*瓶矿泉水,用商业头脑把大自然变成了自己的印钞机。

水、阳光、空气,原本世上免费可得的资源,随着商业的渗透,衍生出一个个绝好的生意点子,比起围绕光线杀菌、空气净化产品的漫长研发生产过程,瓶装水的生意无疑更加一本万利。

国产瓶装水*代巨头娃哈哈对此亦有发言权,从*瓶AD钙奶、*支瓶装水开始,娃哈哈构建起了峰值时年销售额近八百亿的饮料帝国。

卖水,看似没有壁垒,但却因为这些商业奇才之间的厮杀博弈,形成了一些人为的壁垒。

大家都是大自然的搬运工,既然搬运上分不出高下,水源、概念就成了拉开距离的关键护城河,比谁占据更有稀缺性的水源,比谁能将一瓶水卖出更高的附加值。

(图片来源:中金财富研究)

从包装到品牌,从水源地到功效,三十年软饮一哥之战,沿着一条主线不断打下去。今天我们就从软饮料竞争的主线,看看对上市态度开始松动的首代巨头娃哈哈,到底处在什么段位。

一、核心能力:品牌生命周期管理

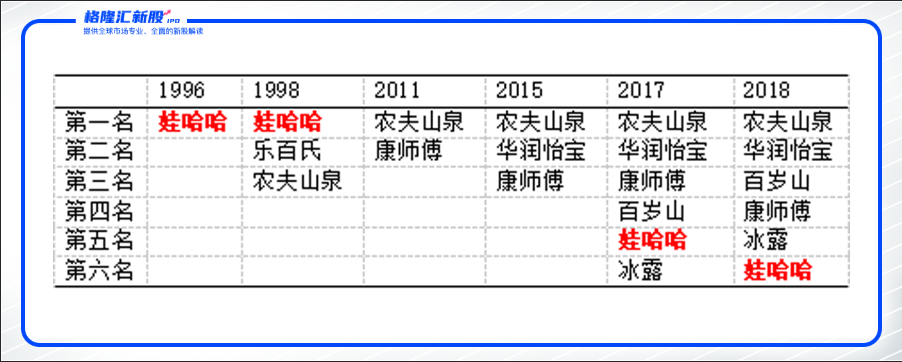

据格隆汇新股不完全统计,1996年,娃哈哈就已成为国内瓶装水一哥,并连续几年稳坐老大宝座。

其后十年的市场竞争情况,鲜有公开数据,但从有记录的2011年开始,农夫山泉已经替代了娃哈哈的龙头地位。

2018年,国内包装水行业CR5为75.2%,分别是农夫山泉(26.5%)、华润怡宝(21.3%)以及百岁山、康师傅、冰露,原本的一哥娃哈哈已经排在了五名开外。

包装水市场份额排名变化

数据来自公开报道,格隆汇新股整理

在2013至2017年间,娃哈哈营业收入分别为782.8亿元、720亿元、494亿元、529亿元、456亿元,经历了营业收入的高峰和低谷,直至2018年才回到增长的轨迹上。

为什么原本占据优势地位的娃哈哈表现会这么不如人意?回看娃哈哈产品的的生命周期管理,也许可以看出一些端倪。

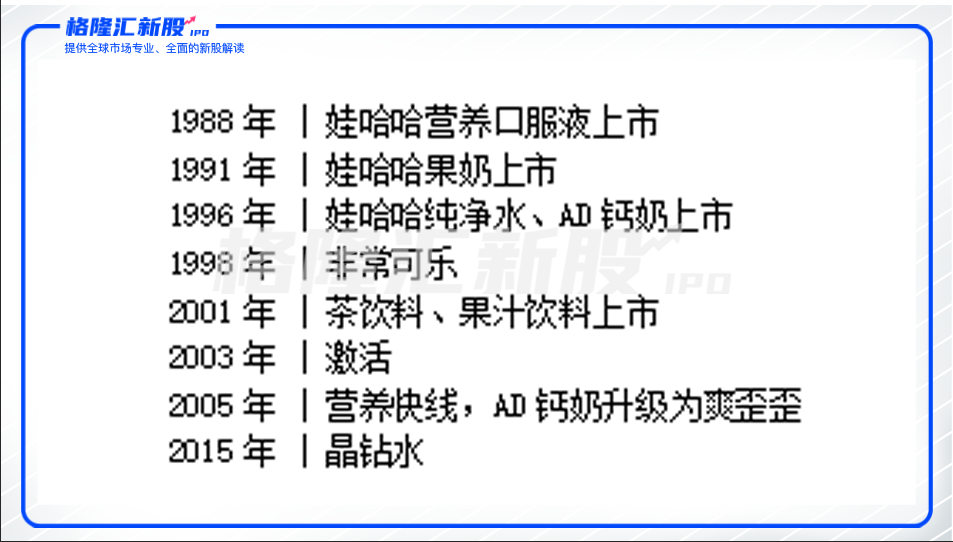

娃哈哈生命力最强的爆款产品是娃哈哈AD钙奶,1996年面世,2005年进入衰退期,生命周期长达9年,其后升级为爽歪歪,以新品牌继续存续。

娃哈哈生命周期最短的爆款产品则是激活,对标健力宝爆果汽和乐百氏脉动(至今仍是达能的主力饮料),尽管激活处于运动饮料的高增长赛道,但因区域性窜货破坏了产品的价格体系,激活的生命周期仅有几个月。

大多数饮料的产品品牌生命周期介于以上两个极端之间,呈正态分布,所以要了解娃哈哈的产品生命周期管理能力,我们可以大致依据爆款产品上市的节奏来看。

娃哈哈爆款产品上市时间表

数据来自公开资料,格隆汇新股整理

可以看出,娃哈哈自1988年推出*款产品以来,每隔3-7年都会有一款爆款产品面世,但在2005年推出营养快线、爽歪歪之后,长达10年时间里,再没有配得上龙头地位的产品跑出来。

2015年新推出的娃哈哈晶钻水,瓶身独特,且包装有签名功能,但从娃哈哈产品的淘宝销量来看,晶钻水表现远差于“童年回忆”AD钙奶。

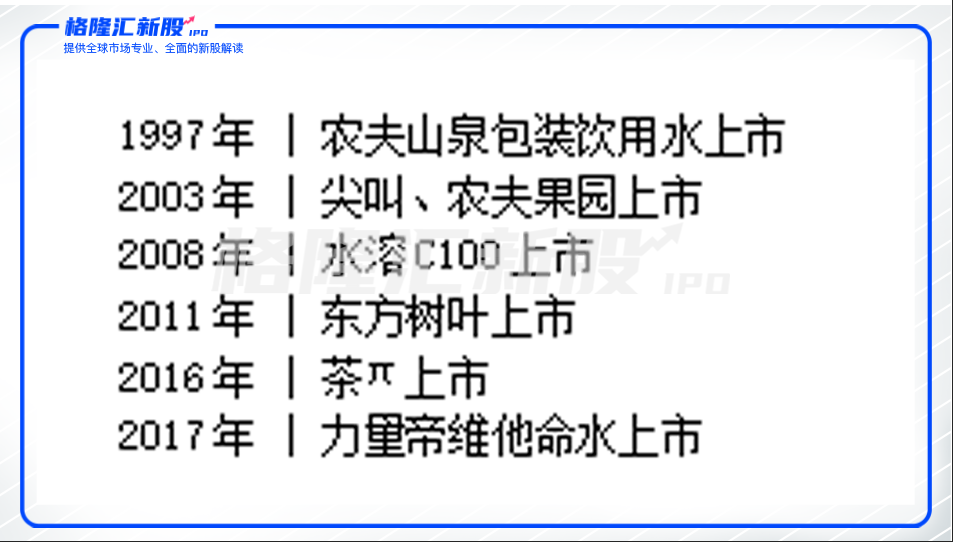

对标软饮料新龙头农夫山泉——其曾于1997年推出瓶装水产品,2003年推出的“尖叫”直至2019年增长率仍为10.2%,2011年推出的东方树叶后来成为无糖茶饮行业*饮品,2016年推出的“茶π”当年营收超过16亿元,2017年推出的力量帝维他命水连续四年CAGR超过47%。农夫山泉的爆款产品出现时间间隔更为均匀,持续时间也更久。

农夫山泉爆款产品上市时间表

数据来自公开资料,格隆汇新股整理

对于快消品企业而言,品牌周期管理是一项必修课,爆款产品自有其成长规律,不外乎从成长到成熟最后进入衰退期,能否拉长产品生命周期,能否推陈出新延续品牌价值,是平庸企业和长青企业的核心差别。

总的来看,娃哈哈的产品矩阵整体进入衰退期,但短时间内又无新产品成为爆款,主品牌的生命力也隐有衰败迹象。

靠着“童年记忆”的情怀可以续命一时,却无法抹去产品过时的印象,也难怪媒体不断发问,而立之年的娃哈哈尚能饭否?

二、渠道乘数:成也联销体,败也联销体

除了品牌之外,快消行业有一个被验证了无数次的公式,品牌 X 渠道 = 销量。

品牌够好,渠道更容易卖,渠道够强,也更容易扶植新产品,两项能力相互扶助,形成合力。

品牌能力要靠产品生命周期管理,需要多点突破,渠道能力则可以线性积累,积少成多。娃哈哈的渠道杀手锏是一个被称为“联销体”的制度,一级经销商向公司承诺未来一年的销售额,除了拿货前要支付全额货款外,还要支付一定比例的保证金,以在货款出现拖欠时确保企业现金流充裕,企业按照超出银行存款利息标准支付保证金的利息,一级经销商对二级经销商也可以采取相同策略确保货品销量。

设立联销体制度时,娃哈哈创始人宗庆后针对的是经销商坏账的现象,他曾在采访中提到:“因为当时我们的营养液很畅销,供不应求,但到了年底还是有坏账,有的是我们业务员造成的,也有的是经销商不讲诚信造成的。所以当时我想,建立联销体,让她先给我打保障金,但是打保障金我也不让你吃亏就是,当时给了1.5%的(月)利息,全年利息是18%了,对他来讲,他去贷款来的钱放我这里可能反而有钱赚,所以他也愿意给你打,第二产品也很畅销。”

联销体的模式,把娃哈哈和经销商的利益一致化,这也是2013年娃哈哈达到峰值782.8亿元销量的秘诀所在。“有很多经销商跟着我们从小做到大,我也比较讲诚信,他们也信得过我,所以实际上我们连小题,我可以当我自己的企业管理,就等于你一家企业联合几千家企业一起去跟别人竞争。”

因为渠道能力强大,娃哈哈在产品更新上,多年来一直采取“后发制人”的策略,娃哈哈果奶对标乐百氏果奶,AD钙奶对标乐百氏钙奶,激活对标健力宝爆果汽,营养快线也是对标小洋人果乳,旗下多数畅销产品都是“借鉴”而来的产物。

在“后发制人”的竞争策略下,娃哈哈品牌优势根植于渠道的强势,一旦失去渠道优势,就再难获得品牌优势。

但联销体起作用有一个前提,就是产品畅销。随着软饮料市场竞争趋于激烈,消费者选择增多,当年便宜五毛钱就让消费者从可口可乐转向非常可乐的好时光已经结束,娃哈哈旗下的畅销产品也陆续进入衰退期,经销商给押金再拿货这一制度很难再行得通。

而与经销商利益捆绑,*的风险在于对消费渠道变迁的应对迟滞。

从改革开放至今,中国零售渠道已经经历了多次变迁,从国营零售渠道、个体小卖店、个体超市到连锁便利店大卖场,再到电商、直播间。

前几次的变迁,娃哈哈都跟上了节奏,但自从联销体施行之后,再要顺应渠道变迁,也很难剥离长期合作的老渠道,因此,从各大电商的软饮料销售数据来看,娃哈哈多显劣势。

总结

面对产品全线步入衰退期的产品矩阵和逐渐成为拖累的联销体系,感知到危机的娃哈哈也在试图突围,从主打“童年回忆”的哈宝游乐园到躬身入局奶茶市场,再到对上市逐渐松口的态度,无一不在显露着娃哈哈的焦虑与试图改变的抗争。

童年回忆总是美好的,但对于多数人而言,想要回忆的是烤番薯的甜,而非在泥地里的满身狼狈,如何将童年回忆柔化降噪,让新一代、老一代人喜闻乐见,常回家看看、掏腰包尝尝,则是娃哈哈不得不学习的课题。

作为80后、90后最珍贵的回忆,娃哈哈仍有一群购买力在线、情怀满分的粉丝,这也许才是娃哈哈长期可依赖的生命力。