蚂蚁集团上市迈出关键步伐!

今日(8月25日)盘后,正在谋求A+H上市的蚂蚁集团分别向上交所科创板和香港联交所正式递交上市申请,公布招股申请文件。

作为全球*的独角兽,蚂蚁集团几乎每年都有上市传闻。万众瞩目。自今年7月20日靴子终于落地以来,今天公布的招股文件,是蚂蚁集团首次全面对外界披露业务大盘、营收状况等核心数据以及未来规划。

招股书看点

根据招股文件显示,2019年蚂蚁集团营收超1200亿元;6成营收来自数字金融科技服务;年活用户超10亿,连接商家数超8000万;过去一年支付交易规模为118万亿元;上市后员工持股平台占股不低于40%。

这些数据表明,蚂蚁集团凭借创新能力在激烈行业竞争中杀出重围,主要业务指标全面*行业。

(1)科技业务收入逾六成

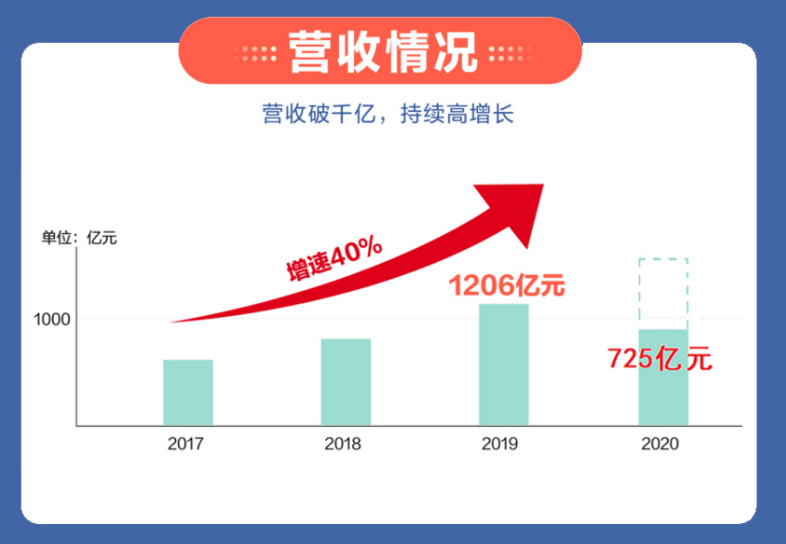

2019年公司营收为1206.18亿元,突破千亿大关,2018年这一数字为857.22亿元,同比增幅超过40%。这种高速增长的势头,在新冠疫情影响下的2020年上半年依然没有改变,今年1-6月,蚂蚁营收达到725.28亿元,同比增幅超过38%。

数据来源:蚂蚁集团招股书

此前对于蚂蚁到底是金融公司还是科技公司,市场一度有争论。此次招股书披露给这个争论画上了句号。

数据显示,蚂蚁集团的营收总共有数字支付与商家服务、数字金融科技服务、创新业务及其他三大门类构成。2020年1-6月三大项占比分别为35.86 %、63.39%和0.75%。

蚂蚁在数字金融领域采取的是开放平台策略,通过为金融机构输出技术服务获得收入,因此和蚂蚁链等创新业务这两大类,均属于技术收入。两项合计,蚂蚁来自科技服务的收入超过64%。

蚂蚁集团不仅收入主要来自科技领域,在支出上也同样是技术先导。

2019年技术研发是蚂蚁的主要支出,全年技术研发投入106亿元,相当于130多家科创板新股2019年研发支出的一半(中国新闻周刊数据)。蚂蚁IPO拟募集资金的主要投向之一也是技术,招股文件称,A股和H股募资额的40%都将投向创新及技术研发。而在蚂蚁的员工构成上,也有64%是技术人员。

(2)各项业务均居行业*

蚂蚁集团所处的赛道竞争激烈,说强敌环伺毫不夸张。支付业务有强大的对手微信,理财与贷款业务面临传统金融机构的竞争,而保险业务则有一大批互联网保险或经纪公司。至于核心金融科技,也置于传统金融机构以及互联网巨头的火力网之中。

然而,此次招股书显示,蚂蚁在所有的业务领域几乎都处于行业*的位置,竞争优势强到“没朋友”。

支付领域:招股文件数据显示,目前支付宝连接国内超10亿用户。截止到6月30日的12月内,支付宝平台上完成的总支付交易量为118万亿元,同期中国数字支付交易金额为201万亿元,这意味着支付宝的行业份额超过50%。

此外,在理财科技领域、微贷科技领域、以及保险科技领域,蚂蚁都保持全行业*的优势地位。

一直以服务小微企业和个人为特色的蚂蚁集团,通过汇聚小的力量,成就了庞大的生态——这正是蚂蚁能够在各个业务赛道保持*的*原因。正如蚂蚁在招股文件所称:

“我们以一体化、平台化的企业战略为处于不同生命周期和业务发展阶段的客户提供服务,帮助我们确立了在数字支付和数字金融领域的*地位。”

(3)上市后员工持股逾四成

截至招股书发布之日,君瀚、君澳作为蚂蚁的员工持股平台,分别持有蚂蚁29.8%和20.6%的股份,为控股股东。发行完成后,君瀚、君澳合计持股将不低于40%。

如此高的员工持股比例,蚂蚁的员工将从此次上市中受益丰厚。网友戏称,这一次,又将造就一批亿万富翁;也有网友调侃说道,杭州的房价又要涨了^^

值得一提的是,据招股书显示,马云个人持有26.77亿股蚂蚁股份,意味着上市后的持股比例不超过8.8%。马云还宣布捐出其持有的6.1亿股蚂蚁股份,委托杭州云铂未来捐赠给他指定的公益组织。

2

进化不停步

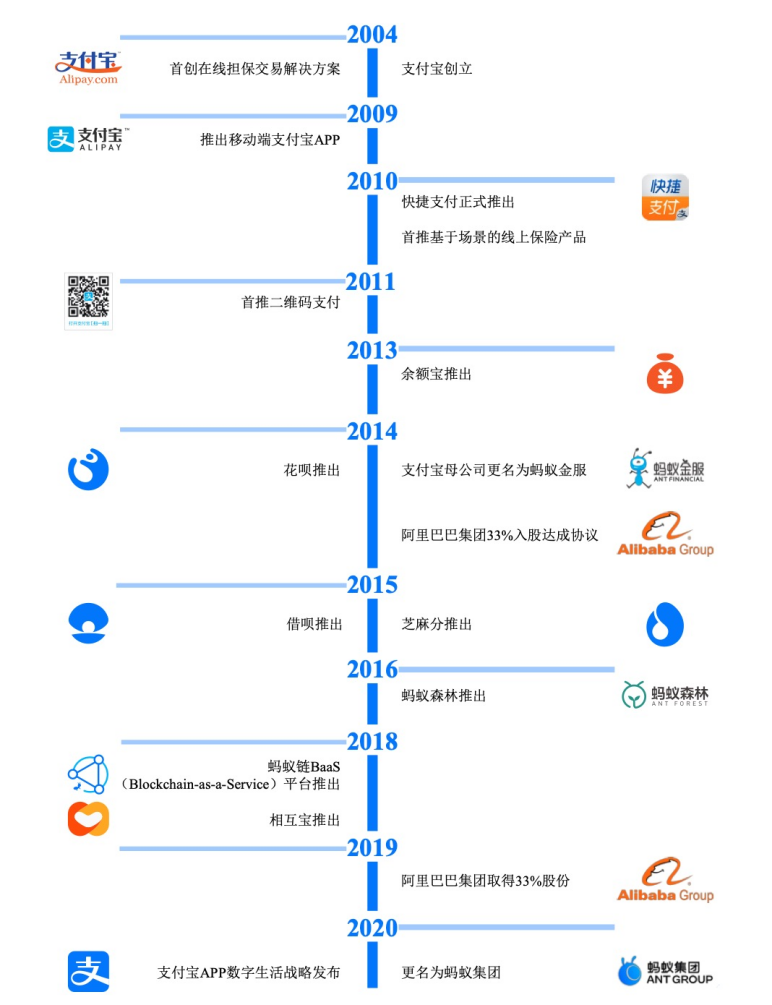

自2004年成立支付宝以来以来,2009年推出支付宝移动版,2013年启动余额宝,2014年花呗、2015年借呗、2018年相互保:蚂蚁集团从未停止进化的脚步。(注:支付宝母公司于2014年更名为蚂蚁金服,2020年改名为“蚂蚁科技集团”)

蚂蚁能够做到持续进化,其背后的原因,一方面是对互联网生活服务场景的精准把握,另一方面则是强大的技术与科研实力做为支撑。这两大因素在未来将继续发挥效用,保持蚂蚁在所处行业中保持*地位。

(1)十个“*次”

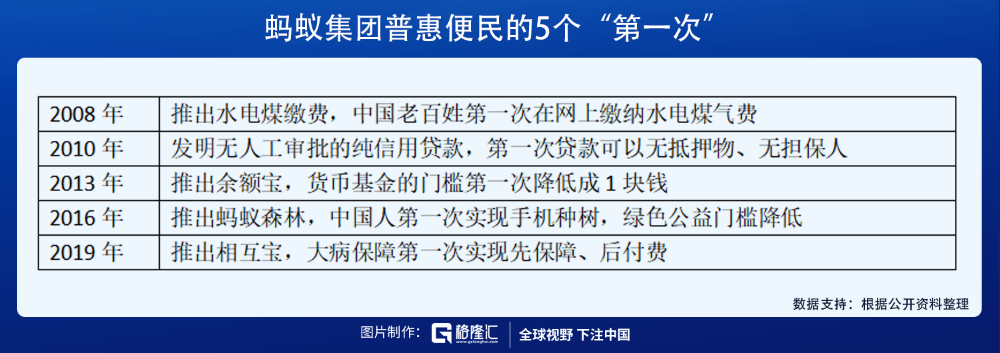

蚂蚁集团的业务引领了中国普惠金融发展史上的每一个里程碑;行业中众多的技术和模式创新,都是由蚂蚁引领的。这一点正是蚂蚁保持竞争优势与市场*地位的关键。

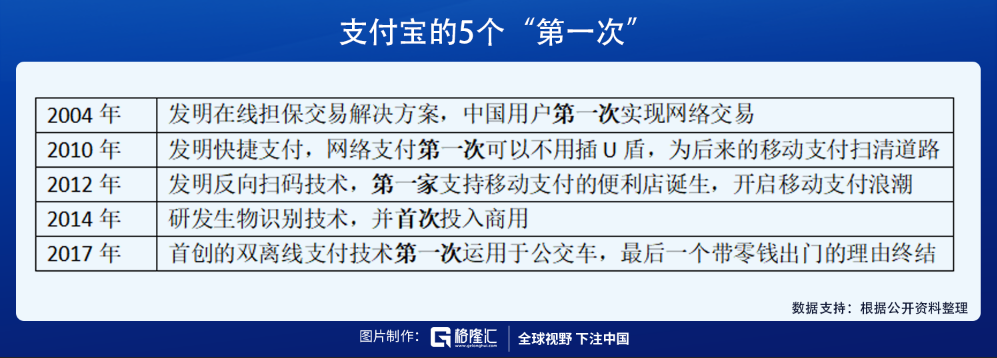

支付宝曾经5次革新支付技术:

这五次革新不仅让支付宝成为中国*的数字支付服务商,也让中国成为全球*大移动支付之国。此外,在普惠便民的业务上,蚂蚁也做到了5个“*次”。

这些关键领域的突破,使中国在数字金融、数字办事、数字公益等若干领域开启了弯道超车模式,全球*的货币基金、全球服务小微最多的银行、全球*的互助社区、全球参与人数最多的公益项目均花落中国。

(2)核心技术的*性

“技术是成功的关键,也是普惠生态系统的基础。”在招股文件中,蚂蚁集团也*次亮出了技术家底,包括26项自主研发核心技术产品,18项世界级和国家级核心技术奖项,以及在全球40个国家和地区拥有的26,279项专利或专利申请。

金融科技与生活服务,对技术的要求比较高。一方面是出于用户财产安全性的天然需求;另一方面是基于庞大的用户基础(10亿+)而对算法和算力的考验。

从披露信息来看,蚂蚁集团的硬核技术能力覆盖了人工智能、风控、安全、区块链、计算及技术基础设施等硬核科技领域,包括信贷风险管理平台、智能投顾平台、智能风控引擎AlphaRisk、安全切面防御体系、跨链可信数据连接服务、金融级分布式技术架构SOFAStack……等。

只有保证了技术的*性,才能实现安全和高效,在此基础上才具备了平台输出的能力。而这些最终都反映在了公司坚实的科技业务营收上。

(3)进化不停步

此次上市,对于蚂蚁集团的持续进化而言,是一次重要的加速。

根据招股书披露,上市所募集资金的*头(40%)将用于创新和科技的投入。其次,是助力商家发展和数字经济升级,以及加强全球合作并助力全球可持续发展。概括起来就是三句话:科技研发、数字化转型、以及全球化战略。

在过去三年(2017至 2019),蚂蚁的研发费用分别为47.89亿、69.03亿、以及106.05亿。后两年的同比增速分别为44.14%和53.63%,呈现一个加速的趋势。只有保持科技的*性,才能保证科技输出的优势以及科技盈利的可持续性。

就数字化生活转型,今年3月,支付宝正式升级为数字生活开放平台,目标通过开放平台战略、数字经营赋能,帮助广大服务业商家实现数字化升级。

而全球化方面,蚂蚁集团已经耕耘许久,多年以来与亚洲、欧洲及非洲的本地电子钱包建立了战略合作关系。数据显示,截至当下,全球仍然有80%的人口未能享受到基于移动互联网的普惠金融服务,而这无疑将成为蚂蚁集团未来全球化战略想象空间。

3

股市新物种

蚂蚁集团的业务模式在世界范围内没有复制品,属于全新的物种。此次登陆港股与科创板,对于中国(以及香港)资本市场意义重大。

首先,港A两地股市迎来*的“独角兽”。此前中国有不少独角兽企业,如已经上市的小米、字节跳动等。但由于市场制度限制,这些独角兽企业都不能在A股上市,使得A股市场几乎失去了一批独角兽企业。

此次蚂蚁集团登陆科创板,将为A股市场带来*只真正意义上的独角兽,而且是独角兽中的巨无霸。这将会吸引更多独角兽企业上市A股。从此A股将结束与独角兽无缘的现状。

对于港股而言,今年7月27日推出恒生科技指数,将腾讯、美团等科技公司纳入其中,意在使港股摆脱“金融+地产”的老模式。此次蚂蚁上市,将为港股市场再添一只明星公司股,使港股市场结构更加优化。

此外,未来蚂蚁的A股与H股的股价将形成联动,通过互联互通机制将平抑股价波动,提升抗风险的能力。

其次,为全球资本市场树立估值标杆。按照最新的业务组成,蚂蚁集团是一家科技企业。但它的发展路径与独特的业务模式——“支付-互联网金融-生活服务平台”——在世界范围内没有对标企业,属于彻头彻尾的新生态。

全球金融科技的企业有不少,但将金融科技、流量、生态、生活服务等结合到一起,形成超复杂网络(network complex)的企业,就只有蚂蚁一家。这大概也就是公司名称“蚂蚁”二字的含义——由大量个体形成超复杂的、有机的、有序的、精密的生态网络。

此次蚂蚁集团两地上市,为中国乃至世界范围内开展“金融-科技-生活服务平台”业务的公司树立估值标杆。而且可以预见,这个标杆效应在短时间内其他企业难以企及。

第三,为中国投资者提供优质投资标的。中国股民有一种怨念,过去十年,中国但凡是与新经济沾一点边的公司都不在A股上市,买来买去还是白酒家电食品这些。导致中国大盘在3000点上下横盘20多年。

近年来,A股改革的步伐在加快,开始欢迎互联网、新经济、以及高科技企业上市。蚂蚁集团率先垂范,引导中国资本市场发展培育新经济的土壤,并吸引资金流向更具有创新活力的经济领域,为未来发展提供新动力。

事实上,蚂蚁集团上市,社保基金已经确定受益。目前全国社保基金是蚂蚁集团*的外部股东,持股比例2.9%。据全国社会保障基金理事会原副理事长王忠民此前透露,全国社保基金曾经在A轮投资于蚂蚁集团以78亿元。如今蚂蚁集团上市,中国百姓享受到了蚂蚁增长的红利。