“金牛!”

2020年1月21日,北京金融街丁26号西南角,一尊巨大的金牛塑像,悄然出现在清晨的寒冷街头。

这尊金牛的背后,是全国中小企业股份转让系统(新三板),这里有全国各地的8626家挂牌公司,总数量是沪深上市公司的两倍。

由于多年行情低迷,新三板早已被投资者遗忘。这一天,新三板所有公司的总成交额仅为5.54亿,还不到沪深两市成交额的千分之一。

沪深交易所门前屹立的两头公牛,人们早已熟知;第三头牛出现在北京,出现在门可罗雀的新三板,似乎有些高调和突兀。彼时极少有人预料到,这标志着中国股市供求关系的重大改变。

整整七个月之内,全中国股票市场“最有钱”的130万个人投资者,蜂拥而至,开户新三板。

他们究竟在抢什么?

“北京交易所”

普通A股投资者的可投公司数量是3768家;如果投资者拥有50万元证券资产,这个数字可以增加154家,即3922家;但如果拥有200万元证券资产,可投公司数量就会暴增2倍以上,达到12403家。

介于两者之间的,是新三板“合格投资者”的*资金门槛,即100万元证券资产。

截至7月17日,新三板“合格投资者”数量已超过160万户【1】,其中130万是2020年新开户;4月份当月开户35万【2】,仅仅一个月的开户数量,就已经超过截止去年年底的七年开户数量总和,喧嚣汹涌之势令人目眩。

拥有100万元以上证券资产的个人投资者,是全中国股票市场*实力的群体,这个群体的总体数量大约在200万人左右,仅占全中国1.6亿A股账户数量的1.25%。

他们看到的机会,是仅向新三板合格投资者发行的“小IPO”。

与人们熟知的面向普罗大众的IPO不同,这是仅有合格投资者参与的小规模股票发行,不对市盈率设限制,全额资金申购有望实现“申者有其股”,有券商公开宣称“申购新股100%中签”。

经过“小IPO”成功发行后,这些企业进入新三板“精选层”,该板块实行与沪深A股市场相同的连续竞价交易制度;挂牌一年以上,可以转入上交所科创板或深交所创业板上市,无需经过证监会核准或注册,直接由沪深交易所审核决定【3】。

这意味着,抢先一步持有新三板精选层公司的股票,就是在上市之前持有了低价“原始股”,而且上市速度很快。历史上,新三板公司转向沪深A股上市的收益空间令人艳羡:

以最近登陆科创板的天智航(688277)为例,新三板市场摘牌市值为39.54亿元,15个月后登陆科创板开盘市值为292.6亿元,市值增长近6.5倍。

这一次财富盛宴,究竟有多少可选公司?

根据安信证券诸海滨团队统计,截止8月14日,共有242家公司公告表达登陆精选层或公开发行意向,其中32家已晋层、14家已问询、24家已受理、4家已验收、116家辅导中;已有106家公司公布发行底价及发行方案。

这242家公司中,有全球锂电负极材料龙头贝特瑞,国内光电显示薄膜器件*梯队的翰博高新,汽车换挡机构领军企业华阳变速,果蔬跨境电商龙头伊禾农品等等,“北京交易所”大器晚成。

然而,新三板毕竟是鲜为人知的增量改革;涉及亿万投资者的沪深交易所, “竞速赛”的发令枪声才刚刚响起。

沪深竞速全面注册制

进入3月份以后,上交所对科创板企业的审核速度明显加快。

从受理到问询,核酸检测试剂公司圣湘生物仅耗时12个自然日,光伏连接系统公司中信博能仅耗时17个自然日。

就在上交所加速审核的几乎同一时间,中央全面深化改革委员会通过了《创业板改革并试点注册制总体实施方案》,

“创业板和科创板都承担着资本市场服务创新发展和经济高质量发展的战略任务,两个板块各具特色、错位发展。科创板面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。创业板主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。”证监会有关部门负责人表示。

在科创板正式交易一年后,创业板注册制首批32家公司将上市,与之同步亮相的还有创业板交易新规,股票市场的“供给侧改革”只争朝夕。在此之前一年,上交所副总经理刘逖的公开演讲【4】,几乎成为后续一系列政策变化的预告:

“资本市场供给短缺是造成市场功能发挥不力的主要原因,也是当前资本市场面临的主要矛盾。供给短缺表现在两个方面:一是一级市场供给管制,IPO和再融资市场化程度不够,企业融资需求得不到满足。二是二级市场供给受限。”刘逖指出。

“资本市场的重要性和复杂性两个方面,决定了有必要采取渐进式改革、增量改革策略,而不能采取当年俄罗斯式休克疗法或英国式大爆炸方案……科创板是独立于主板的新兴板块,是增量改革的试验田,同时也承担着支持科技创新的历史使命。科创板市场的改革探索,无论在一级市场还是二级市场,在缓解之前谈到的供给短缺方面,都有很大的突破。”刘逖还表示。

相比科创板50万元证券资产的入场门槛,创业板新增开户的门槛仅有10万元,潜在参与人数更多;科创板强调“硬科技”和“三个面向”,即“面向世界科技前沿、面向经济主战场、面向国家重大需求”,创业板则相对灵活,并不排斥“模式创新”的企业,潜在上市企业数量更庞大。

“各有侧重、互相补充”的适度竞争格局,延续了10年前开始的沪深交易所对成长型企业的争夺战。十年间,拥有创业板的深圳交易所占尽风流;十年后,上海证券交易所靠科创板扳回一局,却仅有一年时间的“保护期”,新一轮的竞争已经接踵而至。

三大交易所的错位竞争,其终局和目的如何?

有恒产者有恒心

党的十八大报告提出,“多渠道增加居民财产性收入”。

中央于2016年提出“四大渠道”以增加居民财产性收入,其中一条便是“深化金融改革,推动金融创新,鼓励创造更多支持实体经济发展、使民众分享增值收益的金融产品,增加民众投资渠道。”【5】

在注册制迅猛推进的当下,央行最新的调查数据,为这一决策的科学性和必要性作出了*的注解。

央行课题组在2019年10月中下旬,对全国3万余户城镇居民家庭开展了资产负债情况调查。

调查结果显示,城镇居民家庭户均总资产317.9万元,以实物资产为主。其中住房占比近七成,住房拥有率达到96.0%;金融资产占比较低,仅为20.4%。

而在金融资产构成中,股票仅占6.4%,基金占比3.5%,合计仅有不到10%。这意味着,城镇居民家庭户均总资产中,股票和基金占比仅有不到2%。

这一数字与成熟市场相去甚远。央行报告指出,与美国相比,中国城镇居民家庭金融资产占总资产的比重偏低,比美国低22.1个百分点;金融资产中,股票直接及间接持股的比例,比美国居民家庭低近25个百分点。

事实上,随着人均GDP进入1万美元以上的区间,中国的经济增长引擎已经从“出口和投资”转化为“消费和科技创新”,以房产为主的家庭资产结构,将无法持续稳定地让经济发展的成果惠及大众。

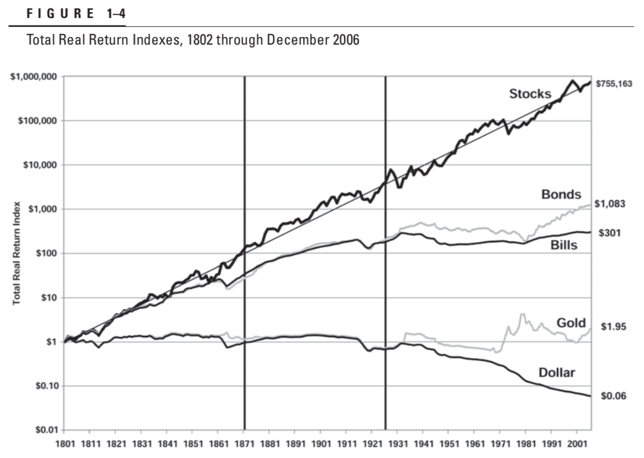

美国学者Jeremy J.Siegel 在其《Stocks for the Long Run》一书中回顾了1801年到2006年美国各类资产的真实回报,美元现金在200年间累计贬值94%,黄金上涨95%,短期债券上涨300倍,长期债券上涨1083倍,股票作为大类资产的回报则令人瞠目——76.52万倍。

1801年-2006年美国大类资产实际回报率

Jeremy J.Siegel “Stocks for the long run” P11

这是因为,股票所代表的的是全社会*进的生产力。GDP长期年化增长率是2%,而根据Jeremy J.Siegel的统计,除去通货膨胀的影响,股票作为大类资产的年化回报率高达6.7%,远远超过GDP增长。随着复利的累计,200年间形成的财富效应极为巨大。

然而,中国股票市场呈现出的产业结构,与中国经济*活力的部分相比,相去甚远,还不能代表中国*进的生产力。目前,美国股票市场市值排名前三的企业分别为苹果、微软、亚马逊,而中国A股市场前三名为贵州茅台、工商银行、中国平安。代表中国*活力的科技企业,更多地选择在香港和美国上市,与中国普通投资者无缘。

因此,只有破除体制障碍,让更多的企业更快地上市,中国资本市场才能真正地反映经济基本面;只有允许代表中国先进生产力的企业上市,提高股票资产的质量和数量,中国人民才能真正获得持续稳定的财产性收入。

有恒产者有恒心,历史总是押着相似的韵脚。

一百多年前,美国经济走出了金融地产狂飙猛进的“镀金时代”。实业强势崛起,政治日臻清明,法制走向健全,美国普通人才得以分享数十年经济成长的果实,成就了全世界人数最庞大的中产阶级,繁荣的“进步时代”由此发端;

一百多年后,中国人用三十多年的时间,走完了西方三百年的工业化进程。“房住不炒”,地产落幕,属于我们的“进步时代“,已经到来。

注释:

【1】新三板合格投资者达160万户改革积极效应逐步显现 《上海证券报》 2020年7月25日

【2】全国股转公司孟浩:新三板改革合格投资者超60万 改革积极效应显现 E公司 2020年4月30日

【3】中国证监会关于全国中小企业股份转让系统挂牌公司转板上市的指导意见 2020年3月6日

【4】上交所副总经理刘逖谈科创板:平稳开市 博弈充分 新浪财经 2019年8月26日

【5】中共中央国务院关于完善产权保护制度依法保护产权的意见 2016年11月28日

【6】2019年中国城镇居民家庭资产负债情况调查 《中国金融》2020年4月24日

本文由亿欧原创。申请文章授权请后台回复“转载”,联系相关运营人员,未经授权不得转载。