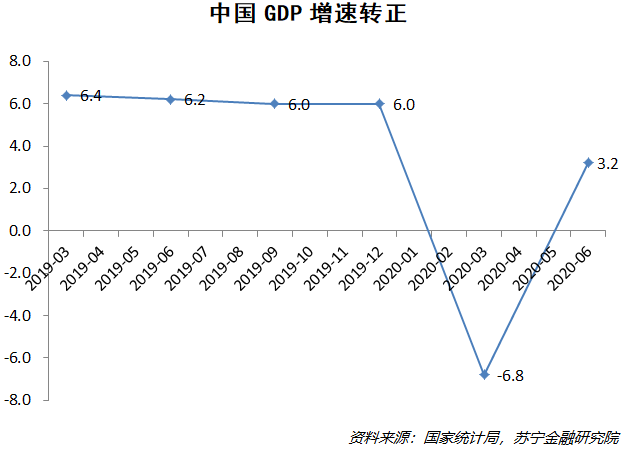

中国二季度GDP同比增3.2%,预期增2.9%。总体来看,GDP数据略超预期(前期市场普遍预测在2.5%左右)。经济在二季度逐月复苏的态势渐成。

超预期的背后,一方面是中国新冠肺炎疫情“先进先出”,复苏*全球,如果延续当前疫情和经贸形势,中国很可能成为2020年全球经济*正增长的主要国家,若美国二季度GDP数据明显负增长,中国GDP还可能在二季度超过美国成为全球*。

另一方面,当前经济的主要矛盾依然是复苏节奏的分化。上半年财政政策积极有为,货币政策明显宽松,但总量扩张的政策却导致了结构性的分化:工业部门复苏有政策抓手,恢复快;消费领域的促进政策抓手不多,短期内复苏慢,长期中只能依靠收入增长来进行内生式的修复。

主要矛盾是分化

实际上,中国经济增速换挡后,更重要的问题已经由“做蛋糕”逐渐转变为“分蛋糕”。在此背景下,中国经济运行逐渐展现出两个层面的分化:一是不同行业领域和产业链上下游之间的发展速度分化,科技产业发展空间打开,传统行业没落;二是行业内部竞争加剧,集中度提高。

在疫情冲击过后的艰难复苏过程中,分蛋糕的问题变得更加重要,同时分化也变得更加明显。当前的这种分化主要体现在以下几个方面:

1、生产端恢复快于需求端。前期复工复产政策推进顺利,生产端复工复产情况较好,但以消费为代表的需求端复苏速度稍慢。

2、投资复苏快于消费。固定资产投资也在积极有为的财政政策支持下得到较快的恢复,促消费政策总体缺乏抓手,消费复苏则展现惰性。

3、消费、投资、供给端内部也存在分化。一是疫情加剧了消费各行业间供给和需求运行的差异,部分可选消费行业因为需求灭失,恢复缓慢;二是房地产投资扩张空间不大,基建仍然是投资*亮点;三是民营、中小企业盈利水平保持较好,但生产活跃程度依然承压。

下面我们分别分析一下三个层面的分化特征,以及经济运行的重要议题。

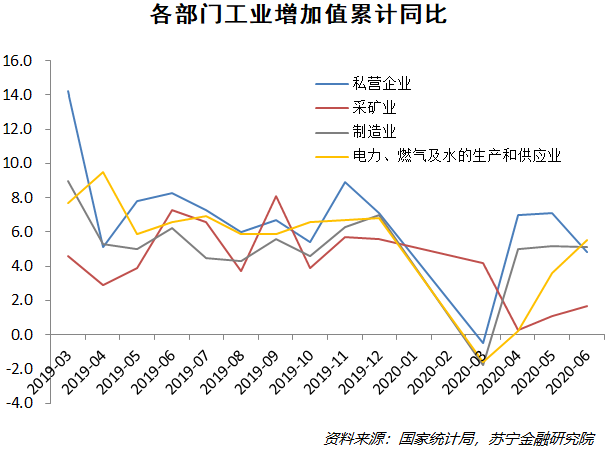

生产

6月工业增加值同比增长4.8%,增速较上月提高0.4个百分点,略超预期,呈现了良好的复苏态势。这主要还是得益于前期复工复产政策推进顺利。其中,规模以上的私营工业企业复苏也并未拖后腿,尤其是在前期还承担了带动复苏的作用;制造业直接受益于复工复产,恢复形势平稳;工业上游环节复苏速度总体较慢,体现了4月以来下游恢复加速对其的“替代”。

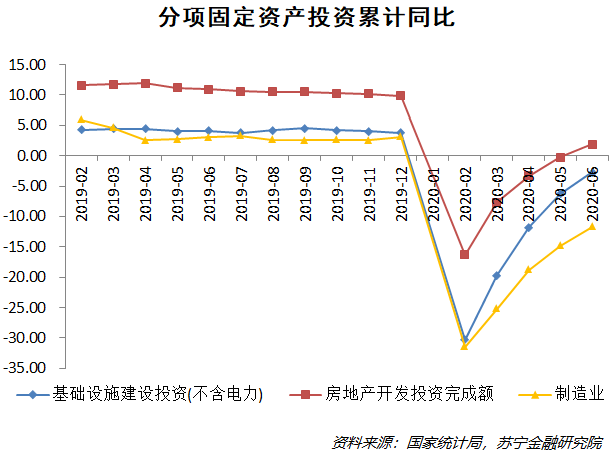

投资

上半年固定资产投资(不含农户)同比降3.1%,预期降3.5%,也略超预期。三大投资分项来看,房地产投资恢复最为明显,上半年累计同比增1.9%,较1-5月增速提高2.2个百分点,主要原因在于交易和施工同时复苏,前期投资资金来源受限的问题得到了解决;制造业投资仍然在艰难复苏中,投资意愿仍然较弱,上半年累计同比降11.7%;基建投资上半年累计同比降2.7%,尽管仍未完全恢复常态,但下半年的基建扩张仍然有一定的窗口,尤其是在制造业弱势、房地产调控加强的背景下。

消费

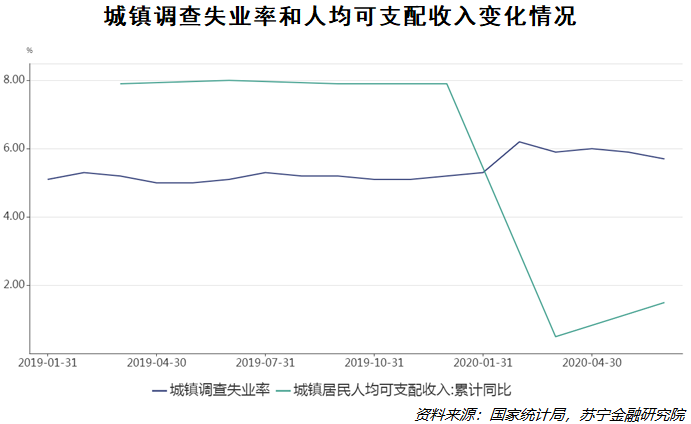

宏观经济各部门中,消费复苏是最慢的,直接原因是疫情影响下的社会隔离措施并未完全消失,深层次原因是就业压力和收入增长压力下,居民对消费仍然存在顾虑,“捂钱”意味明显。上半年,全国居民人均可支配收入15666元,同比名义增长2.4%,扣除价格因素实际下降1.3%。同时6月城镇调查失业率为5.7%,仍然处于高位。

两个重要问题

下半年,作者认为两方面问题比较重要,也很可能影响到未来经济走势:一是房地产市场和投资的波动,二是内需的提振。

1、房地产风险重回决策层视野

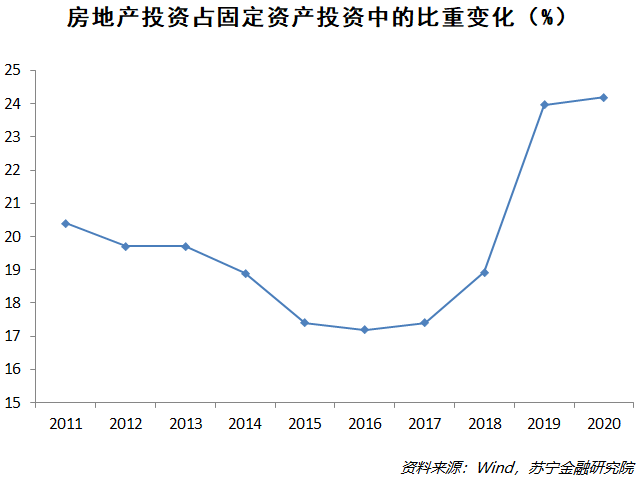

上半年,房地产虽然没有成为拉动经济的力量,但其自身的风险却受到了决策层关注,近日深圳等城市的房地产调控趋严,也正是因为决策层看到了部分城市房地产市场波动。近年来房地产投资也在严控中逆势增长,达到历史新高。

从土地财政来看,2020年土地出让收入占主要地位的政府性基金收入预算也受到了限制。全国政府性基金预算收入81446.05亿元,下降3.6%。全国政府性基金预算支出126123.59亿元,增长38%。这一降一增,就代表了今年地方政府土地财政是不可期的,也意味着推动房地产市场上扬的土地因素以及背后的政策思路仍然是趋严的。

2、内需真的不行?

从进出口数据看,似乎上半年外贸领域的表现还要好于国内需求,那么上半年中国内需是真的很弱势吗?这个问题需要放在国别比较上来看,其中一个典型的比较对象便是新加坡,作为近年来全球经济的“优等生”,新加坡二季度GDP同比下降12.6%,环比创纪录地下滑41.2%。新加坡贸工部预测,新加坡经济今年可能萎缩4%至7%。

究其原因,就是新加坡受到外部冲击过大,国内的内需没有足够的体量去缓冲这种冲击。事实上,中国内部工业部门的需求恢复情况非常乐观,而未来消费大概率还能逐渐取代工业部门,成为持续复苏的主要支撑力量。

政策趋势

若复苏态势稳健,下半年政策力度有可能边际减弱。根据统计局官方的判断,“从上半年尤其是二季度各个经济指标回升情况看,下半年经济的持续恢复是有支撑的。”总体而言,决策层对下半年的经济持续恢复是有信心的。

我们分货币政策和财政政策两方面来分析未来政策的趋势。

1、货币政策

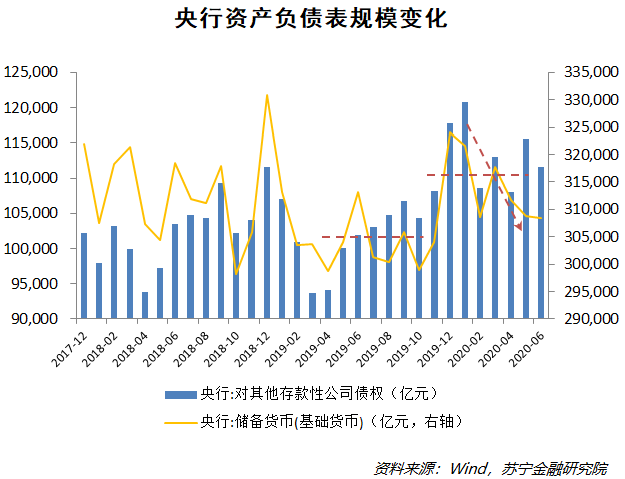

一季度、二季度的货币政策结构性调整非常明显:一季度为应对疫情,央行实行“宽货币+宽信用”政策,通过逆回购、MLF、定向再贴现再贷款等手段集中投放了大量流动性,央行基础货币以及对存款性公司的债权快速增加(参见下图)。二季度以来,央行迅速舍弃“宽货币”,转向“宽信用”,典型的证据便是央行一度连续35天没有公开市场操作。但宽货币政策仍然在持续,尤其是多项精准直达、小微企业等扩信用政策陆续在二季度推出。

到了三季度,货币政策将进一步回归常态化。央行领导在上半年金融数据新闻发布会上表示:“当相关政策设定的情形不再适用的时候就自动退出了,部分再贷款、再贴现政策也完成了历史使命,已经退出了。”而到了四季度,央行还有可能回过头来算账,尤其是重新检查宏观杠杆和金融风险的问题。因此,预计货币政策全年的走势是:一季度宽货币,二季度宽信用,三季度信用见顶,四季度稳信用。

不过,未来需要注意的一个问题是就业。6月城镇调查失业率为5.7%,虽然比上月下降了0.2个百分点,但仍然处于较高水平,若下半年该指标有所提升,政策将会重回积极态势,以保证全年持续和平稳的复苏。

2、财政政策下的基建资金疑问

财政资金够不够、怎么用的问题,也是市场关注的焦点,因为这涉及到基建资金空间有多大。2002年一般公共预算支出将超过24万亿元,而1-5月支出仅约为7万亿元,还有17万亿元,但这其中仅有不到6%的比例直接投向基建(约1万亿元)。同时,抗疫特别国债(计划投向基建约7000亿元)和专项债(计划中投向基建约1.5万亿元)的“一般化”使用趋势变得明显,专款专用于基建的钱也可能打折扣,例如特别国债保民生比例增加、专项债资金分流到中小银行资本金补充等领域,因此下半年基建的资金到底有多少,存在较大疑问。由于财政的问题比较复杂,基建资金的问题我们会专门进行具体分析,敬请期待。