未来,芒果超媒要走的路还很长。

一款爆红的综艺档,让芒果超媒真的好嗨呦。

自6月12日《乘风破浪的姐姐》(以下简称“浪姐”)开播后,其版权方的芒果超媒(300413.SZ)亦受到资本市场的热捧,股价一个月飙涨48.5%(至7月13日高价),公司市值不但突破千亿,更是达到了1300亿元。

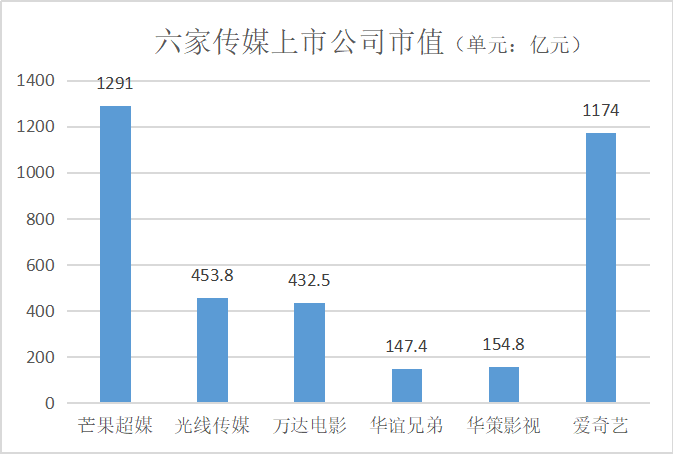

乘风破浪的芒果超媒是目前A股市场中市值最高的文化传媒公司,甚至相当于四家行业老炮光线传媒(300251.SZ)、万达电影(002739.SZ)、华谊兄弟(300413.SZ)、华策影视(300133.SZ)的市值总和。

数据截至2020年7月14日15:00;一点财经根据公开资料整理

然而,引发市场争论的是,凭借一款综艺节目爆红,营收预期大增的芒果超媒市值还反超了用户规模、营收规模远在其上的爱奇艺(NSDQ:IQ),截止7月13日纳斯达克收盘,爱奇艺总市值约为1174亿元人民币。

那么问题来了,随着独播权到期,流量红利见顶,眼下的芒果超媒是否只是“短期繁荣”;而从中长期来看,严重依赖关联方的业绩增长,又是悬在芒果超媒头上的双刃剑。

这样的芒果超媒,市值泡沫能维持多久呢?

01

“浪姐”助攻能挺多久

无论如何,《浪姐》对于芒果超媒的“神助攻”是显而易见的。

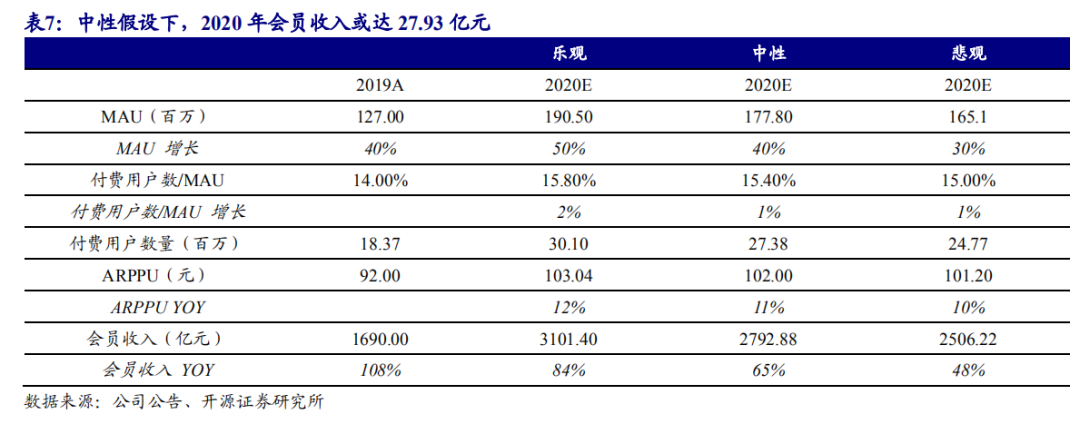

来自开源证券的相关研报认为:中性假设下,《浪姐》将为芒果超媒贡献超10亿元的收入,其中赞助广告预估为4.55亿元,会员收入则为5.52亿元。

基于芒果超媒2019年财报中月活用户数、会员特征等数据因素,开源证券预计2020年芒果超媒会员收入或达27.93亿元,增长11.03亿元,也就是说其中一半是《浪姐》的贡献。

这种现象级的IP当然还要进一步开发,可玩的东西有很多,比如直播带货。

为了进一步增加收益,《浪姐》节目组芒果TV还与抖音联手,打造总计12期的抖音*直播带货系列。

不过,与节目热度形成鲜明对比的是,“姐姐们”的直播首秀并没有那么“给力”,带动购买也极为有限:首次直播的观众人数仅在10万以内波动,在28件带货商品中,仅有2件价值9.9元的产品显示“被抢光”。

此外,浪姐首播未尽的同时,芒果超媒还公布了两档预备综艺:《披荆斩棘的哥哥》和“姐姐版”的《花少》。只是这两档节目并未引来多少话题热度,多数网友更是表示“不看好”。

实际上,在影视娱乐圈一款节目或者影视剧爆红带来收益方的业绩脉冲增长,在行业里是十分普遍的现象,何况影视行业亦有淡旺季、大小年的市场规律,因此很难说《浪姐》及其后的项目能稳定给芒果超媒带来业绩和市值的持续增长。

前车之鉴,比比皆是。

2016年-2018年,北京文化(000802.SZ)因压中《芳华》、《无名之辈》、《战狼2》、《我不是药神》、《流浪地球》等影片,都为公司带来不俗的业绩增长。

尤其是在《战狼2》和《我不是药神》电影推出时,公司股价均在短期内出现超过40%的脉冲式暴涨,不过随后的2、3个月内,股价就被打回原点。

华谊兄弟身上,也有同样境况。2012年至2015年“高光时期”,凭借冯小刚的系列作品等,公司营业收入由14亿元增长至39亿元,净利润更是飙涨7倍。

同期的资本市场上,华谊兄弟一跃成为创业板的指标龙头股,市值曾站上800亿元,剑指千亿大关。然而,之后受影视行业政策、作品连续失败等方面影响,华谊兄弟又迅速扭赢为亏,市值也回落到如今的100多亿。

如此看来,一旦后期芒果超媒的其它综艺节目无法达到预期,要维持1300亿元甚至更高市值,恐怕就会非常艰难。毕竟,从长周期来看,资本市场更偏好于盈利能力强且稳定的公司。

02

“母胎”关联 芒果成色几何?

与很多同业公司有所不同的是,芒果超媒可不是个“母胎solo”。

作为一家出身于传统电视台的媒体公司,芒果超媒脱胎于“芒果TV”。2018年,湖南广电把成立4年的“芒果TV”装入同属湖南广电旗下经营电视购物业务的“快乐购”,完成“借壳”上市。

这一归入*好处就是让芒果超媒的“盈利”变得异常突出。2019年,公司营业收入和净利润分别实现大幅增长至125亿元和11.56亿元,同比增长为29.40%和33.59%。

芒果超媒之所以能在视频内容行业一众亏损的同行中表现如此优秀,实际上是与“母体”等关联方的关联交易有直接关系,这亦是其广受诟病的地方。

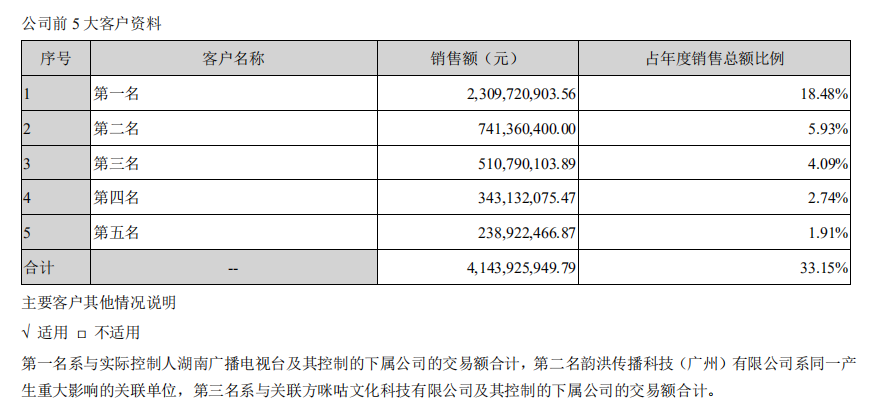

芒果超媒2019年财报显示,公司前五大客户有三家是关联方:*名系与实际控制人湖南广电及其控制的下属公司;第二名为韵洪传播科技(广州)有限公司系同一产生重大影响的关联单位;第三名系关联方咪咕文化科技有限公司及其控制的下属公司。

上述三家客户企业在2019年向芒果超媒合计贡献35.62亿元营收,占比公司销售总额的28.5%。其中,尤以公司*大客户湖南广电及下属企业的关联销售额为最,23.1亿元的贡献值占比销售总额的18.48%。

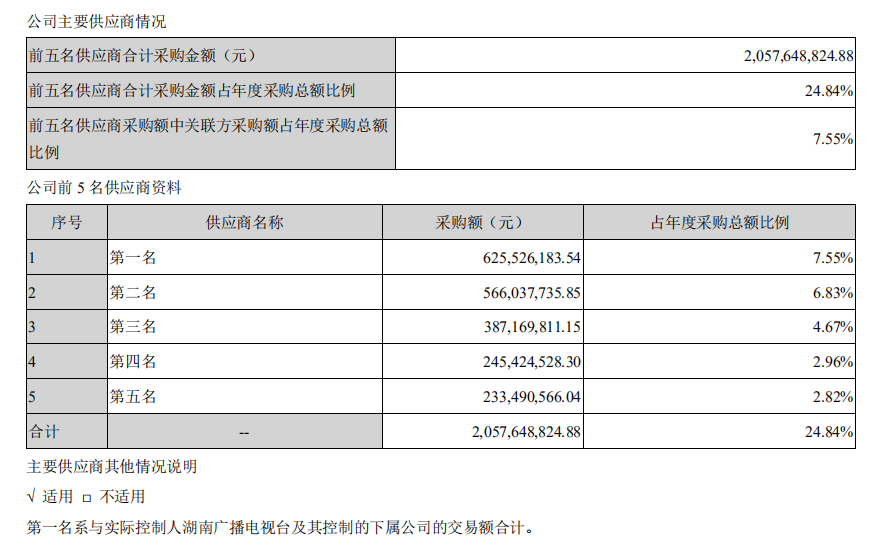

供应商方面,*大供应企业同样也是湖南广电及下属企业。2019年全年芒果超媒向其采购金额为6.26亿元,占全年采购总额的7.55%。

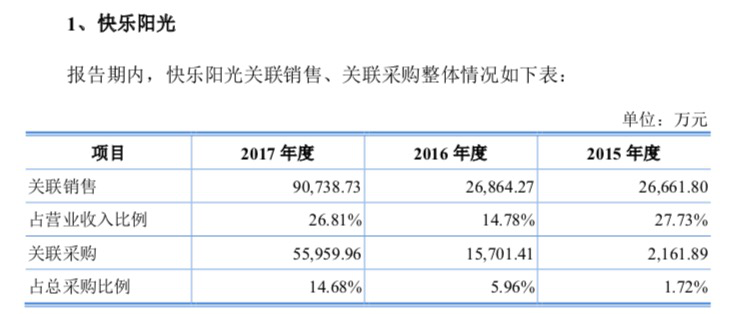

事实上,这种关联交易在芒果超媒是一直存在的。

从2015年-2019年的公司财报来看,上述三名关联方在过去5年时间里,每年向芒果超媒的贡献的营收占比总销售金额均在1/4左右,只是在2016年相对较低,但也有15%左右。

通过和大股东的关联交易,可以让芒果超媒绕开了砸钱买IP的路子,以相对低价拿到了湖南广电综艺、剧集等独播权,从而降低成本拉高毛利,有效的粉饰“盈利”。

在2018年,芒果超媒借壳上市阶段,证监会就曾问询过公司是否对湖南台存在重大依赖,其业务、人员、财务是否独立。今天看来,芒果超媒并没有借上市壮大而摆脱“母胎”的输血。

关联交易无疑会让资本市场投资者们无法真正看清芒果超媒的真实盈利能力,也因此存有隐忧,一旦湖南广电“断奶”,芒果超媒的业绩恐怕将会大变脸。

根据“快乐阳光”(芒果超媒体内运营内容的核心主体)与湖南台2017年签订的协议表述——2020年12月30日之前,快乐阳光对湖南台制作的内容拥有*采购权;2020年之后,只有同等条件下的优先购买权。

这是否意味着,过了今年,湖南台的低价优质内容不再会成为芒果超媒的优势?而随着快乐阳光等并购标的业绩承诺到期,公司未来的业绩或许存在很大不确定性。

倘若少了“母胎”的眷顾,芒果超媒还会是市场的*吗?

03

“乘浪”超车爱奇艺 会不会心虚?

按照当下的市值规模,芒果超媒已经超出爱奇艺100亿元市值,是妥妥的江湖一哥了。

但如果从营收规模、用户规模等数据来比较,芒果超媒这个“一哥”就有了很大的水分。2019年,爱奇艺营收达到了290亿元,而芒果超媒则为125亿元。

在用户规模上,根据Questmobile 的移动端数据显示,截至今年一季度末,芒果TV和爱奇艺月活数(MAU)分别为1.68亿和5.72亿;日活数(DAU)为 2977.49万和1.02亿;付费用户数看,爱奇艺超过1亿,而芒果超媒则仅为1800万多,仅为爱奇艺的17%左右。

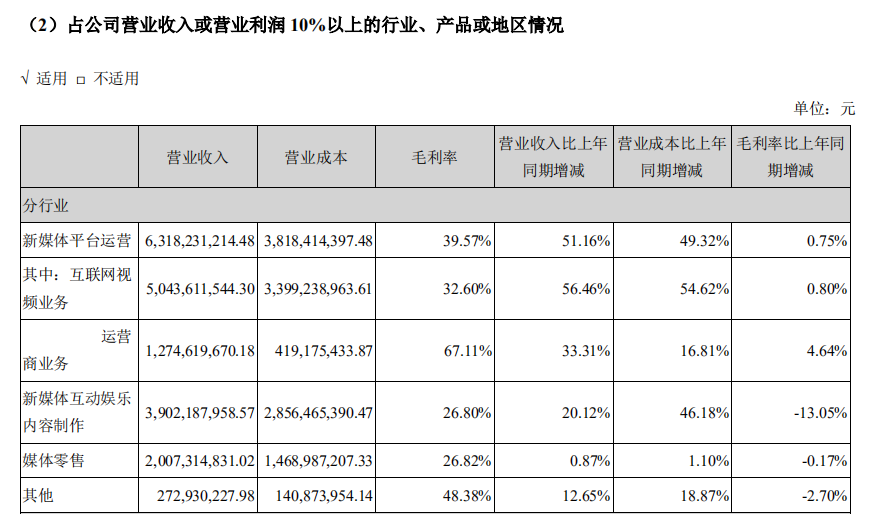

从业务结构来看,芒果超媒覆盖从内容制作(版权销售)、内容运营(广告、会员、电商等),到内容输出(渠道牌照业务)的全链。其中内容制作和广告是其营收占比最高(超六成)的两大业务。

在自制内容投入和占比越来越高的当下,爱奇艺的收入结构与同样是内容制作为重的芒果超媒却迥然不同,爱奇艺收入占比最高的是会员收入,占比总营收60%左右。

按照2019年财报数据看,芒果超媒的会员收入为17亿元,而爱奇艺全年会员业务收入则高达144亿元,比前者总营收都高出许多。

实际上,芒果超媒的强项是在“大屏”端。其运营商业务主要是OTT/IPTV业务以及电信增值业务,比如广告和会员等。

但近十年移动化进程中,智能手机是对电视移动性缺失的补偿,“大屏”用户很大一部分被分流到“小屏”移动端。

特别是随着整个社会逐步进入到5G时代,超高清视频内容、居民碎片化注意度更加普适,移动端应用及功能优势,或将在居民生活的地位进一步提升。

但移动端却是芒果超媒的“短板”领域。仅从苹果IOS商店的获取情况来看,芒果TV目前的下载量仅有59.8万次,而优爱腾的下载量均已超过1500万次,超出前者两个数量级。

芒果超媒所有业务板块中,只有“互联网视频”业务与爱奇艺等视频公司的模式比较类似。2019年数据,芒果超媒的互联网视频业务实现营业收入50.44亿元,同比增长56.46%。但这个规模根本无法与爱奇艺等公司相提并论。

小屏短板一时不好补,那么大屏的长板就得继续做强。2019年芒果超媒引入运营商中国移动作为第二大股东,希望通过拓宽IPTV渠道,新设智慧大屏中心,加大市场开发力度,撬动新的市场空间。

作为垄断性行业龙头,中国移动对付费、分成和播控更加明确的IPTV模式早就垂涎已久,这两类国有企业如何更好磨合实现双赢,还要等时间交出答案。

04

结语

短期来看,得益于母家“补贴”,芒果超媒荣光一时——背靠湖南广电的大树(版权、资源、IP协同等基础),以及独播资源自产自销的模式,“国资媒体+市场操作”的芒果超媒显然已走出了一波独立行情。

但从一家企业的独立性角度来讲,长远发展*还是要依赖于自身“壁垒”。资本市场波云诡谲,独播的垄断优势一旦被打破,对芒果超媒的资本投入、资源能力都将是一种考验。正因如此,作为一家内容制作与运营企业,还是要将精力放在内容生产、优质IP购入及运营上来,特别是剧集制作领域,改变综艺“单腿走路”的现状。

此外更值得警惕的是,近年来,芒果TV频陷“抄袭门”,相较于各大视频网站靠“买买买”来扩大IP资源库和辅助自制能力,抄袭行为不仅不尊重原创,长期下来也会限制了企业内容原创能力,更会降低企业的口碑美誉。

未来,芒果超媒要走的路还很长。

10753起

融资事件

1376.66亿元

融资总金额

6527家

企业

1888家

涉及机构

185起

上市事件

1.23万亿元

A股总市值