面对升温的土地市场,上半年新增土储货值同比下降超九成,曾经进取心十足的融创,到底是怎么盘算的?

“稳”字当头,融创收放自如。

7月5日,融创中国控股有限公司(01918.HK,以下简称“融创”)发布数据显示,今年上半年,融创累计实现合同销售金额约人民币1952.7亿元。伴随市场回暖,融创的业绩持续复苏,6月实现实现合同销售金额同比增长7.44%至545.7亿元,环比增长20.78%,这已是其连续两个月实现双位数的环比增长。

销售业绩稳固提升的同时,面对显著升温的土地市场,一向作风进取的融创反而显得冷静。克而瑞数据显示,2020年上半年,融创拿地金额为455.9亿元,同比下降45%;拿地销售比不足0.3,低于*均值0.37。

“今年是地产洗牌年,并购机会会增加,但是好的标的可能不会太多,所以公司拿地会谨慎,不赚钱的活不干。”今年3月举行的业绩会上,融创董事局主席孙宏斌便传达出谨慎态度。规模不再是融创的首要战略,“结算利润和市值更重要”。

强劲的股价表现反映出投资者对融创后市的看好。在7月的地产股上涨热潮中,融创已实现4连涨,最高涨幅达14.48%。

流动性守卫

融创的谨慎,体现在对规模的态度上。融创管理层认为,融创已经达到一定的规模,未来销售额的增加是水到渠成的事,但不是重点。以稳健、安全、均衡为基础,不断提高综合竞争力,最终来实现利润的提高,才是融创未来的管理逻辑。

拿地考量和财务稳健,成为重中之重。

2019年始,融创便坚持审慎购地,1-4月在招拍挂市场低价获取土地储备,并从5月开始基本停止公开市场招拍挂拿地。这一调性延续到今年。

据克而瑞数据,今年上半年,*房企拿地销售比为0.37,较去年全年微涨0.03,二季度以来房企拿地积极性明显提升、纳储需求出现反弹。

但融创依旧冷静,把控着自己的节奏。克而瑞数据显示,今年上半年,融创新增土储货值1085.6亿元,同比降幅达92.82%,在房企中排名第12位;新增土储面积654万平方米,远不及碧桂园、恒大的一半。

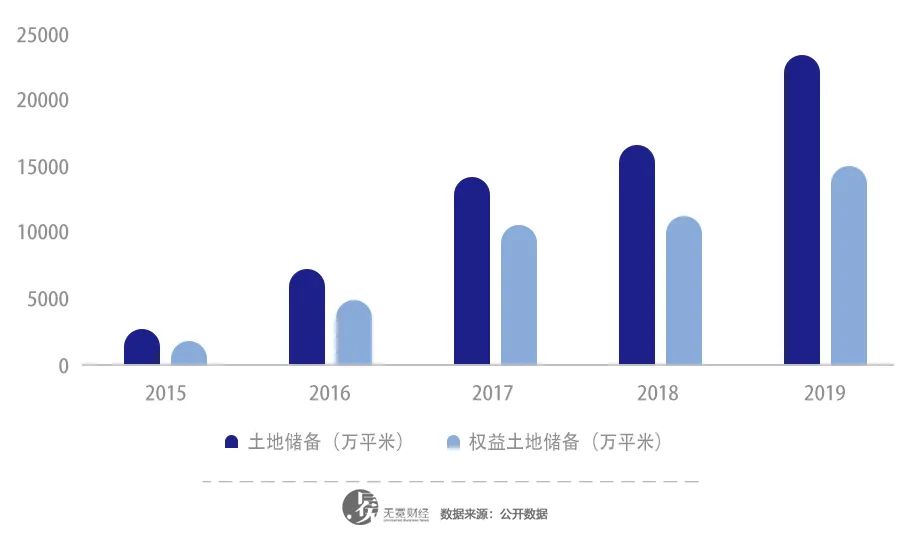

▲融创中国近几年土储情况。

据不完全统计,今年以来,融创在公开招拍挂市场上获取的地块约为18个,以天津、杭州、武汉、南京等核心二线城市为主,鲜有高溢价地块。这也符合孙宏斌在今年业绩会上所说,融创会严控土地投资标准,拿地要“拿对地方、拿对时间”。

实际上,自2017年始,融创的土储增速开始有所放缓。数据显示,2015年-2017年、2017年-2019年,融创的土储总量年化复合增长率从128%降低至28%,合约销售金额的年化复合增长率分别为 144%、18%。

亿瀚智库分析指出,这一组数据的变化说明融创“土地投资重质补充,销售金额高位增长,提高经营性现金流入,控制资金流出,降低土地投资对债务依赖,提高自有资金使用效率”。

审慎的另一面,充裕的土储是融创的“底气”。据2019年年报,融创现有的3.07万亿土储中,82%以上位于一二线城市,平均土地成本与2018年基本持平,为4306元/平方米。

对此,业内人士指出,融创通过将投资重心放到市场需求较快、未来市场确定性较强的二线城市上,并且在销售业绩持续提升的趋势下保持冷静的思维,控制溢价水平,避免土地市场趋热的情况下抢地,这些都将助力融创在未来更加激烈更加多变的市场中占据先机。

对外是放缓扩张,对内则是降负债。按照融创管理层的说法,审慎拿地之外,融创今年还要做两件事,其一是调融资结构、降融资成本,其二是处置部分持有资产。

今年以来,融创已发行多笔公司债,进一步调整债务结构。

7月7日,融创公告称拟发行10亿美元票据,其中包括于2023年到期的6亿美元票据,利率6.5%;于2025年到期的4亿美元票据,利率7.0%。

此前的6月,融创一笔80亿元的公司债状态更新为“已反馈”;4月,其公开发行了4年期的40亿债券;1月发行的5.4亿美元优先票据,票息降低至6.5%,将在2025年到期。

1月10日,融创以每股42.8港元配售1.87亿股,净募资80亿港元,其于公告中表示,配售旨在进一步扩大公司股东的权益基础,优化资本结构。

对金科股份(000656.SZ)的出售,则符合融创资产处置的意图。今年4、5月份,融创通过4次减持金科股份,合计套现约106.2亿元,减持后持股比例降为4.9906%,不再为金科持股5%以上股东。

野村报告此前发布研报称,融创以47亿元出售金科11%的股份,预计将为其今年第二季贡献8亿元盈利;若融创进一步出售其余的18.35%金科股份,预料可为公司带来20亿元盈利。

2019年,融创资本负债率为63.3%,近三年资产负债率实现三连降。同时,融创仍保持充裕的流动性,截至2019年底在手现金1257.3亿元。

“这几年下来公司负债率是持续稳步往下走的,未来2-3年,我们的负债率往下走的方向是不会改变的。”融创管理层在今年的业绩会上表示。

光大证券在其研报中指出,考虑到融创当前相对谨慎的投资策略、较充足的供货计划、非住宅线条的资产处置、以及利润结转节奏,预计至2020年末融创净负债率有望继续下降。

“地产+”蓄力

融创的多元化版图围绕消费升级和美好生活,瞄准文旅、服务、文化、会议会展和康养大市场,秉持“地产+”战略优势布局,打造公司未来的增长点。

作为多元化布局的重要板块,融创文旅仍在稳步推进中。

今年以来,融创在文旅领域动作颇多。据无冕财经研究员不完全统计,4-6月,融创相继签约武汉长江文旅城、绍兴黄酒小镇、西安融创冰雪世界、安徽岳与岳西文旅城项目、杭州湾融创文旅城;6月,融创河南中原文旅城项目动工,并与成都金牛区人民政府就文化旅游等方面签署了战略合作协议。

这其中,杭州湾融创文旅城是融创构建全面文旅能力平台进程中的一个有力落子。按照融创执行总裁、东南区域集团总裁王鹏的说法,该文旅城将是融创文旅的标杆项目,融创将整合IP资源为游客创造全新的旅游场景体验。

杭州湾融创文旅城坐落于浙江省*通过国家住建部评审的绿色生态示范城区——海盐滨海新城,未来发展潜力巨大。

该区域受益于“长三角一体化”、“杭州湾大湾区”双重利好,承接上海经济、人口及产业的外溢,是长三角一小时交通圈的核心节点,其所在的旅游经济辐射圈于300公里内覆盖上海、杭州、苏州、宁波等16个重点城市。

这符合融创成为“城市共建者”的愿景。正如孙宏斌在该文旅项目的签约仪式上所说,融创希望能够做对区域发展有影响力的项目,为城市做出更大的贡献。

截至2020年6月,融创文旅已在国内布局12座文旅城、4个旅游度假区、25个文旅小镇、8个会议会展中心,涵盖49个乐园、48个商业、近150家高端酒店。

文旅产业本身具备的“高投入、长回报”特性,让高起点布局该领域的融创质疑声不断。

不过,在6月举行的融创股东会上,融创管理层表示:“文旅拿地,可售部分减去持有型物业的投入后还要有8%的利润,而且持有型物业要有5%以上的运营利润,整体现金流不会有问题。有些项目,前期开发时候,持有型物业的买家就已经锁定了。”

据2019年年报,融创文旅持续优化升级商业、酒店、乐园及秀场等业态的经营策略,全年营收同比增长41%至28.5亿元。

物业服务方面,今年5月,融创旗下融创服务集团完成了对开元旅游集团旗下物业管理公司开元物业的股权收购。同月,融创服务集团旗下全新子品牌“环球融创服务”正式亮相,并于成都召开了环球服务启动会。

目前,开元物业签约项目合计逾400个,合同签约面积逾5300万平方米,项目主要分布在华东地区。而基于融创会议会展战略版块的内部业务资源,环球融创服务承接服务业态涵盖了住宅、商业、综合体、文旅、展会、办公等,拥有超800万平方米的管理面积。

这两个举措,进一步推动了融创在长三角地区、西南地区的发展,也体现出融创服务在行业整合和规模发展上的继续深耕。

目前,融创物业服务板块的收入规模仅次于万科物业、碧桂园服务。在融创管理层看来,融创的物业服务能力和品牌都得到了提升,但现在市场上鱼龙混杂,以后会出现分化,也会有收并购的机会,融创会成为*的几家公司之一。

东方证券研报指出,融创各业务板块均能与融创服务构成协同效应,在文旅、会议会展、医疗康养等业态上均已有布局,强大的外拓能力也将为融创服务提供持续的成长性。