功能饮料一般指饮料中含有特殊营养素成分,可以在一定程度上调节人体功能的饮料。广义包括能量饮料、运动饮料和其他有保健作用的饮料。能量饮料以红牛为代表,主要作用是提神解困、补充能量;运动饮料以脉动为代表,定位在运动后补水补糖补盐、平衡电解质;其他类型包括提升免疫力的、老年人或儿童饮用的、近年很火的女性口服美容、补充酵素、胶原蛋白、益生菌等各类饮料。准确的来说任何饮料都能提供“功能”,不管是矿泉水、含乳饮料、碳酸饮料还是果汁,消费者心智里常规理解的“功能饮料”简单来说就是总得补点啥,有一些日常功能之外的健康相关的补剂、功效甚至保健品的意味在。

这里主要还是讨论能量饮料和运动饮料。正如《青山资本2020中国快消品早期投资机会报告》中提到,功能饮料核心市场约600亿,其中能量饮料400亿,运动饮料200亿。2019年全年最新的数据,能量饮料整体年复合增速(近6年)超过15%,是饮料中增速最快的细分品类,人均消费金额及人均饮用量是美国的十分之一,还有开发潜力。领头羊红牛市场份额为57%,东鹏特饮15%,乐虎10%,体质能量6%,XS 5%,战马4%,其他(可口可乐魔爪、伊利焕醒源、统一够燃、卡拉宝等)共计3%。

老牌头部甚至说单品牌开创了这一品类的红牛之外,东鹏特饮的成长迅速,已站稳第二的位置。2020年4月25日,东鹏向证监会递交招股说明书,计划于上交所上市。虽然产品包括能量饮料、非能量饮料和包装饮用水,但能量饮料贡献了97%的收入。毛利率接近50%。能量饮料的迅猛增势让食品饮料企业都坐不住了,主营业务在烘焙、方便速食等的盼盼食品、今麦郎集团也都在近年推出自己的能量饮料品牌;以无糖茶和气泡水大火的初创品牌元気森林也推出了自己能量饮料。

虽然红牛的宣传和初始定位是运动尤其是极限、户外运动爱好者,但实际上能量饮料在中国消费者的心智中还是一种比运动饮料更“刺激”的功能性产品。随着东鹏特饮、乐虎等国内玩家在红牛基础上做的性价比更高、渠道更下沉、价格更低的改变后,用户群体扩大到了司机、蓝领、快递员等各类需要熬夜、连续高强度工作的职业人群。加上白领、学生等也主动或被动的养成了加班、熬夜、压力大的生活状态,能量饮料市场从看似专业、细分的品类变成了高速增长且体量很大的品类。

运动饮料头部为脉动、尖叫、佳得乐、宝矿力,河南企业“体质能量”主打下沉市场,很多一二线城市年轻人从未听过,但销量已近30亿,在运动饮料第二、第三的位置。作为曾经的*,健力宝曾在20余年前达到超过50亿年销售额的惊人成绩,放在今年也是仅次于脉动,而这是20年前的数字。如今运动饮料市场关注度没有能量饮料高,头部的脉动也在近几年面临着增长受限的困扰。佳得乐在美国占用80%的市场,在国内却发展迟缓。能量饮料对运动饮料市场的蚕食可能是一个关键原因。对细分功能性的重视,使得传统的电解质型运动饮料面临着产品细化和升级的要求。

基于产品成分和消费场景的差异化,是新兴功能饮料品牌的入局之法。2020年成功入选百事旗下孵化器——Greenhouse北美(二期)*的美国新兴能量饮料品牌Synapse,旨在使用更加天然的成分,在不损害健康的情况下,实现增强人们精力和身体机能的目标,最核心的变化就是不含咖啡因。美国能量市场Monster、红牛、Rockstar三大品牌占90%的市场,核心产品成分均以咖啡因、牛磺酸为主,并且专注于大型运动赛事宣传。而Synapse则以苹果酸瓜氨酸、石杉石楠、五味子、肌酸、硫辛酸等分别对应增加能量、增强注意力、减轻压力等功效,并主推电子竞技的场景。

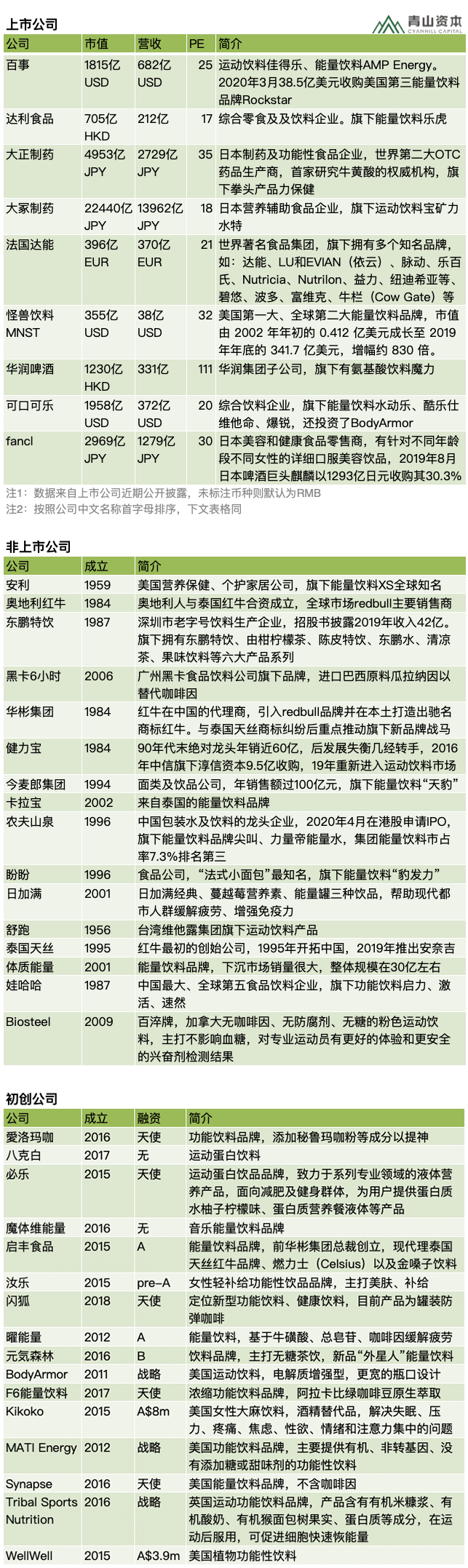

以下是功能饮料赛道里的不同类型企业图谱,包括有公开信息的初创企业。也希望您来补充,详情见文末互动话题。

公司图谱

以近期递交招股书的东鹏特饮为例,从特殊的功能、独特的定位出发,加上洗脑的一句话介绍,结合高速增长的需求,通过找到新的流量渠道和销售渠道,成为几十亿级别的大单品,简直是展示了一条做消费品典型范例式的路径。红牛当年也是如此,通过品牌广告(大流量所在,以前电视、户外,现在网络、综艺,加上运动赛事赞助、深度绑定)+线下渠道(校园、网吧、运动场周边、生活超市等)两板斧,“简单粗暴”的将一个差异化强烈的饮料产品做了起来,其他饮料产品其实路径类似,但没有能量饮料这么明显的特殊性,只能羡慕,难以模仿。

红牛之后所有新兴的能量饮料几乎都是因为电子竞技的兴起给了新的品宣和流量获取机会,再加上低价高仿、主推下沉市场的快速执行,从而诞生了几家十亿级别的品牌。但对初创公司来说,这一切则并不好复制。研发、生产、渠道等都需要一定资金门槛,而饮料巨头各方面的潜在跟进威胁,使得初创团队必须把握窗口期迅速占领渠道,建立品牌心智。

基于定位的差异化,机会还是有的。最典型的例子就是现在在美国已远超红牛的*大能量饮料Monster。品牌推出伊始定位不明确,与红牛类似,完全无法形成有效竞争,后来彻底改变思路,主打年轻男性,传递狂放、叛逆不羁、强烈的自我与个性态度,结合魔爪的 logo形象,营造出强悍、危险却又神秘、诱惑的感觉。在品牌宣传和活动赞助上,选择更野性的传递,同时在产品上多口味、多子品牌同时宣传,给消费者多样化的选择。

新的品牌如果要切入能量饮料、运动饮料市场,清晰的产品成分、口味、设计的差异化定位,加上合适的场景、渠道的选择,以及相对空白的定价(不论是低还是高),可以奠定一个入场的基础。运动习惯的转变也存在潜在的机会,运动服饰赛道能因为健身、瑜伽的普及而产生underarmour和lululemon,也不排除找到好的流量入口和人群,能做出独特定位的功能饮料的机会。

虽然对于能量饮料和运动饮料之外的“其他类型”本文着墨不多,相关的研究、数据也很少,涉及概念分散,并且多与保健品有千丝万缕的联系,在销售渠道、品牌感知、发展前景上与更为大众接受的日常消费品有些距离,但这样的“沙堆”里可能是发现“黄金”赛道的机会。

消费者希望从食品饮料中获得更多健康的裨益已经成为新一代年轻人广泛接受的心理状态。2020年,功能性饮料市场的全球趋势关于认知、睡眠、免疫、消化等功效。不断发现和被广泛应用的新成分是其中的一个关键。Guayusa、GABA、白藜芦醇等都备受关注。

对比前文提到的能量饮料市场的崛起历程,如果有整体战略定位、品牌立意、产品设计都能更年轻化、现代化,接近普通消费者的日常使用,与“智商税”和“传销”意味切割得很清晰,并且基于类似能量饮料一样的某种新的长期、稳定、细分刚需而存在的产品出现,那几乎必然是功能饮料乃至整个饮料市场最值得关注的明星。

这个方向国外有很多新的尝试和创新,但目前也多是对能量饮料的各种微改良。而国内的各类美容向、保健向产品,距离能量饮料和运动饮料喝完之后立竿见影的体验和心理感受还是有一定的差距,而这种差距直接决定了消费者使用场景刚需程度是否支撑其成为一个新的细分赛道。在帮助睡眠、缓解焦虑上,可能有突破的机会。CBD可能是一个方向,但不能限制于此。如果像巧克力、奶茶一样吃完喝完就有及时的愉悦感,起码有了产品基础。

业内观点

“能量饮料的火箭蹿升速度,首先得益于饮料行业的消费升级。对于消费者来说,传统碳酸饮料的吸引力不断减少,消费者越来越注重健康,减少糖分的摄入。与此同时,行业传统领军者红牛以大规模广告为营销手段宣传能量饮料,完成了消费者教育。”

——高扬/光控众盈资本执行董事兼总裁

“欧洲红牛加中国红牛相当于一个可口可乐。在我来看,全世界最成功的饮料就两个,一个红牛一个可口可乐。目前中国红牛有一个硬伤是因为它是商标授权企业,这么多年发展后,中国能量饮料的市场已经被教育起来了,红牛商标问题释放的巨大市场空间,需要类似的品牌来填补,我花了6年时间,看到了中国功能性饮料市场存在巨大变局的历史性机遇。”

“定位针对女性群体的功能饮料,品类选择好,避开了巨头激烈竞争的市场,符合年轻女性消费群体的偏好。”

“以“人”为核心的健康行业会是比健身房更大的市场。除了宏观分析(如GDP、肥胖率、单身率等因素)下的必然趋势,运动习惯的普及更不如说是一次消费升级下的价值观升级,健康的观念被不断放大。我们观察到功能性饮料有不错的增长,追其本源是更多的小白用户正在转化为运动消费人群。”

注:观点来自于青山资本定向邀请和媒体公开报道

疫情的影响

线下活动、室内室外的运动、各项赛事均在疫情期间受到巨大影响,以能量饮料和运动饮料为主的功能饮料市场整体下挫明显。

中长期来看,疫情恢复后,不会有新的习惯来产生负面影响,相对而言民众会更重视身体健康、体育锻炼,长期会有促进作用。增强免疫力、提高抵抗力等保健性质的功能饮料上则有上升的趋势,但市场较小,影响不明显。

青山资本张野快评

1.功能饮料产品定位忌讳功能点过多,好喝是前提,功能点简单直接,并且*是痒点而非痛点。

2.功能饮料品牌信任度要求很高,需要在广告和渠道方面有大幅投入能力,不太适合年轻团队的初创公司直接进入。

3.疫情加速了饮料整体的线上化进程,但战场仍然属于线下。