美国接二连三在同一领域对中国进行“掐喉”,意味着“中国芯”的自我突破已经刻不容缓。

借着国家新基建的浪潮,AI芯片行业正重焕生机。

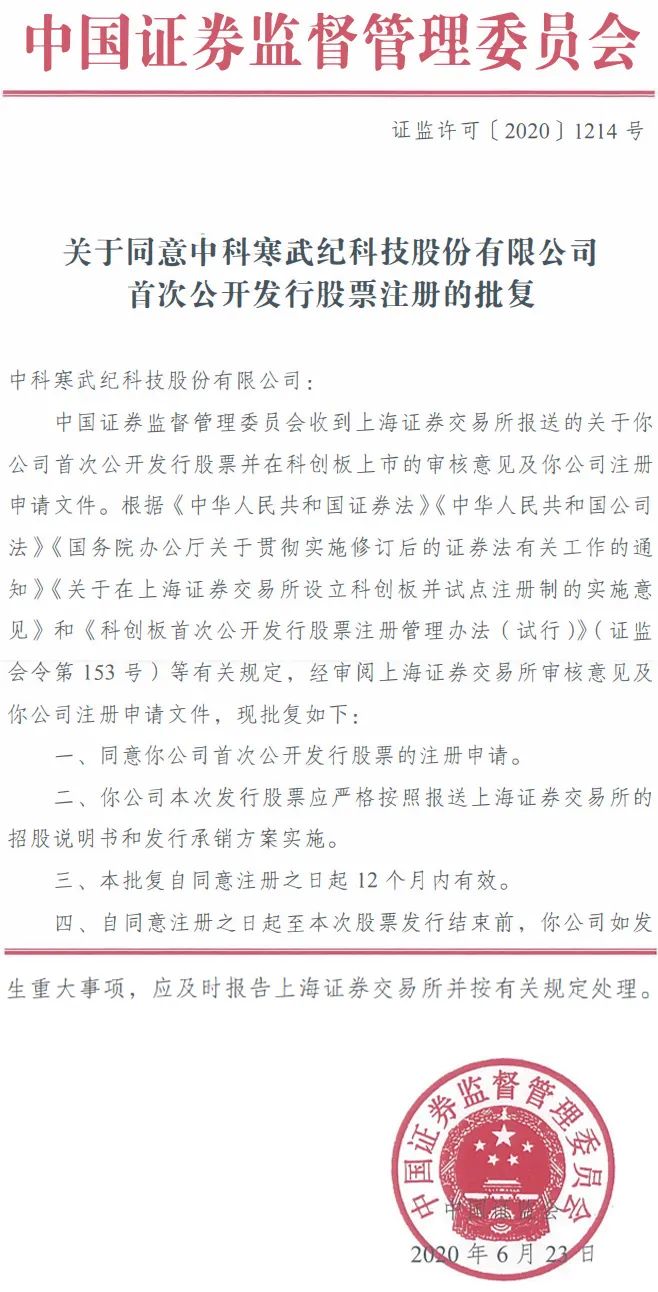

这种信号不仅来自于AI芯片公司在资本市场上的“回暖迹象”,更体现在科创板上——寒武纪从科创板IPO申请获受理(3月26日)至拿到注册批文(6月23日),共历时89天。不久之后,科创板将迎来首家国内人工智能芯片领域的龙头公司。

图 / 中国证券监督管理委员会

而AI芯片行业近来更是“喜报频传”:6月7日,AI芯片公司“奕斯伟计算”宣布完成超20亿元融资;6月16日,创办于2019年9月的智能芯片设计公司“壁仞科技”宣布获得11亿元A轮融资。

不过,在好消息频频刷新人们对AI芯片行业的认知之余,一些更值得关注的问题也随之而来:寒武纪即将登陆科创板意味着什么?行业回暖会让AI芯片创业者更容易突围吗?AI芯片行业的窗口期还有多久?「子弹财经」与AI芯片从业者聊了聊。

1

寒武纪过会背后

“‘卡脖子’产业,国家怎么都得支持吧!”自6月2日寒武纪科创板首发过会后,一位长期关注AI芯片领域的资深人士李鑫(化名)对「子弹财经」表示。

李鑫的说法虽有些片面,但并非毫无依据。

2018年,美国曾以“卡脖子”的方式对中兴进行制裁。由于芯片的断供,中兴一夜之间陷入了“瘫痪”。

去年5月,美国更是对华为下达了有史以来的“最严禁令”:将华为加入实体名单,禁止华为在未经美国政府批准的情况下从美国公司购买零部件和技术。今年5月,美国再次宣布,将修改部分出口规则,来对华为的半导体的供应进行限制。在全球范围内,包含一定比例“美国技术”的半导体供应,也将受到限制。

美国接二连三在同一领域对中国进行“掐喉”,意味着“中国芯”的自我突破已经刻不容缓。

“在AI芯片这一领域,寒武纪的潜力很大。”作为同行,存算一体芯片设计公司知存科技创始人王绍迪如是总结寒武纪过会原因。寒武纪成立以来一直聚焦云边端一体的智能新生态,因此在云端AI芯片研发方面积蓄了足够好的能力。

如果我们把智能互联网系统简单比喻成“大脑”,云端AI就是中枢神经系统,终端AI相当于末梢神经。因此,比起终端AI芯片,云端AI芯片技术无疑难度更高。

王绍迪告诉「子弹财经」,到目前为止,云端AI芯片市场一直由英伟达的GPU和英特尔的CPU主导。国内大部分AI芯片厂商都选择了终端AI芯片,原因也是为了避开云端AI芯片垄断的市场格局。而像寒武纪这类进入云端AI芯片高地的玩家屈指可数,因此寒武纪具有极强的先发优势。

此外,他认为,相比其他AI芯片厂商,寒武纪具备更高的产品更新速度和技术迭代研发能力。比如在终端智能产品领域,其保持着每年一款产品的更新速度。

而在这种更新速度的背后,需要大量的资金支撑团队做研发迭代,这考验企业本身的营收能力及现金流情况。从业绩来看,寒武纪的整体营收水平还不错,虽亏损较大,但为追赶国外技术产生的亏损属正常。

“在这个领域,它是最有希望做成的公司。”王绍迪解释道,有很多重要的行业早期都面临亏损。比如国内面板、存储内存能崛起,都离不开国家数千亿投资的支持,但这些面板、存储内存企业早期都面临亏损。

事实上,由于寒武纪的客户集中度过高,已出现一定的隐患。根据招股书,寒武纪2017年、2018年、2019年前五大客户销售收入占营业收入比例分别为100%、99.95%、95.44%。2017年,*大客户华为海思对寒武纪营收的贡献占比高达98.34%,2018年,这一数字为97.63%。

然而,2019年华为海思选择自主研发智能处理器,除已达成的合作外,未再继续采购寒武纪终端智能处理器IP产品。受此影响,华为海思占寒武纪营收比例下降至14.34%。

“不是所有AI芯片厂商都会遇到这样的问题。”李鑫表示,比如安防摄像头或物联网设备AI芯片厂商的客户集中度就不高。

伴随寒武纪首发过会的消息在行业内传开,有观点认为,这一利好消息或引发AI芯片企业赴科创板上市的热潮。

“其他AI芯片公司两年内都难上市。”在某AI芯片公司担任高管的刘睿(化名)向「子弹财经」表达了他的不同观点。

在他看来,无论在估值上,还是营收规模或融资体量上,国内与寒武纪实力相当的AI芯片厂商寥寥无几。此外,寒武纪业务之于国家的重要性高于同行。云端AI芯片是刚需,寒武纪布局的GPU计算、超算,在政府采购上的占比一直很高。

同时,刘睿坦言,寒武纪成功过会的消息确实能提振AI芯片行业的信心。“当时,还有一些投资机构专门约我聊AI芯片行业,他们也看到国家对AI芯片企业的一个态度。”

2

马太效应加剧?

一般而言,某行业一级市场融资活跃度的提升会吸引更多创业者入局。不过,AI芯片行业或许是个例外。

“AI芯片行业是一个壁垒很高,而非热钱涌入便能做成的行业,不能以造风口或互联网思维来看AI芯片行业,”甲子智库分析师曾轶珉告诉「子弹财经」,“行业相关人才紧缺及技术瓶颈难突破等都是问题。”

「子弹财经」获悉,AI芯片热度自2018年第三季度达到顶峰后逐渐降低,于2019年2月骤降至冰点,AI芯片行业开始进入蛰伏期。

而事实上,2015年至今,国内AI芯片行业发生了潜移默化的改变。王绍迪介绍,AI芯片落地场景及需求不断增加,越来越多消费电子设备配置了AI功能,只是通常被人们忽视而已。比如手机通话、拍照,看视频等行为都通过AI芯片做了全处理。

此外,国内客户对国产芯片的接受度也在提升。王绍迪告诉「子弹财经」,继中 美贸易战、中兴华为事件等发生后,同时基于供应链安全问题考虑,国内客户对国内芯片的接受程度提高很多,“只要性能好,就接受使用”。

不过,他也指出,芯片设计公司需要与代工厂合作才能生产出芯片,但创业公司很难从代工厂那里拿到稳定的产能和低廉的晶圆价格,这使得AI芯片创业公司很难在成本上拥有优势。

“政策扶持力度不断加大。”这是曾轶珉对过去几年AI芯片行业最直观的感受。

近年来,国家对AI芯片产业给予了战略层面的关注。2015年5月,国务院在《中国制造2025》中指出,到2020年中国芯片自给率要达到40%,2025年达到50%;2017年7月,国务院在《新一代人工智能发展规划》中表示,要重点突破智能芯片与系统等一批关键技术。

然而,与利好政策相对应的是行业高准入门槛。除了人才、市场方向、产品力的要求外,AI芯片研发和制造成本高昂,对资金需求极大。

在芯片设计上,如果是做终端AI芯片则难度不大,现在很多大公司都做AI芯片,有足够投入到研发就可以做,而如果做云端AI芯片,*的挑战则是软件生态、易用性和芯片研发速度。

事实上,由于每个领域都有自身的特点,导致很多AI芯片厂商都切细分领域,针对每个领域单独定制芯片,而不同领域对应的进入门槛也有所差异。

王绍迪以自动驾驶为例解释,自动驾驶需要在算法、算力等方面有很大突破才能完成,同时车规级芯片对可靠性要求高,进入很困难。此外,基于内部保护考虑,汽车行业通常有稳定的上游供应商,从而加大了初创公司进入该行业的难度。“其他领域都还好,消费级领域比较容易进。”王绍迪说道。

随着互联网、芯片等大厂的纷纷入局,AI芯片创业公司受到的冲击较大。在王绍迪看来,比起AI芯片厂商,除了资金储备充裕,大厂的优势还表现在其更易实现产品落地,更懂需求,跟终端客户的关系更紧密。

目前,几乎所有AI芯片企业均已切入细分市场。由于生产通用AI芯片的难度较高,多数AI芯片厂商会选择自己熟悉的几个应用场景去落地,“它们会把自己的精力放在几个重要产品上并快速落地。”王绍迪说。

“AI芯片行业马太效应越来越明显。”曾轶珉表示,由于AI芯片研发成本高且周期较长,对资金的需求极大。“相比中小厂商,大厂商资金实力更雄厚,AI芯片做出来更容易。”

此外,即使把AI芯片做出来,AI芯片创业公司面临很大的拓客问题,而大厂商已建立完整产业链,拥有自己的核心客户。因此,AI芯片行业已成为巨头与高手过招的江湖。

3

机会之窗尤在

实际上,当AI芯片从风口期进入理性期,“缺乏大客户、造血能力差”是外界对其的*质疑,比如寒武纪在失去华为大客户后经过了上交所问询,就遭到了市场普遍质疑。

不过,在任何一个行业,尤其是新行业,总有人看好也有人看衰。“芯片通过调研知道哪些领域有落地方式,哪些场景是刚需,可以做,但大部分人受言论影响,属于一种人云亦云的情况,很多的困难是短暂的。我们要理性地看待,不能只流于表面下一个结论。”王绍迪说道。

一直以来,AI芯片行业是一个高投入、高风险、慢回报的行业。表面来看,AI芯片行业特点意味着AI芯片创业者面临的挑战会不断显现。

“落地自我造血很重要,先靠自己活下去再做大。”王绍迪道出了很多像他一样的AI芯片创业者此时的心声。因为不知道疫情何时结束,疫情期间,市场在萎缩,融资变得困难。AI芯片企业要活过疫情,并能很快抓住市场反弹机会。

除了生存铁律,AI芯片创业者面临的挑战显然不止于此。

AI芯片需要增加新的功能,体验也要够好,增加的成本不能过高,对客户系统的修改尽可能少。此外,“芯片研发速度能否跟上”带来的挑战同样不小,旗舰产品的功能一直在增加,一个新的需求出现,芯片厂商能否快速出一款芯片支持这个功能,就显得很重要。

业界有一种说法:芯片是一个“赢者通吃”的市场。由于高昂的研发费用,只有市场*才能形成规模优势从而转化为成本优势和盈利。

“在AI芯片中,不会完全是*名通吃。”对于上述说法,王绍迪持不同观点,毕竟这涉及AI芯片供应链稳定问题,客户一般会从至少两家芯片厂商采购芯片。“毕竟只采购一家,很容易受制于人,同时AI领域细分场景很多,很难有一个公司做所有的细分场景。”

因此,即使面对着一些问题和挑战,但这个行业的机遇也显而易见。

“在终端芯片上,目前有很多成熟或已构想能实现的应用场景,意味着可预见的需求很多,加之其对性能和通用性要求更低等原因,给国内AI芯片创业公司留有一定的机会。”曾轶珉表示。

“云端训练方向存在大量创业机会。”王绍迪分析道,因挑战难度高等原因,目前国内还没有能做GPU产品的AI芯片厂商,云端训练芯片市场算是一个空白市场。

此外,安防市场也存在诸多机会。公开信息显示,华为海思在安防芯片领域占据了70%市场份额,几乎已全部覆盖高中低三档产品。

“不过,由于美国加码制裁的缘故,如今的华为海思芯片正面临着被断供的危机,这意味着华为海思在安防芯片领域的市场份额将被重新分配给其他AI芯片公司。”刘睿说。

4

结 语

成立仅4年零3个月的寒武纪即将登陆科创板,奕斯伟计算、壁仞科技等获大额融资,这些利好消息不仅给AI芯片创业者注入“强心剂”,也让外界看到“中国芯”长期空白落后的局面有望得到改变。

不过,需要正视的是,目前国内一些生产工艺水平与国外仍相差悬殊。此外,随着芯片复杂性的提升,对设计技术的要求也在提高,不仅需要先进的设计方法与电子自动化工具,对于复杂芯片还需要一些计算平台资源,难度系数在不断加强。

这些都意味着“中国芯”要想不受美国制约绝非短期内能实现。

当然,随着国内AI芯片应用场景和需求的增加,无疑都将为本土AI芯片公司带来诸多潜在的机遇——“中国芯”,正在出新。

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值