科技圈儿向来瞬息万变,眼下对于陈天石和寒武纪而言,到了不争千古只争朝夕的时候了。

2018年初,演员李晨在北京二环某地的四合院中招待香港朋友。好事者遂称,小院不大,折价九个“小目标”不成问题。此言一出,地产中介却摇头否定:“这房子根本不值9亿,顶多6000万,而且有价无市。”

从那以后,有价无市的东西越来越多,问题颇多的国产B级车,无人问津的一线城市二手房,还有削尖了脑袋想薅资本市场羊毛的人工智能厂商们。

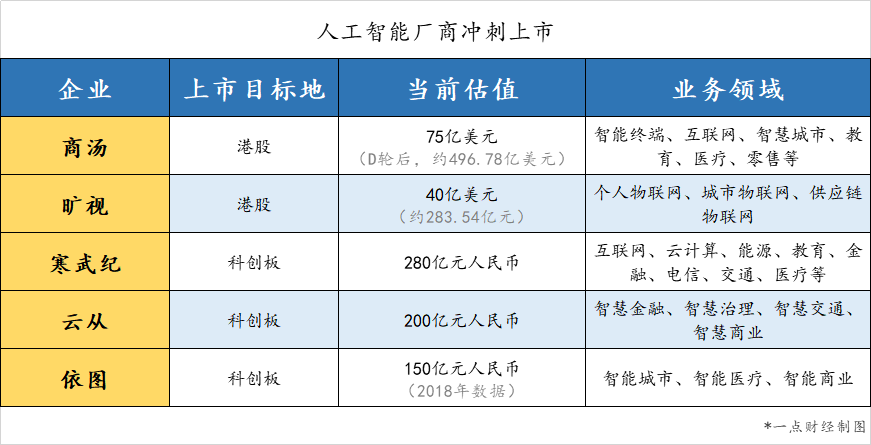

就在近期,寒武纪向上交所递交了招股书,计划在科创板市场发行4010万股,募集至少28亿元资金。按照其公开发行股份占比公司总股本和募资金额计算,寒武纪给自己开出的估值达到了280亿元人民币,接近正在筹划港股上市的旷视科技。

问题是人工智能公司早已被先前的热浪推高了一级市场的估值,而眼下整个资本市场捂紧“钱袋”,摆在所有人工智能公司眼前的难题是要么去二级市场“割韭菜”,要么坐吃等死,毕竟如果只看报表的话,什么样的人工智能公司也不敢说自己是整条gai最靓的仔。

头部的公司都已经命悬一线了。号称“拳打英特尔、脚踢谷歌”的Wave Computing已经申请破产,国内的“巨头”们如今也是口袋快比脸干净了,商汤科技之流资金链吃紧暗潮涌动,随时可能崩盘。

科创板和港股市场可能是最后的救命稻草,二级市场投资者们正在科教兴国的催化下望眼欲穿好标的。但问题是人工智能公司要把资本市场韭菜太不当回事,恐怕也是不行的。

2019年8月就申请港股上市的旷视科技,反反复复,好几轮消息了都不见IPO挂牌。其卡壳最重要的原因就是:估值太高。而即便是已经IPO挂牌的科创板“人工智能*股”天准科技(688003.SH),首日55.8元开盘就大幅震荡,之后股价最高到72.5便一路出溜到了22.03,眼下股价也只是围绕25.5的发行价做俯卧撑。

说白了,人工智能公司再美的身子骨也架不住一级市场投机客们的哄抬,到二级市场割韭菜还得看命硬不硬,长不长。

说到这,再瞅瞅被上交所犀利问询280亿元估值是不是个“良心价”的寒武纪,你是命硬呢还是命硬呢?

01

冲刺“上岸 ”

不上市,便成仁。这可能不是个笑话。

猎豹全球智库报告显示,2019年中国人工智能企业的融资金额从2018年的1484.53亿元,骤降降至967.27亿元,下降幅度高达35%;融资数量也从737次降至431次,降幅达41.5%。

这一波下降和以往不同的是,连投资机构的仓里没啥余粮了。虽然大趋势笃定,但现金流水难看,盈利能力低下的人工智能自然在地主家里也不再是受宠的丫头了。赶紧上市变现,不然就等着大家一起玩完。

于是,趁着市场尚好,卖相尚可,赶紧把人工智能公司们赶进二级市场待价而沽,就是AI推手们的*功德。

眼下,以“CV(Computer Vison)四小龙”——商汤、旷视、依图、云从为代表人工智能头部企业,均在筹备冲刺上市。旷视已经向港交所递交了招股书,公司估值40亿美元;被称为“融资机器”的商汤,估值更是超过70亿美元;云从与依图估值相对较低,不过估值也都超过150亿元人民币。

动辄几百亿,人工智能公司的估值到底有没有收二级市场投资者的“智商税”?

要知道,2018年旷视营收14.27亿元,经调整净利润0.32亿元,估值40亿美元;天准科技营收5.41亿元,2019年净利润0.83亿元,二级市场市值52.6亿元人民币。这个数据比较我们不难发现,人工智能公司很可能普遍存在一二级市场估值“倒挂”的现象。

这怕正是一向财务审核严格的港交所迟迟未批复旷视科技挂牌的最主要原因。如此比较,同样280亿元估值的寒武纪,要在沪交所科创板上市是否也会遭遇同样的“灵魂拷问”呢?

2008年,中科院计算所组建“探索处理器架构与人工智能的交叉领域”10人学术团队,创立定位于打造人工智能领域核心处理器芯片的寒武纪,从背景、阵容来看,寒武纪可谓“天庭饱满”。

作为这条快艇的“驾驶员”,公司的创始人陈天石背景颇为传奇。高中生涯期间,他将大量时间用于电子游戏世界玩乐;进入高三后只是“象征性”学习,就迈进了中科大少年班,与百度原总裁张亚勤、阿里云元人工智能首席科学家闵万里,以及自己的哥哥陈云霁成为校友。

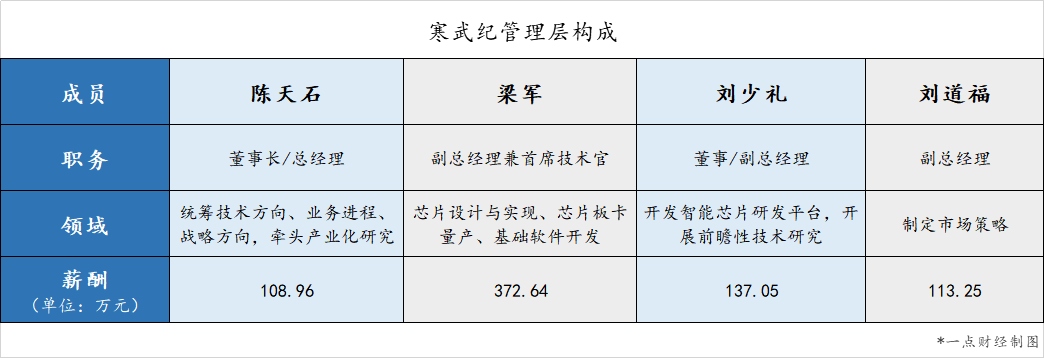

组建领导团队时,陈并不忌讳“任人唯亲”,公司领导团队师出中科大同门,且同出中科院计算所:主持研发工作的梁军曾就职于华为北京研究所、华为海思半导体,行业经验超过20年;刘少礼负责技术研究,由他主导研发的寒武纪Cambricon指令集,成为全球*公开发布的智能芯片指令集;刘道福主要关注市场布局。虽然分管领域各有不同,但技术成为他们共同的属性。

寒武纪起步时,全球尚未建立起成熟的人工智能应用场景,与AlphaGo人机对弈还是8年之后的事情,人工智能还没有完整的“使用说明书”。此时寒武纪已经开始设想底层升级加速,前瞻性非常突出,投资机构或许亦看重这一点才重注投向寒武纪。

不过,凭中科院背景和有故事的创始人团队寒武纪已经在一级市场上拿到了六轮融资,领投不乏阿里、联想创投、中信证券等明星企业机构,此时估值已然不低。其招股书被上交所问询估值相对应的能给二级市场投资人带来什么样的成长红利,似乎是一件连寒武纪自己都可能无法解释的事情。

二级市场的韭菜们再怎么冲动,毕竟也是拿血汗钱来投这些公司的。不是随便一个听起来不错的故事就能收割了的。

02

致命硬伤

融资环境对人工智能公司整体不友善也就罢了,偏偏寒武纪自己也是“水逆”的不行。

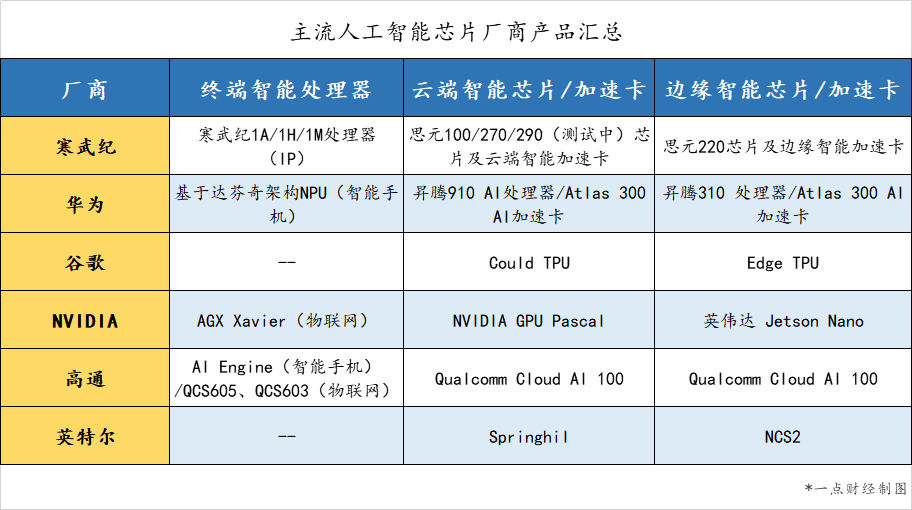

从其招股书来看,寒武纪主要有三条核心业务条线:终端智能处理器IP,主要应用在消费电子、物联网领域;云端智能芯片及加速卡,主要应用在公有/私有云数据中心;边缘智能芯片及加速卡,主要应用在智能制造、智能家居、智慧交通等各种使用场景。

2017-2018年,华为通过IP授权模式,将寒武纪1A/1H分别植入麒麟970/980平台,随即获得华为Mate10系列、P20系列、Mate30系列等多款销量突破千万的产品。基于此,寒武纪的营收额度也从0.3亿元飙升至2.4亿元,增幅达到700%。

招股书中,寒武纪称华为“公司A”,这两年分别带来0.077亿元和1.14亿元收入,增幅高达1390.5%,从“公司A”获得收入占总营收比重高达98.34%与97.63%。名副其实的金主爸爸。

更要命的是,这两年寒武纪终端智能处理器IP板块占比总营收分别达到98.33%与99.69%,也就是说寒武纪号称的三大业务板块,另外两块业务根本就没有什么业绩贡献。所以,短期内决定寒武纪业务发展和现金流的就只有终端智能处理器IP,说的再直接一点,除了华为的大粗腿,寒武纪恐怕不知道还能抱谁的大腿。

问题也正出在这里。2019年,华为麒麟990放弃寒武纪的解决方案,开始使用基于自主架构达芬奇NPU。寒武纪丢掉了华为的生意,导致该收入快速下降,营下滑126%。

上交所就此问询寒武纪,公司则回复:”目前华为的支付的费用仅基于原有合同,双方未达成新的合作。因此2020年华为方面支付的授权费还将下滑,并且华为未来继续采购寒武纪IP的可能性较小”,而且”短期内难以拓展一家在采购规模上足以替代公司A的客户。“

言以至此,华为这个大客户似乎已经无法挽回,而丢掉华为还可能意味着丢掉更多智能手机客户。为了填补空缺,寒武纪计划全力推进智能计算集群系统业务发展。

2019年,寒武纪为珠海横琴新区管委会商务局与西安沣东仪享搭建智能计算集群系统,实现2.96亿元收入,占主营业务比重上升至64.91%。

来去之间,华为没再留下痕迹,随即出现疑问:寒武纪的差异化发展能力有多强?是否有足够的技术壁垒避免被淘汰?如果产品与解决方案能够被竞争对手轻易效仿,甚至客户能够自行开发寒武纪提供的产品,这家企业何以立足?

同年,寒武纪实现业务对云边端架构模型的全面覆盖。讽刺的是,实现相同业务架构的,正是华为这个寒武纪曾经的*客户。华为发布了基于自研达芬奇架构的NPU,成功替代寒武纪解决方案,同样实现云边端解决方案的全面布局。

除了华为,英伟达、高通也推出面向云边端的成熟解决方案;虽然短期内,谷歌与英特尔仍失位终端处理器,但双方均已通过启动“白教堂”研发项目与收购Habana Labs启动布局。可见没有按照云边端区分业务模块,不是大厂商不能,而是人家才刚刚腾出手。

由此可见,对芯片行业传统巨头而言,寒武纪似乎并没有什么技术壁垒可言。传统芯片厂商、竞争对手,甚至原始客户集体站在寒武纪的对面,形围剿之势,这样的情形二级市场投资者又会怎么判断呢?

03

遥遥无期的盈利

相比港股市场,科创板显然对挂牌公司的条件更为宽松一些,尤其是对企业盈利要求并非主要考虑的限制条件。但问题是,市场有多少耐心去看一家盈利无法预期的公司呢?

综合Gartner等第三方机构数据,预计2020年人工智能芯片在消费电子终端市场、云数据中心、边缘计算市场的需求仍会继续增长,规模分别达到25亿美元、500亿美元、411.4亿美元。可见寒武纪的每条业务线,都踏在了增长曲线上的。

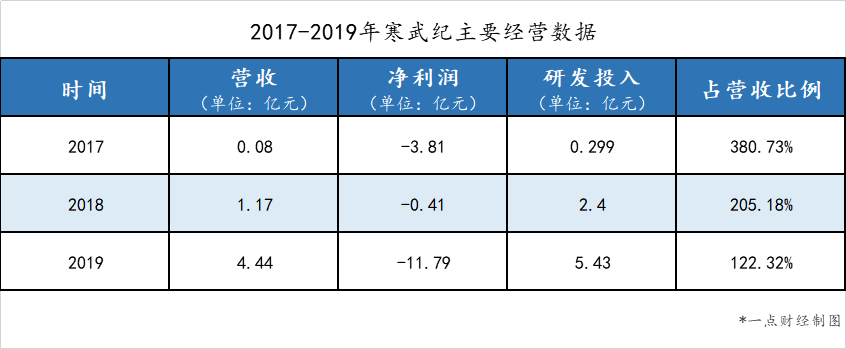

不过要翻看寒武纪财务报表,恐怕投资人还需要做一番的心理建设:2017-2019三年,寒武纪营收分别为0.08亿元、1.17亿元、4.44亿元,营收看似逐年增长的势头不错,但其归属普通股股东的净利润为-3.81亿元、-0.41亿元、-11.79亿元。

挣得越多,亏得越多?智能芯片行业是最典型“资本密集+技术密集”型产业,必须通过大量研发投入保持*优势。近三年,寒武纪研发投入分别为0.299亿元、2.4亿元、5.4亿元,总营收占比超过100%,且额度不断增长。招股书显示,“为保持技术先进性和市场竞争力,公司将继续坚持或者扩大研发投入”,可以预见,未来寒武纪的亏损与研发投入很可能将会同步增长。

随着研发投入持续增长,亏损缺口会持续增大,对寒武纪的投入,必须坚守“长期持有,不求回报”的信念——这不是一个赚快钱的项目。一级市场赚取短线利益后撤离,二级市场只得扮演“接盘侠”的角色,恐怕投资人难以接受。

公开信息显示,2019年寒武纪营收为4.44亿元,对比旷世科技、天准科技等公司,这一营收规模并不大。

按照公司业务覆盖的行业看,包括互联网、云计算、能源、教育、金融、电信、交通、医疗等众多行业智能化升级。可以看出来行业跨度很大,但似乎并没有形成强势的行业业务领域,这也意味着其竞争力并不充分。

由于近三年,寒武纪销售收入主要来自于前五大客户,占比分别为100%、99.95%、95.44%,客户集中度高过高也意味着其未来营收还可能会出现大波动。

华为非但不再是大客户反倒变成了可怕的对手。用智能计算集群系统业务替代终端智能处理器IP业务,本质上不过是“拆东墙,补西墙”,如果不能有效的打造出强势的营收贡献点,恐怕寒武纪未来几年的日子会非常非常非常的艰难。由此也能想象上市融资对于眼下的寒武纪基本上是事关生死的。

“寒武纪的定位是走独立芯片公司,服务广大云计算、大数据、服务器厂商,服务互联网公司,服务行业巨头,为下游厂商提供不同尺寸、面向不同应用场景的终端AI处理器IP以及覆盖inference和training的不同处理能力的云端智能芯片。”对于未来,其创始人陈天石倒是十分有信心待全部业务得以舒展,寒武纪势必扭转当前窘境。

只不过,全部业务舒展不知道需要多久,也不知道那个时候寒武纪是否已经上市。科技圈儿向来瞬息万变,眼下对于陈天石和寒武纪而言,到了不争千古只争朝夕的时候了。

04

结语

虽然估值过高、盈利遥遥无期、客户和业务拓展不利,都让外界对于像寒武纪这样的公司捏着一把汗,但我们仍然笃定人工智能这个行业的发展趋势是确立的。剩下的就看,谁能剩者为王了。

按照机构预测,2018-2025年人工智能芯片市场将从51亿美元,快速增长至728亿美元,年复合增长率达到46.14%。这基本上胜出了绝大部分行业的增速,也因此,人工智能公司依然会是资本市场受宠的标的。

只是要成为公众公司、受人尊重的公司,还需要去伪存真,把那些只会收割韭菜的公司淘汰出局,让能够成就伟大的公司迎来礼赞和掌声。这是我们所期盼的!