疫情的影响,反而让Zoom成为资本市场中最闪耀的明星企业。

但好景不长,Zoom用户隐私安全问题频发的同时,也因为发展势头的火热,而引来了强势的竞争对手。4月24日(美国时间),Facebook CEO马克·扎克伯格通过直播形式宣布推出Messenger Rooms,进军视频会议市场,供用户免费使用。

消息一出,当日股价原本上涨6%至179.9美元的Zoom迅速跳水。截至NSDK收盘时,Zoom当日股价下跌6%至158.8美元,不到两个小时,市值就蒸发约58.9亿美元。

为何面临美股四次熔断,Zoom股价都能逆势上涨,Facebook入局带来的冲击,却能让其股价立刻大跌?难道Zoom真的无法逃脱“巨头阴影”吗?

股价大跌,暴露安全软肋

从基本功能上看,二者十分类似。Facebook推出的Messenger Rooms最多可以容纳50人参加会议。而Zoom免费版可以容纳100人,付费版高达500人。

虽然容纳人数不及Zoom,但Messenger Rooms的优势在于“完全免费的且没有任何时间限制”。

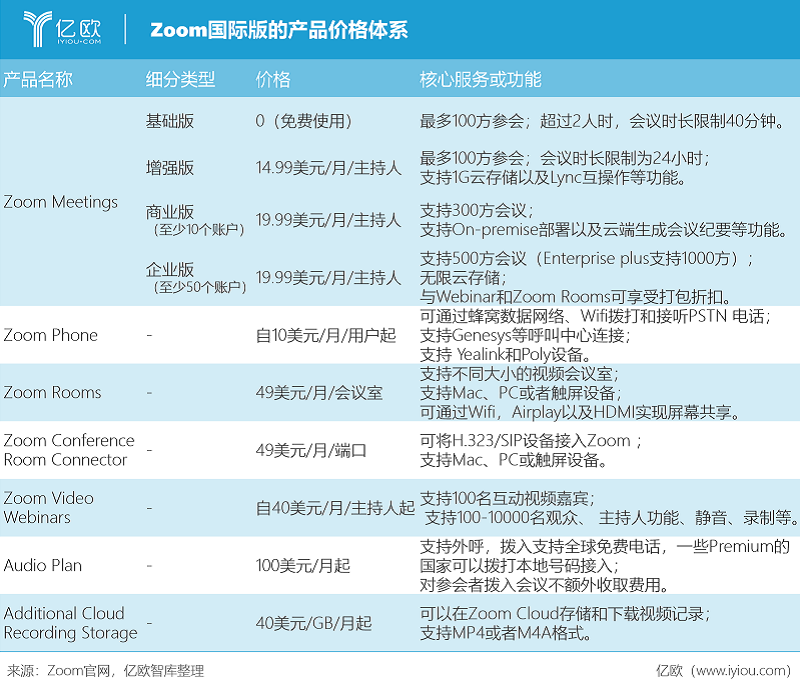

相比起来,Zoom只有40分钟的免费通话时间,如果需要更长时间的视频通话则需要付费订阅,且分为不同版本,每个主持人对应的每月价格大致在14.99-19.99美元之间。

除了产品性价比层面的比较,此次Facebook推出Messenger Rooms后对Zoom股价的冲击,再一次暴露了Zoom产品安全性的问题,和对企业的严重影响。

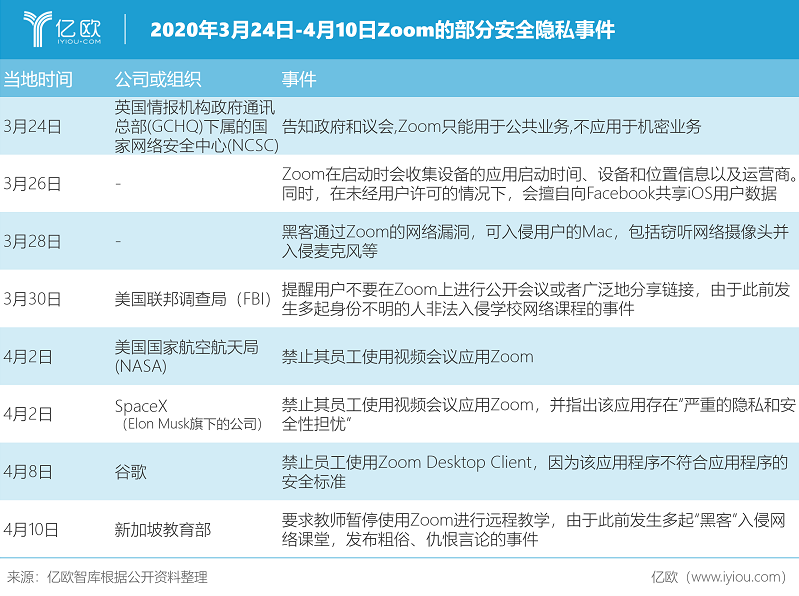

3月底,Zoom被爆出安全漏洞后就深陷负面影响,一度受到多家机构“封杀”。NASA叫停视频会议APP,FBI要求警惕“Zoom炸弹”,SpaceX以存在严重安全问题为由禁止6000多名员工使用……

这些安全隐私事件也导致Zoom的股价连续大跌,从160美元的高位跌至113美元,跌幅高达30%。

针对连环爆发的安全危机,当地时间4月8日,Zoom的创始人兼CEO袁征在YouTube直播中作出道歉,并介绍了Zoom从内外部寻找解决方案的措施,保证90天内将解决漏洞。之后,Zoom的股价回升,一度反弹超50%。

眼看进入四月,正当一切重新返回正轨时,Facebook推出Messenger Rooms,又一次“利用”了Zoom的隐私安全问题。

在当天的线上直播中,扎克伯格直白地说,“这段时间内看到其他人滥用视频会议工具,我们试图吸取教训”。同时,他重点强调“端到端加密难度较大,但Messenger Room仍做了加密处理,同时不会查看或监听用户内容”。

端到端加密的重要作用是,任何公司都无法访问或者查看任何用户的内容。包括WhatsApp、iMessage、Skype等聊天应用软件均采用的端到端加密。Zoom在视频会议上则主要采用TLS加密。

除了意图明显的Facebook,思科最近也在推广其 Webex电话会议服务,并打出比 Zoom更安全的旗号。

可以想见,Zoom安全性能或将是巨头们“围剿”的关键所在,如何及时修补漏洞重获用户信任成为Zoom当务之急,否则Zoom还将为这一软肋持续买单。

安全隐患的问题,让Zoom的高光时刻被蒙上了一层阴影。

与此同时,它的崛起更招致了视频会议行业玩家的虎视眈眈,Facebook等科技巨头也要在这一领域分羹。

大获成功之后,Zoom还远未迎来真正的“成功”时刻。

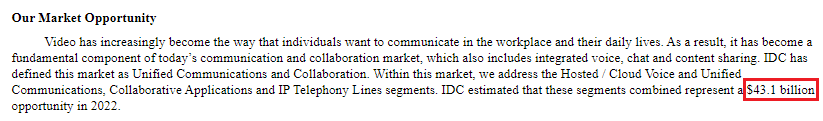

Zoom在其披露的招股说明书中声称,自身所处市场规模在2022年约为431亿美元,以Zoom预计的2020财年(2019年1月31日-2020年1月31日)6亿美元营收,可见其在视频会议市场的占有率仍然很小,这对于Zoom来说,是机遇,亦是挑战。

(来源:Zoom招股说明书)

由于疫情时期全民居家隔离,远程办公产品成为远程交流的必需品,这一市场成为国际巨头的必争之地,市场竞争格局愈演愈烈。对于还未在视频会议市场完全站稳脚跟的Zoom来说,是否能顺利应对巨头的阻击,还存在太多不确定性。

Zoom早期进入市场的策略定位在To C端,主要是让C端用户先“免费”试用产品,然后因为产品性能较好,而收获大量的付费用户。

亿欧此前发布的《Zoom凭什么值300亿美金?》文章提到Zoom的净推荐值(NPS)为 72%,这对于To B端的产品来说,已经算得上一个奇迹,毕竟行业平均水平仅17%。这一数据背后反映的是,早期试用产品的消费者有很大的愿意向他人推荐Zoom。

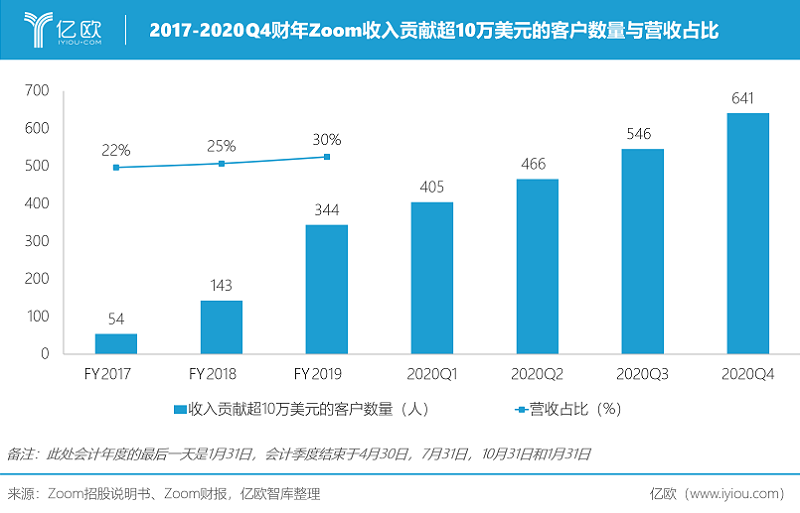

这一现象反应到客户群体中可以发现,在截至2019年1月31日的财年中,贡献了100,000美元以上收入的344个客户中,有55%(约等于190个)客户在订阅前已有至少一名员工免费使用。

对于Facebook、Microsoft、Google这些巨头来说,本身就已经聚集了大量的C端用户群体,如果其能够基于现有用户的习惯,提供足以让用户满意的视频会议产品或功能,这无疑会削弱用户对Zoom的依赖性。

但不得不说的是,对于巨头来说,仅想依靠现有的庞大用户群体,就想完全超越并颠覆Zoom,似乎还不太现实。

毕竟对于Zoom而言,其第二个阶段的市场策略便转移到To B端,开拓以大型公司和组织为主的客户群体,这一市场策略也确实在截至2019年1月31日的财年中,为Zoom带来30%的收入贡献。

创始人袁征的技术背景与大企业工作经历的大视野,为Zoom注入了独特特质,这也成为了其发展过程中的优势。

比如创新的云架构、出色的底层技术、产品的快速新增和迭代、持续研发与销售投入、开放的云平台生态等等,都可以助力其在巨头竞争中多赢得一份机会。

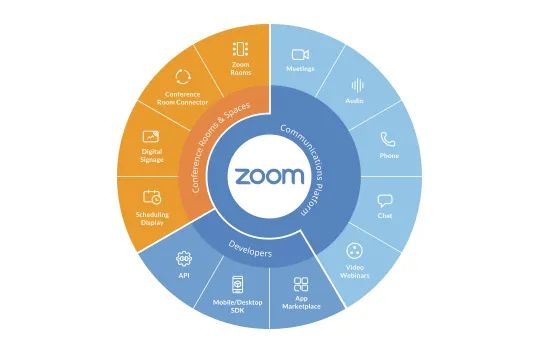

Zoom目前已经形成了比较完备的产品体系,包括Zoom Meetings、Zoom Rooms、Zoom Phone等。其中,Zoom Meetings是所有产品平台的基石,该产品可实现横跨多种终端(移动设备、台式机、笔记本、电话终端以及会议室系统)上高清视频、语音、聊天以及文件/内容共享的功能。

(来源:Zoom招股说明书)

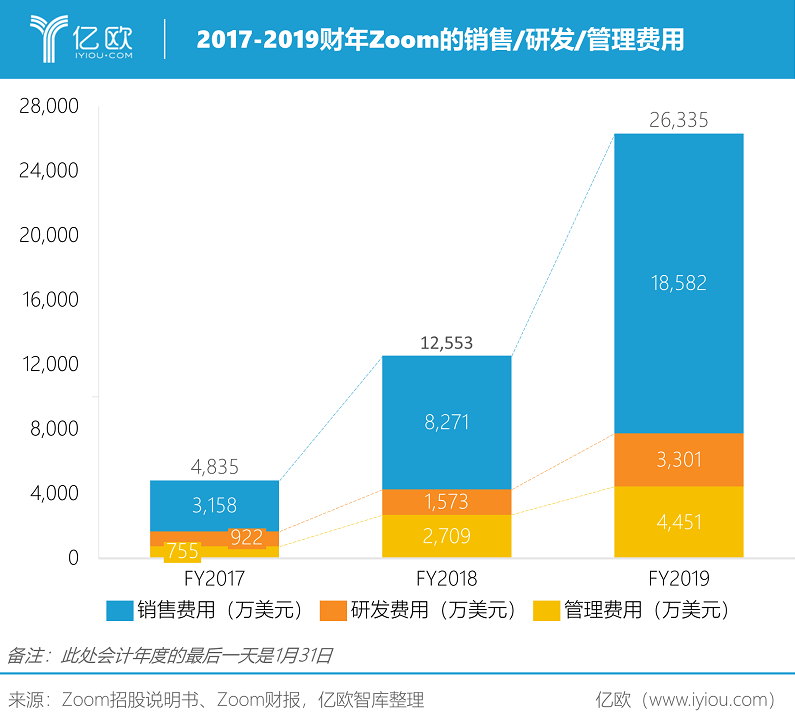

在研发、销售与管理方面,Zoom近年来的资金投入也持续上涨。根据Zoom披露的招股说明书,2019年财年相比2018财年,研发、销售与管理费用的增幅分别达到了110%、125%、259%。这主要是伴随公司营收高速增长,公司研发、销售、行政人员数量等也快速增加。

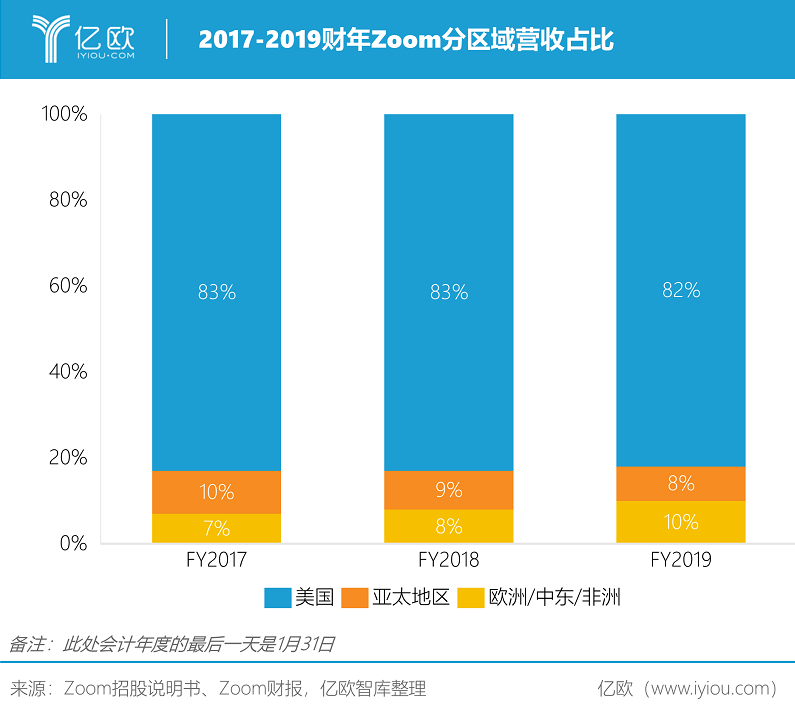

但亿欧发现,Zoom在国际化的布局似乎慢了半拍。2017年,Zoom才开始在澳大利亚和英国建立实体销售机构,2018年新增了加拿大、法国、日本、荷兰和新加坡五个当地实体销售机构。

对于其他国家的市场布局,Zoom仍通过战略合作伙伴、渠道代理商进行销售。截至2019年1月31日的财年中,Zoom销售收入仍然以美国本地为主,占比高达82%。

长期来看,面对巨头纷纷入场的压力,Zoom在解决好安全危机问题的基础上,仍然需要长期持续迭代产品,以提升产品性能和客户满意度;同时,Zoom也需要持续投入研发与销售等成本,继续增加大型企业与组织客户的基数和订阅规模,并加快其国际化扩张的步伐。

疫情蔓延全球,为几乎所有已经入场和开始布局视频会议市场的企业,都创造了巨大机会。Zoom作为这一时期的*获益方,其日活用户从疫情前的1,000万,增长到截至4月23日的3亿,截至发文前的市值相比上市首日的160亿市值,更是增长远超2倍。

但疫情终会结束,对于Microsoft、Google、Facebook这些巨头,最终会基于这次疫情带来的机遇创造多少商业价值,或许更能衡量其“抢食”结果。于Zoom而言,疫情过后是否能保住现有的“*“地位,也将是留给自身的考验。