今天在微博上刷屏的某十二侠,又让人感觉回到了雷锋侠式的各地风起云涌的动漫产业园时代。

但这个现象也在冥冥之中展现了当下动漫行业的现实:依赖政府补贴。

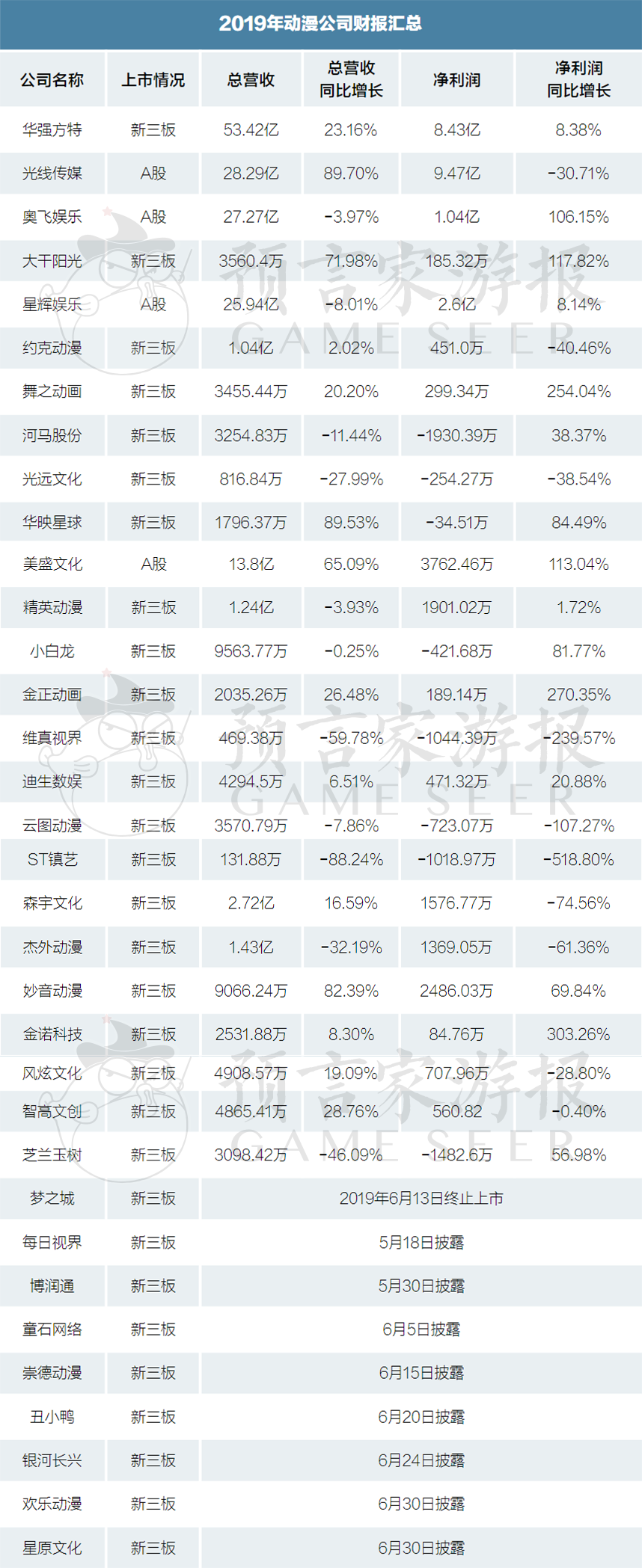

预言家游报统计了25家动漫公司2019年的财报后发现,有9家动漫公司政府补助都超过了公司的净利润。如果政府在这一块的补贴一旦退坡,后果不堪设想。所以,我们也从财报中看到了他们艰辛转型的痕迹。

要知道,去年可是有着《哪吒之魔童降世》这样票房过50亿的动画电影,但动漫公司的日子依然不好过。

在这25家泛动漫公司中,净利润超过1亿元的公司仅有4家,分别是以影视制作与发行为主业的光线传媒、以运营主题乐园为主营业务的华强方特、以动漫衍生品销售为主要收入来源的奥飞娱乐和以借动漫IP孵化游戏为主的星辉娱乐。

其中还有8家公司的净利润为负数,以动画影视制作为主的河马股份的净利润*,为-1930.39万元。去年参与创作《魔晶猎人》第五季和《爱在西元前》两部上线视频平台作品的老牌动画公司华映星球,其净利润则只有-34.51万元。

他们究竟遇到了什么样的困境?预言家游报通过观察这些公司的财报,发现了4点动漫公司经营过程中遇到的普遍现象,或许这些共性与他们的生存状态在某种程度上有关联。

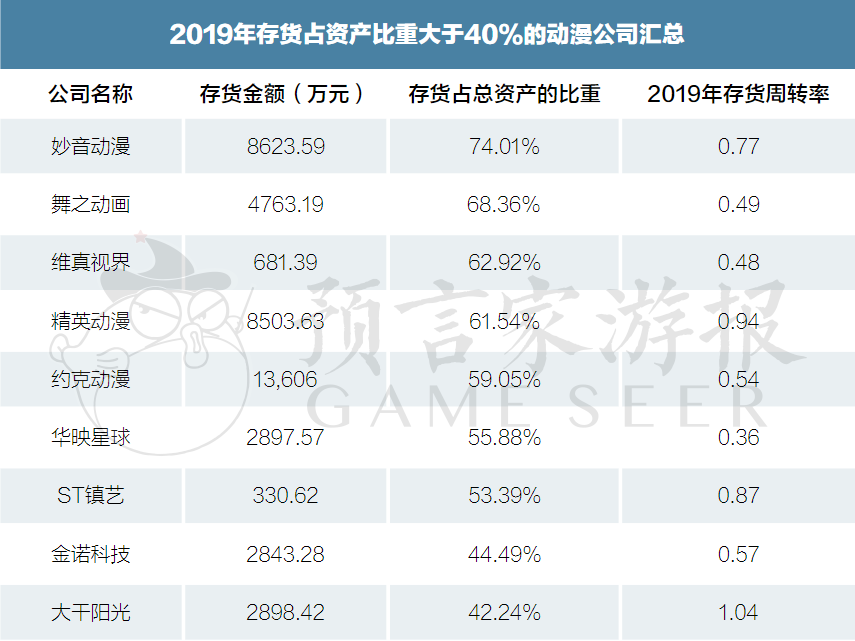

一、是公司存货过多。据统计,有9家动漫公司存货占总资产的比重高于40%,且他们的存货周转率仅在1左右。存货过高易导致公司资金的使用效率和利润的可靠性受到影响,存货周转率不高则说明这些存货在转为效益时面临一定的风险。

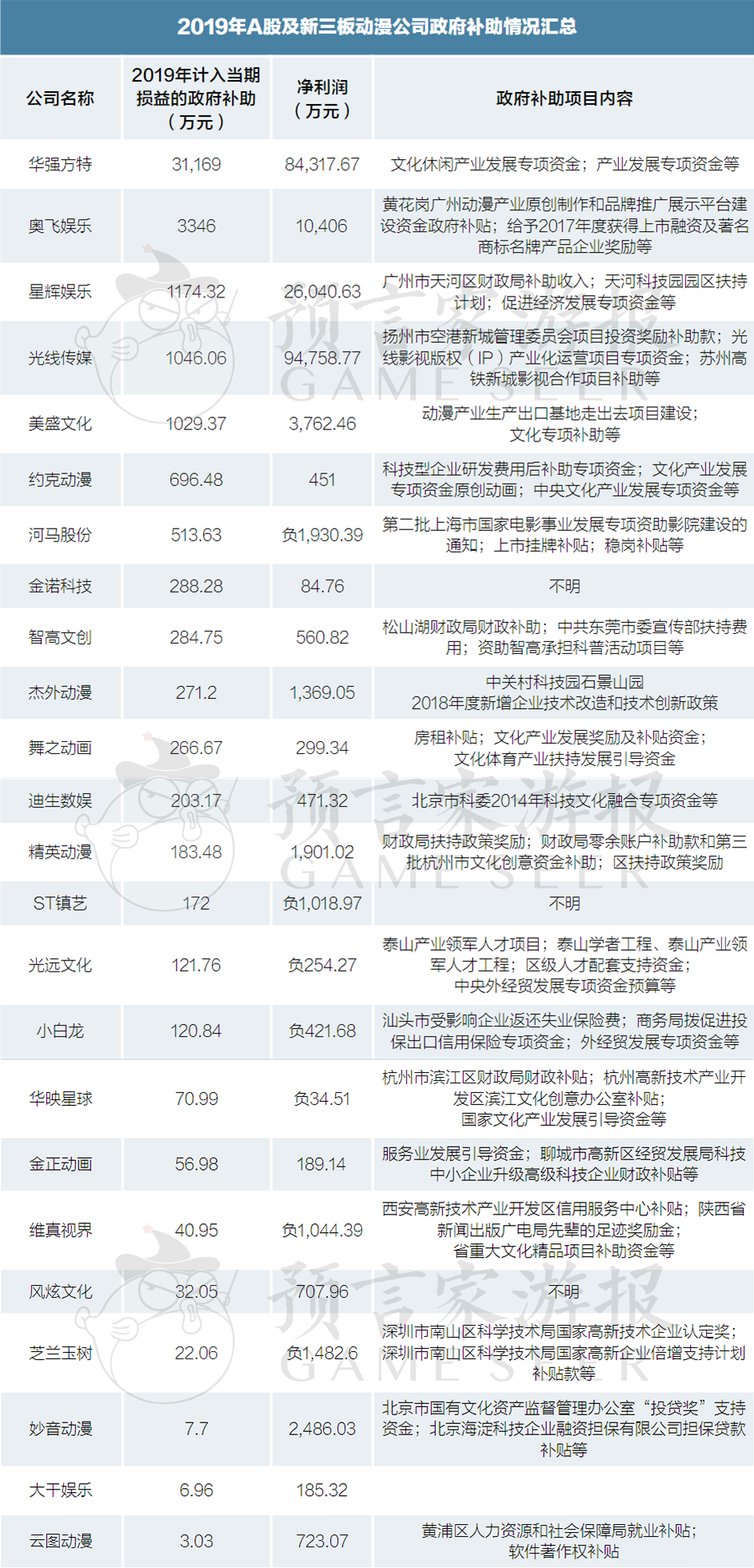

二、是过度依赖政府补助,有9家动漫公司2019年计入当期损益的政府补助都超过了公司的净利润。现阶段,动漫产业仍属于国家鼓励发展的产业之一,所以动漫公司较容易获得政府补助。但是随着动漫产业的不断发展与成熟,政府提供的补助可能会有所减少,给那些过度依赖政府补贴的公司带来经营上的考验。

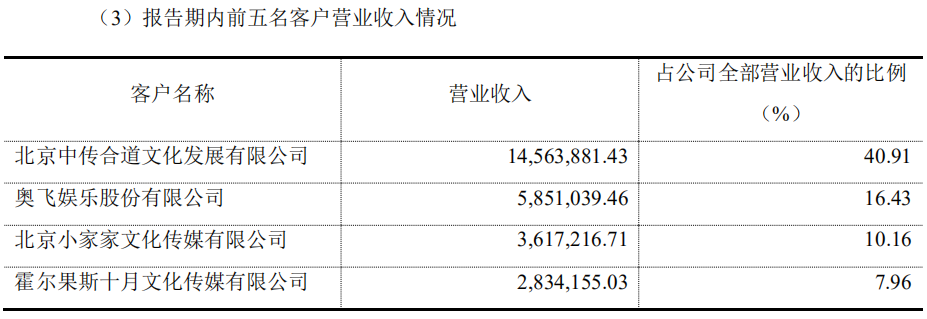

三、是主要客户的营收占比太高,其中像参与《哪吒》制作的大千阳光,公司2019年前5名客户的累积销售量占总销售量的比重超过80%。意味着一旦这些主要客户的需求有所变动,该动漫公司的盈利能力便随之改变,容易造成公司盈利不稳定。

四、是部分动漫公司正在进行业务转型,好者如奥飞版去年降低在玩具和影视业务的投入,增加在婴童用品上的投入;差者则像精英动漫与ST镇艺,在新开辟的衍生品板块并未达到预期。

9家动漫公司报告期内政府补助高于净利润

脱离政策支持后将面临风险

在动漫类公司的2019年财报中,预言家游报发现有不少公司对政府补助的依赖度较高,有一些公司2019年净利润的提升是得益于政府补助的增加,有部分公司净利润呈下降趋势则主要源于去年的政府补助较往年有所减少。因政府补助的增减造成的“公司盈利对非经常性损益依赖的风险”常常出现在动漫公司的重要风险提示表中。

预言家游报统计出已经公布财报的24家动漫类公司的政府补助情况,发现无论该公司是以影视制作为主要营收版块,还是以衍生品销售、版权发行、演出为主,或多或少都能够获得一定的政府补助,甚至有包括约克动漫、河马股份、金诺科技等在内的9家公司,其2019年计入当期损益的政府补助居然高于公司净利润。

如上图所示,净利润最高的动漫公司华强方特,在2019年的净利润达约8.43亿元,然而其中计入当期损益的政府补助就有约3.12亿元,公司获得的政府补助多来源于郑州、沈阳、芜湖、湖南、青岛、天津、厦门、济南、嘉峪关等各地政府对文产资产的补助。

其实,国家为了推动经济结构调整和产业升级,早在2011年就开始迅速扩大起国家在文化旅游体育与传媒领域的政府补助规模。当年的政府补助规模高达1871.31亿元,同比增长速度达21.37%。此后5年,国家的政府补助规模的同比增速都维持在20%以上。到2019年,该数额已经达到4033亿元。

同样,文化旅游体育和传媒领域产生的收益也对GDP产生反哺。去年仅是旅游业就创造出全年6.63万亿元的总收入,占到总GDP的11.05%。

所以不难理解,把自主创造的动漫IP运用到主题乐园的建设与运营中,主打旅游的华强方特会受到各地政府的大力扶持。去年一年华强方特的营业收入达53.12亿元,所缴纳的税金及附加也随之高达1.58亿元,给主题乐园所在的地方政府贡献了不少税收。

对于华强方特这样的公司来说,政府补助犹如锦上添花,然而对于一部分动漫公司来说就是雪中送炭了。

以影视制作为主的河马股份就是其中之一。2019年,河马股份自主开发和制作了动画片《少年孟子》,不仅给公司贡献了684.4万元动漫影视类收入中的大部分,该片还被广电总局评选为国产电视动画片2019第二季度推荐播出的优秀片目。

但公司同期还在制作动画片《星际大逃亡》,电视剧《太阳系公民》,宣传视频《人才港》及原创电影、MV等,产生大量的成本,却因为项目尚未完结,或者影片尚未发行而无法带来任何收入。

河马股份2019年、2018年、2017年的净利润分别约为-1930万元、-3106万元和-2679万元,扣除计入非经常性损益的政府补助后,净利润就减少到-2481万元、-3812万元和-3371万元了。如公司财报里所说:“若政府补助不能持续,则公司经营将受到不利影响。”

通过观察我们发现,像河马股份这样认为自己对政府补助非常依赖的动漫类公司,其主营业务都是影视制作。动漫影视IP开发和制作周期长,耗费的成本高,但是发行到视频平台等渠道后收获的收入却不多,使得这类公司的确比较容易依赖政府补助这样的营业外收入来抬高净利润。

现阶段,动漫产业仍属于国家鼓励发展的产业之一,但随着产业的发展和成熟,国家的支持政策减少,则会给这些企业产生重大的影响。

9家动漫公司存货占总资产比重超40%

存货转化概率低、时间长将影响业绩

在已经公布财报的24家动漫相关的公司中,有9家公司2019年存货占总资产的比重超过40%,且存货周转率大都在1周左右,意味着存货转化成收益的概率较低、时间较长、效果不佳。

从上图我们可以看到,以妙音动漫为最,其存货金额多达8623.59万元,占到总资产比重的74.01%,较去年同期增加了152.25%。

妙音动漫是一家国学德育类动漫制作公司,主要业务是制作动漫,靠原创动漫版权授权带来收益,其创作的主要作品为《中华弟子规》《孝孝龙科幻》等。去年公司加大创作原创动画片、承接商业动画项目及采购热门IP,虽然促使公司收入同比增加了82.39%达到9066.24万元,与此同时却增加了8623.59万元的存货。

参与制作去年票房冠军《哪吒之魔童降世》的动漫制作公司大千阳光也是如此。公司2019年虽然营收较去年同期上涨71.98%达到3560.4万元,但是存货高达2898.42万元,占总资产比重的42.24%。

究其原因,多是因其制作的动漫项目尚未完工或者尚未交付。其中包括原定于2020年春节档上映的热门动漫《姜子牙》,还有《深海》《西游记之大圣闹天空》等。

虽然存货过多容易导致上市公司资金的使用效率和利润的可靠性受到影响,但存货过少则极有可能导致公司的销售情况下降。所以也不能完全说存货过多是不好的,因为这与公司的存货周转率等有关。一旦公司立即把存货转化为可以销售的产品,并且成功售出,那么存货比重可以有较大幅度的降低,公司利润可能会因此带来提升。

比如去年在腾讯视频播出的动漫《逆转次元:AI崛起》制作方之一的云图动漫。2018年公司的存货为953.26万元,2019年由于《逆转次元:AI崛起》的成功播出等因素,促使他们的存货同比减少了51.69%,只剩下460.56万元。

但是如果存货迟迟无法变现,则有可能造成资产减值,公司利润受损。以动漫图书发行为主营业务的风炫文化为例,其主要的作品有《斗罗大陆》《萱小说》等动漫书籍,并将电子版权分发到腾讯、爱奇艺、B站、掌阅、有妖气、快看等平台。

风炫文化虽然2019年的存货为1002.71万元,占总资产比重为24.87%,并不算高。但是由于图书滞销和市场供需产生变化,使得存货图书难以销售到市场,带来利润。最终公司计提了716.86万元的资产减值准备,比2018年同期增加了高达1885.36%。

所以动漫公司如果想要良性运营,则需要把存货量控制在一个合理的范围内,这样才能够有效的提高收益。

多数动漫公司前5名客户营收占比超50%

主要由业务模式有限所致

除了前文提到的依赖政府补贴、存货多之外,动漫公司对主要客户的依赖,也有可能会造成风险指数超标。

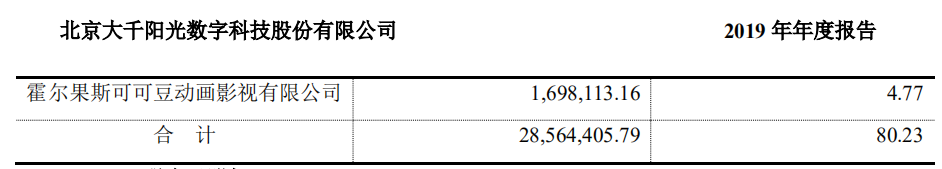

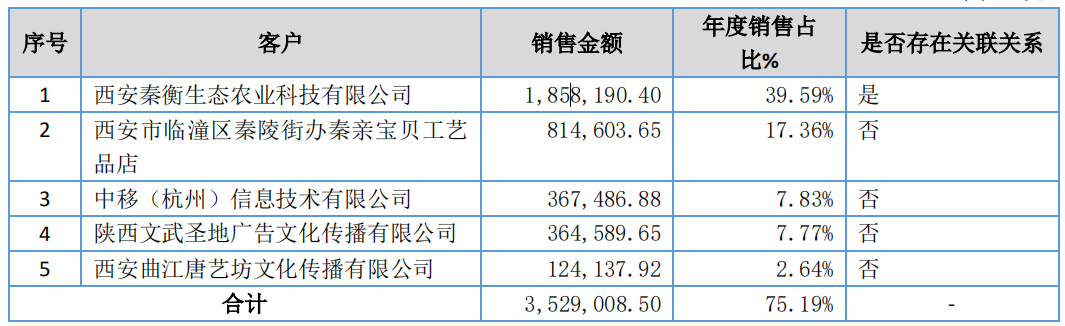

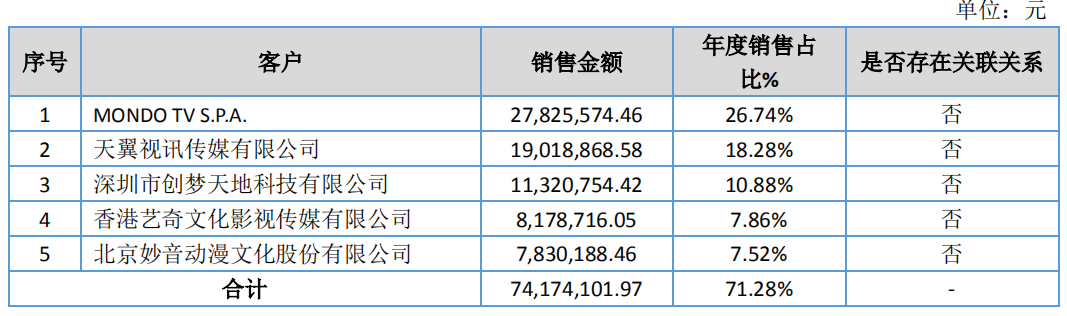

其中,以动画电影、动画剧集的中后期制作为主营业务的大千阳光,在2017年-2019年连续三个年度的前五名客户累计销售量占当期销售总额的比重均超过了80%,2019年前5名客户的累计销售量则占比 80.23%,仅是中传合道的所占比例就达到40.91%。

2019年,大千阳光与中传合道合作制作了动画电影《姜子牙》,并从中获得了1456.39万营收。与十月文化合作的动画《深海》、《西游记之大圣闹天宫》获得营收283.4万,与《哪吒之魔童降世》出品方可可豆的合作则营收169.8万。

同时,大千阳光在2019年中70.1%的营收都来自于动画电影,共计2495.8万,上述头部电影总营收共计1909.59万,占动画电影总收入的76.5%。显然,大千阳光对重要客户的依赖也包括头部的大规模项目。当然,由于动画影视内容的制作档期较长,且返工率极高,公司平均每年完成两部左右的大型动画电影的委托制作,因此导致客户会相对集中。

以原创动画片制作为主营业务的舞之动画和光远文化也面临着同样的问题,2019年,光远文化的前五名客户占营业额的比重达82.87%。舞之动画因制作了一部体量较大的动画系列片,使电视片制作服务收入较上年增加了49.07%,公司前五名客户累计销售量占当期销售总额的比重也达到了64.89%。

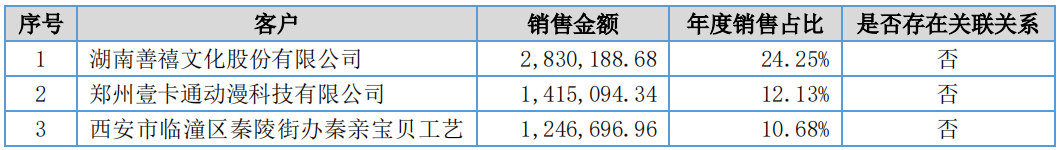

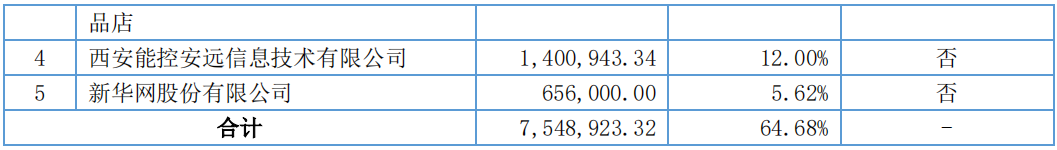

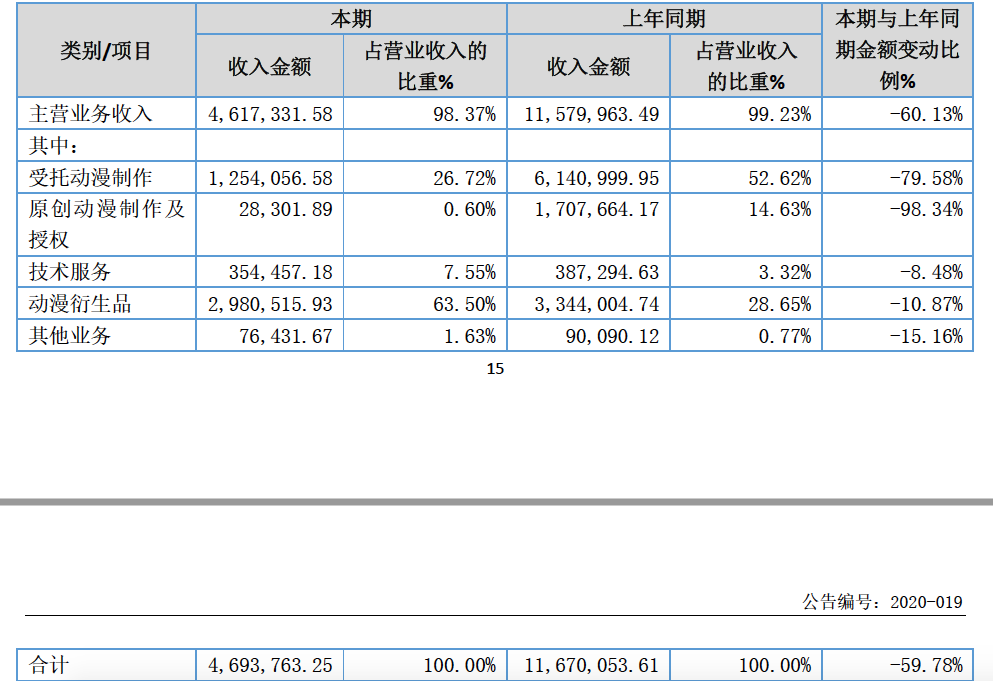

一方面,头部项目的确能够为公司带来巨额收益,但当某一客户提供的营收占比过大时,该公司次年的风险值也将提高。主营业务由受托动漫制作转为衍生品制作的维真视界便是*的例子。

2018年,维真视界的的前五名客户累计销售量占比为64.68%,同年提供了283万销售金额的湖南善禧文化股份有限公司和提供了141.5万销售金额的郑州壹卡通动漫科技有限公司在2019年从主要客户名单中退出,导致维真视界前五名客户提供的销售金额从754.89万减至352.9万。

因原有客户的需求量减少,维真视界的总营收从2018年的1167万降为2019年的469.38元,减少59.78%。而这主要也是受2019年网络动画剧集由平台自审改为广电审查的新策影响,项目开发的频率减缓,导致市场总需求减少。维真视界的受托动漫制作收入也由上期的614万元减少到本期的125万元,同比缩减79.58%,原创动漫制作与授权收入也减少了98.34%。

显然,受公司产能有限及市场需求量的影响,主营业务为动漫发行制作的公司,更容易出现依赖主要客户或头部项目的问题。因此,稳定已有的客户和业务,或扩展新的收入渠道,则是许多动漫公司会采取的应对策略。

国学德育类动漫制作公司妙音动漫主营项目垂直,以《中华弟子规》、《孝孝龙奇幻记》两大系列IP资源为主,受众群体与流行动漫作品相比较小。加之在受托动漫制作领域,公司的经营策略是以承接大型项目为主,因此报告期内公司前五名客户销售金额占当期营业收入的48.11%,呈客户集中态势。不过,在妙音动漫9066.24万的营收中,版权产品授权占72.67%,而公司拥有稳定的IP资源,因此整体的风险概率也会相对较小。

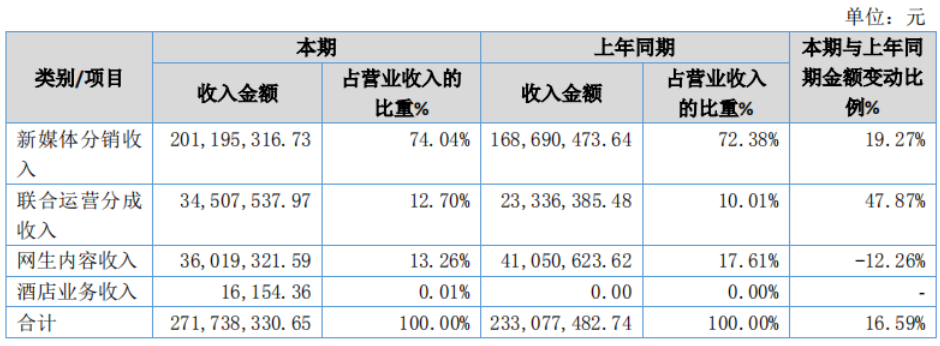

同样以版权分销为主营业务的森宇文化,因公司的原创制作项目较少,主要客户多为有线电视网络运营商、IPTV 运营商及 OTT TV 运营商,导致报告期内,公司前五大客户实现收入在主营业务收入中的占比为 70.16%。不过,为了扩展销售渠道,森宇文化在报告期内新增了酒店业务收入,但因业务落实时间不久,在2019年内仅获得了1.6万的营收。

境外收入大于境内收入的约克动漫同样面临前五大客户营业收入占比超过 70%的问题。公司在去年逐步杀青国际订单项目,新项目暂未开启,导致境外业务较上年下降 38.48%。同时,公司开始努力开拓国内市场,使境内业务较上年增长 93.58%。

可见,依赖于主要客户或固定渠道,并不利于企业的长期发展。而为了能够与更多的合作伙伴建立联系,改善业务模式的单一、积极拓展业务渠道,则成了许多动漫公司努力的方向。

部分动漫公司受市场环境影响选择转型

风险概率不降反增

正是意识到了上述的三大风险,不少动漫公司纷纷尝试转型,试图通过扩充业务线来解决危机,但这同时也带来了新的风险。

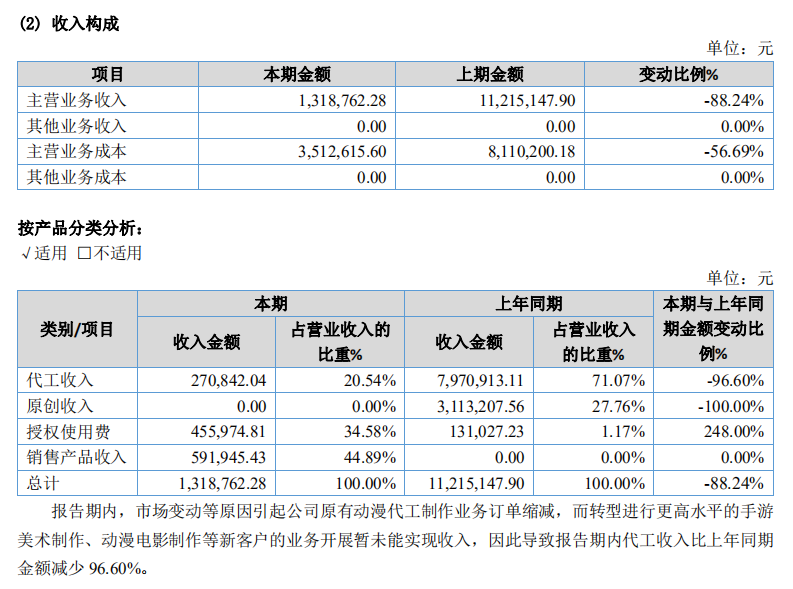

原本以动漫策划和技术加工为主营业务的ST镇艺便由于向内容制作领域转型造成了成本上升。报告期内,其营业收入为 1318.76万元,较去年同期减少 88.24%,净利润为-1018.97万,同比减少518.8%。

2019年,ST镇艺原有的动漫代工业务遭遇瓶颈,从2018年的797万直接下降到27万,原创作品收入更是下降为0。为了增进收入,ST镇艺开始向动画电影、手游美术等内容的制作及投资领域转型。

但动画电影项目制作周期较长,回款周期也被拉长。且由于处于转型阶段,ST镇艺的制作成本、人力成本的支出也随之提升,导致营业成本增加。目前已经出现了连续三年亏损。如果明年不能挽回局面,或将同IP阿狸的孵化公司梦之城一样,面临终止上市的风险。

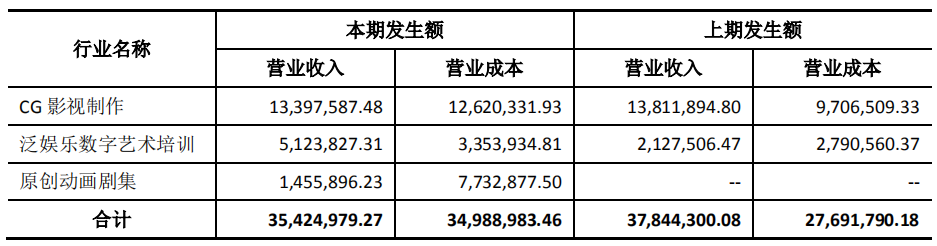

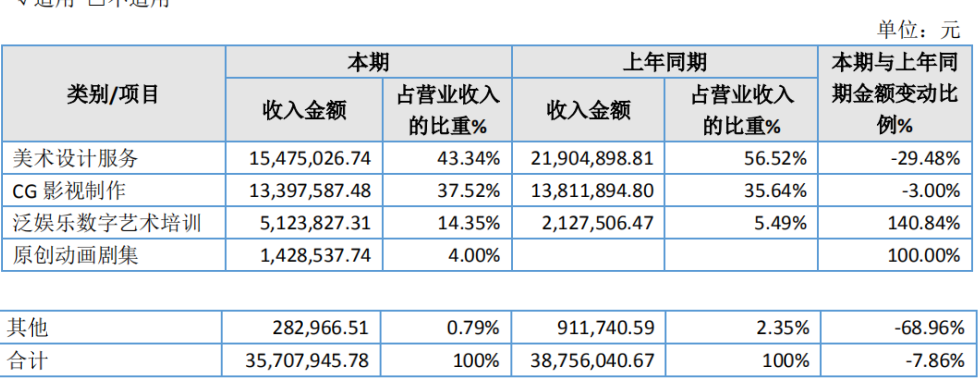

同样,主营业务未发生变化,但相应扩展了泛娱乐数字艺术培训,并新增了原创动画剧集业务的云图动漫也面临着成本的上升。报告期内,其原创动画剧集收入142.85万元,占总营收的4%。但与此同时,原创动画的成本也达到了773.29万,因此该业务的净利润实际为负数。

除了业务领域的变化导致的风险,部分选择改变销售结构的公司也尝到了“调整期阵痛”。以精英动漫为例,据其2019年年报显示,精英动漫生产的衍生品开始进入商超、大卖场等零售渠道,但因为上述渠道具有结帐周期,导致其应收账款从2018 年末的572.93 万元增长到767.37 万元。好在账龄基本在3 个月内,不足以构成巨大风险。

事实上,自主原创 IP 内容能够被市场接受,并从中产生良性的盈利循环,存在着很大的不确定性。同样正在入局原创IP内容的大千阳光也将公司的业务转型列入了风险项,并表示需要持续研究国漫市场发展变化、了解消费者需求,不盲目投资开发,才有可能将风险概率降到*。

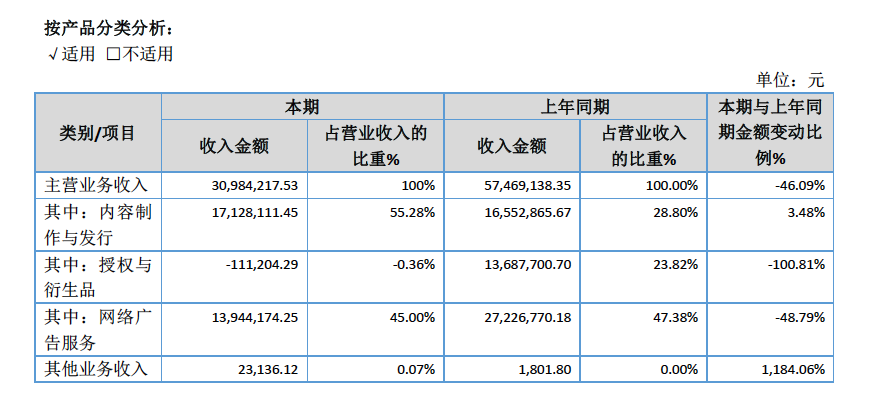

当然,也有不少转型颇见成效的案例。以儿童教育为主营业务的芝兰玉树在将发展重心调整至内容制作与发行业务后,使得该业务在报告期内的收入达到1712.81元,较上期增长3.48%。净利润总额同比增长56.98%,总额为-1482.6万。

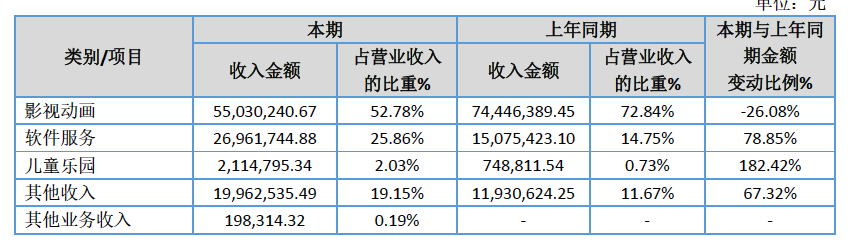

妙音动漫也因近两年内开始大规模开拓国内市场,2019年其国内的软件服务业务营收同比增长了78.85%,实现了2696.17万的营收总额。

显然,尽管新业务的投资回报具有不确定性,同类型的成功模式也不容易被复制,但总的来看,积极的调整和转型也是各大公司扩展业务线,保证公司良性运营的积极尝试。

综合分析不难发现,上市动漫公司因存在依赖政府补贴、存货较多等硬性原因,直接影响了公司的营收成本和净利润,这考验的实则是企业是否具备良性运营公司的能力。与此同时,部分公司在运营过程了为了避免重要客户集中、业务单一等风险,试图探索并开拓新业务,而这又考验着公司的对市场的洞察能力以及资金成本的能力。

近几年,随着泛娱乐领域的蓝海愈发状大,越来越的相关公司都有意识的布局包括动漫在内的精品IP开发及衍生产业上。整体量级较审查新政出台之前减少,但头部效应却明显增大。内容成为了一切收入的核心,若IP内容无法受到市场认可,参与其制作、授权、衍生品开发等各个环节的企业,都可能会存在风险。

因此对于企业而言,保证公司的良性运营,降低IP的开发成本,提高精品IP的产出率,在维系已有客户和渠道的同时开拓新的合作伙伴,才有望合理的收回成本。

10759起

融资事件

1376.66亿元

融资总金额

6530家

企业

1888家

涉及机构

185起

上市事件

1.17万亿元

A股总市值