20年来,孙正义投资类资产规模膨胀至1750亿美元,软银的负债也达到1730亿美元,“亚洲巴菲特”还能力挽狂澜吗?

无论是90岁的巴菲特,还是63岁的“亚洲巴菲特”孙正义,在2020年,都迎来从业史上最难熬的日子。

今年以来,巴菲特的公司在股票中已经损失465亿美元;而孙正义则因此前投资的WeWork、Uber、OYO失利饱尝苦果。

软银创始人孙正义正在经历人生中*的危机,除了软银集团上一个财年营业亏损约124亿美元、软银愿景二期基金募资乏力之外,孙正义与他的软银愿景基金还遭遇WeWork的诉讼官司。

5月5日,据外媒消息,WeWork联合创始人亚当·诺伊曼已起诉软银集团,原因是后者终止30亿美元股票回购要约。

在上月发布的胡润“全球*企业家”榜单上,孙正义以1350亿元人民币的财富,位列榜单第50名,但舆论又热炒他欠下超过1万亿人民币债务的消息。

相比于巴菲特,孙正义更是充满了争议:冒险家、海盗王、疯子、天才……哪一个才是真实的他?2020年,褪去光环,孙正义还能战否?

“神话”遇到大麻烦

有人形容,63岁的孙正义,每天在3亿元人民币利息中醒来。这些债务来自于他持有20.2%股权的软银。

4月13日,软银集团公布2019年财年业绩预告,预计该财年经营亏损1.35万亿日元(约880亿人民币),净亏损7500亿日元(约490亿人民币)。

这是软银成立39年以来*的年度亏损。上一次出现亏损还要追溯到 2004财年,当时亏损9.5亿美元,为了推广宽带业务曾经对用户进行市场教育和补贴。但2005财年他们就赚回了超过5亿美元。

但这一次,情况完全不同了。过去三年时间里,孙正义的愿景基金累计投出700亿美金,投资了包括Uber、Wework、OYO等明星公司。

其中,Uber上市后表现不佳,目前市值仅为509.4亿美元,以软银90亿美元获得的17.5%的股权来看,孙正义不赚反亏。

就连明星公司WeWork也是一地鸡毛。470亿美元的估值,在提交IPO招股书时惨被腰斩,降到了231亿美元。现在又受疫情影响,断崖式降到了80亿美元;Brandless、OneWeb相继倒闭,Airbnb、WeWork、OYO业绩受损。

投资失利,债务接踵而来,截至2019年财年,软银的负债已经达到1730 亿美元(超1.2万亿元),其中,接近一半由旗下公司——2017年成立的愿景基金“贡献”。这些负债每天的利息就达到3亿元人民币。

孙正义清楚地知道,随着该公司收紧财务支出,同时新冠肺炎疫情继续撼动日本经济,会有越来越多的投资公司相继破产。

“愿景基金投资的88家公司中至少有15家将会破产。”近日,孙正义在公开场合坦承。据《福布斯》报道,软银决定冻结正在募资的愿景基金二期(Vision Fund 2),并暂时不进行新的投资。

▲愿景基金投资的部分公司。

投资失利,也迫使孙正义反思。在面向华尔街金融机构的非公开内部路演活动间隙,孙正义表示,此前买下“整个赛道”的投资方式过于彪悍,软银将停止投资统一赛道里相互竞争的企业。

在内部,孙正义也公开道歉称“我需要自我反省”。同时,他也感慨:“这是我创业以来从来没有过的的亏损”。

巨大的亏损让孙正义反思这种让他登上神坛、被奉为“亚洲巴菲特”的“彪悍投资”。三度登顶日本首富宝座,一度登顶世界首富宝座的孙正义,遇到了大麻烦。

封神靠彪悍

在投资圈里,所有流传的与孙正义有关的故事,都离不开“彪悍行事”这个关键词。

最让人津津乐道的故事,当属雅虎和阿里巴巴。

1995年,已经在日本电信业取得巨大财富的孙正义造访山景城,次日,孙正义就在助手井上雅博的推荐下,会见了杨致远及其联合创始人大卫﹒费罗。这次见面后,孙正义就豪掷200万美元给了年轻的创业者,孙正义得到了5%的股权。

据媒体公开的记录显示,*次见到孙正义时,杨致远还是在读博士生,他没有想到的是,作为投资人孙正义“当时就像疯了一样”,追着投资雅虎。

1996年时的互联网领域,100万美元级别的投资已经是天文数字,就更别提后来追加的1.08亿美元。孙正义解释说是因为从杨致远等人的眼神中看到了热情和力量,就像当年的自己一样。

而坊间传言称,为了让杨致远接受投资,孙正义威胁说,“我这里有1亿美元,如果你不让我投,那我就去投网景”。最终孙正义拿到了雅虎33%的股权。

孙正义的做法或许也影响了杨致远,以致于数年后,杨致远拿出10亿美元投资马云创建的阿里巴巴。

和投资雅虎如出一辙,投资阿里巴巴时,孙正义也是一旦看中,就紧盯不放。马云在公开场合回忆说,孙正义最初试图向阿里巴巴投资5000万美元,但被他拒绝了,因为这笔资金数额太大了。

尽管*次马云拒绝了孙正义的5000万美元的投资,但最终孙正义依然用8000万美金的金钱“大棒”从阿里巴巴获得了34.4%的股权,获得了1500倍以上的回报。投资阿里巴巴,正是投资人孙正义39年投资履历上最为绚丽华彩的一章。

实际上,“彪悍”的不仅是投资风格,更是孙正义一以贯之的行事哲学。在彪悍背后是孙正义自己的逻辑,“大多数时候,当我作出一个大动作,人们说我疯了。但我考虑的不是如何能锦上添花……我考虑的是20年后的事情。”

很多人都知道,iPhone在日本深受欢迎,有孙正义的一份功劳。早在iPhone正式问世的前两年,孙正义就要求与乔布斯会面,希望拿到iPhone日本的*代理权。尽管乔布斯对孙正义早有耳闻——19岁就成功卖出两家公司获利300万美元,还成功投资了雅虎——但乔布斯最终还是拒绝了孙正义,“不行,我不能跟你签署合同,因为你都没有一家运营商。”

孙正义的魄力也体现于此,令乔布斯没有想到的是,孙正义通过收购沃达丰日本分公司,顺利达到了乔布斯的要求,并拿到了iPhone为期5年的日本*代理权。

屡战屡胜的结果,也令孙正义将此封为“真理”——彪悍行事战无不胜,这一点,非常狮子座。

疯狂的冒险

2016年9月,一架喷气式飞机划过阿拉伯湾上空。飞机上,软银副总裁拉吉夫·米斯拉盯着PPT上的300亿美元犹豫不决——这是此次飞行需要募集的资金。如若成功,该笔募资将成为当时*的风险投资基金。

拉吉夫·米斯左右踌躇,他觉得难度实在太大,当年美国253支基金总共募资才420亿元美元。而此时,一旁的孙正义面不改色地将PPT上的“3”改成了“10”。

“人生太短,格局不能小。”孙正义说道。

几个小时后,孙正义就坐在了时任沙特副王储的穆罕默德面前,接下来就是市面上广为流传的45分钟拿下450亿美元的投资佳话。

从2014到2017年,美国所有风险投资公司总共才筹集了1430亿美元,而软银只花了一年半就募了1000亿美元。

但仔细看看愿景基金1000亿美元的构成,我们不难发现,该基金由40%的债务和60%的股权组成。

在愿景基金的资本结构里:软银以股权形式,出资了331亿美元;

沙特阿拉伯王储的450亿美元中,有275亿,是软银的借款;

阿布扎比的150亿美元中,有92亿,是软银的借款;其它投资者的55亿美元中,又有34亿,是软银的借款。

这只被孙正义寄予了厚望的、代表其重塑全球科技业版图的宏大愿景的基金,从一开始总债务就达到了约400亿美金。

其中,优先股形式的债券,约占400亿,在愿景基金12年的期限里,票面利率是7%。也就是说:光光利息这一块,每一年,愿景基金要支付的利息就高达28亿美元。

尽管基金暗藏风险,但钱来得如此容易,花出去的速度也快得惊人。三年时间里,愿景基金就投出去了700亿美元,累计投资了88家创业项目,其中便包括了滴滴出行、Uber、OYO、WeWork等诸多共享经济领域的企业。

热钱不仅令创业者膨胀,也冲昏了孙正义的头脑。在过去的63年人生里,孙正义不为别人理解的“疯狂”举动比比皆是。他在30岁时就非常清醒地认识到这一点,自己的战略和做法不能为“大部分的日本管理者或者媒体人士理解”,在外界看来,自己的做法更像“冒险”。

但像现在这样的“冒险”如此疯狂,倒是少见。2018年后,孙正义All in投资,将自己的工作重心和精力“97%”从赚钱的电讯业务转到投资;一改要愿景基金设立的初衷“重塑全球科技业版图“,转而浓墨重彩投入在外界认为的隶属房地产行业的“共享办公室”。

孙正义用钱推着所投企业跑的做法,令多年老友、软银外部董事、少数能对孙正义讲“逆耳忠言”的柳井正失望,他选择了离开;同时,接班人尼克什-阿罗拉(Nikesh Arora)也选择了辞职。

更糟糕的是,他们的担忧正变成了现实。

自救还是毁灭?

自救还是毁灭?

愿景基金在2018财年的回报率为29%,同年,全球累计负回报资产占比高达93%。这迷惑了孙正义的双眼,他在各个风口赛道疯狂收购,意图将全部领头羊收入麾下。

77亿美元获取Uber的16.3%股权,并在其上市之前将估值推高到1200亿美元;印度OYO Hotels的估值被推升到50亿美元左右,比2015年软银最初投资时暴增了13倍;从2017年*笔44亿美元的投资开始,耗费了软银近百亿美元的WeWork,在2018年的估值是200亿美元,到2019年高达470亿美元……

很快,“高举高打”的后遗症就显现出来:2019年9月,WeWork的估值在IPO前夕遭遇滑铁卢,估值报价被砍至120亿美元,仍无人埋单,最终无奈撤回IPO申请。原本,孙正义还打算用50亿美元的代价获得Wework公司80%的股权。

黑天鹅的出现,在原本就焦头烂额的投资上雪上加霜。孙正义在一次内部2小时的会议中直言,这次亏损是他经历过*的亏损。

对于一个投资者来说,止损是*位的。软银集团已经冻结其“愿景基金II期”的募资,以及暂停新的投资。据知情人士表示,该基金一直未能从外部筹集到足够的资金,并一直将自己的资金用作替代资金,现在已决定搁置,并将重点放在股票回购和削减债务上。此外,软银集团还做出“终止斥资30亿美元收购WeWork股东股票”的止损决定。

为了减轻负债,孙正义质押股票总数越来越多。

据软银日本证券备案文件显示,截至3月19日,孙正义直接控制的4.62亿股软银股票中,向贷款机构质押的股票总数攀升至2.8亿股,股权抵押比例从2019年6月的48%,提高至60%。但有外媒分析称,按照一般的质押比例,软银最多可以从银行接到质押股票市值70%的资金,一旦当杠杆率上升到85%,银行还可能要求他追加保证金。

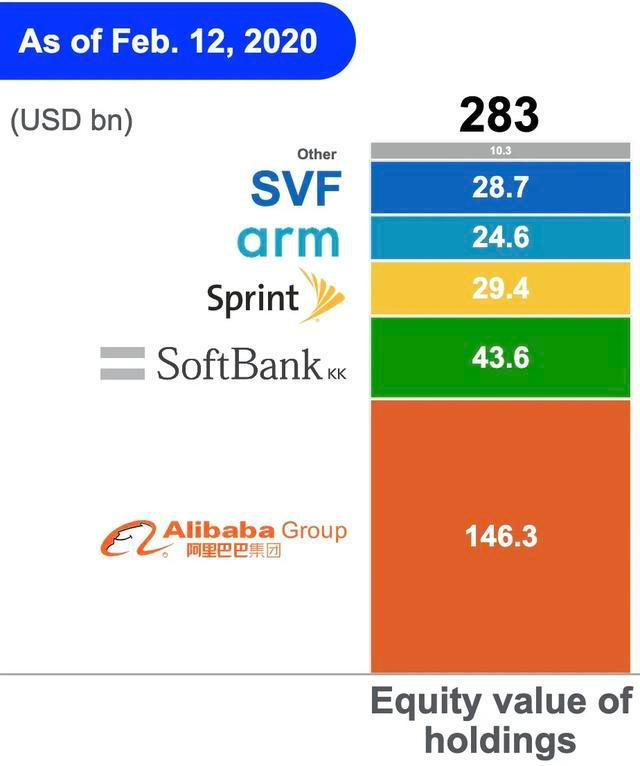

▲截至今年2月12日,软银集团的持股权益价值,图片来自SoftBank。

软银还在出售股票。在3月份的资产出售计划中,就包括价值达150亿美元的阿里巴巴股票。相比于软银1730亿美元的债务来说,150亿美元仍是杯水车薪。

债台高筑,导致软银的信用评级再次下调,从投机级类别*Ba1下调两档,降至Ba3。这都将影响软银自救的效果。

从1999年算起,孙正义已经投资了近千家公司,投资类资产规模从110亿美元增长至1750亿美元,增长15倍,取得高达44%的年化回报率,在风险与回报同样巨大的高科技投资领域堪称*。与此同时,负债1730亿美元也是*的。

尽管面临1.2万亿元的债务,孙正义仍然相信“只要有15家左右的公司做成就没有关系”,软银内部人士声称,如果该基金能够实现1500亿美元的回报,它仍然可以偿还其有限合伙人的本金并保证7%的年回报率,并可以赚取一点利润。

软银能否安然度过,孙正义能否自救成功,没有人能保持乐观。不过,这对于经历过死亡通知、经历人生跌宕起伏的孙正义来说,这样足够刺激的人生,也是多少人羡慕不来的。