根据清科旗下私募通统计,2020年*季度中国早期投资市场新募集13支基金,共募得27.05亿人民币;投资方面,共发生206起早期投资案例,披露金额约为19.30亿人民币;退出方面,共发生15笔退出案例。

募资市场持续低迷

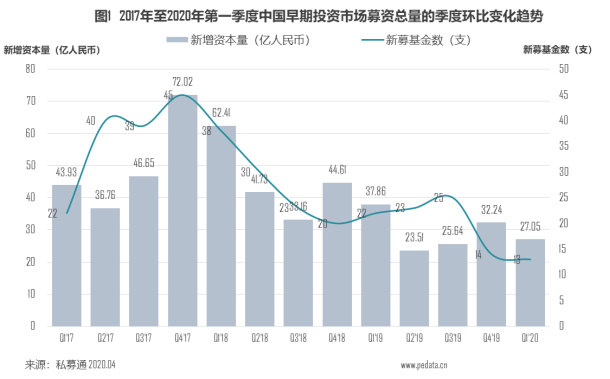

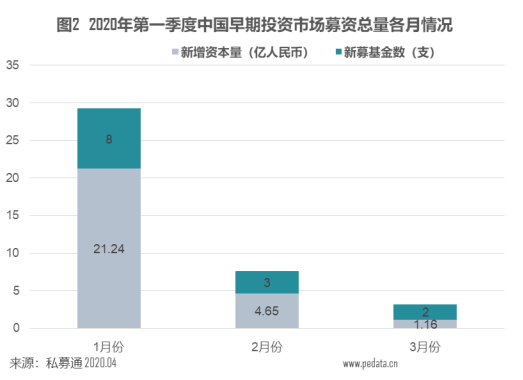

自2018年起,中国早期投资市场募资状态一直处于低潮,资金量持续收紧。行业整体的“募资难”在早期投资市场体现尤为明显。今年又受疫情影响,本季度国内早期投资市场61.5%的基金募集时间发生在1月份,疫情高峰时期的2,3月份只有5支基金完成募集。本季度新募集基金数量同比下降40.9%,环比下降7.1%;募资金额同比下降28.6%,环比下降16.1%。本季度早期投资市场无外币基金募资事件,人民币基金依然是主导力量。

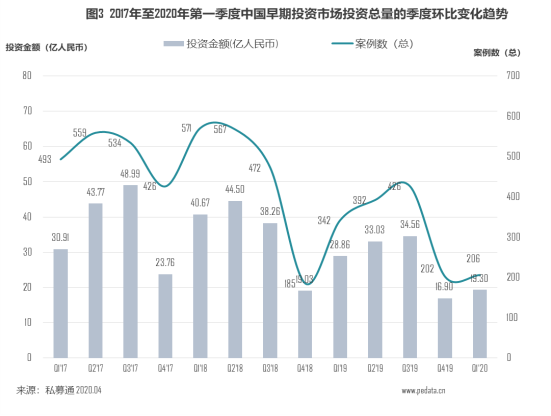

投资活跃度较低,单笔交易额上升

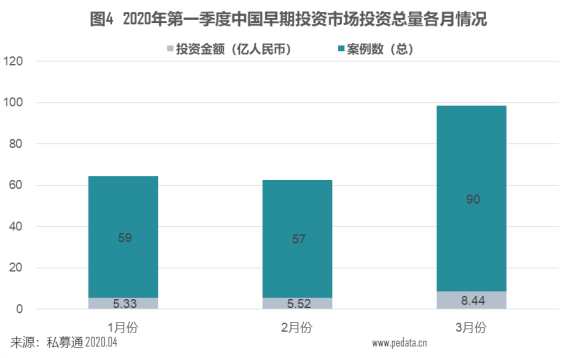

本季度国内早期投资市场共发生206起案例,同比下降39.8%;披露总金额19.30亿人民币,同比下降33.1%;平均单笔交易金额为1078.13万人民币,同比上升10.2%,环比上升8.4%。本季度早期投资市场投资交易时间主要发生在3月份,投资案例数占比47.3%。

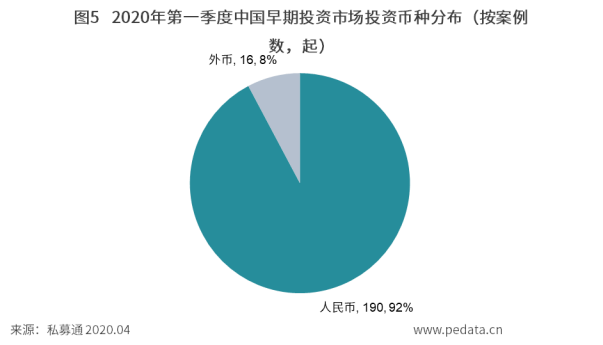

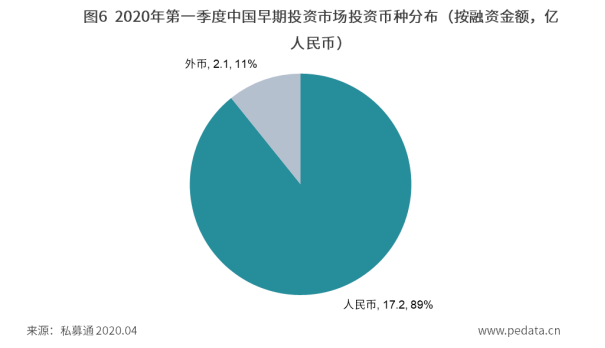

人民币是早期投资市场主导力量

本季度国内早期投资市场中人民币投资数量及金额占比近90%。

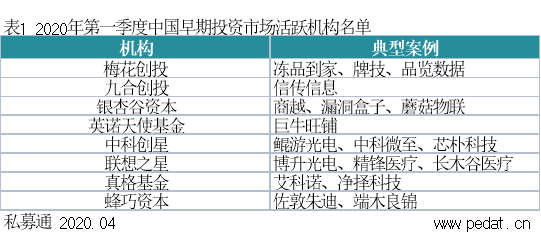

本季早期投资市场活跃机构名单

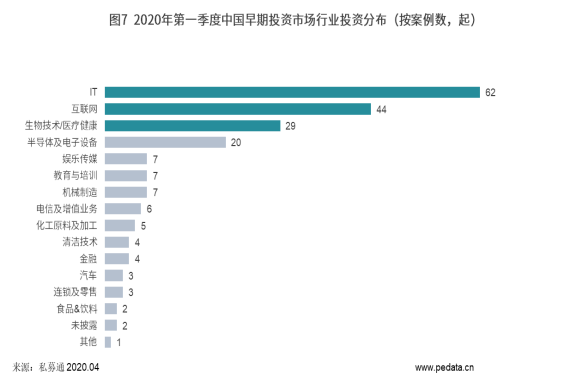

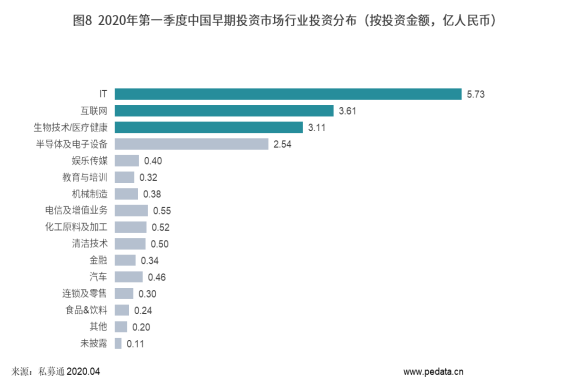

早期投资进一步向科技领域集中

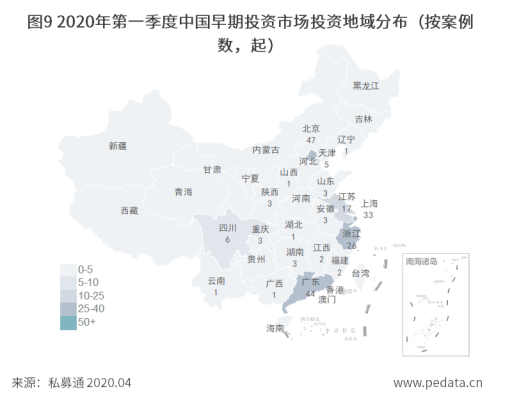

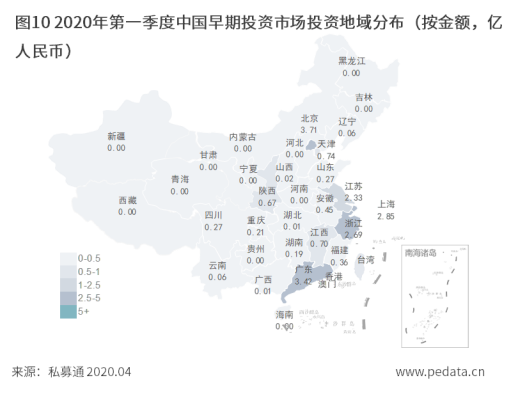

本季度国内早期投资市场,从投资案例数及投资金额来看,IT、互联网、生物技术/医疗健康、半导体及电子设备位居前四。值得关注的是,科技和半导体领域成为近年来早期投资市场的主要赛道;互联网和娱乐传媒消费等行业,整体呈下降趋势,本季度案例数分别同比下降48.2%、 63.2%。地域上来看,北上广深仍然为集中投资领域,江浙地带紧随之后。

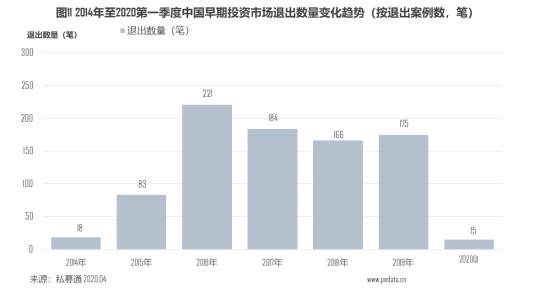

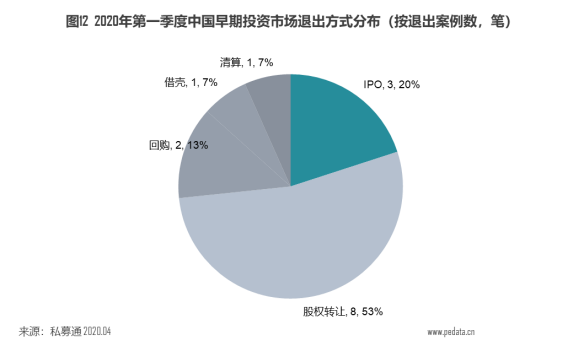

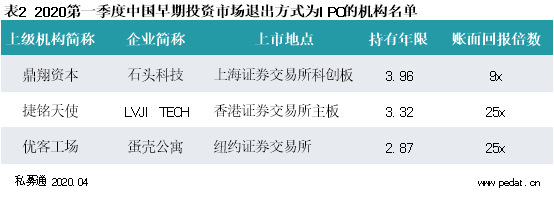

早期机构未能有效捕获科创板企业

本季度国内早期投资市场,从退出方面来看,共发生15笔退出事件,同比下降68.8%,环比下降51.6%;披露总金额15.60亿人民币,同比下降34.4%,环比下降45.8%。受科创板带动,一季度整个市场的企业IPO数量同比大幅上涨,但对早期投资市场并未有较明显影响,早期投资市场3笔IPO涉及的企业均无在科创板上市。随着早期投资机构视角向科技领域集中,期待科创板及注册制的实施给早期投资机构带来更多退出收益。

本季早期投资市场IPO退出名单

本季度国内早期投资市场整体依然处于低位运行状态,资金流动性较差。募资困难加剧,资金量持续收紧,外币基金募资薄弱;早期机构投资放缓,侧重投后管理,投资阶段逐渐向初创期和成长期靠拢,娱乐传媒行业受疫情影响较大投资案例数下降超60%;退出难度加大,同比持续下降,本季度只有众海投资有3笔股权转让退出,其余机构均为1笔。早期投资市场投资周期长,IPO退出难度大,股权转让一直为早期投资市场的主要退出方式,多元化退出渠道有待发掘。