陆正耀正在失去神州租车。

陆正耀是瑞幸咖啡的董事长和*大股东,此前也一直是神州租车的董事长和*大股东,受瑞幸咖啡虚增22亿收入事件影响,神州租车不得不与陆正耀切割。

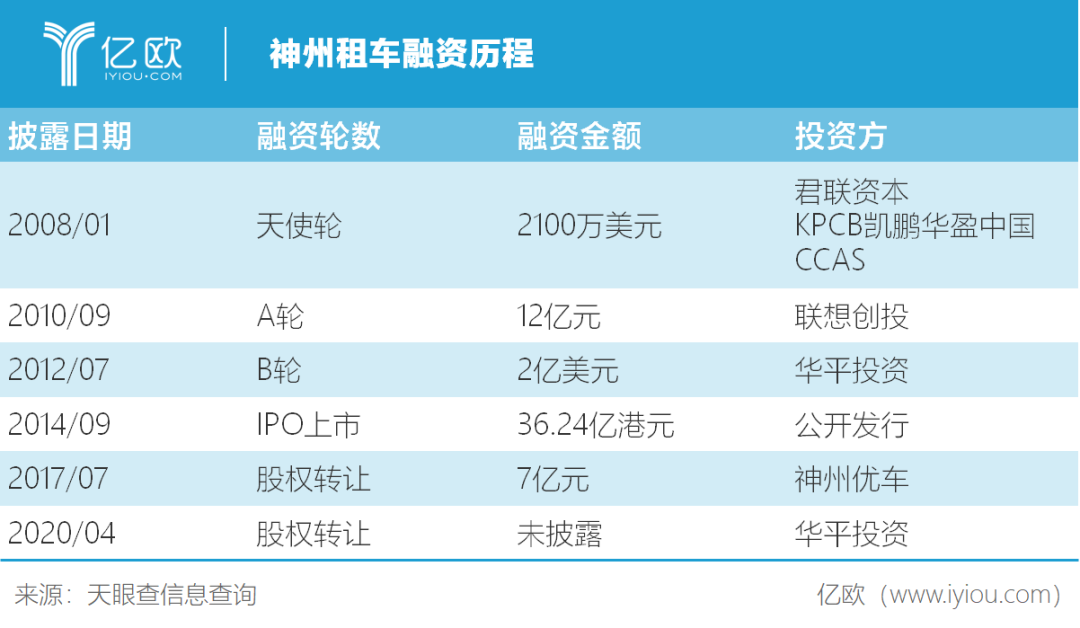

4月16日,神州租车公告了一则收购:华平资本将通过Ameber Gem持有神州租车27.22%的股份,超过陆正耀成为神州租车的*大股东。

当下,神州系企业深陷瑞幸困局。不只是瑞幸身处于泥淖之中,神州租车、宝沃等企业也早已遭受牵连。继神州租车苦寻接盘侠后,其大股东神州优车也正设法自救。

制表人/亿欧汽车商业分析员 曾乐

找钱、切割、找钱,成为神州系当下最为紧迫的事情。自救之法逃不掉“熟人接盘”这个充满神州系色彩的老故事。

但事情的进展并不顺利,瑞幸数据造假一事还在持续发酵。最新的一则消息显示,瑞幸咖啡或面临着被政府部门接管的命运 。在过去三周,瑞幸已经接受了由证监会国际部牵头,并联合多个部门的调查工作。据接近瑞幸的神州系内部人士称:这只是市场监管总局的正常调查,瑞幸公司是在积极配合。

01陆正耀:“野蛮人”与“鲶鱼”

陆正耀是个“不按规则出牌的野蛮人”,但他也是一条“鲶鱼”。

1993年,在他毅然舍弃公务员铁饭碗的那一刻,闽商“少年不打拼,老来无名声”的闯劲儿,便在他身上演绎得淋漓尽致。后来回忆起此事,他的回答也很“陆正耀”:“我这个人比较自我,喜欢自由,别人很难强迫我去做我不愿意的事”。

2005年,是陆正耀资本故事真正开始的时间节点。一次在美国高速公路上的意外抛锚,让陆正耀嗅到了汽车行业的商机。在美国,通过打电话给美国汽车俱乐部AAA,便可享受到汽车救援、维修、保险等服务。

回看当时的中国市场,这一年,中国汽车销量达575.82万辆,同比增长13.54%。销大于产,中国一举超越日本,成为全球第二大汽车消费国。

2006年起,一批租车公司如雨后春笋般涌现。联想到美国汽车租赁行业所呈现出的发展蓝图,陆正耀把目光瞄准至中国租车市场。2007年9月,陆正耀成立了神州租车。

门店、车辆、人员……每一项都是不小的投入。2010年,神州租车拿到了联想控股12亿元投资。有了“弹药”,神州租车开始以“黑马”的姿态行走于中国汽车租赁市场。

陆正耀的打法“简单粗暴”却有效:先解决车辆问题、扩张车队规模,再通过价格战方式快速抢占市场份额。

2010年11月,陆正耀花6亿元采购了6000辆运营车辆,车队迅速扩大超万辆,成为中国规模*的汽车租赁公司。

一场价格战同期打响,陆正耀摇身一变成了“价格屠夫”。彼时,中国租车市场已形成*租车、一嗨租车和神州租车的“三足鼎立”之势。在2010年8月、12月,神州租车便发起了两次价格战,95%的车型在全国范围内租金直降50%。

进入快速发展期的神州租车,在2012年3月底车辆规模达到2.9万辆,并在全国拥有超500家门店与服务点。据罗兰贝格统计,当时神州的车队规模已达*,且相当于其后面8家*租车公司车辆之和。

随着车队规模的不断扩大,车辆实际利用率、车队管理、维修及折旧成本,都将是神州租车面临的更大考验。2009-2011年,神州租车的出租率从65.3%降至56.7%,快速扩张的激进打法,也使得神州租车落了一身伤。

2011年到2013年,神州租车累计亏损5.06亿元。行至2014年,陆正耀迎来了重要时刻——神州租车终于在香港成功上市。上市首日,神州租车的股价便从IPO的8.5港元/股飙升至10.96港元/股,涨幅近29%。

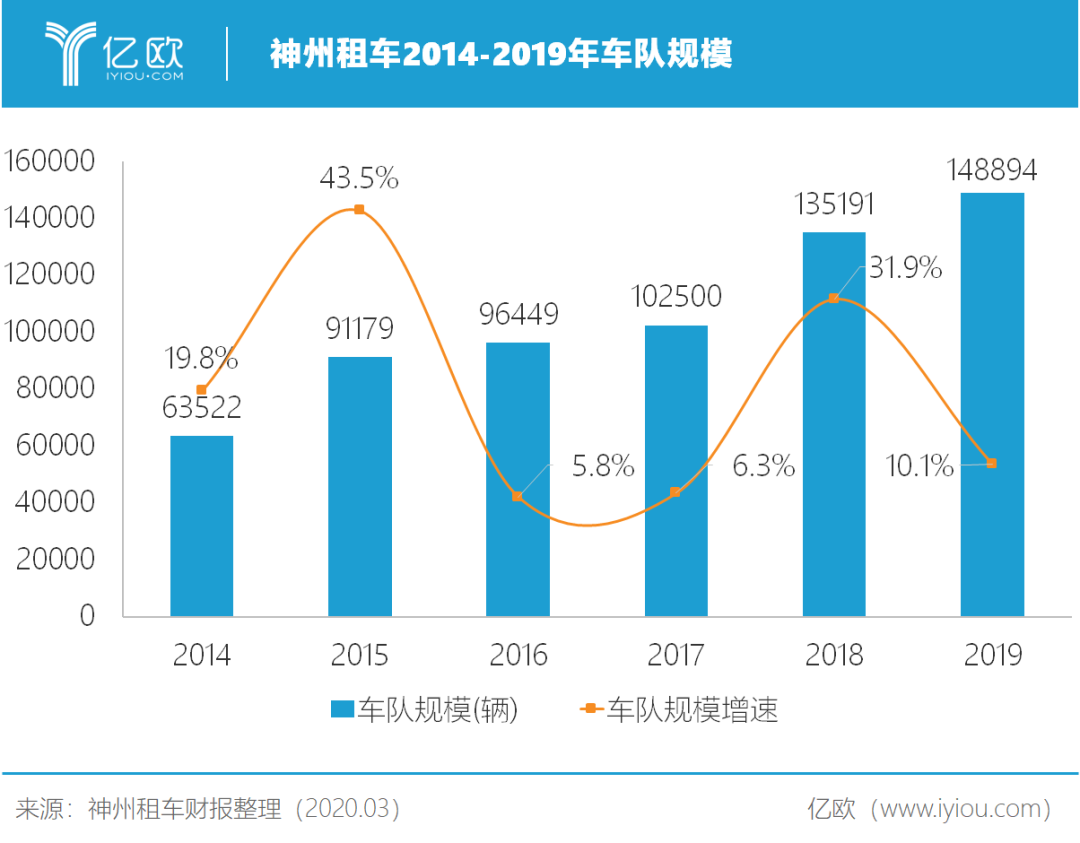

上市后的神州租车,由此打开了盈利的大门。规模也在不断扩张:截至2019年年末,神州租车的车队总规模为148894辆,而这已是6年前的2倍。

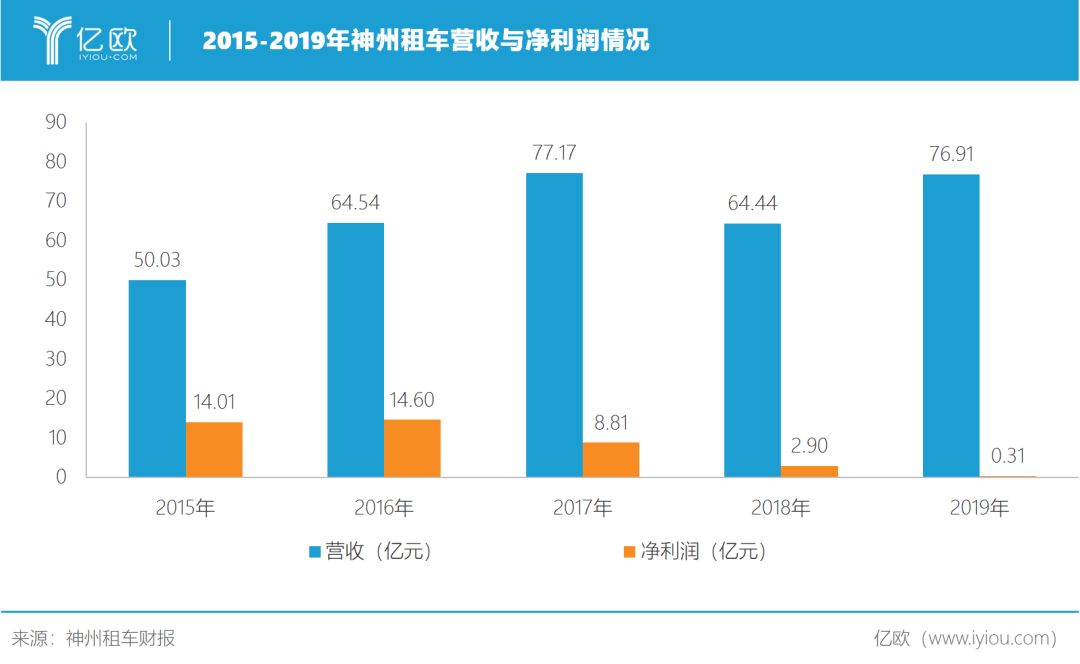

制表人/亿欧汽车商业分析员 钱漪

但利润却在持续下滑。财报显示,2016-2019年,神州租车的净利润从14.60亿元下滑至0.31亿元。谈及去年净利润大跌,神州租车在财报中表示,公司将主要原因归结于二手汽车销售市场疲弱、折旧成本及要约成本大幅增加、股份补偿开支增加、旅游城市竞争加剧导致的租赁收入低于预期等。

面对神州租车这种“低价扩张、先求规模、再求利润”的增长模式,业界对此褒贬不一。陆正耀自己却认为:“无论从企业自身角度考虑(拉开与竞对的差距),还是从消费者角度考虑(形成规模化后带来价格下跌空间),神州租车所采用的‘快’的发展模式都是最理性的。”

制表人/亿欧汽车商业分析员 曾乐

然而,陆正耀却陷入了在外界看来“非理性”的疯狂套现收割。2015年6月至2016年3月,仅在短短9个月时间里,陆正耀和神州租车的其他投资人开始疯狂抛售神州租车42%的股票,套现16亿美元。疯狂的资本运作背后,神州租车的股价“跌跌不休”。相比IPO发行价的8.5港元/股,截至发稿,神州租车报2.26港元/股,总市值仅为47.92亿港元。

受“瑞幸门”事件影响,神州系企业的多米诺骨牌轰然倒塌。如今,欲与陆正耀切割的神州租车,迎来了依旧为神州系的“拯救者”。

4月16日,神州租车主要股东美国私募股权投资公司华平投资的子公司Amber Gem Holdings Limited(简称:Amber Gem)与神州优车订立协议,前者将分两批,收购后者所持神州租车共计不超17.11%的股份。也就是说,当第二批股份收购完成后,Amber Gem的持股则将由原来的10.11%增至27.22%,并一跃成为神州租车的大股东;而神州优车的持股量将减至8.81%,退居成为神州租车的第三大股东。

根据神州租车最新公告,截至4月22日,由于交割受限于若干条件,目前第二批股份收购尚未完成。换而言之,神州租车的大股东目前并没有易主,依旧为神州优车。

当下,神州租车依旧是中国租车市场的领头羊。不可置否的是,陆正耀亲手把它捧到了港交所的大门,却也引爆了自己一手埋下的“雷”。相比上市之时,神州租车“亚洲租车*股”的光环如今已略显黯淡。

全国乘用车市场信息联席会秘书长崔东树对亿欧汽车表示,“疫情与神州租车头部企业的多重冲击下,相比过去的烧钱模式,中国租车市场未来更需要低成本的运作模式。‘模式如何创新’,也会成为多数企业所重新思考的问题。”

02神州优车:出行的闭环

神州租车上市1年后,2015年,资本市场掀起了一场产业并购与整合的狂欢浪潮。

这一年,滴滴打车和快的打车宣布合并,成为了中国*的叫车平台;同年,贾跃亭凭借一个关于“生态”的故事,收购了易到70%的股份。资本、项目、故事……进入2015年后,资本的热钱开始大量涌入互联网。习惯了追赶风口的陆正耀,在讲述资本故事的这件事情上自然不会缺席。

从最早入局的易到用车,到后来滴滴、Uber等玩家的崛起,中国网约车市场正打得热火朝天。同样在这一年,“重运营”B2C模式的神州专车正式成立。凭借神州租车的硬件基础,陆正耀迅速在全国超60座城市中上线神州专车业务,并建立了自有的专车车队与司机队伍。

短短一年后,2016年,陆正耀创立了神州专车的主体公司——神州优车。一开始,他便将神州专车原有的相关资产、业务、债权债务及5家子公司100%的股权,全部置入神州优车之中。

陆正耀曾说:“我做任何事情不会轻易出手。一旦出手,我一定从粮草、弹药到部队,全部调集完毕。”如同神州租车一般,此时,陆正耀的资本故事却愈演愈烈。

融资,是陆正耀资本故事中必备的“粮草与弹药”。仅在2016年上半年,神州优车便完成了多轮融资,其中不乏云锋投资、中金公司、浦发银行、上汽等投资者。同年7月,神州优车凭借“光速”挂牌新三板,由此成为“全球专车*股”。上市当日,神州优车股价一度高涨13%,截至当日收盘,公司总市值高达418亿元。更重要的是,神州优车成了神州租车*大股东,而陆正耀如愿当上了“神州系”的实际控制人。

在神州优车的四大板块业务中,除神州租车、神州专车外,神州闪贷(后为神州车闪贷)以切入汽车金融服务为主;神州买卖车(后为神州买买车),则试图打造结合线上与线下的汽车交易平台。用陆正耀的说法:神州优车未来战略目标,是打通与人车相关的汽车产业链,重新构筑“人车生态圈”。

但一个严峻的现实问题是,与滴滴的C2C模式不同,B2C模式下的神州专车,要想实现规模化运营,便需要源源不断的资金补给。陆正耀显然也意识到了这一点,在找钱的同时,开始尝试突破自身模式。

于是,2016年9月,神州专车对外公布U+开放平台战略,宣布向符合条件的全国车主免费开放流量、技术和品牌资源,并承诺永不抽成。换而言之,神州专车将摒弃曾经坚守的B2C模式,开始效仿滴滴、易到两大专车平台的C2C模式,允许私家车加盟。

“神州不会靠C2C模式赚钱”、“B2C模式仍然是神州专车的重点”,这是陆正耀在神州宣布上线U+平台当天,反复强调的两件事。按照新规划,神州专车将以B2C模式创利润,C2C模式换取流量增长,两种模式互为补充。

从业绩表现来看,陆正耀的这步棋似乎走对了。财报显示,2016年全年,神州优车总营收为58.5亿元,较上一年增加41亿元,同比大幅增长235%。其中,专车服务收入达50.6亿元,同比大增190%。

一切看似趋于利好,但神州优车的股价却愈发糟糕。当神州优车前脚刚踏入新三板大门后,陆正耀后脚便加入了股权质押大军。在神州优车上市仅1周后,陆正耀将其所持有的神州优车9000万股股票——占神州优车总股本11.9%,质押给了杭州银行北京中关村支行,以个人名义融资了5亿元。此后,神州优车的市值一路走向蒸发。

03宝沃汽车:做汽车界的瑞幸

迈入2019年,陆正耀已坐拥三家上市公司:神州租车、神州优车、瑞幸咖啡。回看过去,从租车、到专车、再到汽车新零售,陆正耀布局整个汽车产业链的野心可见一斑。但这个野蛮人并未满足于此:还需要向汽车产业链上游迈进。

与此同时,陆正耀此前埋下的“雷”开始显现:根据神州租车公告,该公司主要以平均年限法,对公司所购买的自有车辆计提折旧,其主要租赁车辆将按照3年进行折旧。此时,神州租车正面临着大批车辆退出市场的窘境。

而宝沃汽车的出现,恰好能够缓解陆正耀的燃眉之急:宝沃汽车能在一定程度上,减少神州租车因车辆残值下降,所产生的经营风险。

2019年3月,神州优车拿下了宝沃汽车67%的股权,成为直接控股人。当被媒体问及“为何是67%的股权”时,陆正耀直言,“就是为了有话语权,你说得了算。”4个月后,陆正耀正式成为宝沃汽车董事长。按照他的规划,打通上下游才是当下的关键所在。

“汽车新零售”的新瓶,装入了宝沃这瓶旧酒。

“消费观念要转变,首先车就不是什么值钱的东西,就是一个电子消费品。星巴克过去也高高在上,但我们去年变了瑞幸咖啡。我有信心在汽车上再变一把。”陆正耀似乎对此颇具信心。

凭借着“打造汽车界中的瑞幸”这一理念,陆正耀首先对宝沃开展了一波疯狂的广告营销。“百年宝沃,好!贵!”彼时,各大楼宇中均频繁播放着《宝沃好·贵》的“洗脑式”广告。

“宝沃之前的4S店模式已经落后,一定要淘汰。”陆正耀曾坚定地说道。与此同时,在汽车新零售的故事下,这位野蛮人开始了一番大刀阔斧的改革:根据不同地域市场情况,推出不同类型的店面,甚至可借助神州租车的店面,以期实现更低成本的渠道下沉。

此外,宝沃还将借助神州租车渠道提供24小时深度试驾、1成首付购车、90天无理由退车服务来降低客户购买门槛。同时,该公司还将提供厂商直修中心、小店维保、免费维修代步等售后服务。而在库存方面,该公司通过在全国建设多个大型库存中心直供经销商,让经销商从库存压力中解脱。

通过梳理陆正耀的布局便可发现,从神州租车到神州优车,再到宝沃汽车,陆正耀已经打造出了一个完整闭环:一方面,神州租车可通过批量采购从而提振宝沃的销量;另一方面,通过线上购车平台,神州优车还能为宝沃实现销量导流。

在陆正耀的布局下,宝沃汽车也确实取得了一定成绩。乘联会数据显示,仅在2019年前5个月里,宝沃累计销量达2.53万辆,同比增长104.2%。在中国车市整体遇冷的背景下,宝沃也算是跑赢了大盘。

不过,还未等到宝沃故事完全开启,受瑞幸事件影响,宝沃与神州系的裂缝便已撕扯出来。

如今,宝沃汽车正面临来自原股东福田汽车的偿债压力,而这也是神州优车目前最主要的债务内容。2018年底,福田汽车将其持有宝沃汽车67%的股份,以39.7亿元的价格转让给长盛兴业。同时,宝沃汽车对福田汽车42.71亿元欠款,也一并转让至长盛兴业。而长盛兴业背后的出资人,正是陆正耀。截至目前,长盛兴业仍未完全偿付宝沃汽车的股价转让款,而宝沃汽车欠福田汽车的债务,也最终改为了以资抵债。

陆正耀曾说:“忘掉现在的宝沃,忘掉德国,宝沃一切皆有可能。”只是,这个“复活德国古董车企”故事的想象空间,如今似乎已愈发逼仄。

04重复上演的历史

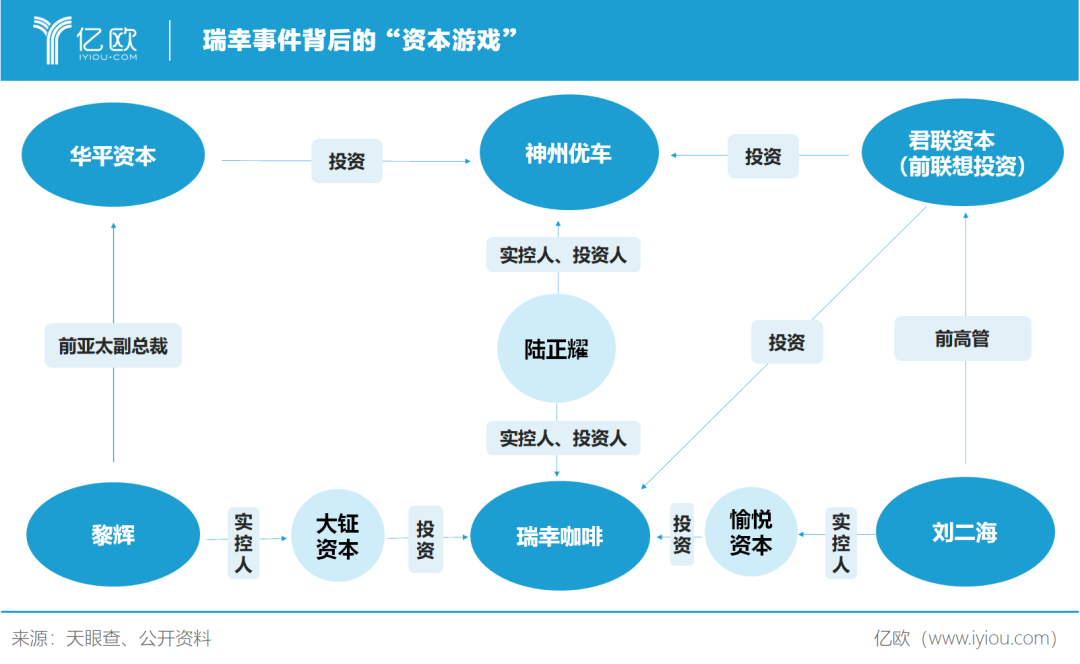

从神州租车到神州优车,再到瑞幸咖啡,可以说,几乎是同一班人马,在不断复制着同一套资本手法。

在这套“烧钱、补贴、融资、上市、套现”资本运作的连环序曲背后,隐藏着一个由神州系创始人陆正耀、愉悦资本创始人刘二海、大钲资本创始人黎辉组成的“铁三角”。

“陆正耀表面看着是那种经常喝酒和带一帮兄弟经常打架那种人。其实不是,他特别细心,能算账,像个老地主一样,是典型的‘表’叔。”今年4月,刘二海在接受腾讯深网专访时说道。

刘二海是陆正耀最早的资本伯乐。2017年,优车产业基金之时,作为优车产业基金的董事长、管理合伙人及实际控制人,黎辉从此也加入了陆正耀的资本游戏之中。

神州租车赴港IPO前,刘二海代表君联资本、黎辉代表华平投资,分别对神州租车进行了投资。神州租车上市之时,两人均为神州租车董事。而在瑞幸咖啡上市后,黎辉所在的大钲资本持股11.9%、刘二海所在的愉悦资本持股6.75%,这一“资本铁三角”选择了再次强强联手。

图表信息/天眼查;制表人/亿欧汽车商业分析员 曾乐

“过去两年公司跑的太快,引发了很多问题,现在狠狠地摔了一跤,我作为董事长难辞其咎!借朋友圈向所有人诚挚道歉——对不起大家!”面对陆正耀的道歉,理想汽车创始人兼CEO李想在社交平台中回应:“送他五个字:Sha Bi。诈骗犯。”

李想的愤怒其实不难理解。今年年初,据路透社报道,理想汽车已在美国申请IPO,并计划筹资至少5亿美元,最早会在2020年上半年上市。尽管理想汽车方面随后表示,“不了解、不回应。”但毫无疑问的是,陆正耀的这个资本故事,无疑把更多未来有海外上市计划的中国企业,挡在了资本市场的大门外。

一石激起千层浪,瑞幸事件也刺痛了资本市场的那根敏感神经。4月22日,银保监会表示,“对财务造假行为始终保持‘零容忍’,已督促相关银行加强风险监测。

独角兽坠落、企业信用坍塌的背后,甚至会传到至整个创投产业链。事实上,陆正耀也曾是资本市场信任危机的见证者。

十年前,从被做空机构浑水质疑到退市,绿诺国际只经历了短短23天。紧接着,“中国概念股”被推至风口浪尖上,在随后仅1年时间里,便有超20家中概股相继退市。这场声势浩大的危机持续了超1年多的时间。

彼时,当被机构投资者问到“如何看待中概股的丑闻”时,神州租车的团队只好无奈给出个提前统一了口径的回答:“中国在美上市公司大部分为好企业,有问题公司为个别现象……相信投资者的眼睛是雪亮的。”