汽车智能化从有“眼睛”开始。

人类大脑中80%的知识和记忆都由眼睛获取,甚至有人直言:没有眼睛就没有人类文明。但对诞生百年的汽车而言,雷达就是它们的眼睛。

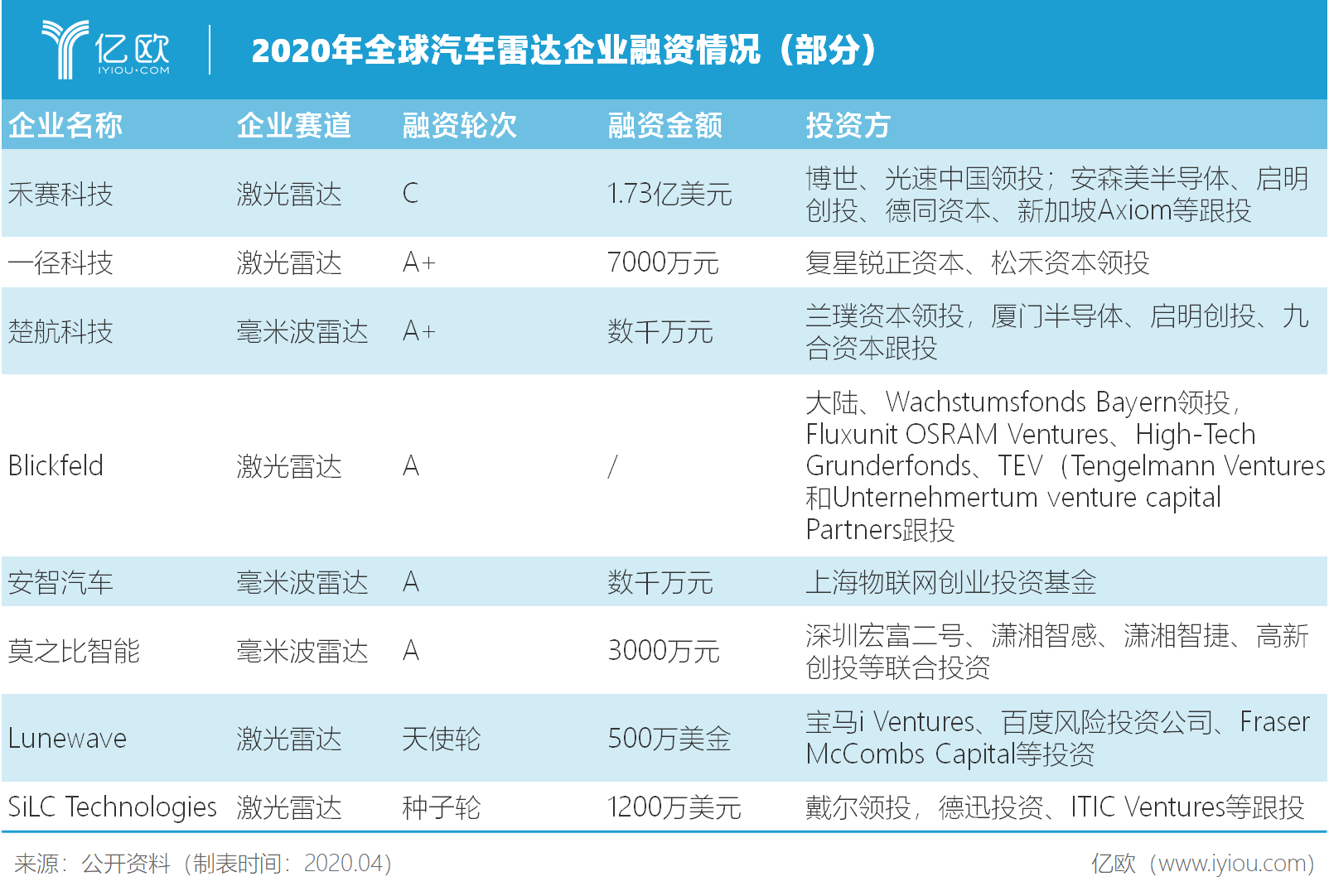

2020年,汽车产业虽受疫情影响,但汽车雷达的融资颇为热闹,据亿欧汽车统计,今年国内外已有8家企业获得融资,多数为早期创新企业。当全球车市备受震荡与冲击时,一些新的种子正在生根发芽。

当下,中国汽车雷达市场正进入野蛮生长期。在未来的中国汽车市场中,竞争也将日趋激烈。

新的宿主

1935年,世界*部实战型雷达“本土链”面世。

随后,第二次世界大战的爆发,加速了雷达由地面、船舶向飞机的迁移。1941年,苏联最早在飞机上装备预警雷达;1944年,马可尼公司成功设计生产出地毡式雷达干扰系统,后者大批量装备英国*空军轰炸机队。

完成由船舶向飞机的迁移后,汽车成了雷达下一个“宿主”。

为减少交通事故率,20世纪七十年代,德国科技部确立汽车雷达应用研发项目。1974年,德国收音机与电视机公司德律风根研制出*款车载35GHz距离预警雷达(DWR),率先开启雷达车载应用的尝试。35GHz技术的开发研究,实现了汽车雷达在轿车前护栅内的集成。

八十年代末,丰田等日本车企率先在高端车型引入雷达,欧美车企紧随其后。

1992年,美国超过4000辆汽车安装了EATON-VORAD公司量产的防撞预警系统(CWS),在累计9亿公里的行驶里程中,每公里事故量下降了50%。1995年,休斯微波公司推出24GHz汽车侧边探测警告系统,以帮助驾驶员评估变换车道的可能性。

早期,汽车雷达仍然是豪华车的专属。

梅赛德斯奔驰曾推出过限距控制系统(DISTRONIC),但应用数量寥寥,由S级向其他级扩展的速度也很缓慢。奔驰后续推出的增强型限距控制系统(DISTRONIC PLUS)应用情况有所改观,其包含制动辅助系统与预防性安全制动系统两大功能,具备L1级驾驶辅助功能的雏形。

时至今日,汽车已成了雷达的重要“宿主”,在提升安全性等层面发挥着重要作用。但汽车从代步工具到智能移动空间的属性转变,现有雷达技术已无法满足其发展。

“三驾马车”

为使汽车拥有更明亮的“眼睛”,雷达行业开始有新的探索。

超声波雷达、毫米波雷达与激光雷达逐渐形成当前汽车雷达的“三驾马车”,推动着汽车驾驶辅助功能的发展。

超声波雷达又名倒车雷达,是汽车倒车时的安全辅助装置,能通过蜂鸣器、音响或显示器提醒驾驶员车后障碍物情况,扫除驾驶员倒车时的视野死角,保障汽车倒车安全。

毫米波雷达是ADAS高级驾驶辅助功能的核心,目前主要分为24GHz与77GHz两种。24GHz雷达检测范围为中短距离,用作实现BSD、LCA等功能,而77GHz长程雷达用作实现ACC、AEB等功能。

激光雷达是完全自动驾驶的基石。激光雷达利用激光脉冲达成厘米级探测精度,以极高的速率收集距离数据并产生“点云”,是自动驾驶汽车雷达的未来方向。

“三驾马车”在原理、功能、应用等维度各有千秋,以不同比例共同构成“汽车之眼”,背靠巨大的市场空间。

全球车企对自动驾驶的追逐,共同开辟汽车雷达广阔市场蓝海。据Report and Data数据,2018年全球汽车雷达市场规模约为31.0亿美元,预计2026年将达到193.1亿美元。

自动驾驶有三大关键系统:感知层、决策层与执行层。

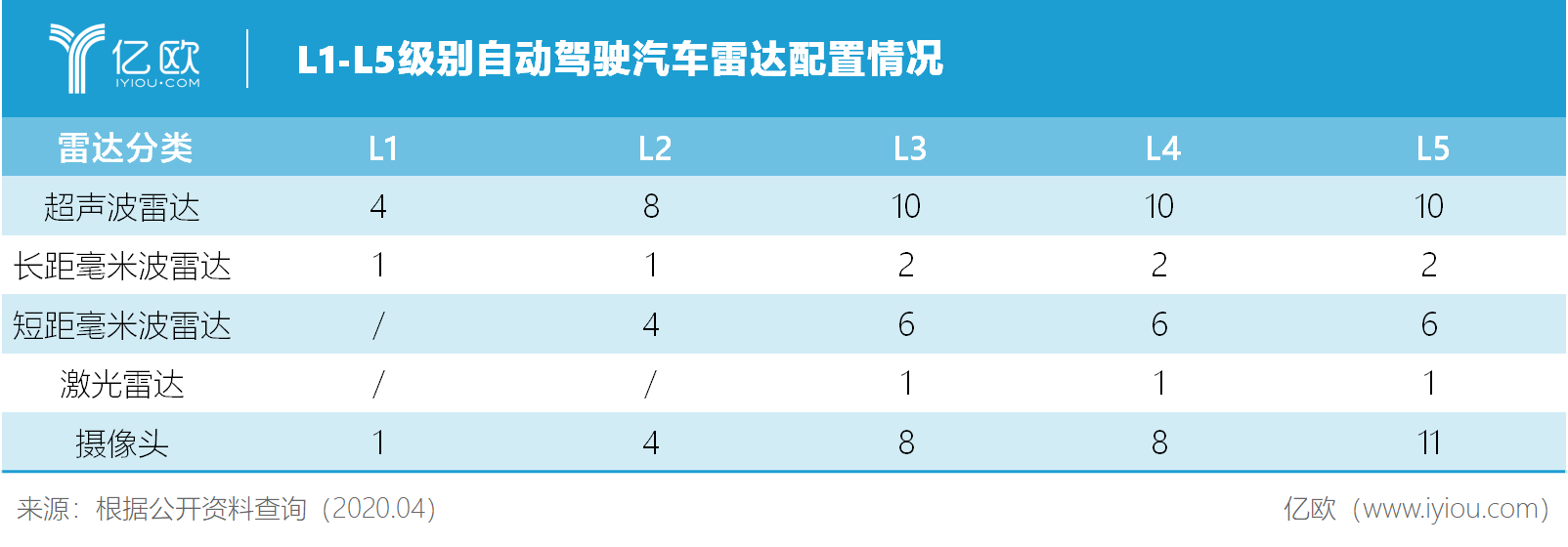

通过三大系统的协同运作,自动驾驶得以实现。其中,感知层是车辆感知环境的关键,是实现自动驾驶的基础,其由汽车雷达和摄像头共同组成。自动驾驶级别越高,感知层对于硬件的要求越高,汽车雷达装配量“水涨船高”。

举例来说,业界对L2级自动驾驶雷达配置的主流观点是:8个超声波雷达搭配5个毫米波雷达(1个长距离+4个短距离)。超声波雷达价格相对低廉,8个超声波雷达对应数百元成本;毫米波雷达单价在千元级别,5个毫米波雷达对应数千元成本。

一辆汽车若搭配L2级别自动驾驶功能,仅雷达硬件成本可达数千元,遑论搭载昂贵激光雷达的高级别自动驾驶车辆。

巨头笼罩

中国汽车雷达市场正进入野蛮生长期。

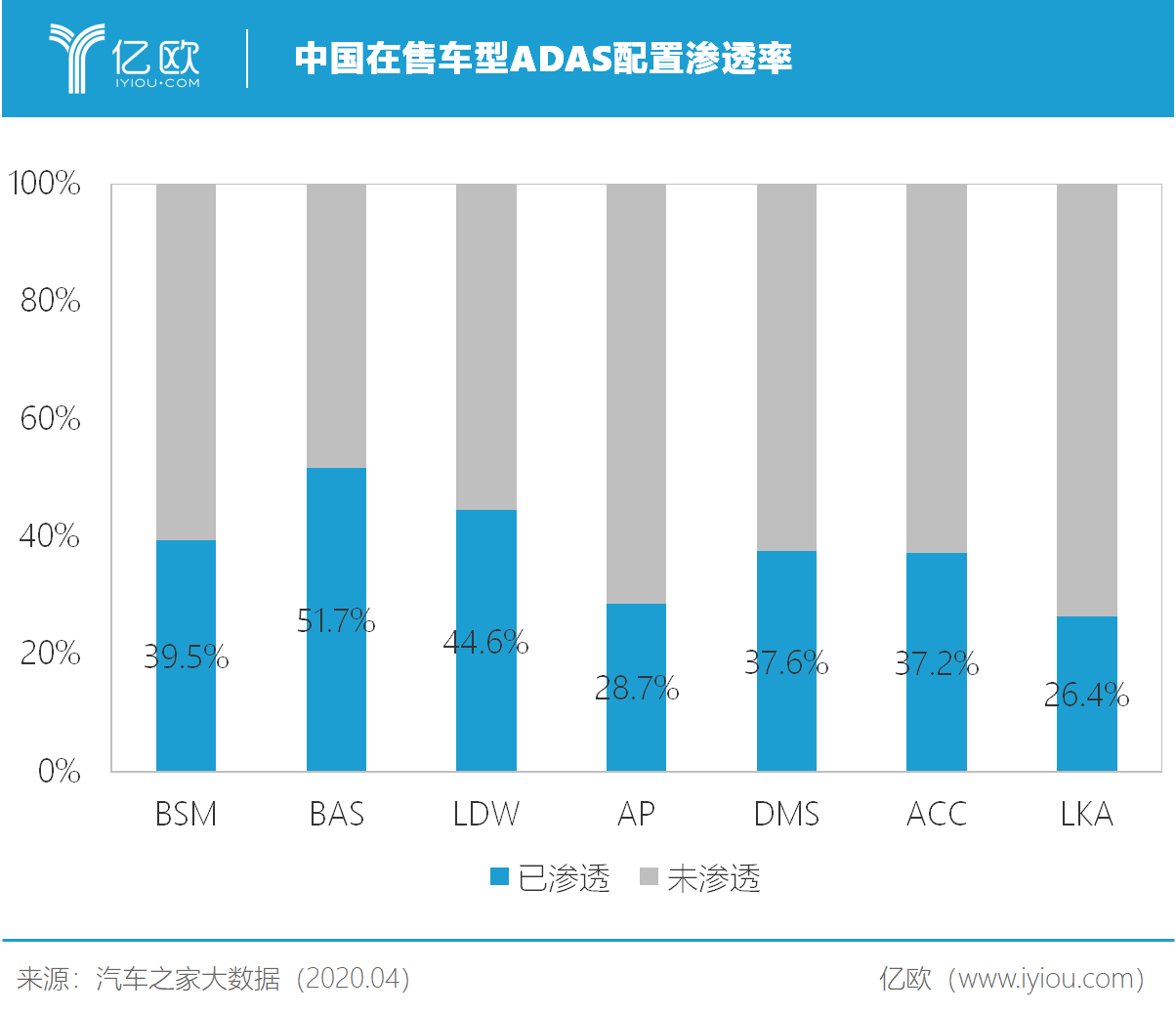

据佐思产研数据,2018年,中国乘用车毫米波雷达出货量约为358万颗,同比增长54%。雷达出货量激增的背后,是中国新车ADAS渗透率的提升。据汽车之家数据,截至2019年11月,中国在售车型ADAS配置渗透率在25%以上。

然而,中国庞大的汽车雷达市场却被国际Tier1牢牢把控。

据佐思产研数据,2019年1月,维宁尔、大陆、海拉、安波福、法雷奥占据中国乘用车短距离毫米波雷达市场96.4%市场份额,博世、大陆、电装、安波福占据中国乘用车长距离毫米波雷达市场95.7%市场份额。

面临巨头挤压,中国自主雷达厂商生存现状艰难。

业内人士表示,自主厂商在超声波雷达领域并无技术瓶颈,与国际Tier1的主要差距在于传感器的稳定性与可靠性方面。

毫米波雷达技术含量较高,自主厂商在24GHz雷达领域技术相对成熟,全面迈进77GHz的市场拐点已经到来。然而,受制于开发门槛、知识产权、材料工艺等,自主厂商推进77GHz毫米波雷达的进程十分艰难,车企也很难放弃国际Tier1稳定可靠的部件,转投自主厂商的“怀抱”。

一位业内人士向亿欧透露,“国产毫米波雷达初创企业各有特色,但很少拥有全栈式能力,能实现从研发到生产再到落地的全环节覆盖”。

激光雷达方面,无论是测距精度、抗干扰、时间同步、稳定性,位于加州硅谷的Velodyne仍然处于*地位,目前已通过现代摩比斯、Veoneer等汽车Tier1企业打入了车企前装市场。

汽车智能化的趋势已不可逆,国内外汽车雷达厂商势必为争夺同一个市场而短兵相接,中国自主厂商将迎面而战。

路归国产?

中国汽车雷达厂商,并非没有机会。

“汽车雷达作为敏感部件,国产化是大势所趋。”一位业内人士向亿欧汽车表示,如同其他汽车零部件均实现国产化一般,中国终将有自主雷达厂商崛起,与国际Tier1相抗衡。

虽然在中国市场,主流车企与特殊无人车公司大多采用Velodyne产品,不过,禾赛科技等国产厂商已经打入部分自动驾驶公司的供应体系。以百度Apollo为例,其曾大量采用Velodyne产品,“目前50%的激光雷达来自禾赛科技。”一位百度技术高管透露。

近年来,国产汽车雷达厂商如雨后春笋般涌现。一位业内人士向亿欧透露,仅毫米波雷达领域,中国就大约有二三十家初创企业;激光雷达领域,中国也涌现出禾赛科技、速腾聚创等玩家。

超声波雷达技术相对成熟,成本相对低廉,自主厂商在该领域颇有建树。据悉,新三板上市公司奥迪威超声波雷达全球市占率一度达到9%,目前公司主要提供APA超声波传感器、UPA超声波传感器、倒车雷达传感器等。

在国产汽车雷达快速生长的同时,中国在政策层面也给予了重要支持。

2017年4月,工信部、发改委及科技部联合发布的《汽车产业中长期发展规划》指出:突破车用传感器等先进汽车电子的产业链短板;培育具有国际竞争力的零部件供应商;着力推动智能网联汽车关键零部件研发;重点支持传感器等核心技术研发及产业化。智能网联汽车的推广,也为自主厂商提供了增长空间。

2020年3月,工信部等多部委在《智能汽车创新发展战略》中指出:2030年汽车DA及以上级别的智能驾驶系统成为新车标配,汽车联网率接近100%,HA/FA级自动驾驶新车装配率达到10%。

十年窗口期,或将成就自主雷达厂商们的奋斗史诗。

汽车零部件事关生命安全,需满足车规级高要求。相较国际Tier1,国内初创团队在探索车规级产品的路上,仍需快马加鞭。

在亿欧汽车看来,作为世界上*的汽车生产国与消费国,汽车零部件国产化是大势所趋,不可逆转,汽车雷达于存量市场中仍具备上升空间。市场机会稍纵即逝,留给自主雷达厂商窗口越来越小,也越来越重要。

眼下,能否“上车”将成为自主雷达厂商的*门槛。