作为糖果零食大类下一种从原材料到文化都非常独特而独立的品类,巧克力市场历史悠久,且在休闲食品中占有极其重要的地位。虽然整体市场规模并不算大,但在全球销量和市值维度*的十家食品集团中,七家都是从巧克力这一单品起家的。由于其成分带来的生理愉悦和、鲜明的精神附加属性和文化故事背景,这一古老的品类如今在消费升级的大环境下有了更丰富的前景和意义。

巧克力是由可可制品(可可液块、可可粉、可可脂)、白砂糖、乳制品和食品添加剂等为基本原料,经混合、精磨、精练、调温、浇模成型等科学加工而成的,具有独特的色香味,质感细腻润滑,高热值的固态食品。近年来按照可可百分比含量进行划分,有生巧克力、黑巧克力、牛奶巧克力和白巧克力四大品种。

可可含量指的是这块巧克力中可可浆、可可脂、可可粉的总比例。这些品种中,生巧克力可可含量最高。生巧这个概念来源于日本,日本人称之为“namachocolate”,它是一种简单的巧克力甜品加工工艺,煮沸鲜奶油,加入黑巧克力进行搅拌,冷却后切开成小块。随着整个加工工艺的完成,让巧克力(其实是奶油)产生一种及其丝滑柔顺的口感。而黑巧克力的原料基本就只有可可和糖,某些工业黑巧可能也会加少量(5%以内)的牛奶。通常来说,黑巧克力的可可含量越高,甜度越低。

正如《青山资本2020中国快消品早期投资机会报告》中提到,2019年中国巧克力市场的零售额上升3%,整体市场规模在300亿左右。未来预计保持年3.2%的复合增长率。从目前的市场来看,销售额增长的推动力与平均零售单价提升有关,而非零售量。实际上,线下门店的巧克力销售量开始下滑,跌至19.3万吨。但在细分品类中,黑巧克力的增长迅速,因其制作工艺和成分原因,更加健康,符合新消费者的需求。

中国巧克力市场由国际糖果巨头企业占据*主导,玛氏拥旗下德芙、M&M、士力架等众多知名品牌,2017年市场占有率达36.7%,费列罗依靠Ferrero Rocher和Kinder两大品牌占有市场14.3%(2016-17年整体来看这两大集团的市占率有所下降)。雀巢、好时、亿滋等几家巨头紧随其后,市占率分别达9.7%、8.6%和3%。相比之下,国产品牌显得黯淡,原国产巧克力*金帝被反复收购后已经停产,徐福记被雀巢控股,而金丝猴被好时收购后整合上出现问题。

国际市场的变化上,日本巧克力市场仍在高速增长。近年来,日本的巧克力市场增长迅猛,赠送巧克力的对象也从恋人,扩大到家人、朋友、同事等更大的社交圈。日本整体巧克力市场去年已超过5500亿日元,约合人民币336亿元,远远超出了日本一些其他传统节日里的食品经济规模,成为了消费低迷的日本市场中为数不多的增长领域。

巧克力巨头也纷纷开始布局健康产品线。2019年8月,好时宣布收购零食棒品牌One brands,收购价为3.97亿美元。该品牌成立于1999年,主打低糖和高蛋白的零食棒产品,目前有两条产品线:One bars蛋白棒和One basix无麸质蛋白棒。除此之外,小包装也是明显的趋势。2018年10月,好时推出新品Reese’s thins,*的变化是比常规巧克力杯少大约40%,主要是希望以更健康的食品、更少的热量吸引更多消费者。功能性巧克力也是在崛起的新产品。日本乐天推出的乳酸菌巧克力在日本市场获得了成功;明治和格力高也宣布开始研究功能巧克力方向,比如格力高推出了富含膳食纤维的巧克力;有机巧克力在法国市场增长超过20%。

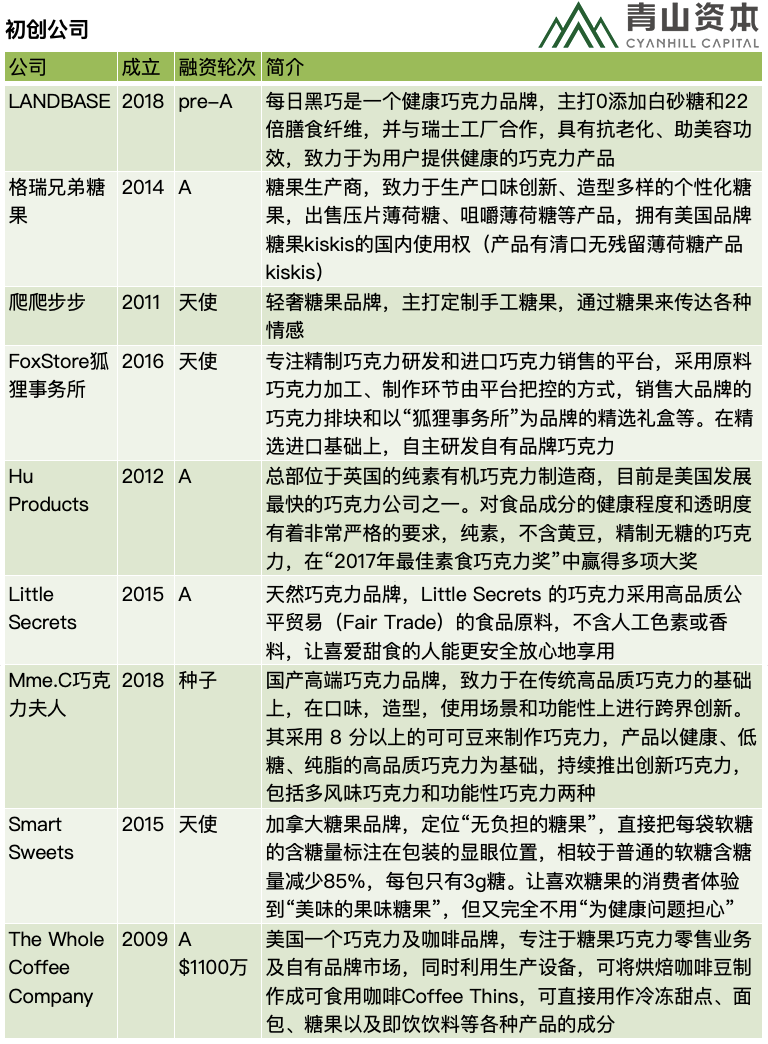

以下是巧克力赛道里的不同类型企业图谱,包括有公开信息的初创企业。也希望您来补充,详情见文末互动话题。

公司图谱

注1:数据来自上市公司近期公开披露,未标注币种则默认为RMB

注2:按照公司中文名称首字母排序,下文表格同

从口味和成分上来说,巧克力由于甜苦相间的特殊口感,加上对于人体产生多巴胺的刺激以及轻微的成瘾性,作为食品其在食用的生理反应层面拥有足够独特的记忆点。而整个市场的偏好而言,目前甜味是线上休闲食品*大口味。这也给了巧克力市场上初创品牌切入空间。同时在保持甜味的情况下,消费者也有健康、低糖、减肥的需求。即便是甜品零食,如果做到这些方面,同样是极大的加分项,这体现了纠结又真实的消费者心理。更多的新巧克力产品开始承担代餐零食和减脂的需求。

基于其天然属性,巧克力是少有的情感附着力非常强的单品,与愉悦、轻松、爱情、幸福等消费者最基础的人性需求里重要的部分可以产生丰富的关联,这对于塑造快消品品牌来说得天独厚。又比如kitkat在日本的成功(kitkat和日本“必胜”同音,因此互赠kitkat巧克力被赋予特殊意义),也说明了巧克力适合附着情感因此常作为礼品被消费的基础上的更多可能性。对初创品牌来讲,如何在品牌立意上作出差异化也是前期需要考虑的重点。

季节上来说,巧克力的消费旺季多在11月到2月,与气候、节日有紧密的关系,这也是上述分析中巧克力精神属性强而导致的。对于创业公司来讲,未来需要拓宽产品销售季节,才能有更大的发展空间。

线上巧克力消费者中,新客占比接近50%,拉新(通过直播、内容等站外渠道以及站内优化)是关键的机会点。80后是*大消费群体,其次是95后,95后在新客占比中占到30%,在流失客群里不到25%,是需要拉新教育的重点群体。作为消费能力更强、从小生活环境更好的新一代年轻人,对于精神属性强烈、代表美好生活的巧克力产品有更大的被教育习惯的机会。

虽然整体巧克力增速不及有些迅速增长的品类,但某些细分巧克力品类增速极快,比如黑巧克力(天猫黑巧克力品类年增速200%以上),黑松露巧克力等等,也说明未来自用(相较于送礼)是巧克力增长的一大趋势。原材料更加纯正、更加健康,有全球供应链优势的初创公司会有细分切入快速增长的突破空间。

最后但最重要的是,综合上面各方面的视角,巧克力虽然市场不算非常大,未到千亿级别,但作为休闲食品乃至食品品类的切入点,有足够的增长速度、突破空间和形成品牌感的机会,这对于初创企业发展成为更有想象空间的综合食品企业,提供了一个优质的长雪道。

业内观点

“糖果是一个大赛道,会长期存在。而时代的进步和人群的变迁,会要求品牌方提供新的内涵。新技术,新渠道,新营销会带来新的需求。巧克力,是糖果里的明珠。文化、时尚和科技会赋予这一经典的品类更多的想象空间。”

“巴菲特在1972年购入See's Candy喜诗糖果后,人生就此开挂,因此喜诗糖果也被其列入梦幻般的最伟大投资对象之一。中国曾被国外品牌垄断的巧克力市场正迎来新的机会:更健康的成分(低糖、高蛋白等)、更集中的基础设施(天猫京东等电商和两微一抖等社媒)更多样化的产品定义(经典巧克力、巧克力饮料、巧克力饼干等)更年轻的消费群体(不盲从权威,更愿体验新兴事物和品牌)......”

——李黎/嘉程资本创始合伙人

“不仅是科技的芯片半导体有着国产替代的需求,传统而弥新的行业食品饮料,包括巧克力品牌的国产化也有着不错前景。健康,低脂,潮流,趣玩,IP内容化,文化元素与情感需求。新技术、新渠道、新客群与新打法将赋予上千年历史的巧克力赛道新的增长极与革新体验。”

“当前消费者对于糖果的需要已不仅是对味蕾的挑逗,糖果还被赋予更多情感、生活品味的追求。优质、健康、风味独特、个性化、功能性的高端糖果产品正成为糖果消费的新风尚。与此同时,对于市场需求的敏感捕捉和对产品创意创新的不断追逐都将形成合力,为品牌赢得得天独厚的市场优势。”

注:观点来自于青山资本定向邀请和媒体公开报道

疫情的影响

由于巧克力为非必需食品,加上疫情前后是巧克力传统旺季(过年送礼、情人节、白色情人节等),整体来看2020年初这一段时间巧克力市场受疫情影响较大。

由于欧洲瑞士等国是巧克力的重要生产大国,未来欧洲疫情走向将会对几个国际巧克力品牌的供应链产生比较大的影响。而拥有有全球化供应链资源的巧克力品牌相对在未来受疫情影响会较有限。

长期看来,疫情之后带来的线上消费习惯、报复性消费(尤其以精神满足为需求)都会给巧克力市场带来正面的促进作用,并且适合初创品牌在线上发力起量,夯实规模和品牌认知。

青山资本张野快评

1.巧克力的高文化内涵和象征特性,会带来相对较高的品牌附加值。

2.市场上现有的巧克力的品牌老化和高糖感阻碍了品类的增长。

3.巧克力的生产水平高低差距较大,对品牌创业公司来讲,高质、高量的生产商是稀缺资源。