作为全球智能芯片的先行者,寒武纪科技在中国AI芯片产业迅速发展的几年里扮演了重要角色。3月26日,刚满四岁的寒武纪在科创板上市的申请已获上交所正式受理。

「猎云网」对其招股书进行要点梳理看到,主营业务方面,寒武纪的高研发投入还将持续;成立四年,面向云、边、端三大场景三类芯片产品的布局和产业化探索,证明了其技术的*性和业务稳定拓展能力;AI芯片市场空间巨大,从长期发展和投资稀缺性来看,寒武纪都具备较高的投资价值。

产品率先覆盖云边端,三年营收50倍增长

据招股书显示,寒武纪目前共经历了6次增资和3次股权转让,IPO前,估值高达221亿元人民币,是国内发展最快的AI芯片独角兽。

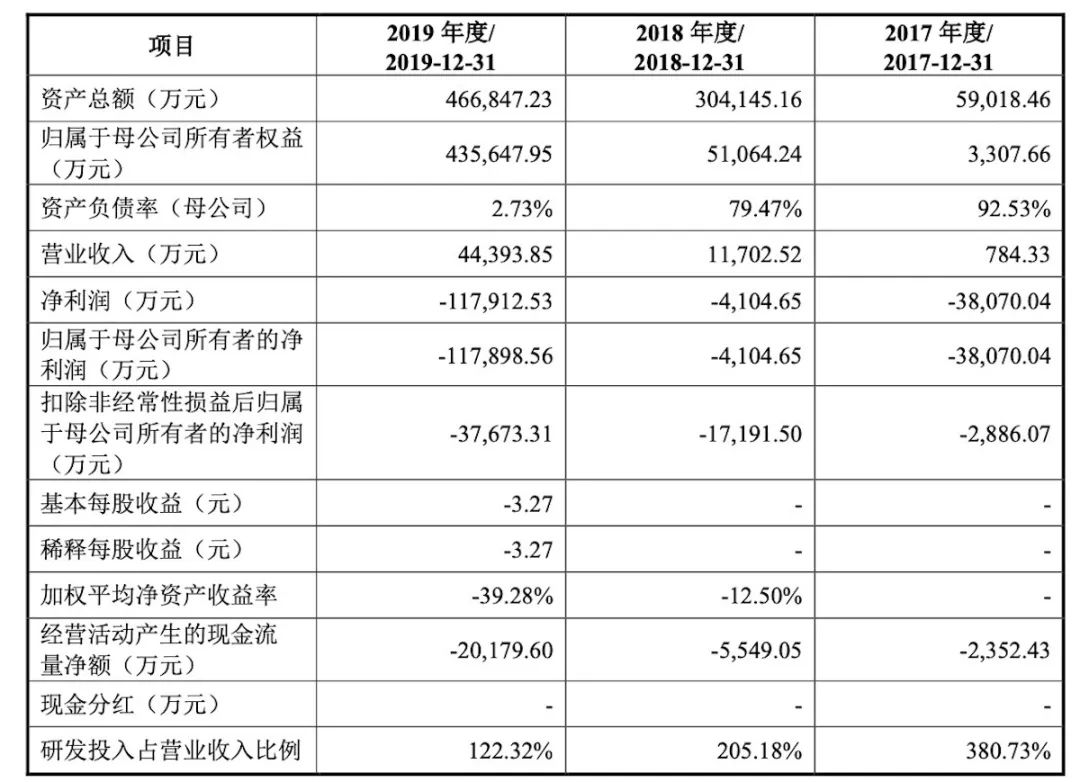

根据招股书显示,寒武纪2017~2019年实现营业收入分别约为784.33万元、1.17亿元、4.44亿元,2018年度和2019年度较前年增幅分别为1392.04%及279.35%,三年营收增长超过50倍。

图源:寒武纪招股书-发行人主要财务数据及财务指标

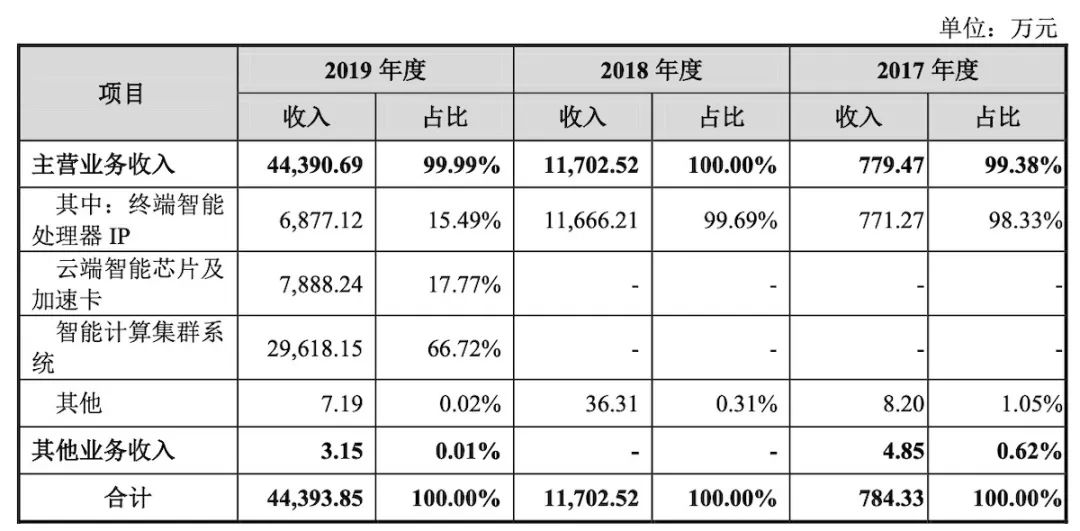

其中,2017年和2018年,公司主营业务收入主要来源于终端智能处理器IP授权业务,分别占比98.95%、99.69%。彼时,公司尚在成立初期,相比马上投入流片,承担较大试制风险,以IP授权的形式逐渐拉拢客户构建生态圈更加明智。

“先做终端IP产品线,是因为那时没钱去研发非常复杂的芯片,”早些时候,寒武纪CEO陈天石就在接受媒体采访时提到,选择以IP授权模式进入市场是既是为了生存,同时也为了证明团队的能力,“走下去,就会积累一些资本和名望。”

正是通过人工智能IP模块NPU在华为麒麟970和麒麟980芯片的应用,寒武纪在早期强邻环伺的市场里率先杀出了一条生路。

图源:寒武纪招股书-报告期内,公司销售收入及占比分产品情况

随着研发资源不断丰富及市场渠道持续拓宽,2019年,寒武纪开拓了云端智能芯片及加速卡业务和智能计算集群系统业务,其占主营业务收入比例分别为17.77%、66.72%。

两项业务的快速落地,在加固其核心竞争力和抗风险能力的同时,还大幅增加了主营业务收入,为公司贡献了3.75亿元的收入额。

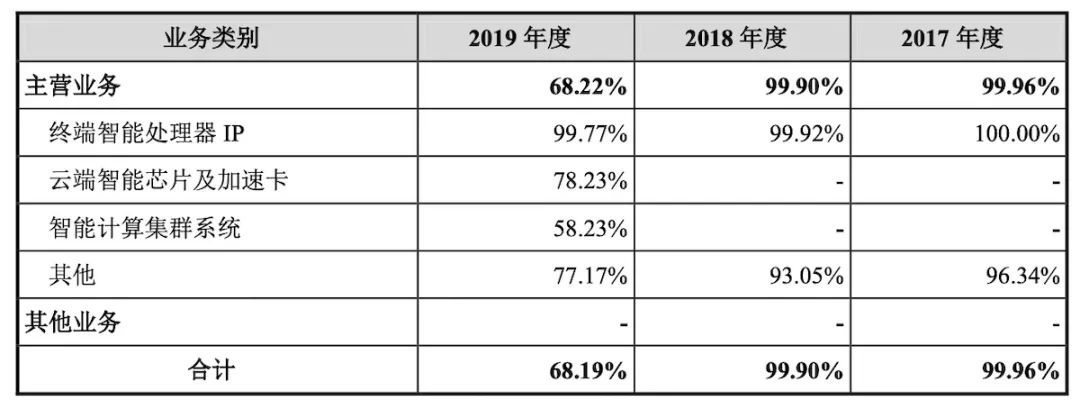

值得注意的是,作为技术密集型企业,寒武纪的毛利率一直比较高。2017年度、2018年度,公司综合毛利率分别为99.96%、99.90%。2019年度,两项新业务的开展使得毛利率降为68.19%,但依然远高于科创板已上市企业最近一期52.29%的均值。

图源:寒武纪招股书-报告期内,公司毛利率情况如表所示

芯片产业发展的关键是“资金”和“人才”。招股书显示,一方面由于“公司研发支出较大,产品仍在市场拓展阶段”;此外,“报告期内因股权激励计提的股份支付金额较大”。

因此,寒武纪2017年度、2018年度和2019年度尚处于亏损阶段,净利润分别为-3.8亿、-4104.65万元和-11.79亿元。

创新往往需要通过试错来完成,技术的*性离不开长期持续且大量的研发投入。截至2019年12月31日,公司技术研发人员已达到680人,占员工人数比例为79.25%,70%以上研发人员拥有硕士及以上学位。

研发费用也在逐年增长,2017年、2018年和2019年分别为2986.19万元、2.40亿元和5.43亿元,研发费用率分别为380.73%、205.18%和122.32%,远超科创板已上市企业研发占比接近14%的均值。

高研发投入也收获了丰厚的回报,寒武纪专利申请数量不断提升。据招股书披露,截至2020年2月29日,公司已获授权和正在申请中的专利超过1500项。

从长期来看,芯片产业是典型的“大投入,大收益;中投入,没收益;小投入,大亏损”,一旦迈过一个门槛,真正投入应用就会实现良性循环,形成稳定可观的回报。

综合寒武纪人才引进、研发投入和专利申请数量可见,其亏损额度尚在公司可控范围内,同时也符合行业自身的发展规律。

此前,陈天石在回答媒体“寒武纪为什么要冲击科创板”的问题时表示:“对高技术公司的好消息是,可以不需要为提升短期盈利而去压制研发。如果高技术公司一味追求盈利,可能就要裁减研发投入——过于重视短期,长期可能就被耽搁了。科创板让大家可以伸展自如。”充分体现了寒武纪重视研发、持续夯实技术壁垒的立身之本。

根据招股书内容,本次发行不超过4,010.00万股,占发行后总股本的比例不低于10%,拟募集资金约28亿元,主要用于新一代云端训练芯片、云端推理芯片、边缘端人工智能芯片及系统项目和补充流动资金。

图源:寒武纪招股书-本次募集资金扣除发行费用后,将投资于以上项目

现阶段,寒武纪经营性现金流情况良好。截至2019年底,在共计46.68亿的资产中,寒武纪货币资金余额3.83亿元,其他流动资产(结构性存款及理财)39.20亿元。

资产负债率为6.68%,且全部为日常经营过程中产生的非付息债务,无银行借款等其他付息债务,负债水平较低,短期偿债能力较强。

图源:寒武纪招股书-合并资产负债表(部分)

此外,其应收账款控制合理。2017年~2019年,寒武纪应收账款款面净值分别为441.09万元、3264.44万元和6460.87万元,占当期末资产总额的比例分别为0.75%、1.07%和1.38%,主营业务增长稳健。

透过招股书可以看到,自2016年3月成立以来,先后面向端、云、边三大场景分别推出了三种类型的芯片产品:

终端智能处理器IP:寒武纪1A、寒武纪1H、寒武纪IM系列处理器;

云端智能芯片及加速卡:思元100及加速卡、思元270及加速卡、还有目前正在研发中的思元290及加速卡;

边缘智能芯片及加速卡:思元220及加速卡。

这几类产品目前已经辐射到智慧互联网、智能制造、智能交通、智能教育、智慧金融、智能家居、智慧医疗等“智能+”产业,技术的产业化平稳落地。

其中,采用其终端智能处理器IP的终端设备已出货过亿台,集成于华为、紫光展锐、智芯微等公司的芯片中。

云端智能芯片及加速卡已实现量产出货,应用到国内主流服务器厂商如浪潮、联想、新华三、阿里巴巴、百度、滴滴、好未来等厂商的产品中。

此外,2019年11月边缘智能芯片思元220及相应等M.2加速卡的推出,完善了公司从终端、边缘端到云端完整的智能芯片产品线矩阵。

“芯”机会不是被夺走了,是已经来了

中国一直以来都在努力寻找一条摆脱半导体对外依赖的道路,AI芯片是重要的机会窗口。

由于传统芯片架构难以满足AI应用的需求,IC厂商和越来越多掌握应用场景的公司,比如谷歌、苹果、亚马逊、Facebook等开始投入研发或推出AI专用芯片。

据IDC数据显示,2017年,整体AI芯片市场规模达到40亿美元,到2022年,整体AI芯片市场规模将达到352亿美元。

2015年,国务院印发的《中国制造2025》提出,2020年中国芯片自给率要达到20%,2025年要达到50%;2017年7月发布的《新一代人工智能发展规划》更要求人工智能核心产业到2030年达到一万亿,带动相关产业规模超过10万亿。

一时间,AI芯片公司成为当下并购和投资市场的“香饽饽”。

2017年8月,寒武纪科技在成立一年后完成了A轮融资,由国投创业领投,阿里巴巴创投、联想创投、国科投资、中科图灵、元禾原点(天使轮领投方)、涌铧投资(天使轮投资方)联合投资,跻身全球AI芯片领域“独角兽”公司。

作为寒武纪的早期投资方之一,联想创投集团合伙人宋春雨此前在接受「猎云网」采访时谈到,事实上,AI芯片领域国际巨头未必在技术上占据*地位,像英特尔这类传统PC芯片的“老大哥”,在自己尚未造出AI芯片前,也要在全球不断砸钱并购布局AI芯片。

而在AI专用芯片领域,寒武纪是当之无愧的全球先行者,其核心创始团队早在科研阶段,就开始进行相关的技术积累。

虽然有一定先发优势,但陈天石前段时间接受媒体时也坦言:“Intel今年52岁,AMD今年51岁,NVIDIA今年27岁。寒武纪只有4岁,和行业前辈比起来还只是个孩子。罗马并非一天建成,前辈标杆也都是筚路蓝缕走过来的,我们有远大的志向,但长跑才刚刚开始。”

与华为的合作是寒武纪将技术产业化的*步。

2017年9月,华为发布全球*人工智能手机芯片“麒麟970”,通过集成寒武纪1A处理器,华为旗舰手机Mate10具备了强大的本地智能处理能力。

这款2016年发布的全球*商用深度学习专用处理器IP,不仅具有完全自主知识产权,而且在计算机视觉、语音识别、自然语言处理等关键人工智能任务上具备*的通用性和效能比——能够做到传统四核通用CPU25倍以上的性能和50倍以上的能效。

2018年,寒武纪*代云端AI芯片思元100(MLU100)问世,在低功耗条件下,它可以比英伟达V100提供更好的性能。科大讯飞通过将思元100应用于语音智能处理,其能耗效率*友商的云端GPU方案5倍以上。

一年后,寒武纪推出第二代云端AI芯片思元270及板卡产品,相比前一代有4倍性能提升,峰值性能和功耗基本能够与英伟达Tesla T4持平。

2019年11月,边缘AI系列产品思元220(MLU220)芯片及M.2加速卡产品的发布标志着寒武纪在云、边、端实现了全方位、立体式的覆盖。

在满足AI芯片“好用”和“通用”两个特性上,寒武纪做了很多尝试。

例如在具体产品落地上,寒武纪通过灵活和丰富的软件栈支持主流编程框架,并在大规模商用中得到反馈和修正,降低了公司和开发者研发不同种类智能芯片的成本,从而加速了人工智能芯片的落地。

经历四年持续高速地研发、试错和更新,今天的寒武纪已经具备了提供“云边端一体”、软硬件协同、训练推理融合、具备统一生态的芯片产品和基础系统软件的实力。

用陈天石的话说,云边端一体的作用“就是让开发者省力、省心”。

“我们不会做应用层,只做好基础系统软件让大家可以在上面开发。一旦你做应用,就会触及客户核心利益。当你越接近最终用户,你面临的竞争就越激烈,客户就越敏感——我们干脆把这部分让出去,不跟客户抢饭吃。”陈天石曾在采访中提到,相比互联网公司做芯片面向垂直封闭的生态,寒武纪依然坚持“安卓路线”。

对芯片来说,生态的重要性一点也不亚于技术的先进性。

在建立“生态链”的过程中,随着产品持续高速地试错、更新、升级,寒武纪的客户生态圈从华为、紫光展锐拓展到联想、阿里、百度、滴滴,并面向5G、智能制造、智能交通等边缘计算场景,提供高性能低功耗的智能化解决方案。

做芯片要脑子“一根筋”

芯片生产是复杂的系统工程,除了对团队有较高的要求,更需要有对科研和产业经验兼备的掌舵者带领团队,拨开迷雾。

寒武纪创始人兼CEO陈天石出自“中科大少年班”,师从陈国良院士与姚新教授,2010年获得博士学位后便在中国科学院计算技术研究所从事研究工作,曾担任中科院计算所研究员及博士生导师,研究方向为计算机体系结构和计算智能。

此外,寒武纪的核心创始团队都具备多年人工智能芯片领域研发和设计经验,其中不乏人工智能芯片领域的*大咖。

2020年初,寒武纪副总裁刘少礼博士兼任寒武纪首席科学家,负责前瞻技术的探索与储备。

刘少礼自公司成立之初就担任副总裁,并长期担任公司董事,是寒武纪1A、寒武纪1H和寒武纪1M等多款处理器产品的主架构师,也是思元系列云端智能芯片产品的主要研发*之一。此外,他还作为*作者提出了寒武纪Cambricon指令集,该指令集已成为全球*公开发布的智能芯片指令集。

宋春雨早些时候接受「猎云网」采访时就谈到,寒武纪是目前国际上少数几家全面系统掌握了智能芯片、及其基础系统软件研发的企业之一。

他认为,由于AI芯片需要适配不断出现的AI新算法,AI芯片的研发除了传统芯片产业中的硬件工程师,还离不开算法工程师等方面的人才储备——这也是判断初创公司是否具备独特竞争优势、持续创新能力的重要考量。

像联想创投这类具有产业背景和市场化基金的资方在寒武纪的股东名单里并不少见,还有像阿里巴巴创新投、科大讯飞等,囊括了世界*服务器厂商、一流互联网企业、行业*人工智能公司。它们将结合全球资源优势,与寒武纪达成战略合作与协同。

反观十年前,芯片初创公司几乎不可能在中国获得风险投资,而今天,包括寒武纪在内的数十家“挑战者”借助资本的力量进入芯片产业,甚至试图与英特尔、英伟达等老牌半导体巨头展开正面交锋。

这注定是一条道阻且长的冒险,正如陈天石此前透过媒体所表达的,“我没有那种激情式的口号,我认为战略就是老老实实干活、搬砖,”在陈天石和他的团队看来,做芯片要脑子“一根筋”,耐得住寂寞,顶得住诱惑,捂得紧口袋,还要扛得住批评。